会社が役員・従業員の方の自宅の家賃の一部を負担する方法の一つに、借上社宅の制度があります。

会社が家やマンションやアパートを借りて、それを役員、従業員の方に低い賃料で貸してあげるものです。

似た制度としてメジャーなのは住居手当の制度ですが、住居手当よりも借上社宅の制度の方がメリットが大きいということは意外に知られていないように思います。

実は、節税等の効果を見ると、借上社宅を活用する方が、住居手当を支給するよりも会社と個人の双方にとってメリットが大きいのです。

この記事では、借上社宅の制度がどういうものでどういうメリットがあるのかということと、活用する上での若干の注意点についてお伝えします。

借上社宅の制度の活用を検討なさりたい方は、是非ともお読みになってお役立てください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.借上社宅の制度は住居費を補助する方法の1つ

まず、借上社宅の制度がどういうものかお伝えします。

会社が個人の住居費をサポートする制度としては、会社が社宅や社員寮を所有してそこに個人を住まわせる方法と、家賃等を補助する方法とがあります。

このうち、自前で社宅等を所有するのは購入や建築、維持管理、固定資産税等のコストが大きくなります。そのため、最も手っ取り早いのは、家賃等を補助する方法です。

そして、借上社宅は、家賃を補助する方法の一種です。

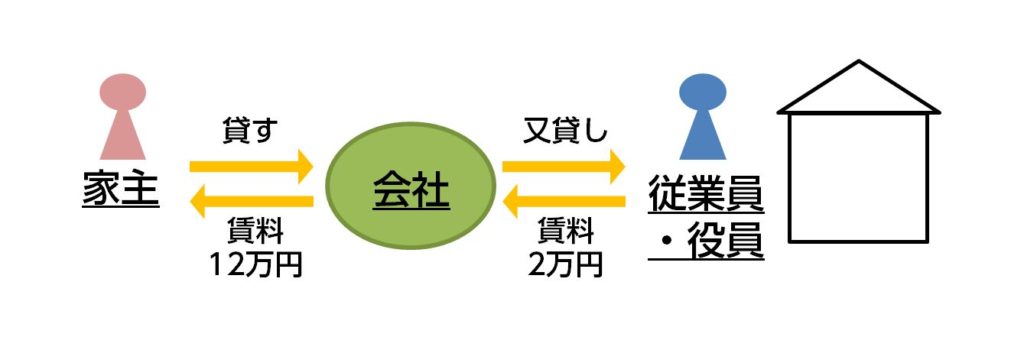

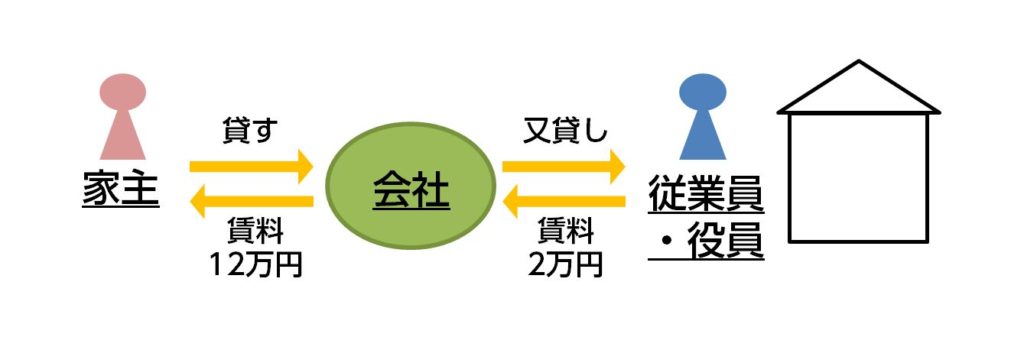

まず、会社が役員・従業員の代わりに家や部屋を借ります。そして、会社が賃料を支払い、役員・従業員の方に又貸しして住まわせ、低い賃料を受け取ります。たとえば、共益費込の賃料12万円の部屋を会社が借り、個人から賃料を2万円取って住まわせる方式です。いわゆる又貸しです。

なお、この2万円は給与の総支給額から天引きする形をとります。

こうすると、家賃12万円のうち個人が2万円を負担し、差額分10万円を会社が負担しているのと同じことになります。

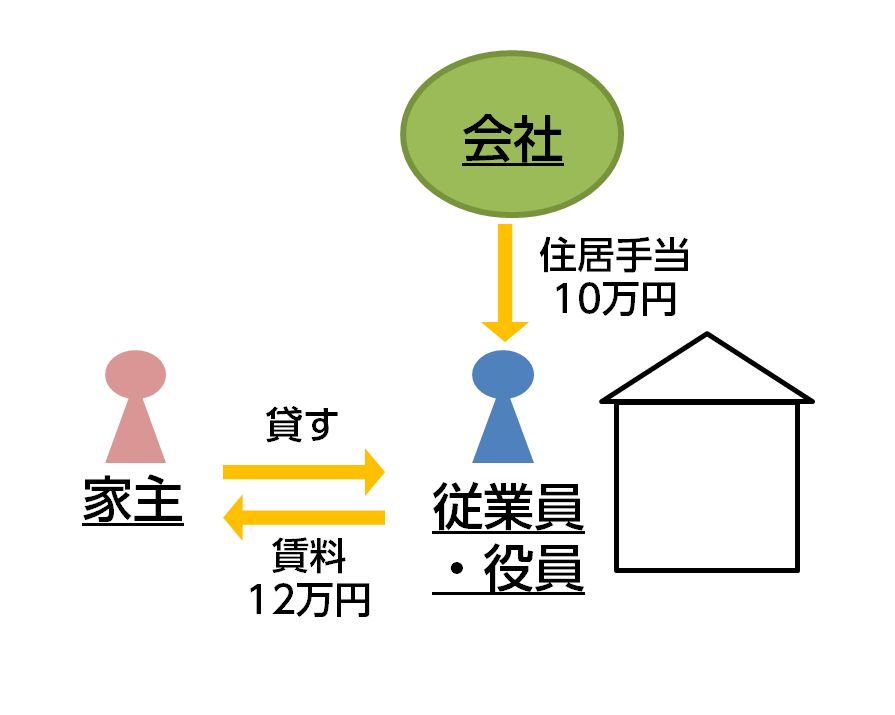

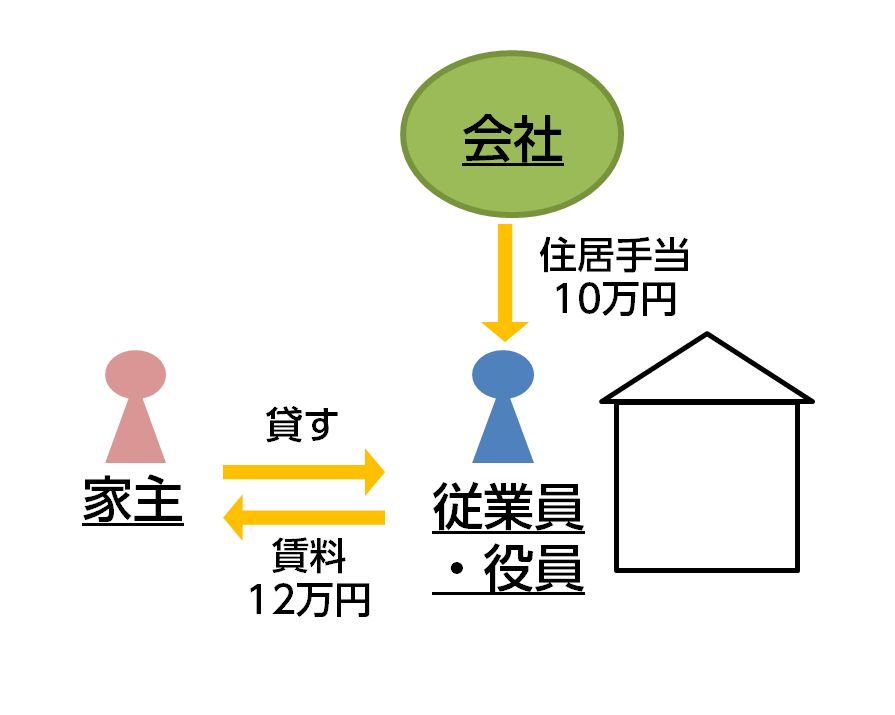

この説明をお読みになって、そんな回りくどいやり方をしなくても、下図のように10万円を本人に直接「住居手当」として支給してあげればいいではないか?と感じられるかも知れません。

しかし、住居手当を支給するよりも、借上社宅の形式をとった方が節税等の面で会社と個人の双方にとってメリットが大きいのです。以下、どのようにメリットが大きいのか、住宅手当の制度との比較もしながら説明します。

2.借上社宅の制度のメリット

借上社宅の制度は会社にとっても役員・従業員個人にとってもメリットが大きいのです。会社と個人のそれぞれのメリットは以下の通りです。

〈会社にとってのメリット〉

- 住居費が会社の損金になり節税できる

- 社会保険料をかけずに個人の手取りを増やせる

〈個人にとってのメリット〉

- 所得税の節税になり手取りが増える

- 社会保険料がかからず手取りが増える

- 個人が好きな家を選んで住める

2.1.会社にとってのメリット

2.1.1.住居費が会社の損金になり節税できる

まず、会社の側では、損金が増えます。上の例だと、賃料12万円を負担して個人から2万円を受け取るので、差し引き10万円損金が増えることになります。

なお、この点は、10万円を個人に直接住居手当として支給するのと変わりません。

2.1.2.社会保険料をかけずに個人の手取りを増やせる

会社にとって、借上社宅と住居手当とで違いが出るのは、社会保険料です。というのは、社会保険料は会社と個人とが半分ずつ負担することになっています。そして、社会保険料は給与の額を基準に計算されます。

つまり、同じ損金でも、給与として損金になると社会保険料の負担が生じ、それ以外の損金だと社会保険料の負担が生じないということです。

借上社宅の制度を使って会社が賃料を支払ってあげる場合は「福利厚生費」であって、給与にはあたらず、社会保険料がかかりません。しかし、もし住居手当として支給するとそれは給与になり、社会保険料の対象になってしまうのです。

上の例だと、同じ10万円の家賃補助を行うのでも、借上社宅の制度では会社が賃料として支払う12万円のうち10万円は「福利厚生費」として社会保険料の対象にはなりません。しかし、住居手当として10万円を支給すると「給与」にあたり社会保険料の対象になってしまいます。

つまり、借上社宅の制度を採用する方が、住居手当を支給するよりも社会保険料の節約になるということです。

2.2.個人にとってのメリット

2.2.1.所得税の節税になり手取りが増える

借上社宅の制度の場合、会社から補助してもらえる額は「福利厚生費」で給与にならないので、所得税がかかりません。

上の例では、会社が12万円の賃料を支払ってうち2万円を給与から天引きという形で徴収すると、差し引き10万円が「福利厚生費」になるので、そこには所得税が一切かかりません。

しかし、同じ10万円でも、住居手当として個人に支給してしまうと、「給与」にあたるので、個人の側では給与所得として所得税がかかってしまうことになります。

つまり、借上社宅の制度を活用すると、住居手当を支給する場合よりも手取りが増えることになります。

2.2.2.社会保険料がかからず手取りが増える

個人の側でメリットがあるのは、補助を受けられる金額に所得税がかからないだけではありません。社会保険料の点でも手取りが増えます。

なぜなら、上述の通り、社会保険料は会社と個人とが半分ずつ負担することになっています。そして、社会保険料は給与の額を基準に計算されます。

会社が12万円の賃料を支払ってうち2万円を給与から天引きする場合、個人は差し引き10万円の利益を受けます。しかし、これは会社が「福利厚生費」として負担する形になるので、給与にはあたらず社会保険料は一切かかりません。

一方、同じ10万円の利益でも、住居手当としてお金で受け取ると「給与」にあたるので社会保険料を支払わなければなりません。

つまり、借上社宅の制度を活用すると、住居手当を支給する場合よりも、所得税と社会保険料のいずれも負担しなくて良い分、手取りが増えることになります。

2.2.3.個人が好きな家を選んで住める

借上社宅の制度は、会社が役員・従業員個人の代わりに家を借りて、個人に低い額で住まわせるものです。そして、自前の社宅と違い、多くの場合は、一定の条件の範囲内で、個人が物件を選んで指定する方式をとります。

つまり、「社宅」でありながら、個人がそれぞれ好きな家を選んで住めるというメリットがあります。

なお、よく、「社宅は会社の人間関係や上下関係が日常生活に持ち込まれるのでわずらわしい」という話を聞きますが、借上社宅であれば、そのような心配はあまりしなくて良いでしょう。

3.借上社宅の制度を導入する上での注意点

借上社宅の制度は、上述のように、会社と個人の双方が法人税・社会保険料の節税になり、個人の手取りを増やせるので、非常にメリットが大きいものです。

ただし、導入する上で、若干の注意点があります。それは、個人が自己負担すべき額の最低限が決まっているということです。そして、役員の場合と従業員の場合とで、個人が自己負担すべき最低限の額の計算方法が違います。

もしも、個人に自己負担させる額がその最低限の金額を下回ってしまうと、賃料の全額が給与として課税されてしまいます。そうなってしまっては、借上社宅の制度の意味がありません。

そこで、以下、役員の場合と従業員の場合とに分けて、それぞれについて自己負担の最低限の額の計算方法を説明します。

3.1.役員の自己負担額の最低限

役員の借上社宅の場合、個人の自己負担額の最低限は、「小規模住宅」とそれ以外(一般住宅)とで計算が違いますので、それぞれについて説明します。

3.1.1.小規模住宅

小規模住宅とは、木造なら床面積132㎡以下の住宅、それ以外の構造ならば99㎡以下の住宅を言います。そして、小規模住宅の場合は、役員個人の自己負担額の最低限は、以下の通りです。

- (建物の固定資産税課税標準額×2% + 12円 × 建物の床面積(㎡)/3.3㎡ + 敷地の固定資産税課税標準額×0.22%

ここで、固定資産税課税標準額というのは、固定資産税を課税する対象となる金額です。土地と建物で別々に定められています。

固定資産税課税標準額は、市区町村から毎年、所有者つまり家主に毎年送付されてくる固定資産税の「課税明細書」に記載されています。

家主に教えてもらえるのが一番良いのですが、教えてもらえなかったとしても心配はいりません。借主は、賃貸借の契約書を市区町村の固定資産税課へ持っていけば、その土地建物の固定資産税課税標準額を見せてもらうことができます。

3.1.2.小規模住宅以外(一般住宅)

小規模住宅以外の「一般住宅」とは、木造なら床面積132㎡超、それ以外の構造ならば99㎡超の住宅です。

そして、一般住宅の場合、役員個人の自己負担額の最低限は、木造とそれ以外とで区別して決められています。

〈木造〉以下のいずれか高い方の額

- (建物の固定資産税課税標準額×12% + 敷地の固定資産税課税標準額×6%)×1/12

- 支払賃料の50%

〈木造以外〉以下のいずれか高い方の額

- (建物の固定資産税課税標準額×10% + 敷地の固定資産税課税標準額×6%)×1/12

- 支払賃料の50%

3.2.従業員の自己負担額の最低限

従業員の場合、自己負担額の最低限は、建物の構造や床面積等を問わず、以下の通りです。

- (建物の固定資産税課税標準額×2% + 12円 × 建物の床面積(㎡)/3.3㎡ + 敷地の固定資産税課税標準額×0.22% × 1/2

以上のように、家賃補助の制度として借上社宅を活用する場合、自己負担の額は、最低限の額を下回らないように注意しましょう。

まとめ

借上社宅の制度は、会社が家・部屋を借りて賃料を支払い、役員・従業員に低い金額で又貸しして住まわせる形をとるものです。そして、同じ家賃補助の方法でも、住居手当の制度と比べて会社、個人の双方にメリットが非常に大きいものです。

なぜなら、会社の側で税金(法人税等)や社会保険料の負担が軽くなるだけでなく、従業員の側でも税金(所得税・住民税等)の負担が軽くなり手取りが増えるなどのメリットがあるからです。

ただし、個人に自己負担してもらう額は最低限が役員と従業員でそれぞれ決められているので、注意が必要です。