次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

結婚をきっかけに保険を検討する人も多いのではないでしょうか。ただ、その時どうやって保険を選んでいいのかわからないですよね。

結婚をしたときに必要な保険は人それぞれ違います。例えば夫婦共働きと妻が専業主婦の場合では違いますし、これから子供が生まれる場合もまた違います。

もちろん家族のためにしっかり保障をしておくのは大事なことですが、保険は無理して入るものではありません。特に子供がこれから生まれてくる場合は大きな保障が必要になるので保険料が高額になりやすくなります。もし、保険料が高くなった場合は優先順位をつけて必要なものから加入をしましょう。

そして今の生活、将来への貯蓄も考えてバランスよく加入をすることを心がけましょう。今日は新婚の時にどう保険を選べばいいのか、また私がおすすめするプランもお伝えします。是非参考にしてください。

保険の教科書編集部

最新記事 by 保険の教科書編集部 (全て見る)

目次

結婚をして新たに保険を検討する前に確認してほしいことがあります。

それは独身時代に加入したもの、もしくは両親が加入している保険です。結婚したからといって新たに加入しなければいけないわけではありません。

独身時代から加入している保険を生かすのも1つの方法です。もちろん新規で加入をする、または今入っているものを見直した方がいい場合もありますが、まずは今加入しているものを確認しましょう。

特に以下の場合はしっかり確認しましょう

そして検討した結果、今入っているものをそのまま継続する場合は以下の手続きを行いましょう

それではこれから新婚の人が保険をどう選べばいいのか、そしてどのような保障が必要なのかお伝えします。ただし、家族構成によっても選ぶ保険は変わりますし、考え方によっても違います。私のおすすめプランもお伝えしていますが、あくまでも1つの例になりますので参考程度にご覧ください。

結婚をして家族が増えると責任も大きくなるので、保険を検討するきっかけになります。私も「結婚したから保険に入りたい」という相談をよく受けることがあります。結婚をしても、子供がいないうちは独身時代と同じく、医療保険を中心と考えていいでしょう。

自分に万一のことがあったとき、生活費などのお金でどれくらい困るかをイメージしてみると、死亡保障の必要性と、どれくらいの保障を用意すればいいかが見えてきます。

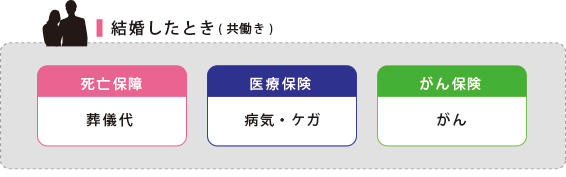

結婚して子供がいないときに必要な保障は以下のように考えます。

結婚して子どもができるまでは共働きするケースが多いですが、その場合は夫婦のどちらかに万一のことがあっても、生活に困ることはないと思います。ただし、お葬式代やお墓代などのためには、ある程度の金額は必要です。お互いに迷惑をかけないためにも、夫婦ともに、お葬式代・お墓代程度の死亡保障を準備しておくと安心です。

また、働いていた妻が結婚を機に専業主婦やパート勤務になるケースもあります。妻の収入が安定するまでの間の生活費分を、夫のお葬式代・お墓代にプラスして死亡保障を準備しましょう。

そして、病気やケガに対する備えも必要です。もしも夫婦のどちらかが、病気やケガで入院してしまったら、医療費負担が家計を圧迫します。まだ貯蓄が十分に貯まっていない状態では、家計が受けるダメージはより深刻でしょう。そんな事態に備えて、夫婦ともに医療保険に加入をしておかなければなりません。医療保障は高齢になるほど必要性が高まるので、終身医療保険で一生涯をカバーしておいた方が安心です。

結婚したら保険のことを真剣に考えて、まだ加入していない人は必要な保障だけに加入をしましょう。そして子供ができるまでにできるだけお金を貯めていきましょう。

ご夫婦どちらかが亡くなった場合でも、残された方が経済的に困って生活ができなくなるということはないでしょう。 死亡保障はあまり必要がなく、お葬式代として、200~500万円くらいの保障があれば十分です。

独身時代と同じく、医療保険を中心として考えるといいでしょう。働けなくなったことも考えて、入院日額10,000円あれば安心です。子供ができるまでは1番お金を貯めていける期間ですので銀行に貯めていくか、保険でも貯蓄ができる商品もあるのであわせて検討するといいでしょう。詳しくは私がおすすめする保険プランで解説していますので是非ご覧ください。

世帯主である夫が死亡した場合、一家の収入が途絶えてしまうことになります。妻が今後の生活をどうやってしていくかによって金額が変わってきます。

例えば妻が実家に帰れるかどうか、またはすぐに働いて収入を得られるかどうかによって死亡保障の設定する金額が変わってきます。万が一があった時にどうやって生活をしていくのかイメージすると金額の設定がしやすいかもしれません。

これから私がおすすめする保険プランをお伝えしますが、保険料が高いと感じる人もいると思います。その場合は無理して保険料を支払う必要はありません。必要だと思う優先順位をつけて加入をしましょう。

あくまでも私の考えですが、夫婦2人の場合の優先順位は以下のようになります。

夫婦2人で共働き(子供なし)

夫婦2人で妻が専業主婦

それではおすすめするプランをご覧ください。

それでは私がおすすめする保険プランをお伝えします。共働きかそうでないかで、必要な保障が違うので分けて保険プランをお伝えします。共働きの場合は主に独身と同じようなプランになっています。あくまでも1例になりますので、参考までにご覧ください。

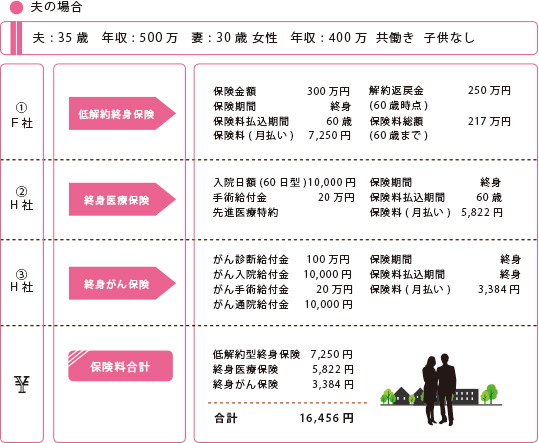

まずは夫婦共働きの保険プランです。

① 低解約返戻金型終身保険(貯蓄型)

先ほどもお伝えしたように、子供がいない間は大きな死亡保障が必要ないので、葬儀関連費用と貯蓄も兼ねて保険金額300万円に設定してあります。商品は保険料が安くて、貯蓄ができる低解約返戻金型終身保険を選択しました。

上記の例では保険料の払込みを60歳までとしていますが、お金に余裕がある場合は保険料払込を10年~15年と短くしたほうが将来の負担が減ります。ただし、お金に余裕がない時は無理して加入する必要はありません。今後の生活も考えて保険料を設定しましょう。

② 終身医療保険(掛け捨て)

医療保険は掛け捨ての終身医療保険をおすすめします。入院日額10,000円で60日型のシンプルな終身医療保険にしています。がんの保障はがん保険で上乗せをするので保障内容は特約などは付加せず、保険料を安いのを選択しています。先進医療特約だけを付加してあります。保険料の払込みは老後に負担が掛からないように60歳までとしてあります。

③ 終身がん保険(掛け捨て)

がん保険は医療保険とは違い保険料の支払いは終身払にしてあります。

がん治療が進化するに伴い、がん保険も商品内容が変わってくる可能性があるので、将来見直しができるように60歳払済などではなく、保険料は終身払にしてあります。出来るだけシンプルな保険料の安いものをおすすめします。

① 低解約返戻金型終身保険

夫と同じものにしています。考え方としては夫と同じで葬儀関連費用と貯蓄も兼ねて保険金額300万円に設定してあります。

② 終身医療保険

保険料を抑えるために、入院日額を5,000円にしてあります。これからの女性特有の病気に備えて女性疾病入院特約を付加してあります。公的医療保険から一定の保障が受けられるので入院日額5,000円でも十分対応できるでしょう。保険料は老後に負担がないように60歳までとしてあります。

③ 終身がん保険

がん治療が進化するに伴い、がん保険も商品内容が変わってくる可能性があるので、将来見直しができるように60歳払済などではなく、保険料は終身払にしてあります。乳がん、子宮頸がんなど女性特有のがんに備えて、保障が広い商品を選択しました。がんになると治療費がかかるだけではなく、仕事に支障が出る可能性があるので保障をしておくと安心です。

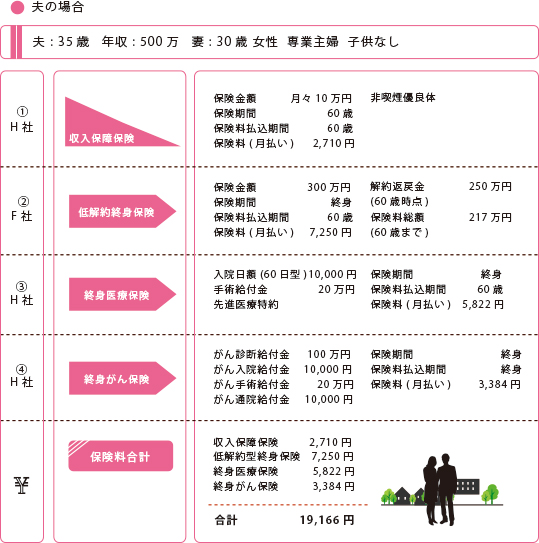

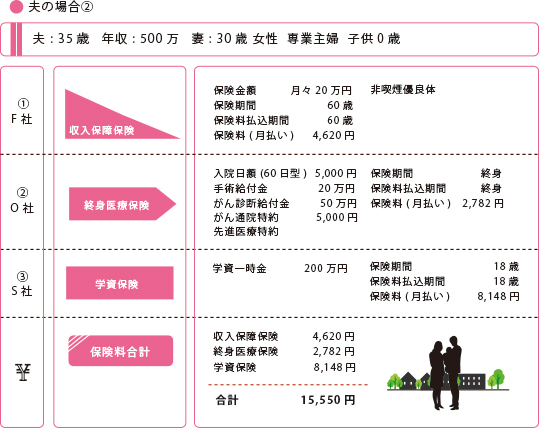

結婚してそのまま妻が専業主婦になるケースもあります。共働きの場合と違い、一定の死亡保障があったほうが安心でしょう。ただし、主人に万が一があった時に妻が実家に帰れる、もしくは生活に困らないようであれば共働きと同じで医療保険中心で考えていいでしょう。

① 収入保障保険(掛け捨て)

もし一定の期間死亡保障が必要な場合は収入保障保険をおすすめします。このプランでは万が一があった時に毎月10万円出るように設定してあります。保険料も2,710円と割安になっているので、もし心配であれば金額を上げると安心です。また、妻がすぐに働けるなど大きな死亡保障が必要なければ外しても構わないでしょう。

② 低解約返戻金型終身保険(貯蓄型)

葬儀関連費用と貯蓄も兼ねて保険金額300万円に設定してあります。商品は保険料の安い、低解約返戻金型終身保険を選択しました。上記の例では保険料の払込みを60歳までとしていますが、お金に余裕がある場合は保険料払込を10年~15年と短くしたほうが将来の負担が減ります。

③ 終身医療保険(掛け捨て)

医療保険は掛け捨ての終身医療保険をおすすめします。入院日額10,000円で60日型のシンプルな終身医療保険にしています。がんの保障はがん保険で上乗せをするので保障内容は特約などは付加せず、保険料を安い商品を選択しています。先進医療特約だけを付加してあります。老後に負担を掛けないために保険料の払込みを60歳までとしてあります。

④ 終身がん保険(掛け捨て)

がん保険はどの治療法を選択しても給付金の対象となるようにバランスを考えた商品を選択しています。

がん治療が進化するに伴い、がん保険も商品内容が変わってくる可能性があるので、将来見直しができるように60歳払済などではなく、保険料は終身払にしてあります。出来るだけシンプルな保険料の安いものをおすすめします。

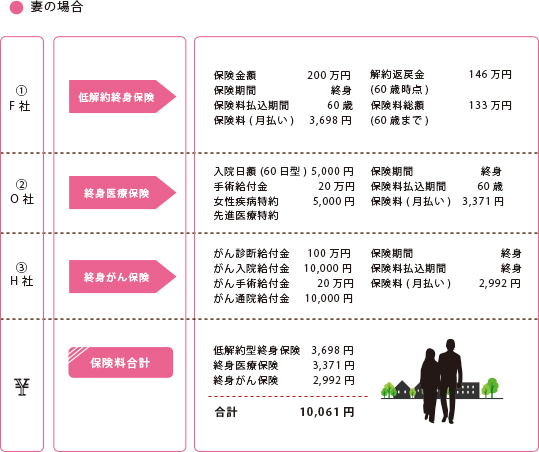

① 低解約返戻金型終身保険

専業主婦の場合は考え方は独身と同じです。万が一があった時に主人は独身時代に戻るだけなので、大きな死亡保障は必要ありません。保険料をできるだけ抑えるために葬儀関連費用と貯蓄も兼ねて保険金額200万円と下げてあります。

② 終身医療保険

保険料を抑えるために、入院日額を5,000円にしてあります。これからの女性特有の病気に備えて女性疾病入院特約を付加してあります。公的医療保険から一定の保障が受けられるので入院日額5,000円でも十分対応できるでしょう。

③ 終身がん保険

女性の場合子宮頸がん、乳がんなどが増加しているため、保障対象の広いがん保険を選択しました。特に上皮内新生物でも悪性新生物と同額支払われるものがおすすめです。

結婚をするときにすでに子供を身ごもっている場合がありますよね。1番大きな保障が必要となるのが子供が生まれるときです。1番たくさん保険に入らないといけないので選ぶのも大変です。ただし、ここで気をつけたいのは入り過ぎないことです。よく「保険貧乏」と言われますが、保険に入りすぎて貯蓄ができなかったり、生活が苦しくなるのは本末転倒です。万が一があった時に備えて保険に入るのはもちろん必要なことですが、保険料と将来の貯蓄そして今の生活すべてを考えてバランスよく考えることが大切です。

子供が大きくなるに連れて生活費・習い事・学費など家計の負担が大きくなってくるのでそれも考慮して考えましょう。

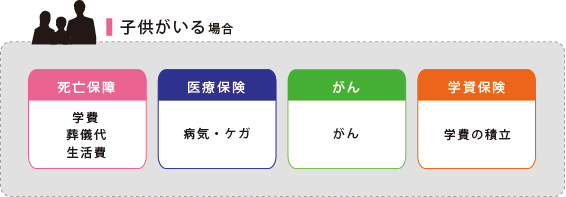

子供が生まれたときに以下の保障が必要と考えます。

先ほども簡単にお伝えしましたが生命保険を1番必要とするのが、子供が生まれたときです。それは生活費や将来子どもに必要な学費や結婚資金などの経済的負担が、残された家族に一気にのしかかるからです。

特に学費は、幼稚園から大学まですべて公立でも、1000万円以上かかると言われています。子どもに不自由ない人生を送ってもらうためにも、最優先に備えたいリスクです。

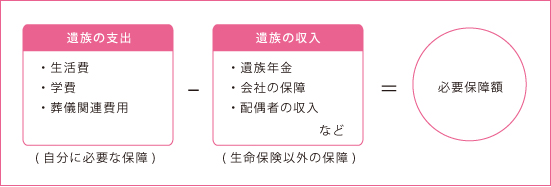

保険に入るときに最も重要なのは必要保障額を計算することです。簡単に言うと「自分にどれくらいの生命保険が必要か計算する」ことです。この必要保障額をしっかり算出することによって、無駄な保険に入ることを防ぐことができます。

このように計算します。

すべてを生命保険で保障しなければいけないわけではありません。確かに子供が小さい間はこれからの生活費、学費など大きな保障が必要ですが、生命保険以外にも「遺族年金」「会社からの保障」などたくさんの保障を受けることができます。その保障でも足りないときに加入をするのが民間の生命保険です。

また、住宅を購入した場合も保障額が変わってきます。住宅ローンには団体信用生命保険が付加されており、万が一があった場合、住宅ローンの支払いが免除になりますので住む場所は確保されていることになります。

将来の貯蓄として貯蓄型保険でお金を貯めていくのも1つの方法ですが、住宅ローンの繰り上げ返済のほうが有利な場合もあります。

将来を見据えた上で保険プランを設計しましょう。

よく学資保険を子供の将来の学費を貯めていく商品として、単独で検討する人もいらっしゃいますが、学資保険は生命保険会社が販売されている商品なので、親の生命保険機能もあります。学資保険に入ることによって生命保険を減らすことができる可能性があります。

できるだけ学資保険も生命保険とトータルで考えて検討したほうがいいでしょう。無駄なものを省いて子供の将来のためにお金を貯めていきましょう。

先ほどもお伝えしましたが、子供が生まれたときは1番保障が必要な時期です。よって保険料が高くなりがちなので、支払いが難しい場合は優先順位をつけましょう。

あくまでも私の考えですが、子供が生まれる場合の優先順位は以下のようになります。

夫婦2人で子供が生まれる

それではこれから子供が生まれるときのおすすめの保険プランをご覧ください。

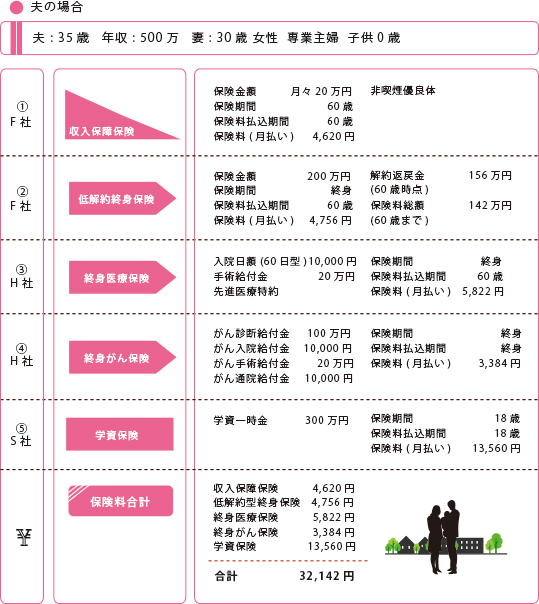

これから子供が生まれたときにおすすめする保険プランをお伝えします。1番保障が必要な世帯ですが、その分保険料が高くなりがちです。

これからご紹介するプランはあくまでも一例です。家計によって、大きな差がでますのでわかりやすいようにシンプルな設計にしてあります。参考程度でご覧になってください。保険料の抑えたプランも後ほどお伝えしますので是非参考にしてください。

① 収入保障保険(掛け捨て)

この収入保障保険が死亡保障の中心です。残された家族の生活費の保障として掛け捨てで保険料の安い収入保障保険で月々20万円を確保しました。そうすることによって、遺族年金と合わせて十分な金額になります。

商品としては、たばこを吸わなくて健康な人が割引になる非喫煙優良体割引が適応される商品を選択します。そうすることで20%~25%くらい保険料が安くなります。

収入保障保険は保障が下がっていく商品ですが、必要な保障も子供が大きくなるにつれて下げていっていいものなので合理的と言えます。

② 低解約返戻金型終身保険(貯蓄型)

保険料が高くなりすぎないように保険金額を200万円に設定しました。

主な目的としては葬儀関連費用ですが、貯蓄もできる商品なのでお金に余裕がある場合はこの保険を厚くしてして掛け捨ての収入保障保険の金額を下げる方法もあります。そうすることによって、掛け捨て部分は少なくなります。

③ 終身医療保険(掛け捨て)

医療保険は掛け捨ての終身医療保険を選択しました。病気・ケガで働けなくなった場合のことも考えて入院日額10,000に設定してあります。がんに関してはがん保険で保障の上乗せをします。

④ 終身がん保険(掛け捨て)

保険料が上がらない終身がん保険で保障内容としては保障の対象が広い商品を選択。最近は通院で治療するケースも増えてきているのでどういう治療法を選択しても給付金の対象となるものにしてあります。

⑤ 学資保険(貯蓄型)

学資保険は大学の学費を目的としています。月々13,560円を18円間支払っていき、子供が18歳の時に300万円受取ることができます。

契約者が死亡した場合は保険料が免除になります。生命保険の役割もあります。学資保険は将来の学費の積立なので必ず必要なものではありません。自分が積立できる金額を設定しましょう。

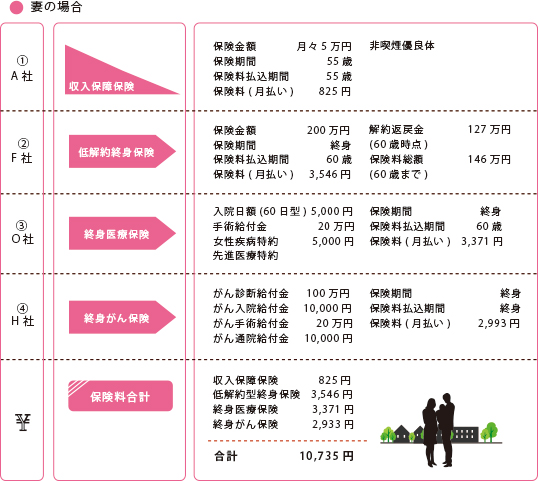

① 収入保障保険(掛け捨て)

妻が専業主婦でも子供が小さいうちに万に一があった場合、ベビーシッターを雇うなどお金が掛かります。ただ大きな保障は必要ないので収入保障保険で月々5万円の保障をしてあります。

掛け捨ての保険料の安い商品で子供が大きくなる20年~25年で保険期間を設定して少し保障をしておくと安心です。もし、掛け捨てはもったいないと考えるのであれば下記の終身保険を手厚くして収入保障保険を外すのがいいでしょう。

② 低解約返戻金型終身保険(貯蓄型)

夫と同じで葬儀関連費用として、200万円に設定してあります。貯蓄もできる商品なのでこちらを500万円くらいに上げて上記の収入保障保険をやめれば、掛け捨て部分が減ります。

③ 終身医療保険(掛け捨て)

これからの女性特有の病気に備えて女性疾病入院特約を付加してあります。公的医療保険から一定の保障が受けられるので入院日額5,000円でも十分対応できるでしょう。

④ 終身がん保険(掛け捨て)

夫と同じがん保険ですが、女性の場合子宮頸がん、乳がんなどが増加しているため、保障対象の広いがん保険を選択しました。特に上皮内新生物でも悪性と同額支払われるものがおすすめです。

上記でおすすめの保険プランをご紹介しましたが、夫婦合わせて保険料が42,877円と学資保険など貯蓄も含めてですが高いと感じるた人もいますよね。何度もお伝えしていますが無理な保険料を払う必要はありません。そこでここからは保険料を抑えたプランもご紹介しますのでご覧ください。

① 収入保障保険(掛け捨て)

先ほどのおすすめプランと同じものです。子供が小さいうちは一定の死亡保障が最優先となります。この収入保障保険は保険料が割安で大きな保障を受けることができます。

② 終身医療保険(掛け捨て)

保険料を抑えるために入院日額を5,000円になっています。公的医療保険が充実しているため、入院日額でも十分対応できますが、がんになった場合は治療費、仕事への影響などを考えてがんの特約を付けて保障を手厚くしています。その分、がん保険を外してあります。

③ 学資保険(貯蓄型)

学資保険を月々8,148円支払をしていくと18歳時点で200万円受取ることができます。学資保険はあくまでも将来の貯蓄ですので保険料の支払いが厳しい場合は無理する必要がありません。貯めていける金額を設定しましょう。

① 収入保障保険

先ほどのおすすめプランと同じものです。保険料も月々825円と安くなっているので、子供が小さい間だけでも少し死亡保障があったほうがいいでしょう。

② 終身医療保険

夫と同じく 保険料を抑えるために入院日額を5,000円にしてあります。女性疾病特約を付加することにより、保障を厚くしてあります。がんになった場合は治療費を考えてがんの特約を付けて保障を手厚くしています。その分、がん保険を外してあります。

新婚で保険を考えるときは子供がいるかいないかで保障の必要性が大きく違います。まずは自分がどの保障が必要か整理してから加入をしましょう。私のおすすめプランもご紹介していますが、あくまでも一般例としてご覧ください。保険料が高くて支払いが難しい場合は優先順位をつけて必要なものから加入しましょう。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

近年会社に所属せず、フリーランスで働く方が増えています。 時間を自由に使い、自分の力を活かした仕事ができる点はフリーランスのメリットですが、万が一のことがあった場合の社会保障が充実しておらず不安に思っている方も多いのではないでしょうか。 ここで

被保険者が亡くなった際に、遺族などに対し死亡保険金が給付されるのが生命保険です。 ただ一口に生命保険と言っても、加入する人の目的は「死亡保障」「積立」などそれぞれで、ニーズに合わせていくつかの種類があります。 そのため加入する際は、最もニーズに

高額な住宅ローンを組むときに「ローンの支払い途中に一家の大黒柱に万が一のことがあったら…」と心配される方は多いのではないでしょうか。 ただ実際には遺された家族が住宅ローンの返済に苦しむ、といったケースは少ない筈です。 住宅ローンの契約をするにあ

生命保険には複数の種類があり、どんな目的で加入するかによって選ぶべきものが異なります。 しかし、どの種類の保険がどのような場合に向いているのかは保険の名前からは分かりません。しかも、保険会社によっても中身が微妙に異なっています。 そのため、どれ

終身保険で貯蓄をする方法がありますが、マイナス金利政策の影響で、せっかくお金を支払ってもあまりお金が貯まらない商品が増えてしまいました。 そんな中、これまで終身保険の活用法で鉄板とされてきたノウハウが、揺らぎつつあります。 貯蓄目的で終身保険を

若い時に生命保険へ加入するのと比べて、50代になると、生命保険が必要となる期間も短くなりますし、保険料も高くなります。 そのため、50代の方は、新たに生命保険に加入したり、今ある保険を切り替えたりすることに疑問や不安を感じることが多いと思います。

貯蓄型保険とは、万が一の際の保険の機能を持ちつつ同時に将来に備えた貯蓄もできる保険商品をさした言葉です。 定期預金では、金利がせいぜい0.01%~0.02%(「定期預金比較 | 価格.com」 )でお金が貯まりにくい一方、貯蓄性が高い保険も多いので、

近年会社に属さず、独立という選択をする人が増えてきています。 IT関連という原価の掛かりづらいの職種の幅が広がり、需要の増加と共に、個人事業主向けのプラットフォームも増えてきたのが大きな要因と言えるでしょう。 個人事業主は会社員と違い、誰も自分

「生命保険に入らなければ」と何となく思っても、そもそも本当に保険が必要なのかすら、なかなかイメージできないものだと思います。 また、どんな種類の保険に加入すればよいか、保険会社はどこがいいのか、保険金をいくらにすれば良いのか、などなど、よく分からない

死亡保険は大きく分けると、終身保険に代表されるような「貯蓄型」のものと、定期保険とも呼ばれる「掛け捨て型」のものが存在します。多くの人は、解約時に解約返戻金が戻ってくる貯蓄型の方がお得で、掛け捨て型は保険のお世話にならなかった際に払い損になるからもったいな