退職金の準備は、多くの中小企業の経営者にとって、悩みの種でもあります。

しかし、実は役員退職金は節税しながら積み立てられることをご存じでしょうか?

本記事では、そんな疑問に答えるため、役員退職金の基本情報から、節税をしながら積み立てる方法、数千万円から一億円という高額な退職金の準備方法まで、わかりやすく解説していきます。

The following two tabs change content below.

1.役員退職金の税務メリット

最初に、役員退職金の基本情報から解説します。

役員退職金とは、役員が退職したときに支給される退職金のことです。

支給されるタイミングによって、退職慰労金もしくは死亡退職金に分類されます。

・退職慰労金→役員が健在のときに退職して、退職金として支給されるもの

・死亡退職金→役員が死亡した場合に、遺族の生活保障・相続対策のために支給される退職金

いずれも、金額が数千万円から一億円以上になることは珍しくありません。

そのため、計画的に準備を行わないと、会社の資金繰りを圧迫する可能性があります。次の経営陣に負担をかけないためにも、退職金の原資は確保しておいた方が良いでしょう。

このような注意点はありますが、役員退職金は計画的に支給することで、税務上のメリットが複数あります。

1.1.受け取る側の税負担が軽減される

退職金は退職後の生活の重要な原資であるという観点から、税制的に優遇されていています。そのため、役員報酬として受け取るよりも、税負担が大幅に軽減されます。

具体的な税制メリットは、以下の三つです。

それぞれ、詳しく説明します。

①分離課税が採用されている

分離課税とは、他の所得と合計せず、その所得だけに対して税率を適用し、所得税を計算する方法です。

給与所得や事業所得とは合算されないため、税負担が軽減されることになります。

②退職所得控除が適用される

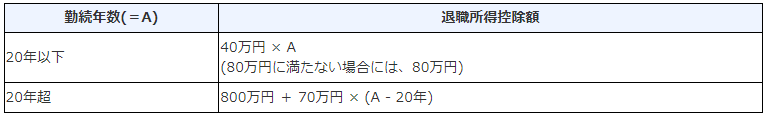

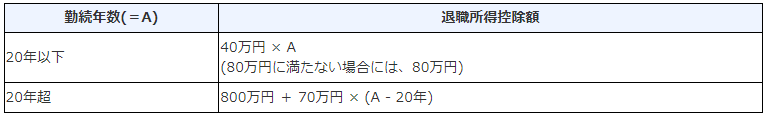

退職所得控除では、勤続年数が20年以下の場合は、「40万円✕勤続年数」分の額が控除されます。

20年を超える場合は、「800万円+70万円×(勤続年数-20年)」が控除されます。

(※国税庁)

(※国税庁)

例えば、勤続25年の場合、

800万円+70万円×5=1,150万円

となり、控除額は1,150万円となります。

③「2分の1課税」が採用されている

2分の1課税というのは、退職所得から控除した金額に、更に2分の1をかけることができるというものです。

つまり、さらに退職金の課税所得額が下がります。

計算式は、

(退職所得-退職所得控除)×1/2 = 役員退職金の課税所得

となります。

また、退職金は社会保険の対象外になるため、社会保険料はかかりません。

1.2.退職金を損金に算入できる

退職金は適正な額であれば、会社側の損金に算入できます。

金額の上限に法的な制限はありませんが、「不相当に高額な部分の金額」は損金に算入できないとされています。

適切な退職金の金額は「功績倍率法」という方法で計算できます。「最終報酬月額」に「在籍年数」と「功績倍率」をかけることで、適切な役員退職金の金額を算出することが可能です。

=======功績倍率法=====

最終報酬月額✕在籍年数✕功績倍率 = 役員退職金

功績倍率は役職ごとにこのような目安があります。

=====役職別の功績倍率の目安=====

社長 3.0 専務 2.4 常務 2.2 取締役 1.8 監査役 1.6

例えば、最終報酬月額が100万円で、在職期間25年の社長であれば、

100万円×25年×3倍=7500万円

が、適正な退職金額としての目安になります。

同業種・同規模の会社と比べて高額すぎると否認されることもあるので、その点も考慮して設定してください。

2.退職金の積立方法

2.1.金融機関への預金

金融機関への預金に積立するメリットは、ほぼ元本割れがないという確実性です。

契約期間や積立額などの制限がなく、自分のペースで積み立てることもできます。

デメリットとしては、利率が非常に低いことがあげられます。資金が増えることは期待できず、インフレ時には実質的に目減りしてしまう可能性もあります。

また、金融機関へ預け入れをしても損金にはならないため、節税効果はありません。

2.2.節税しながら積立する方法① 小規模企業共済

ここからは、「節税しながら積み立てる」方法について、3つ解説していきます。

まず、必ず押さえておくべきなのが小規模企業共済です。

(中小機構)

(中小機構)

小規模企業共済は、中小企業の経営者のための退職金積立制度です。

掛金は毎月1,000円~7万円までの範囲内で自由に設定でき、掛金の全額が所得控除の対象になります。

役員個人として掛金を払うので、厳密には掛金自体が損金に算入されるわけではありませんが、掛金の分を経営者の役員報酬に「上乗せ」するという形をとれば、掛金額を会社の損金に算入できます。

また、経営者が支払う掛金分は所得から控除されるので、経営者側にも所得税はかかりません。つまり、結果的に、掛金を直接損金に算入するのと全く同じ効果を得られます。

小規模企業共済の具体的なメリットとしては

・掛金は運用され、最大で約120%に増える

・貸付制度がある(金利は0.9%から1.5%、最短で申込即日に資金の借入可)

の2点があります。

一方、デメリットとしては

・20年以上掛けておかないと元本割れする

・掛金を減額すると減額分は、その後、運用されないまま放置される

という2点があります。

小規模企業共済については、こちらの記事で詳しく解説していますので、併せてご覧ください。

2.3.節税しながら積立する方法② 個人型確定拠出年金(iDeCo)

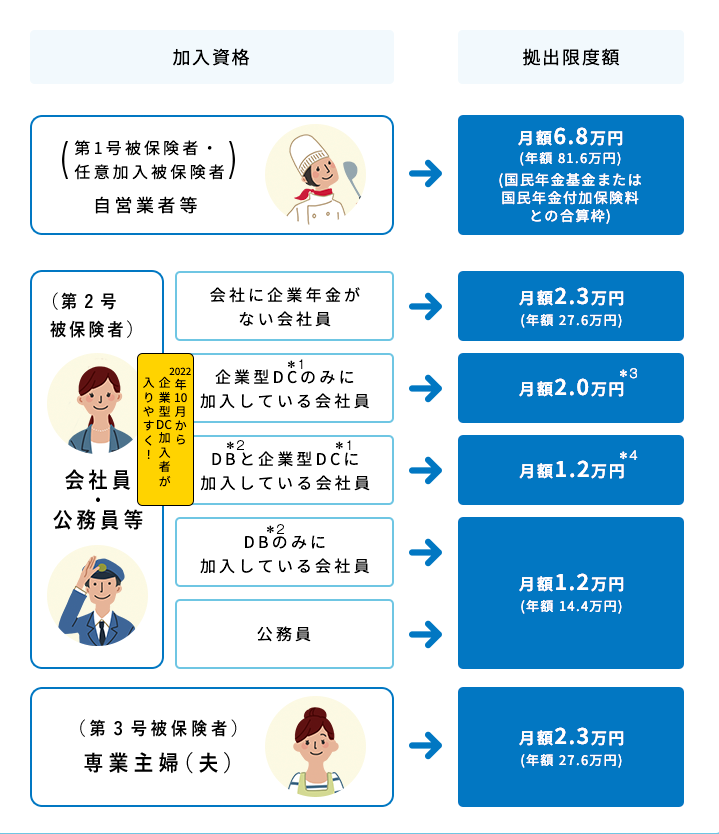

2つ目は、個人型確定拠出年金、通称iDeCoです。

iDeCoは原則として、20歳以上60歳未満の方であれば加入することができます。(2022年5月からは国民年金に加入さえしていれば65歳まで加入できるようになりました)

iDeCoの掛金も、全額が所得控除(小規模企業共済等掛金控除)になるので、節税しつつ積み立てをすることができます。

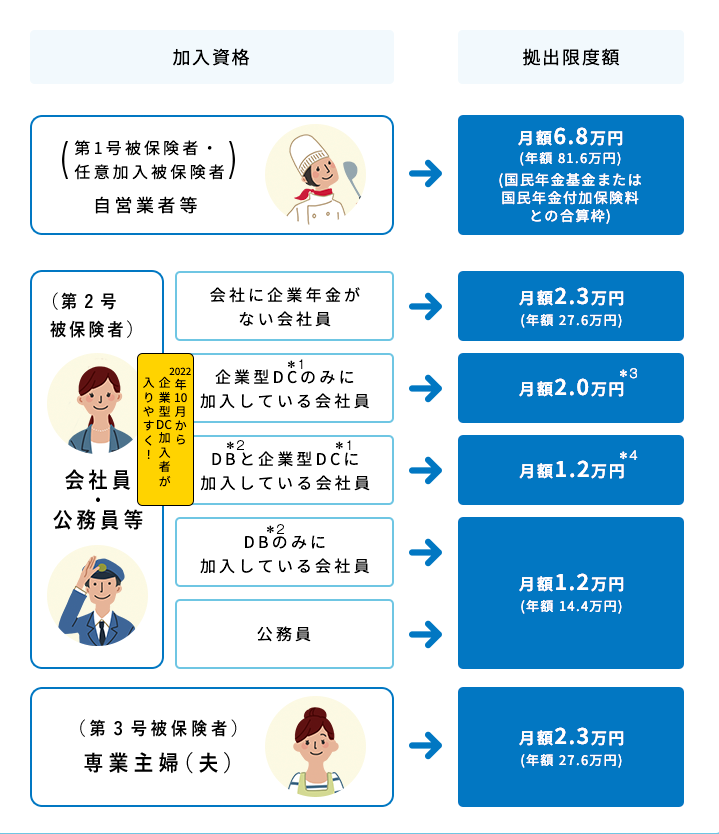

(iDeCo(イデコ)の加入資格・掛金・受取方法等)

会社役員は第2号被保険者なので、企業年金を実施していない場合、掛金は月額最大2万3,000円(年間最大27万6,000円)です。

さらに、iDeCoと小規模企業共済は併用が可能です。これらを合計すると、年最大111万6,000円の所得控除になります。

iDeCoを受け取る際も、一時金として受け取ると、税制上は退職所得として扱われるので、先ほどご紹介した退職所得控除と2分の1課税を適用できます。

また、運用期間中に発生した投資利益はすべて非課税です。

注意点として挙げられるのは、原則60歳まで引き出しができないということです。掛金が長期間拘束される可能性がある、ということを念頭に置きましょう。

2.4.節税しながら積立する方法③ 経営セーフティ共済(中小企業倒産防止共済)

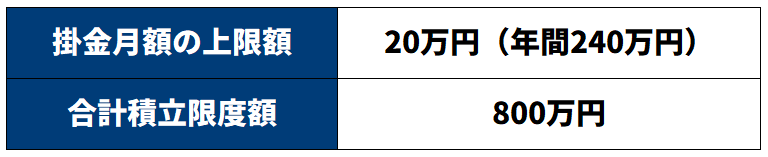

3つ目は経営セーフティ共済です。

経営セーフティ共済は、正式には「中小企業倒産防止共済」という制度です。小規模企業共済と同じ中小機構が母体となっています。

本来、取引先の倒産による連鎖倒産を防ぐための制度であり、取引先が倒産して債権回収が困難な場合に、払い込んだ掛金の10倍、最大8,000万円まで共済金の貸付を受けられます。

この基本的な機能に加え、掛金を法人の損金として計上しながら、退職金の資金を積み立てることができる制度となっています。

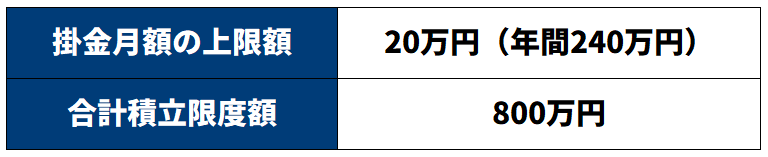

掛金は月額5,000円~20万円の範囲で設定・変更できます。なおかつ、この掛金は年240万円、累計800万円まで全額を損金算入できます。

また、40ヶ月以上加入していれば、解約時に掛金の全額が戻ってきます。

経営セーフティ共済の解約返戻金は益金になりますが、解約のタイミングで退職金を支給して損金を作れば相殺でき、節税効果を得ることができます。

経営セーフティ共済を活用することで、ローリスクで800万円までの退職金の資金を積み立てる事が可能です。

3.高額な退職金を準備する方法

ここまで紹介した制度は、小額から始められるというメリットがある反面、大きな金額を掛けることはできませんでした。

ここからは、さらに高額な退職金を準備できる方法を2つ紹介します。

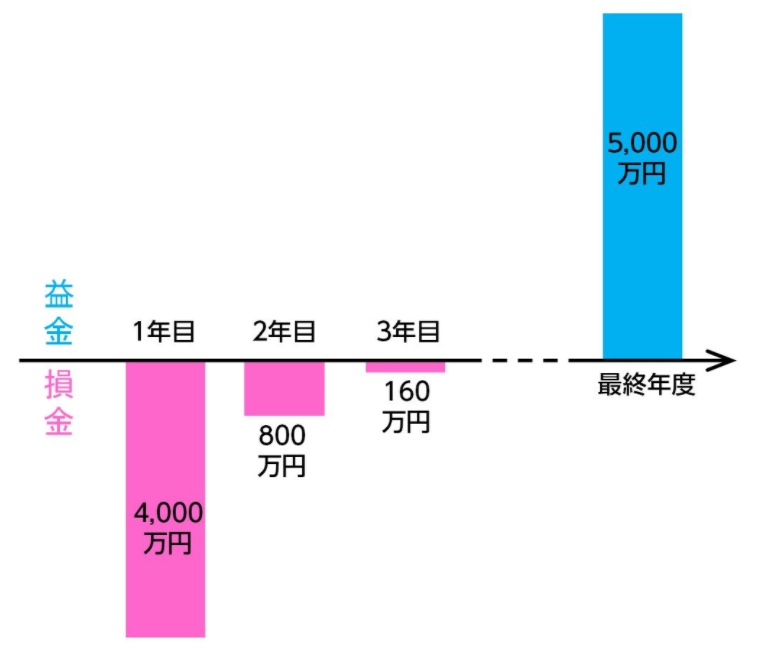

①オペレーティングリース

オペレーティングリースとは、航空機や船舶などのリース資産を他者に貸し付けて賃貸料を得るという、賃貸借取引のことです。

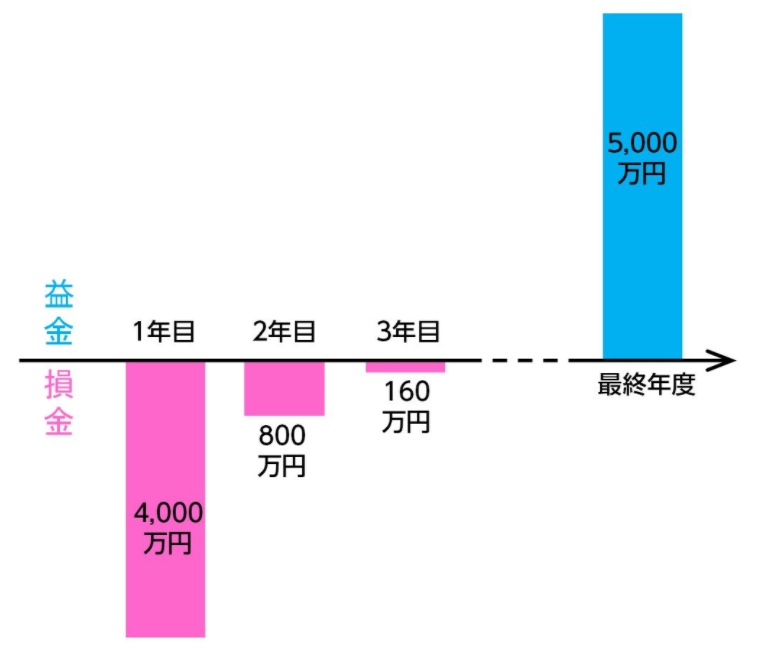

最初に出資することで、初年度から大きな損金を計上することが可能です。支払いは一括で済むため、突発的に大きな利益が出た法人が、利益の繰り延べに活用しています。

=====オペレーティングリースの節税メリット====

・初年度から大きな損金を計上できる

・支払いは一括

取り扱い物件は主に、航空機・船舶・コンテナなどで、数千万円から数億円を一括で投資できます。

出資初年度から2・3年目までに、出資額の100%を損金算入でき、投資の終盤には資産の売却益が生じます。

そのままでは多額の税金がかかってしまいますが、受け取った分配金を退職金の原資とすれば、損益を相殺できます。

利益を繰り延べ、期間満了時に受け取る益金を退職金に割り当てることで、節税できるということです。

一方、リスクとして、

などがあるので、ご注意ください。

②不動産

法人による不動産投資は、不動産の購入費用を減価償却費として計上することで利益を先送りする手法です。オペレーティングリースと同じように、売却益を退職金に割り当てることで相殺できます。

特によく利用されているのは、アメリカ不動産です。

アメリカ不動産には、

- 物件価格に対して建物割合が高い(土地は減価償却が取れないため、より多く減価償却費が取れる)

- 4年で減価償却可能

- 資産価値が落ちない、むしろ価格が上がっていく傾向にあり、キャピタルゲインも期待できる

という特徴があります。

ただし、海外不動産の場合、為替リスク・物件管理リスク・異なる税制によるリスクなどを考慮する必要があります。

まとめ

節税しながら退職金を積み立てることで、会社のキャッシュフローを維持しつつ、経営者および役員の将来守ることができます。

退職金の積立に悩んでいる方は、ぜひ今回紹介した方法を参考にしてください。

You Tube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらもあわせてご覧ください。