個人事業主の方や、中小企業の経営者・役員の方は、どこかで一度は「小規模企業共済」という言葉を耳にしたことがあるかも知れません。

小規模企業共済は平たく言えば、経営者のための公の退職金制度のようなものです。そして、実際に多くの経営者の方が加入されています。

ただ、加入する前にメリットとデメリットの両方を把握し、掛金・共済金(≒退職金)の額や、共済金の受取時期について、ある程度計画を立てておく必要があります。

今回は、小規模企業共済とは何かということと、メリット・デメリットについて説明します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|小規模企業共済とは

小規模企業共済は独立行政法人:中小企業基盤整備機構(中小機構)が運営しています。なお、中小機構が運営する共済制度は、小規模企業共済と中小企業倒産防止共済の2つです。

加入資格

加入資格は以下の通りです。ほとんどの経営者・役員の方をカバーしていると言えます。

- 建設業、製造業、運輸業、サービス業(宿泊業・娯楽業に限る)、不動産業、農業などを営む場合は、常時使用する従業員の数が20人以下の個人事業主または会社の役員

- 商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)を営む場合は、常時使用する従業員の数が5人以下の個人事業主または会社の役員

- 事業に従事する組合員の数が20人以下の企業組合の役員や常時使用する従業員の数が20人以下の協業組合の役員

- 常時使用する従業員(※)の数が20人以下であって、農業の経営を主として行っている農事組合法人の役員

- 常時使用する従業員の数が5人以下の弁護士法人、税理士法人等の士業法人の社員

- 上記1、2に該当する個人事業主が営む事業の経営に携わる共同経営者(個人事業主1人につき2人まで)

※「常時使用する従業員」には家族従業員・臨時従業員・共同経営者は含まれない

掛金

掛金は、月1,000円~7万円の範囲で、500円刻みで決めることができます。

加入手続

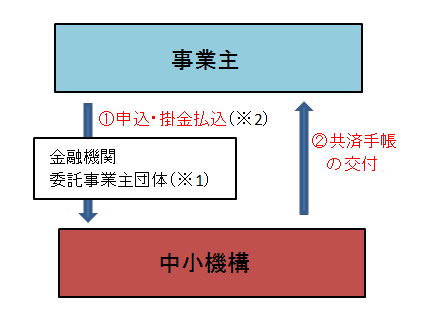

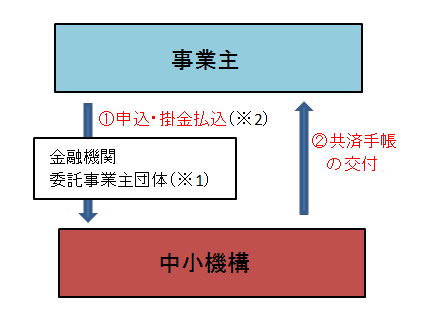

加入手続は以下の通り、金融機関か委託事業団体(商工会、商工会議所、中小企業団体中央会、事業協同組合、青色申告会)を通じて行えばよく、簡単です。

※1:「委託事業団体」は商工会、商工会議所、中小企業団体中央会、事業協同組合、青色申告会

※2:金融機関を通じて加入手続をする場合は、掛金は同時に払い込む。「委託事業団体」を通じて加入手続をする場合は、掛金は改めて金融機関から払い込む

1.小規模企業共済のメリット

メリット1.会社の場合は掛金を実質的に損金算入するのと同じ効果がある

会社の場合、経営者の報酬を掛金の分だけ多めに支給することができ、それは法人税の計算上、給与として損金に算入されます。したがって、実質的に掛金全額を損金算入するのと同じ効果が得られることになります。

メリット2.経営者・役員個人は掛金について所得税がかからない

掛金は経営者・役員が個人で支払うことになりますが、そして、所得税の計算上、掛金の全額がその年の所得から控除されます。つまり、掛金の分には所得税が課税されません。

メリット3.契約者貸付制度が利用できる

小規模企業共済の加入者は契約者貸付が活用できます。借入限度額は掛金の100%程度です。これにより、急なまとまった額の出費に対応することができます。利率は年0.9~1.5%と低く、また、めんどうな審査等はなく、すぐにお金を受け取ることができます。

メリット4.共済金(退職金)の受取方法は一時金方式と年金方式が選べてどちらも税負担が軽くなる

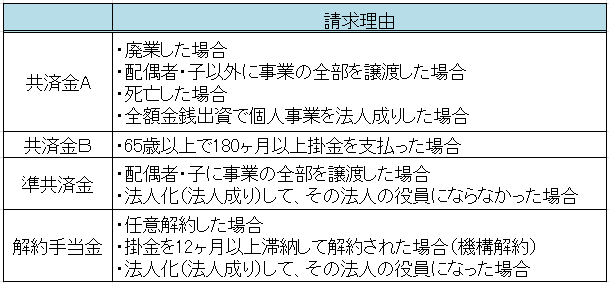

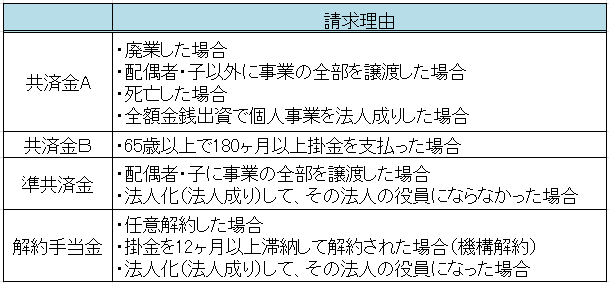

共済金(退職金)として受け取れるのは、以下の表の通り、「共済金A」「共済金B」「準共済金」「解約手当金」の4種類です。

解約手当金は、240ヶ月以上加入していれば、掛金を支払った月数に応じて、掛金合計額の100%~120%の額を受け取ることができます。

なお、加入期間が239ヶ月以下の場合は、元本割れしてしまうので注意が必要です。詳しくは「デメリット1」をご覧ください。

〈個人事業主〉 ※共同経営者については小規模企業共済HPをご確認ください。

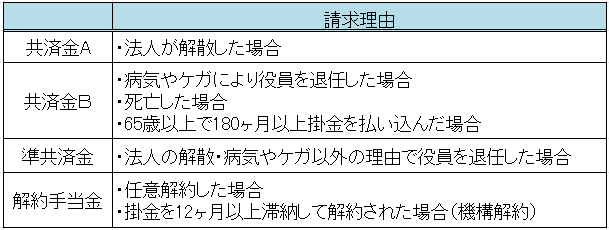

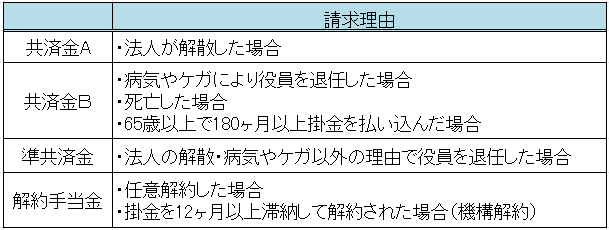

〈法人の経営者・役員〉

これらの受取方法は、基本的には一度に全額を受け取れる「一時金」方式ですが、法人が解散した場合の「共済金A」と、身体の障害・死亡・65歳以上で引退した場合の「共済金B」については「一時金」方式と「年金」形式のどちらかを選ぶことができます。また、場合によっては「一時金」方式と「年金」方式を併用することもできます。詳しくは小規模企業共済HPの「受取方法」をご覧ください。

一時金形式の場合は「退職所得」として控除を受けることができ、所得税が安くなります。

他方、年金形式の場合は、「雑所得」として扱われます。そして、「公的年金等控除」を受けることができ、こちらも所得税が安くなります。

なお、一時金形式よりも年金形式の方が受取金額の総額は多いですが、どちらを選んでも実質的な手取り額はほぼ同じになるようになっています。

2.小規模企業共済のデメリット

デメリット1.加入後約20年経たずに「解約」すると掛金の全額が返ってこない

会社の解散や退職等ではなく、掛金の支払いが難しくなったなどの理由で小規模企業共済を「解約」した場合、最初の1年目は受け取れるお金(解約手当金)はありません。

また、解約手当金が掛金総額の100%に達するのは240ヶ月目(約20年後)です。

そのため、それより前に「解約」をすると元本割れになります。

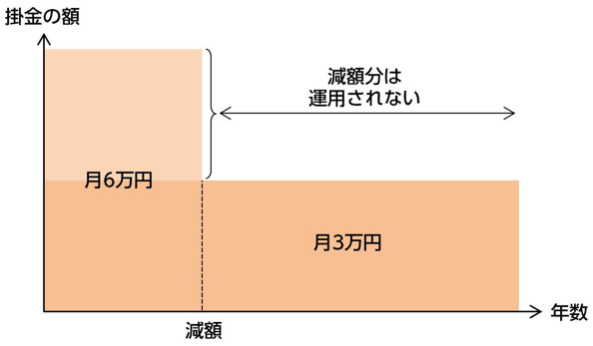

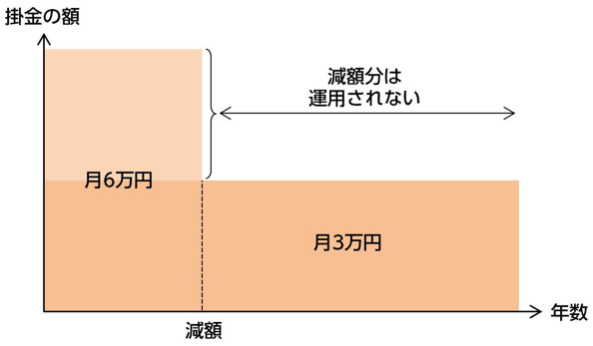

デメリット2.掛金を減額すると減額分はその後運用されなかったことになってしまう

掛金の減額に理由は必要なく、所定の手続を踏んだ上でできます。

しかし、掛金を減額するとかなりの損です。

どういうことかというと、減額した分は、その後全く運用されないまま放置されることになります。しかも、その分を「解約手当金」として取り返そうとしても、上に書いたとおり、加入後240ヶ月目にならないうちは、掛金総額より少ない額しか受け取れません。つまり、掛金を減額すると、減額分について解約手当金を受け取っても、そのまま積み立てておいても、どちらも損してしまうことになるのです。

したがって、後で減額しなくて済むように、最初から無理のない掛金を設定する必要があります。

まとめ

小規模企業共済は、中小企業の経営者・役員であれば多くの方が加入でき、加入手続も簡単です。

また、月額1,000円から積み立てることができ、掛金支払段階では経営者・役員個人に所得税がかからない上、法人税の計算上も実質的に会社の損金に算入したのと同じ効果を得ることができます。しかも、契約者貸付制度を利用して急場の資金を簡単に準備することができます。

しかし、加入後約20年経たないと掛金の全額が返ってこず、また、掛金を途中で減額すると損をしてしまうというデメリットがあります。

小規模企業共済に加入して退職金を積み立てることをお考えなのであれば、まず、以上のメリットとデメリットの両方を十分に理解していただきたいと思います。