中小企業の経営者・役員の方が老後の生活資金準備をサポートする公的制度として、小規模企業共済があります。

小規模企業共済の大きなメリットは、主に、所得税・住民税の節税の効果と、ある程度の期間加入していればお金が増えるという積立の効果です。

ただし、廃業や退職等といった事情がないのに解約したり、掛金を減額したりすると、損をすることがあります。

この記事では、そういった小規模企業共済のメリットや注意点等、活用のポイントについてお伝えします。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.小規模企業共済とは

小規模企業共済で最大45%近くの節税をしながら退職金を準備する方法

1.1.小規模企業共済の概要

小規模企業共済とは、小規模企業の経営者や役員の方が、廃業した場合や、退職後の生活資金などのために積立を行える制度です。

独立行政法人:中小企業基盤整備機構(中小機構)が運営しています。なお、中小機構は他に中小企業倒産防止共済も運営しています。

掛金を全額所得控除でき、かつ、廃業や死亡、退職・引退等の際には、掛金総額以上のお金が返ってきます。また、加入期間中、貸付を受けることもできます(条件があります)。

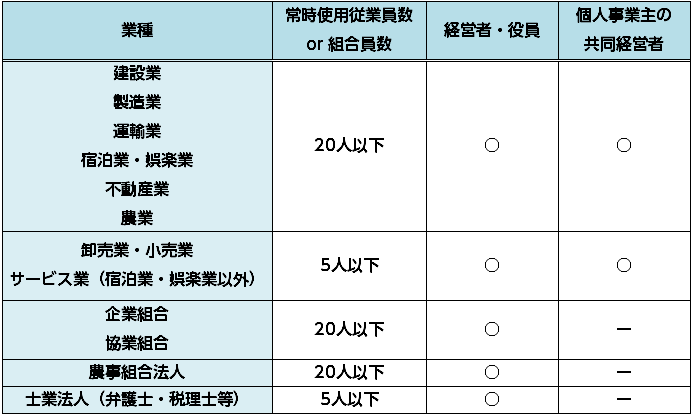

1.2.加入資格

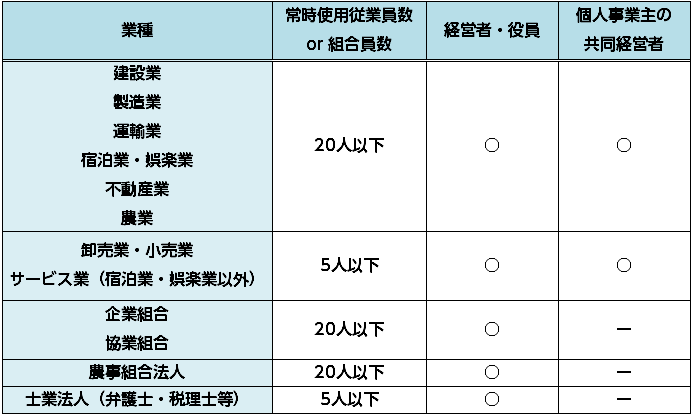

小規模企業共済に加入できるのは、「会社役員」「個人事業主」「共同経営者」です。いずれも経営に関して自身でリスクを負っている人です。

下図の通り、業種ごとに「常時使用従業員数」が定められており、上限以下の人数であれば加入することができます。

※「常時使用する従業員」には家族従業員・臨時従業員・共同経営者は含まれない

個人事業主の配偶者等は「共同経営者」として加入できる場合があります。詳しくは「小規模企業共済の加入資格とは?注意点まとめ」をご覧ください。

1.2.掛金の設定と増額・減額

掛金は月1,000円~7万円の間で、500円刻みで決めることができ、増額・減額もできます。

ただし、後でお伝えしますが、掛金の減額は間違いなく損をします。あくまでも無理なく払い続けられる額に設定しておくべきです。

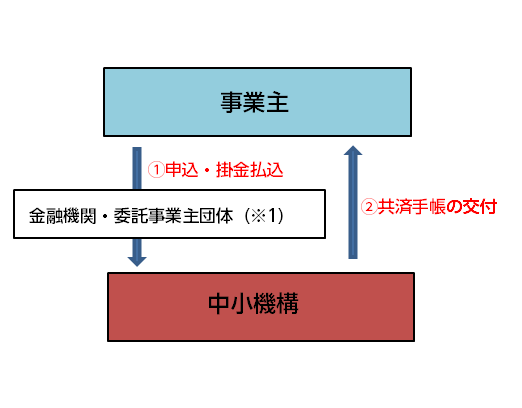

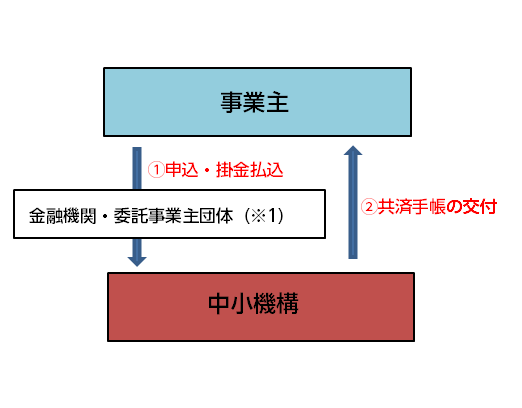

1.3.加入手続は金融機関・加盟商工団体等の窓口で

加入手続は、金融機関か委託事業団体(商工会、商工会議所、中小企業団体中央会、事業協同組合、青色申告会等)の窓口で行えます。

金融機関で申込をする場合は、同時に掛金の払込も済ませることができます。

1.小規模企業共済のメリット

小規模企業共済を活用を活用するメリットは以下の4つです。

- 個人の側で所得税の節税になる

- 「36ヶ月(3年)以上」加入していれば掛金総額より多くの共済金を受け取れる

- 共済金(退職金)を受け取る時の税負担が軽い

- 契約者貸付制度を利用できる

メリット1|個人の側で所得税の節税になる

掛金は経営者・役員が個人で支払うことになりますが、所得税の計算上、掛金の全額がその年の所得から控除することができます。つまり、掛金の分には所得税が課税されません。

これに対し、単に預金するだけだと、毎年、所得税が引かれた額しか貯められません。

ですので、小規模企業共済に加入して掛金として払うほうが、税金が安くなる分、得をするということです。

所得控除を受けるための手続については「小規模企業共済の控除による節税効果と申告方法まとめ」をご覧ください。

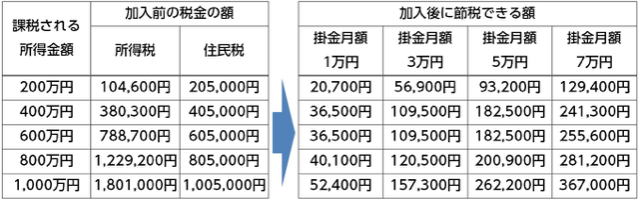

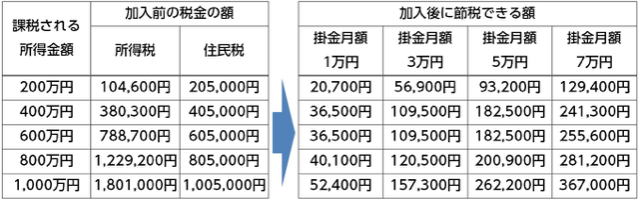

以下は、小規模企業共済に加入することで所得税・住民税をどれだけ節税できるかを年間所得金額ごとに表にまとめたものです。

年間所得600万の方が掛金月額7万円(年84万円)を積み立てると、年間255,600円の節税になります。

年間所得1,000万円の方が掛金月額7万円(年84万円)を積み立てると、年間367,000円の節税になります。

いずれにしても、これが20年~30年続くと、累積では大変な額を節税できます。

※公式サイト参照

所得が多くなるほど、掛金の額が高くなるほど節税の効果が大きくなります。

この節税効果は自分でシミュレーションを確認することができます。詳しくは「小規模企業共済のシミュレーションで節税効果を確認する方法」をご覧ください。

メリット2|「36ヶ月(3年)以上」加入していれば掛金総額より多くの共済金を受け取れる

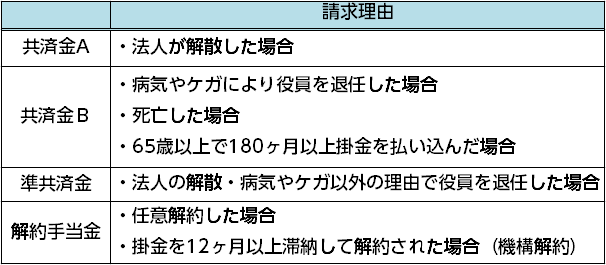

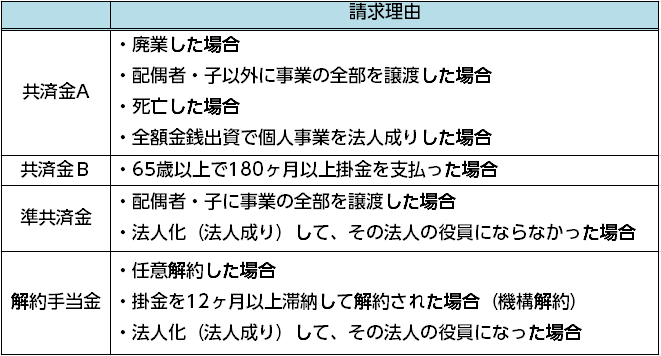

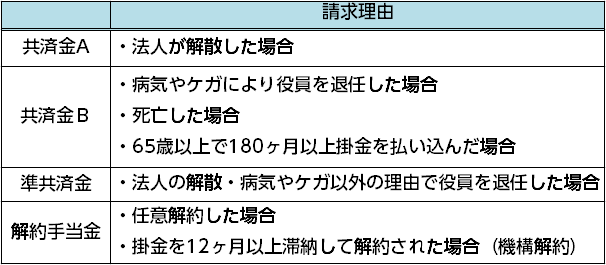

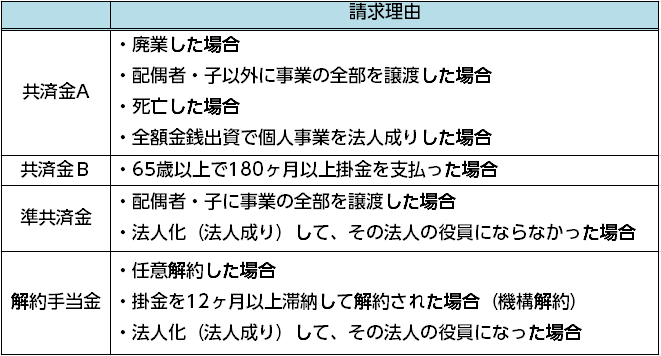

共済金(退職金)として受け取れるのは、「共済金A」「共済金B」「準共済金」の3種類です。また、掛金の不払いにより強制解約になった場合や、廃業や退職等の事情がないのに共済を「解約」した場合は「解約手当金」が返ってきます。

請求できる事由はそれぞれ以下の通りです。何ごともなく務め上げてからリタイアする場合は「共済金B」を受け取ることになります。

〈法人の経営者・役員〉

〈個人事業主・共同経営者〉

共済金シミュレーション

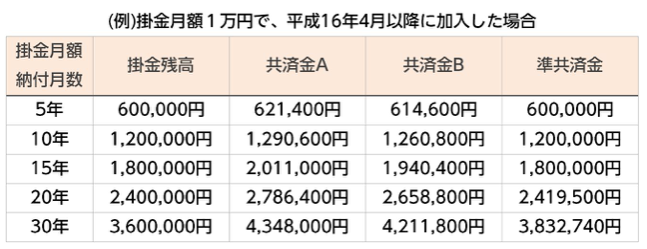

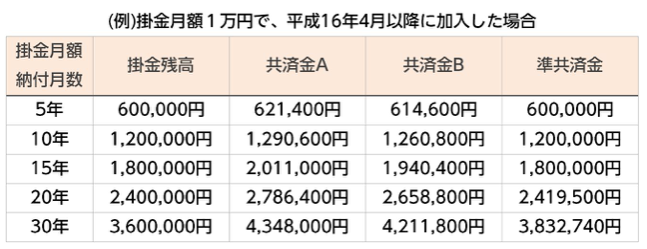

以下は、掛金月額1万円で加入した場合に、「共済金A」「共済金B」「準共済金」がどのくらいまで増えて返ってくるかを表にまとめたものです。

多くの方は共済金Bの事由に該当することになるでしょう。仮に毎月1万円で契約をし、30年間掛け続けた場合、総支払額は3,600,000円になります。受取れる金額は4,211,800円となりますから、116.9%増となります。120%近くに増えて返ってくるということです。

掛金を支払う段階での節税効果と合わせると、大変お得なものと言えます。

以下、それぞれについて詳しく説明します。

「共済金A」「共済金B」

「共済金A」「共済金B」については、3年以上加入すると、掛金総額より多くの共済金を受け取ることができるようになります。

どれほど増えるかというのは、「基本共済金」と「付加共済金」とに分けて計算されます。

詳しい計算方法はややこしいので深入りしませんが、興味のある方は公式HPをご覧ください。

たとえば、40歳ならば、月7万円で30年間積み立てると、掛金合計は2,520万円になります。

そして、70歳の時に退任すると、29,482,600円を「共済金B」として受け取れます。約17%増えています。

また、「メリット1」でお伝えしたように、30年間で節税できる額は1,101万円ですので、これを足すと、40,492,600円で、掛金合計2,520万円の約61%増ということになります。

「準共済金」

「準共済金」は、基本的に掛金総額と同額を受け取れます。

ただし、加入期間が20年以上になれば、掛金総額より多い額を受け取れます。

「解約手当金」

解約手当金は、廃業や退職などの共済金・準共済金の受取事由がないのに、共済だけを解約した場合に返ってくるお金です。解約手当金の額は、共済金よりも著しく低いので損です。

なお、廃業や退職の場合は「共済金」を受け取れるので「解約」にはなりません。安心してください。増えますよ。

解約手当金は、加入期間が239ヶ月以下だと「元本割れ」、つまり、掛金総額を下回る額しか受け取れません。

これに対し、240ヶ月(20年)以上加入していれば、掛金総額以上の額を受け取ることはできます。しかし、それでも金額は「共済金」よりかなり低いです。

メリット3|共済金(退職金)を受け取る時の税負担が軽い

共済金の受取方法は、原則として、一度に全額を受け取れる「一時金」方式とされています(一括受取共済金)。

しかし、法人が解散した場合の「共済金A」と、身体の障害・死亡・65歳以上で引退した場合の「共済金B」については「一時金」方式と「年金」方式(分割共済金)のどちらかを選ぶことができます。また、場合によっては「一時金」方式と「年金」方式を併用することもできます。

一括受取(一括受取共済金)、年金受取(分割共済金)の税務上の取り扱いは以下の通りです。

一括受取の場合は、退職金を受け取るのと同じなので、「退職所得」として控除を受けることができます。その結果、所得税の負担が軽くなります。

また、死亡を原因として遺族が受け取る場合は、相続税を計算する時に「死亡退職金」として一定額の控除を受けられ、税金が軽くなります。

他方、年金方式の場合は、「退職所得」ではなく「雑所得」として扱われます。ただし、「公的年金等控除」を受けることができるので、結局、所得税の負担が軽くなります。

メリット4|低利・無担保・無保証で貸付を受けられる

急に事業資金が必要になった場合や、事業の運転資金・設備資金が足りなくなった場合等に、「貸付」の制度を利用することができます。

貸付の制度には一般貸付と、それ以外の特別な各種貸付があります。いずれも担保・保証人は不要です。

一般貸付

限度額は納付済みの掛金総額までで、担保も保証人も不要です。年利1.5%です。

特別な貸付

また、さらに低利で年利0.9%で借りられる特別な貸付制度もあります。以下の6種類です。

- 経済環境の変化等により資金繰りが困難な場合(緊急経営安定貸付)

- 疾病・負傷による入院や災害等により被害を受けた場合(傷病災害時貸付)

- 自身または同居親族の福祉向上のための住宅改造、福祉機器購入等の資金(福祉対応貸付)

- 新規開業・転業や事業多角化のための資金(創業転業時・新規事業展開等貸付)

- 事業承継(事業用資産または株式等の取得)のための資金(事業承継貸付)

- 個人の廃業または会社の解散をスムーズに行うための資金(廃業準備貸付)

利率は金利情勢等で変わる可能性がありますので、最新の貸付金利については「中小機構HP」確認ください。

2.小規模企業共済の2つの注意点

このように、小規模企業共済は節税の効果や、お金が増える効果等のメリットが大きいので、大変おすすめな制度です。

ただし、以下の2つの注意点を知って活用していただく必要があります。

- 加入後20年経たずに「解約」すると元本割れ

- 掛金は無理なく払い続けられる額に設定する

注意点1|加入後20年経たずに「解約」すると元本割れ

「共済金A」「共済金B」「準共済金」については、3年以上加入していれば掛金総額以上のお金が返ってきます。

しかし、それ以外で、すなわち廃業・退職等の事情がないのに共済だけを解約した場合、最初の1年目は1円も返ってきません。

また、240ヶ月未満だと「解約返戻金」が返ってきますが元本割れします。解約手当金が掛金の100%に達するのは240ヶ月間加入した後(20年後)です。

そのため、それより前に解約すると、掛金の全額を取り返すことができません。

注意点2|掛金は無理なく払い続けられる額に設定する

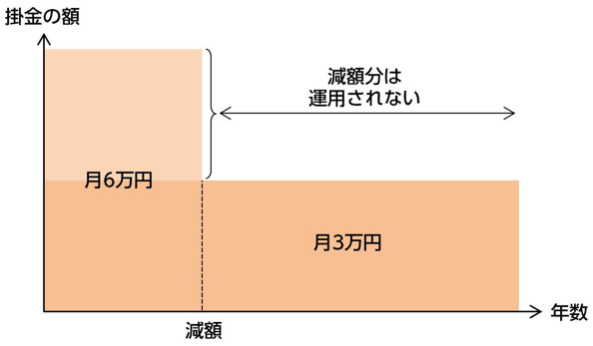

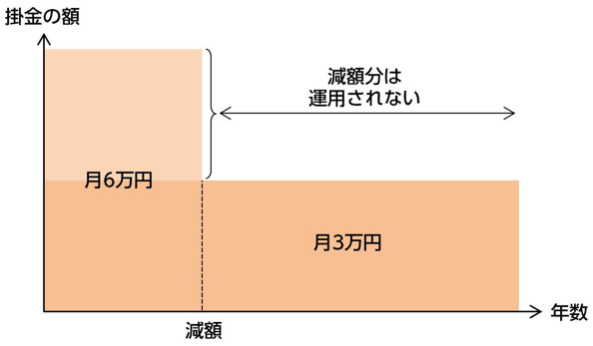

2つ目の注意点は、掛金の払い込みが困難になった場合等に「減額」をすると損をするということです。

掛金の減額によるデメリット

まず、掛金の減額の場合です。掛金の減額は、所定の手続で行うことができます。

しかし、減額すると、その差額に相当する部分は、その後全く運用されないまま、共済金を受け取る時まで放置されることになります。

したがって、掛金の額は最初から無理なく払い続けられる額に設定する必要があります。

補足|掛金の掛止め

掛金の納付が困難になった場合のための制度には、減額以外に「掛止め」があります。

掛止めは、以下の事情によって掛金の納付が著しく困難になった場合、6ヶ月間または12ヶ月間、掛金の納付をストップできるものです。

掛止めしていた期間は共済契約期間から除外されます。また、掛止め期間中の掛金を後から納付することもできません。

まとめ

小規模企業共済は、掛金を月額1,000円~7万円の間で設定することができます。そして、3年以上加入した後で廃業、退職等すれば、「共済金」として払い込んだ掛金以上の額を受け取れます。

その上、税負担を軽くすることができます。つまり、掛金支払段階で、経営者・役員個人に所得税がかかりません。

しかし、加入後約20年未満で解約してしまうと掛金の全額が返ってこず、また、掛金を途中で減額すると減額分は運用されずにずっと放置されてしまいます。

したがって、無理なく払い続けられる額で加入することをおすすめします。

なお、小規模企業共済と同様に節税しながら積立ができる手段として「iDeCo(個人型確定拠出年金)」があります。小規模企業共済とiDeCoの比較については「小規模企業共済とiDeCoはどちらがおすすめ?共通点と違いまとめ」をご覧ください。