経営者の皆様は、全額損金となる養老保険を使った節税対策(通称「逆ハーフタックスプラン」)というのを聞いたことがあると思います。

これは「逆養老」とも呼ばれるもので、保険料の全額を損金とできる上、解約返戻金または満期保険金を退職金に活用できると言われることがあります。

しかし、実はリスクが高い方法なので、今では保険会社が受け付けてくれない方法になりますが、もし検討されている経営者の方がいれば事前にしっかりと理解しておくことが大切です。

今回の記事では、この「逆ハーフタックスプラン」の活用を考える際に特に気を付けるべき3つの注意点についてお伝えします。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

養老保険とは

養老保険とは、「被保険者が死亡したとき、又は保険期間が満了したときに死亡保険金又は満期保険金が支払われる生命保険」のことです。

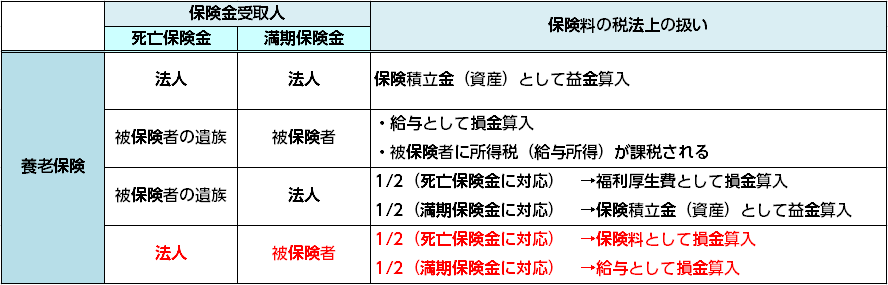

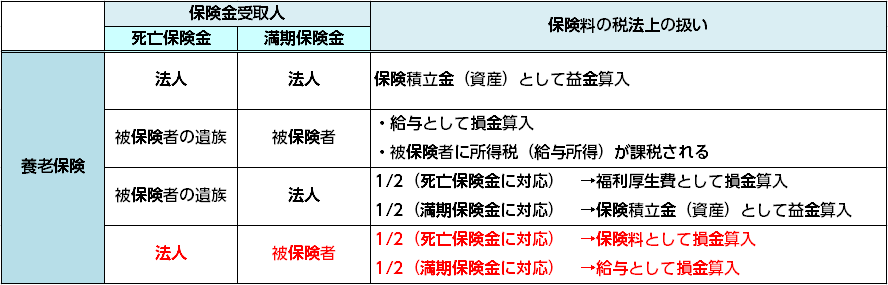

養老保険は、死亡保険金または満期保険金の受取人を誰にするかで、法人としての税制上の取り扱いが変わってきます。

それぞれのプランの詳細については、「養老保養老保険の保険料の「全額損金」・「1/2損金」の違い」に詳しく記載していますので、そちらを参考にしてください。

今回の記事では、特に全額損金計上できる養老保険として法人で活用されている、受取人を役員にする逆養老(通称:逆ハーフタックスプラン)について詳しく解説していきます。

下の表の赤字で示したものが、逆ハーフタックスプランです。ただ、後で述べるように、この「全額損金」扱いには税法上の根拠が乏しいです。

経営者の手取り額を増やせると言われる逆ハーフタックスプラン

通常の養老保険は死亡保険金受取人は被保険者、満期保険金の受け取りは法人となります。

ところが逆ハーフタックスプランは、死亡保険受取人と満期保険受取人が逆となります。

逆ハーフタックスプランは、法人の側で全額損金計上でき、税負担が低くなると言われています。また、被保険者の側でも、満期保険金を受け取れば「退職所得」とされて所得税の負担が低くなるとされています。これらの点をさして、「節税商品」と言われています。

また、養老保険は、福利厚生目的で加入する場合(ハーフタックスプラン)には全従業員が加入する必要がありますが、逆ハーフタックスプランは特にそのような限定はありません。

そのため、経営者の方のための「節税」の手段と言われています。

逆ハーフタックスプランの魅力とされるもの

逆ハーフタックスプランは全額損金算入プランと言われています。

つまり、支払保険料の2分の1を保険料として損金算入し、残りの2分の1は役員又は従業員に対する役員報酬(給与)として損金算入することができるとされているのです。

もし保険料の「全額損金算入」が認められるとすれば、以下のようなメリットがあることになります。

養老保険は年齢、性別を問わず、契約当初から高い解約返戻率を設定することができます。

また、被保険者が満期保険金を受け取った場合は、「一時所得」として所得税が課税されますが、「一時所得」は以下に赤字で示したように、他の所得類型よりも税負担が軽減されています。

一時所得金額={(満期保険金-給与扱いの保険料総額)-50万円}×1/2

そのため、被保険者の側では、税金を抑え、手取り金額を大きく増やすことができると言われています。

ただ、以上はあくまで、「逆ハーフタックスプラン」の保険料の「全額損金算入」という扱いが認められれば、の話です。

その前提が崩れてしまえば、元も子もありません。

逆ハーフタックスプランのリスク

1. 税務否認リスク

逆ハーフタックスプランは税法の解釈に関する基本通達にない契約形態です。

つまり、「逆ハーフタックスプラン」の保険料の「全額損金」という扱いは税法上の根拠が全くなく、しかも、理屈としてもおかしいのです。「理屈としてもおかしい」というのは、詳しくは、こちらの記事の4-2.の説明をご覧ください。

また、実際にこの扱いを国税当局が問題視していると言われていて、否認されるリスクが非常に大きいものです。したがって、現在ではあまりおすすめできませんし、実際にも多くの保険会社が取り扱いをやめています。

なお、「逆ハーフタックスプラン」の全額損金扱いを明確に否認する趣旨の新たな通達が出される可能性もあります。

2. 中途解約による税負担リスク

「全額損金」扱いで、保険料の1/2の額を役員報酬や給与扱いとして処理をした場合には、被保険者の側で、所得税や住民税、社会保険料の負担が発生します。資金繰りの都合などにより保険を中途解約した時の解約返戻金は法人が雑収入として受け取ることになります。

その場合、被保険者の側ですでに発生している所得税・住民税の負担だけが残ってしまうというリスクがあります。

3. キャッシュ不足のリスク

保険料の1/2の額を役員報酬または給与として処理しますが、満期まで現金を受取れないばかりか、報酬額増大による所得税・住民税の負担が先行して発生します。そのため、キャッシュフローに余裕がない場合には注意が必要です。

まとめ

養老保険の逆ハーフタックスプランは全額損金算入プランと言われており、支払保険料の2分の1を保険料として損金算入し、残りの2分の1は役員又は従業員に対する役員報酬(給与)として損金算入することができると言われています。

ところが、実際には、税法上の根拠がないので、否認されるリスクが大きいのです。現に、ほとんどの保険会社では既に逆ハーフタックスプランの扱いをやめています。

その他、中途解約により被保険者の税負担のみが残ってしまうというリスク、キャッシュ不足のリスクなど、事前に確認しておかなければならない注意点がありますので、おすすめできません。

したがって、少なくとも現時点では、「逆ハーフタックスプラン」への加入はやめておくのが賢明でしょう。