法人向け養老保険は、保険期間中に経営者・従業員(被保険者)が死亡した場合には死亡保険金が支払われ、保険期間が満了した際には満期保険金が支払われます。そのため、被保険者の身に万が一のことがあった場合の会社の事業保障の目的や、被保険者の遺族の生活保障や被保険者の退職金の準備等といった福利厚生の目的を両立できると言われている生命保険です。

しかし、養老保険の保険料は高額なので、加入をお考えの場合には、保険料が損金として処理されるかどうか、税法上最終的にどんなメリットとデメリットがあるのかを知りたいのではないでしょうか。

一口に「養老保険」と言っても、実は4つのタイプがあります。そして、そのうち、保険料が損金処理できるのは3つで、ややこしいことに、それぞれに損金処理の方法をはじめとして、それ以外の税法上の扱いが全部違います。しかも、保険料が損金に算入される点だけに気を取られると、思わぬ落とし穴があります。

この記事では、養老保険の4タイプの中から2つのタイプをとりあげて、それぞれについて、保険料の損金処理と、最終的な税法上の扱いについて詳しく説明します。是非ご参考にしていただきたいと思います。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|養老保険の4つのタイプ

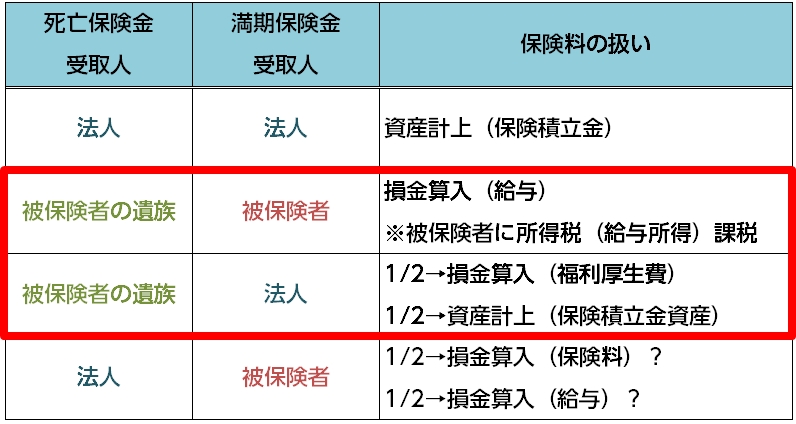

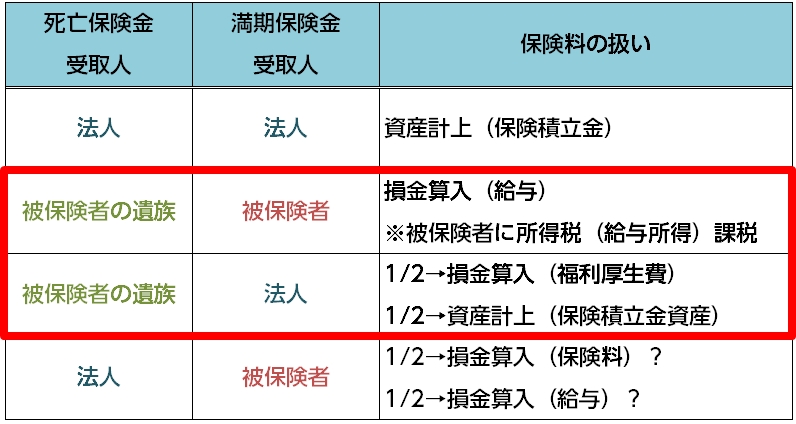

養老保険は、死亡保険金と満期保険金の受取人を誰にするかで、4タイプに分けられます。まずは下の表をご覧ください。

一番上のタイプ、つまり、死亡保険金の受取人と満期保険金の受取人がどちらも法人になっているタイプは、いつかは必ず法人が保険金を受け取ることになります。つまり、保険料は、法人自身が受け取る保険金のために積み立てるものと言えるので、資産に計上されます。これは、実際に利用されているタイプですが、保険料が損金に算入されないので、この記事では取り上げません。

次に、一番下のタイプ、つまり、死亡保険金の受取人が法人で満期保険金の受取人が被保険者になっているタイプは、一時期「節税」のための商品としてよく売れた「逆ハーフタックスプラン」というタイプです。このタイプは、かつては「節税」対策のためにきわめて有用なプランとしてもてはやされました(詳しくは養老保険の逆ハーフタックスプランは「節税」になるのか?をご覧ください。)。しかし、このタイプは、節税目的以外に合理的な目的が考えにくいため、国税庁が問題視していると言われています。そのため、近いうちに、通達が出されて保険料の損金への算入が否定されたり制限されたりするリスクが大きいものです。したがって、現在ではあまりおすすめできませんし、実際にも多くの保険会社が取り扱いをやめています。

そういうわけで、現状、保険料を損金処理できる養老保険への加入を検討する場合には、以下の2タイプということになります。

- 死亡保険金の受取人:被保険者の遺族/満期保険金の受取人:被保険者

- 死亡保険金の受取人:被保険者の遺族/満期保険金の受取人:法人

したがって、この記事ではこの2タイプにスポットを当てて説明します。

なお、いずれのタイプも、全ての役員・従業員を被保険者とするか、又は、一定の条件を充たす者を全員被保険者とするように、「福利厚生規定」で定めておく必要があります。

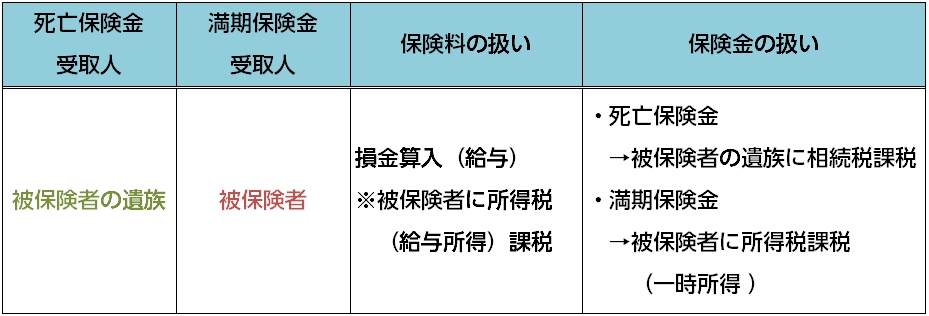

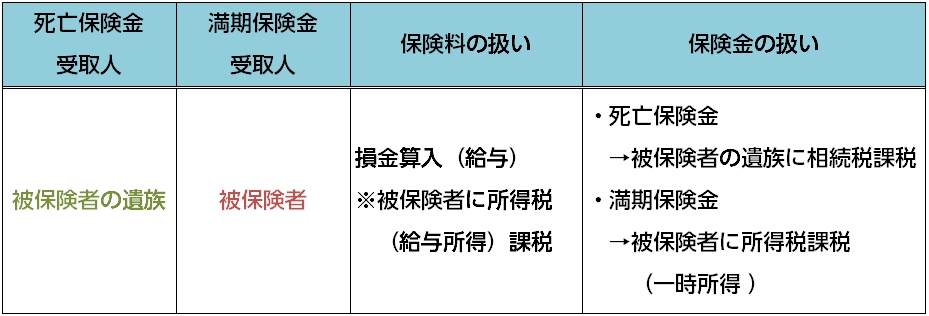

1.「死亡保険金の受取人:被保険者の遺族/満期保険金の受取人:被保険者」のタイプ(純粋福利厚生プラン)

※一括受取形式ならば一時所得、年金形式ならば雑所得

このタイプは、純粋に被保険者とその遺族のため、つまり、満期前に被保険者が死亡した場合の遺族の生活保障と、満期に被保険者が退職した場合の老後の生活保障に特化したものです。

仮に「純粋福利厚生プラン」と名前をつけておきます(一般的な呼び方ではないので注意してください)。

ただ、実際には多くの保険会社はこの「純粋福利厚生プラン」を取り扱っていません。従業員にその分の給料を余分に支払って個人契約してもらうケースが多く、実際にそれで「純粋福利厚生プラン」と同じ効果が得られるからです。

1.1.保険料|全額損金に算入されるが「給与」扱い+「課税の繰り延べ」

法人が支払う保険料は、本来ならば被保険者自身が自分のために給料の中から支払うべき保険料を、法人が給料から天引きして代わりに支払ってあげているのと同じことです。したがって、保険料は全額が被保険者に対する「給与」として損金に算入されます。

そして、ここが重要なのですが、保険料が損金に算入されると言っても、次に説明するように、保険金受取人が保険金を受け取る段階で、税金がかかることになります。このように、一時的に税金が安くなっても後でその分が課税されることになるのを「課税の繰り延べ」と言います。

また、これも見落としてはならないことですが、「給与」を受け取った被保険者の側では給与所得が発生するので、所得税が課税されることになります。

1.2.被保険者の遺族が受け取った死亡保険金|相続税が課税されるが非課税枠あり

満期を迎える前に被保険者の身に万一のことがあった場合、遺族には死亡保険金が支払われます。この場合、死亡保険金を受け取った遺族の側では相続税が課税されます。「課税の繰り延べ」です。

どういうことかというと、上に書いた通り、保険料が被保険者に対する「給与」と扱われるため、死亡保険金はそれを貯蓄した被保険者の個人の財産と同視されるからです。つまり、死亡保険金を受け取った遺族は、実質的にみれば、被保険者の個人財産を相続したのと同じということです。

ただし、遺族が受け取った死亡保険金については、相続人1人あたり500万円の非課税枠があります。そのため、実際には相続税がかからないケースがほとんどです。たとえば、遺族が妻と子ども1人であった場合に、1,000万円の死亡保険金を受け取れば、500万円×2人分=1,000万円が非課税となるため、相続税を支払う必要性はありません。

1.3.被保険者が受け取った満期保険金|一時所得になる

被保険者がめでたく無事に満期を迎え、満期保険金を受け取った場合は、被保険者が自分の「給与」を積み立てた資産と同視できるため、所得税が課税されます。これも「課税の繰り延べ」です。

満期保険金の受け取りは、一時払い形式と年金形式のどちらかを選ぶことになります。

養老保険を「純粋福利厚生プラン」で活用する場合、保険金の額はせいぜい数百万円と大きくなることは考えにくいので、一時払い形式を選ぶことになります。

「一時所得」の額は、以下の通り、50万円が差し引かれ、さらに1/2になりますので、税負担が軽くなります。

一時所得金額={(収入金額-必要経費)-50万円}×1/2

なお、これまでに支払われた保険料の総額は、所得税の計算上は、満期保険金という所得を得るための「必要経費」として扱われるため、満期保険金の額から差し引かれることになります。

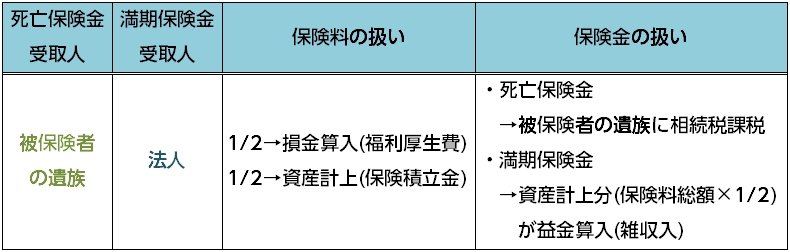

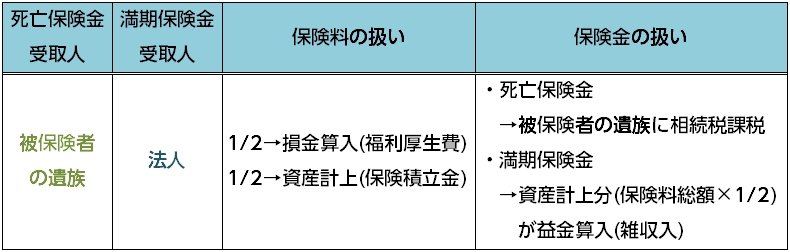

2.「死亡保険金の受取人:被保険者の遺族/満期保険金の受取人:法人」のタイプ(福利厚生プラン)

このタイプは、満期前に被保険者が死亡した場合の遺族の生活保障と、満期に被保険者が退職した場合に会社が支払うことになる退職金の財源準備のためのものです。よく「福利厚生プラン」「ハーフタックスプラン」と呼ばれるものです。

2.1.保険料|1/2が「福利厚生費」として損金に算入され「課税の繰り延べ」

法人が支払う保険料は、1/2が法人自身が受け取る満期保険金のための保険積立金として資産に計上されます。そして、1/2は被保険者の遺族が受け取る死亡保険金のための積立、つまり、福利厚生費として、損金に算入されます。

そのため、保険料の1/2の額の分だけ税負担が軽減されます。このことをさして、「ハーフタックスプラン」と呼ばれるわけです。

「課税の繰り延べ」については上で述べたとおりです。

2.2.被保険者の遺族が受け取った死亡保険金|相続税が課税されるが非課税枠あり

「福利厚生プラン」の場合、満期前に被保険者が死亡した場合、被保険者の遺族には死亡保険金が支払われます。そして、そこに相続税が課税されます。ただし、「純粋福利厚生プラン」と同じように、被保険者が受け取った死亡保険金については、相続人1人あたり500万円の非課税枠があるため、実際には相続税がかからないケースがほとんどです。これは、「純粋福利厚生プラン」と同じ扱いです。

なお、なぜ遺族に「相続税」がかかるのかということについて説明しておきます。「福利厚生プラン」の場合、保険料の1/2は会社が被保険者に対する「福利厚生」のために積み立てたものなので、「純粋福利厚生プラン」と違って「給与」扱いされません。つまり、「純粋福利厚生プラン」と違い、死亡保険金は被保険者が「給与」の中から積み立てた遺産とは同視できません。そのため、理屈からすれば、被保険者の遺族が死亡保険金を受け取った場合に「相続税」が課税されるというのは説明が困難です。ただ、法人が保険料を支払い被保険者が死亡保険金を受け取るという点では「福利厚生プラン」も「純粋福利厚生プラン」と全く同じです。したがって、全く同じ扱いをするということになっているわけです。

2.3.法人が受け取った満期保険金|「雑収入」として益金に算入される

法人が満期保険金を受け取った場合、「解約返戻金-保険積立金(既払保険料)」の額が雑収入として益金に算入されます。

つまり、保険料の支払いの時には繰り延べられていた法人税の課税が、この時点で行われることになります。

しかし、同時に満期保険金を被保険者の退職金に充てれば損金に算入でき、最終的に税負担が軽減されます。

まとめ

この記事では、養老保険のうち実際によく利用されている「純粋福利厚生タイプ」と「福利厚生タイプ(ハーフタックスプラン)」に絞って、保険料がどのように損金に算入されるか、そして、その後、最終的な課税関係がどうなるかということを説明してきました。

「保険料が損金に算入されるか」ということだけに気をとられていると、思わぬ盲点があります。保険料と保険金が税務上どのように扱われるかをしっかり押さえた上で、保険金が支払われる時の用途(たとえば被保険者の退職金)などを考え、慎重に判断することが望ましいと言えます。