法人保険は、経営者の方に万一があった場合の事業保障を備えながら積立もできる方法として、広く活用されています。

しかし、ネックなのは、解約してお金を受け取ると、保障がなくなってしまうことです。

「お金は受け取りたいが、保障がなくなるのは困る」ということがあります。

特に、健康状態が悪かったり既往歴があったりする場合、一旦解約すると、新たに保険に入り直せないことがあります。

そういう場合、実は、保険会社によっては、解約せず、解約返戻金だけ受け取って保障を受け続けるという制度を利用できます。

これを「変換」と言います。

今回はこの「変換」とは何か、どのようなケースで活用メリットがあるのか、どのような条件があるか等について説明します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.変換とは

変換とは、加入中の生命保険の保険金額の範囲内で、新しい生命保険に切り替えることができる制度です。

変換の場合、従来の保険契約を解約する形をとるので、解約返戻金を受け取ることができます。

したがって、極端な話、切り替え後すぐに亡くなってしまった場合は、死亡保険金も受け取ることができてしまいます。

たとえば、経営者の方が、70歳で退職する予定で、退職金の積立のために、解約返戻率のピークが70歳の法人保険に加入したとします。

70歳で引退する時に変換制度を活用すれば、解約返戻金を受け取っておきながら、死亡保障だけ残すことができます。

つまり、会社は解約返戻金と保険金を両方とも受け取れるということです。

なお、新しい保険に加入し直す方式をとるので、保険料はその時の年齢で計算し直されます。

2.変換を利用するメリットがある2つの条件

おすすめなケースは、以下の2つの条件をいずれも満たすケースです。

- 解約返戻金を受け取りつつ、保障を残す必要がある

- 持病または既往歴で新たに保険に入るのが困難

条件1|解約返戻金を受け取りつつ、保障を残す必要がある

まず、前提として、解約返戻金を受け取っても、保障を継続せざるを得ない事情があることが必要です。

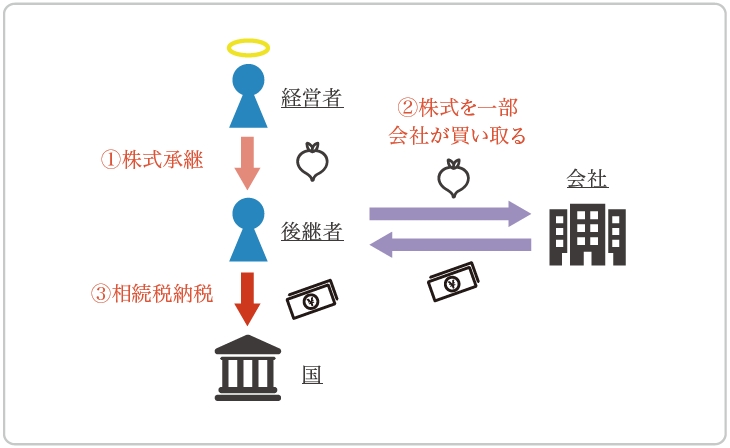

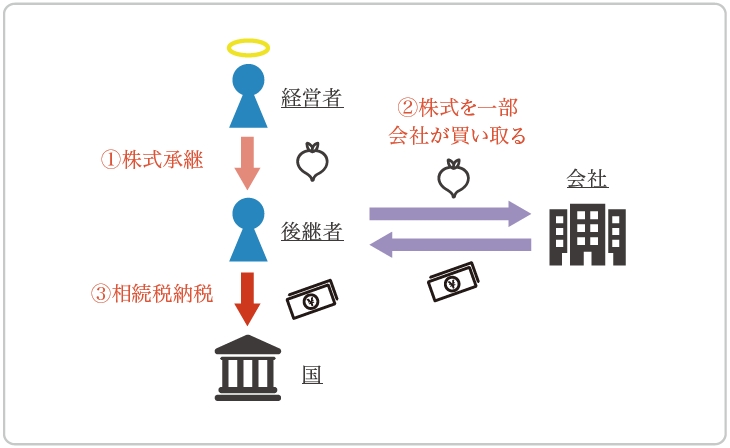

典型的なのは、法人保険に加入しているオーナー企業経営者の方が、勇退して退職金を受け取り、後継者に経営を引き継いだ後も、自社株式を保有し続ける場合です。

このようなことはよくあります。なぜなら、株式をいっぺんに後継者に譲り渡すと、後継者に多額の贈与税がかかるからです。そこで、時間をかけて少しずつ贈与する方法がとられることが多いのです。

しかし、株式の譲渡が完了しない間にこの世を去ってしまうと、その時点で後継者に相続税の負担がかかることになります。

そこで、オーナーの法人保険の保障が残っていて、法人が死亡保険金を受け取ることができれば、そのお金で後継者から株式を買い取ってあげることができます。

逆に、後継者は、自社株式を法人に売却したお金で、相続税の納税資金や、他の相続人への代償のお金の資金を得ることができるのです。

事業承継の場合の法人保険の活用法については、詳しくは「法人保険とは?会社の様々な問題解決に有益な最新6つの活用法」をご覧ください。

条件2|持病または既往歴で新たに保険に入るのが困難

第二の条件は、持病や既往歴のせいで新たに保険に入るのが困難なことです。

本来、新しい保険に加入し直す場合、健康状態が悪かったり、既往歴があったりすると、診査で引っかかってしまい、加入できなかったり、条件が付いて保険料がふつうより割高になったりします。

しかし、「変換」を活用すれば、健康状態や病歴の告知・診査がいらないので、無条件で新しい保険に加入できます。

3.変換制度を活用する場合の3つの注意点

変換制度を活用する場合、注意しなければならないことがあります。

それは、変換制度は保険会社によってルールが違うということです。

特に確認していただきたいのが、以下の3つのポイントです。

注意点1|加入後、何年で変換制度が使えるのか?

保険会社によって、いつから変換できるかが違います。

加入後2年で変換可能な商品もありますし、5年後までできないものもあります。

注意点2|変換後の保険金額は変換前より少ないか?

保険会社・商品によっては、変換後の保険金額が減額されてしまうものもあります。

に減らされてしまうものもあります

注意点3|変換できる保険の種類

どんな保険の種類に変換できるかは、保険会社の商品によって異なります。

たとえば、掛け捨ての保険にしか変換できないものもありますし、終身保険などの貯蓄性の保険に変更できるものもあります。

変換後にどのような保険種類に変更できるかは必ず確認をしておきましょう。

まとめ

変換制度は、既存の生命保険の保険金額の範囲内で、新しい生命保険に切り替えることができる制度です。

新たな診査不要で、解約返戻金を受け取りながら保障を維持できます。

したがって、以下の2つの条件をみたす場合におすすめです。

- 解約返戻金を受け取りつつ、保障を残す必要がある

- 持病または既往歴で新たに保険に入るのが困難

とりわけ、オーナー企業の経営者が後継者に自社株式を引き継ぐ場合の相続税対策を行うのに便利です。

ただし、保険会社によって、変換制度の利用条件や、設定できる保険金額、変換できる保険の種類が異なります。