小規模企業共済は比較的小さな企業の経営者や役員、個人事業主が加入できる退職金の積み立て制度です。

国の機関である中小機構によって運営されています。

小規模企業共済は、掛金を一定期間納め続けさえすればお金が増えるようにつくられています。

しかしながら条件によっては元本割れを起こしてしまうことがあり、加入する際はあらかじめ知っておきたいところです。

この記事では、小規模企業共済が元本割れしてしまう3つのケースを紹介しています。

小規模企業共済全般については「小規模企業共済とは?4つのメリットと活用のポイント」をご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.小規模企業共済の増額効果・節税効果について

小規模企業共済は増額効果・節税効果があり、掛金を納め続けることで基本的にはお金が増えるようになっています。

3年以上の運用によって、掛金の総計より多くの共済金が受け取れます。

また支払った掛金の分は、その全額が所得控除となるため、節税効果が見込めることも特徴です。

くわしくは「小規模企業共済で前納する2つのメリットと注意点まとめ」でも解説しておりますので、興味があればあわせてご覧ください。

2.小規模企業共済が元本割れする可能性がある3つのケース

小規模企業共済は、上にまとめたように増額効果・節税効果のメリットがありお得なので、多くの経営者や個人事業主などが加入しています。

しかし以下にあげる3つのケースでは、元本割れを起こすため注意しなければなりません。

- 加入期間が短く共済金を受け取れない場合

- 20年未満で途中解約した場合

- 掛金を減額した場合

以下、これらケースを1つずつ解説します。

2-1.加入期間が短く共済金を受け取れない場合

小規模企業共済で受け取れる共済金には、以下3つの種類があります。

共済金A

【個人事業主の場合】

- 個人事業を廃業した場合

- 共済契約者の方が亡くなられた場合

【法人(株式会社など)の役員の場合】

- 病気、怪我の理由により、または65歳以上で役員を退任した場合共済契約者の方が亡くなられた場合

- 老齢給付(65歳以上で180か月以上掛金を払い込んだ方)

【共同経営者の場合】

- 個人事業主の廃業に伴い、共同経営者を退任した場合病気や怪我のため共同経営者を退任した場合

- 共済契約者の方が亡くなられた場合

共済金B

【個人事業主の場合】

- 老齢給付(65歳以上で180か月以上掛金を払い込んだ方)

【法人(株式会社など)の役員の場合】

- 病気、怪我の理由により、または65歳以上で役員を退任した場合(※4)

- 共済契約者の方が亡くなられた場合

- 老齢給付(65歳以上で180か月以上掛金を払い込んだ方)

【共同経営者の場合】

- 老齢給付(65歳以上で180か月以上掛金を払い込んだ方)

準共済金

【個人事業主の場合】

- 個人事業を法人成りした結果、加入資格がなくなったため、解約をした場合

【法人(株式会社など)の役員の場合】

- 法人の解散、病気、怪我以外の理由により、または65歳未満で役員を退任した場合

【共同経営者の場合】

- 個人事業を法人成りした結果、加入資格がなくなったため、解約をする場合

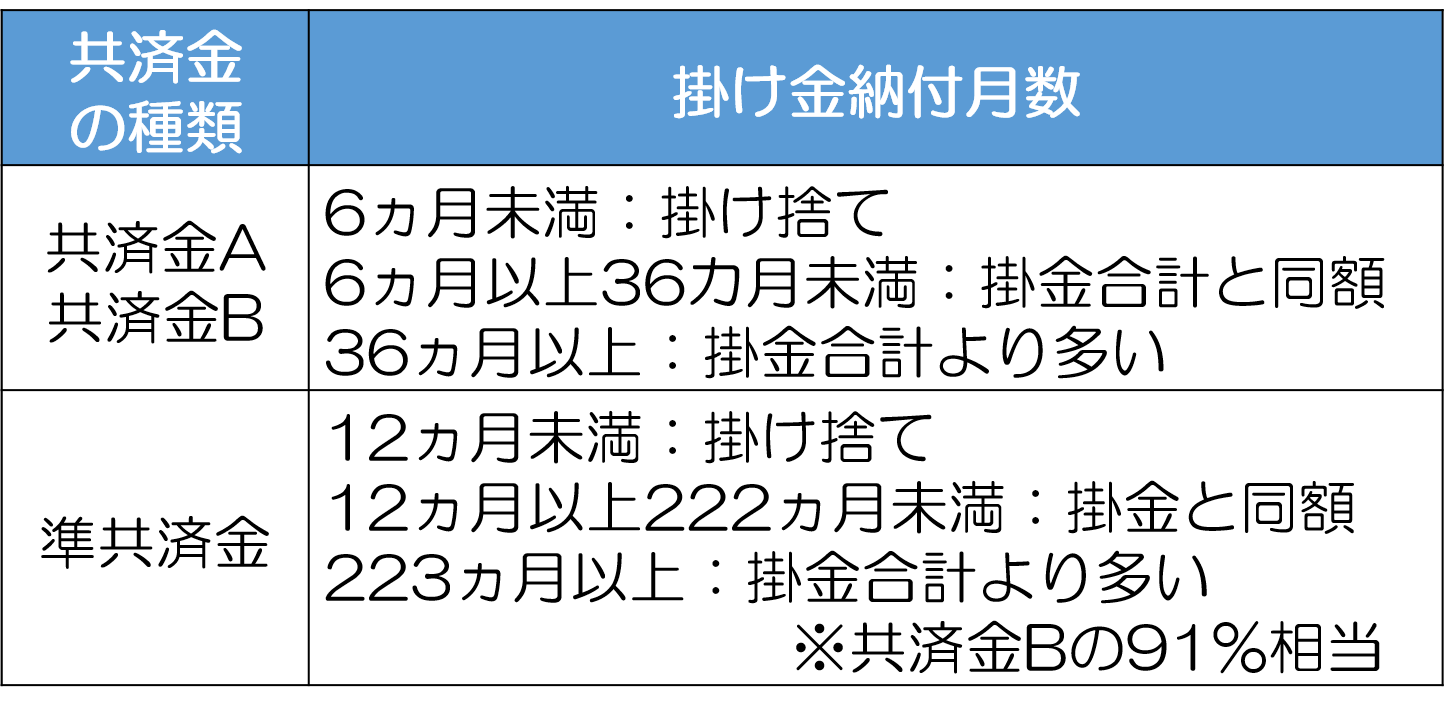

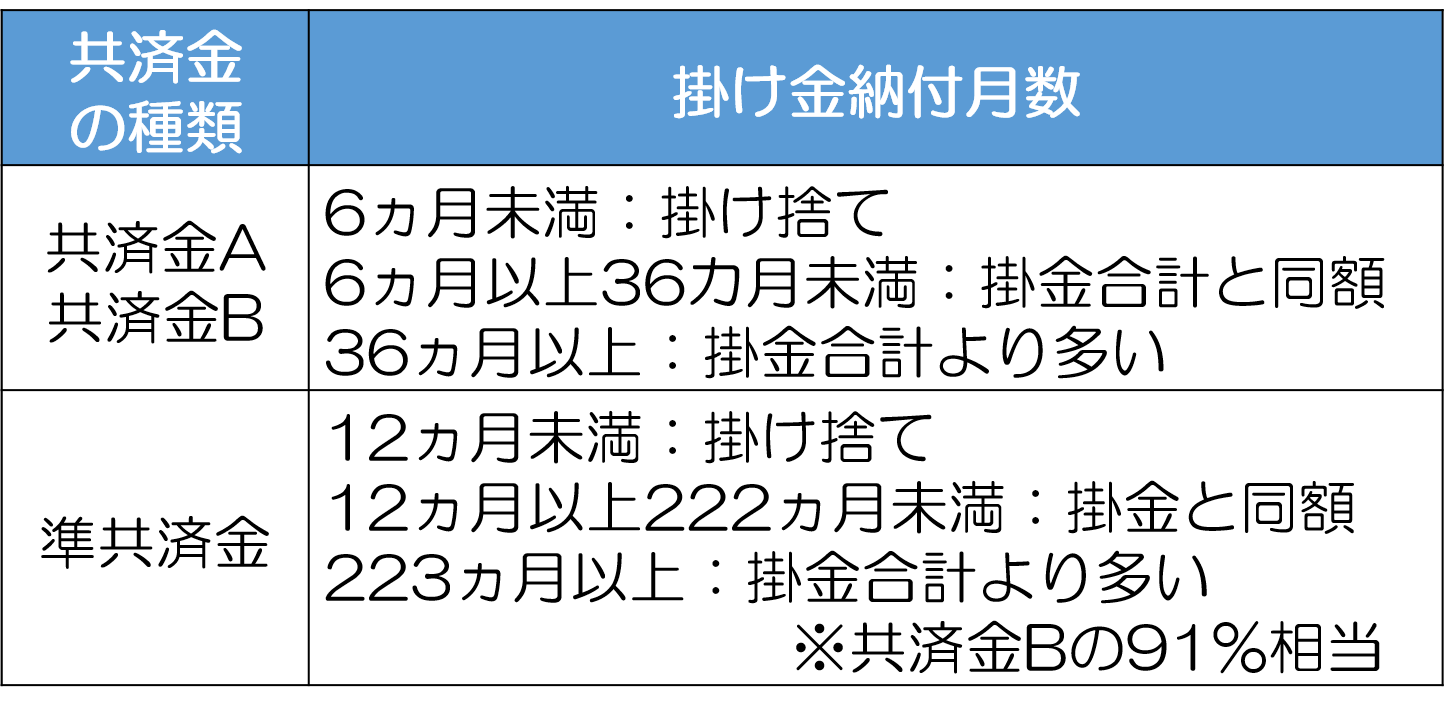

これをふまえ、それぞれの共済金は掛金納付月数が以下を超えたときに受け取れることになっています。

- 共済金A・共済金B:掛金納付月数が6ヵ月以上の場合

- 準共済金:掛金納付月数が12か月以上の場合

裏を返せば、共済金Aと共済金Bは掛金納付月数が6ヵ月未満の場合、準共済金は掛金納付月数が12か月未満の場合、それぞれ掛け捨ての扱いとなり共済金を受け取ることができません。

つまり掛金を支払った月がこれより短い場合には共済金が受け取れず、それまで納めた掛金が全て掛け捨てになってしまうわけです。

これが元本割れを起こすケースの1つ目です。

なお共済金の種類と掛け金納付月数の関係については、以下の表をご覧ください。

(参照元:中小機構公式サイト「小規模企業共済 制度のしおり」)

2-2.20年未満で途中解約した場合

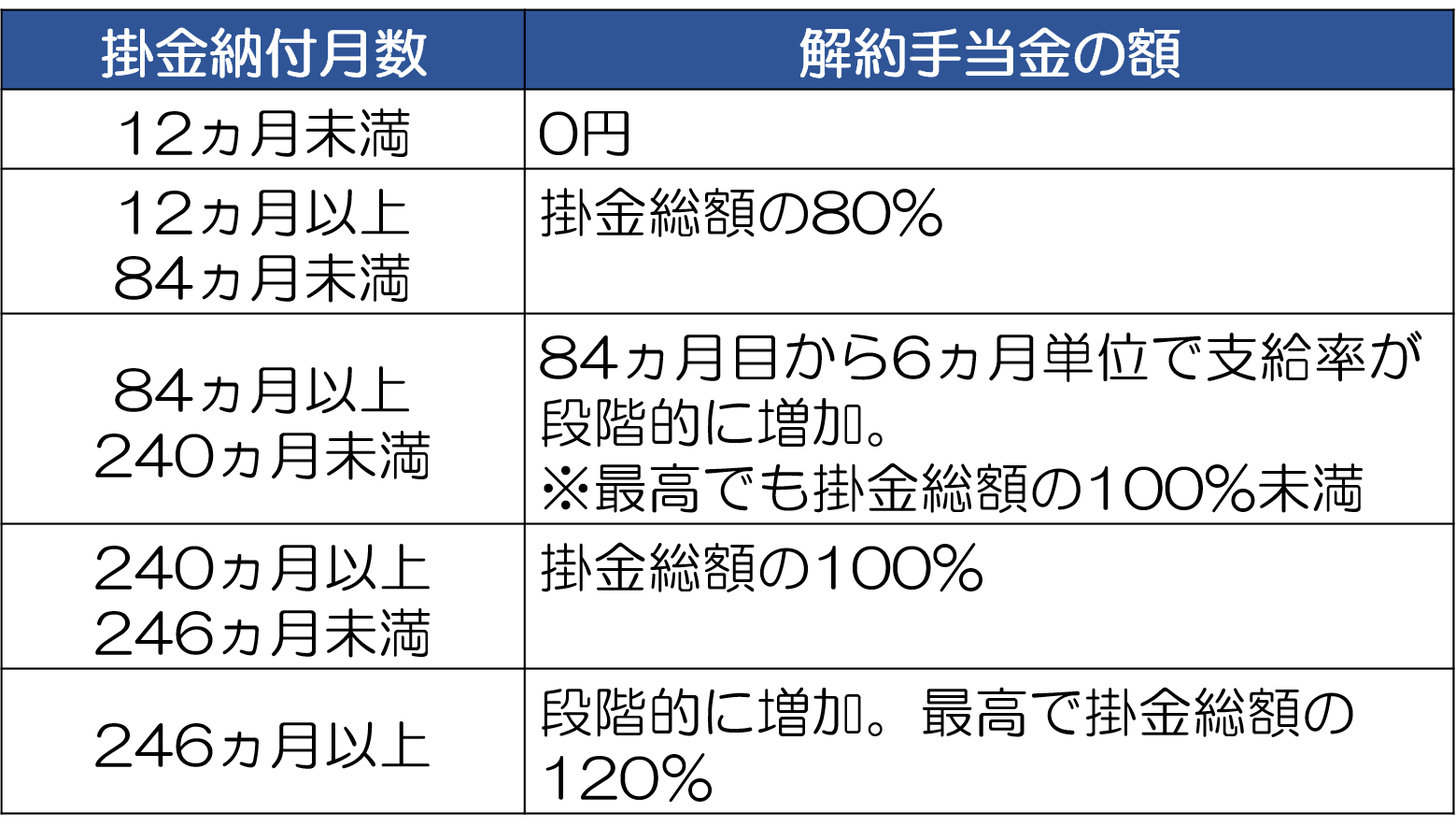

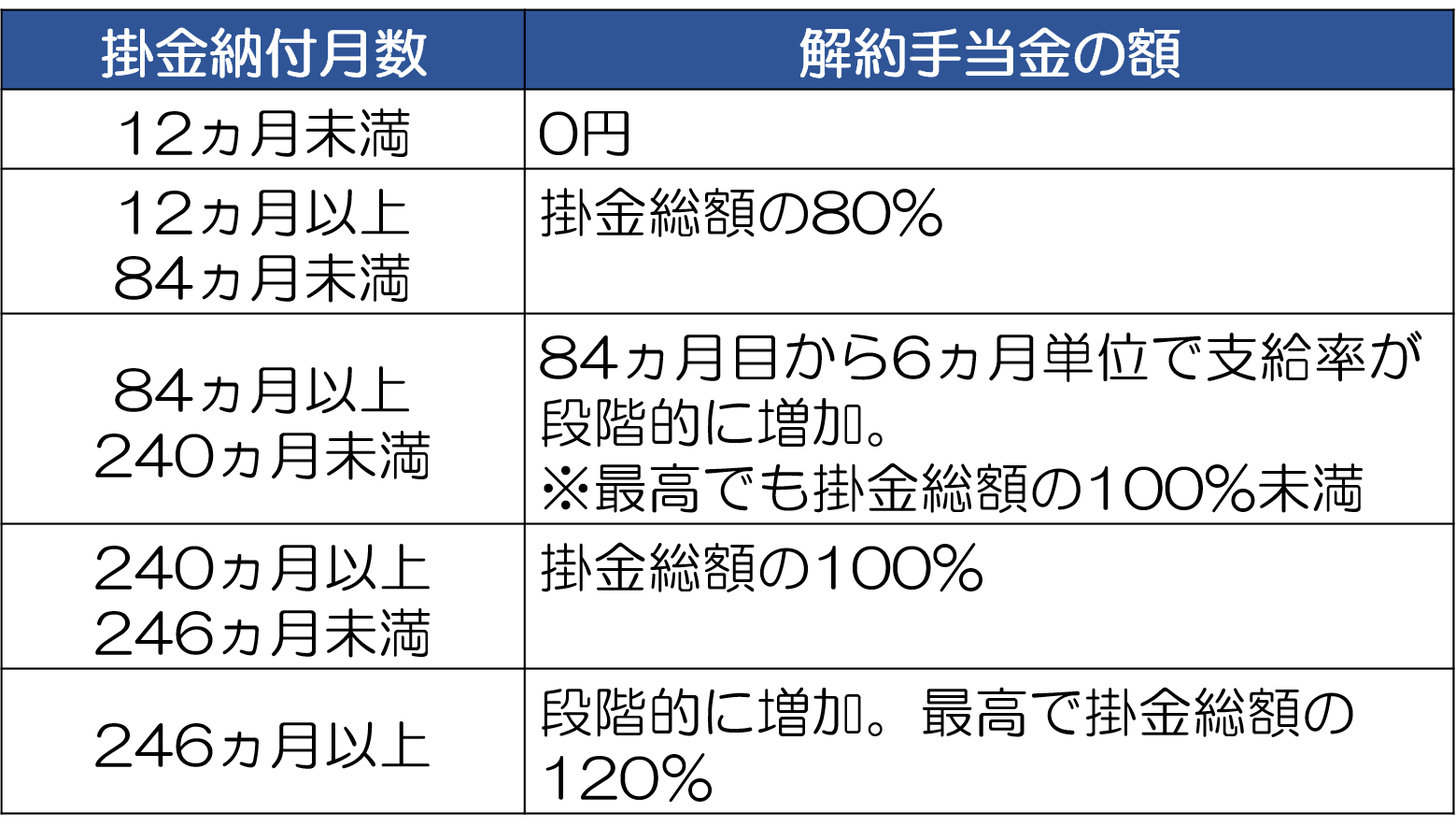

掛金を納められなくなったなどの理由で小規模企業共済を解約する場合、掛金納付月数が12ヵ月以上であれば解約手当金を受け取ることができます。

しかし以下の表にまとめた通り、掛金納付月数が20年未満(240ヵ月未満)であれば、仮に解約手当金が受け取れても掛金総額より下回ってしまいます。

(参照元:中小機構公式サイト「小規模企業共済 制度のしおり」)

2-3.掛金を減額した場合

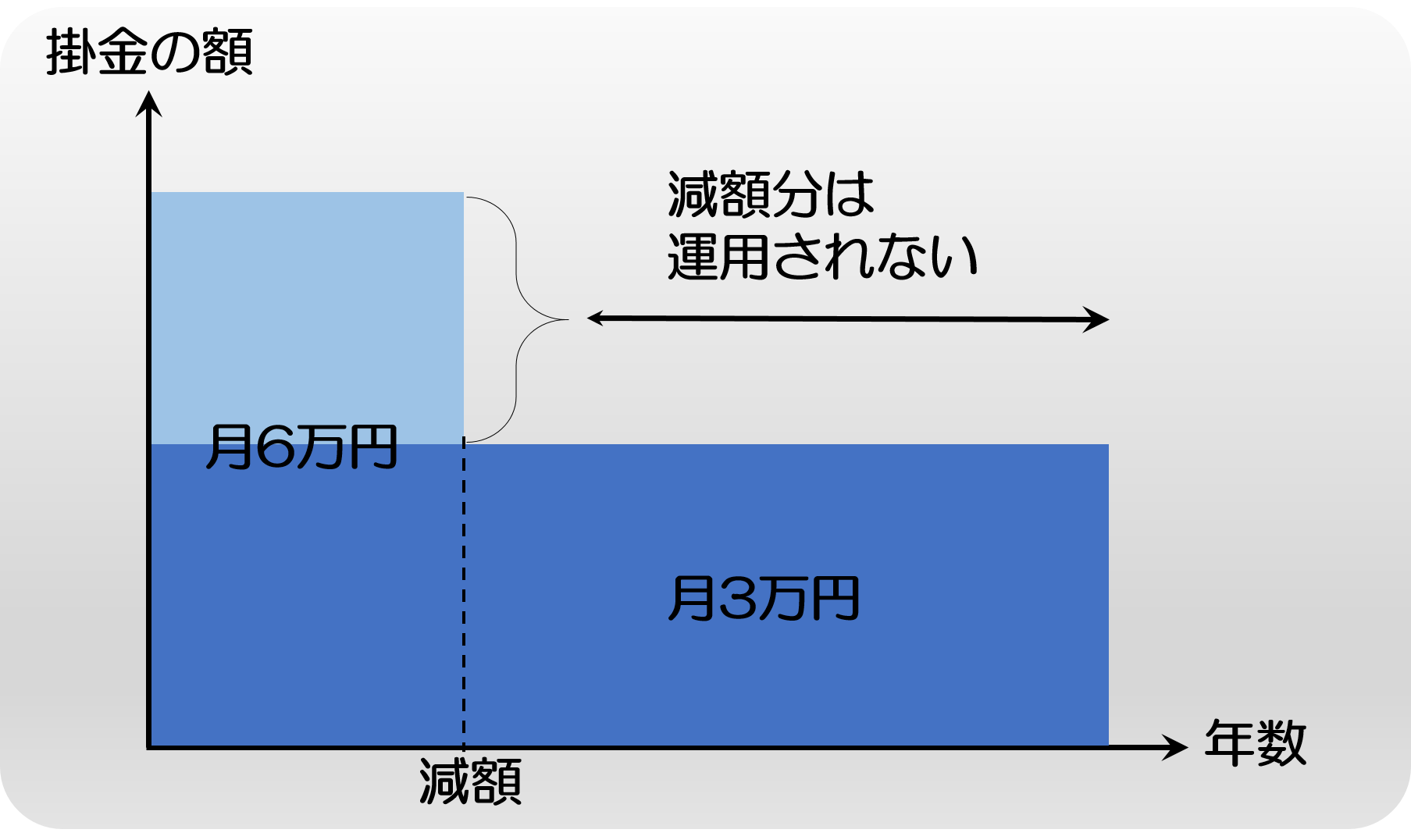

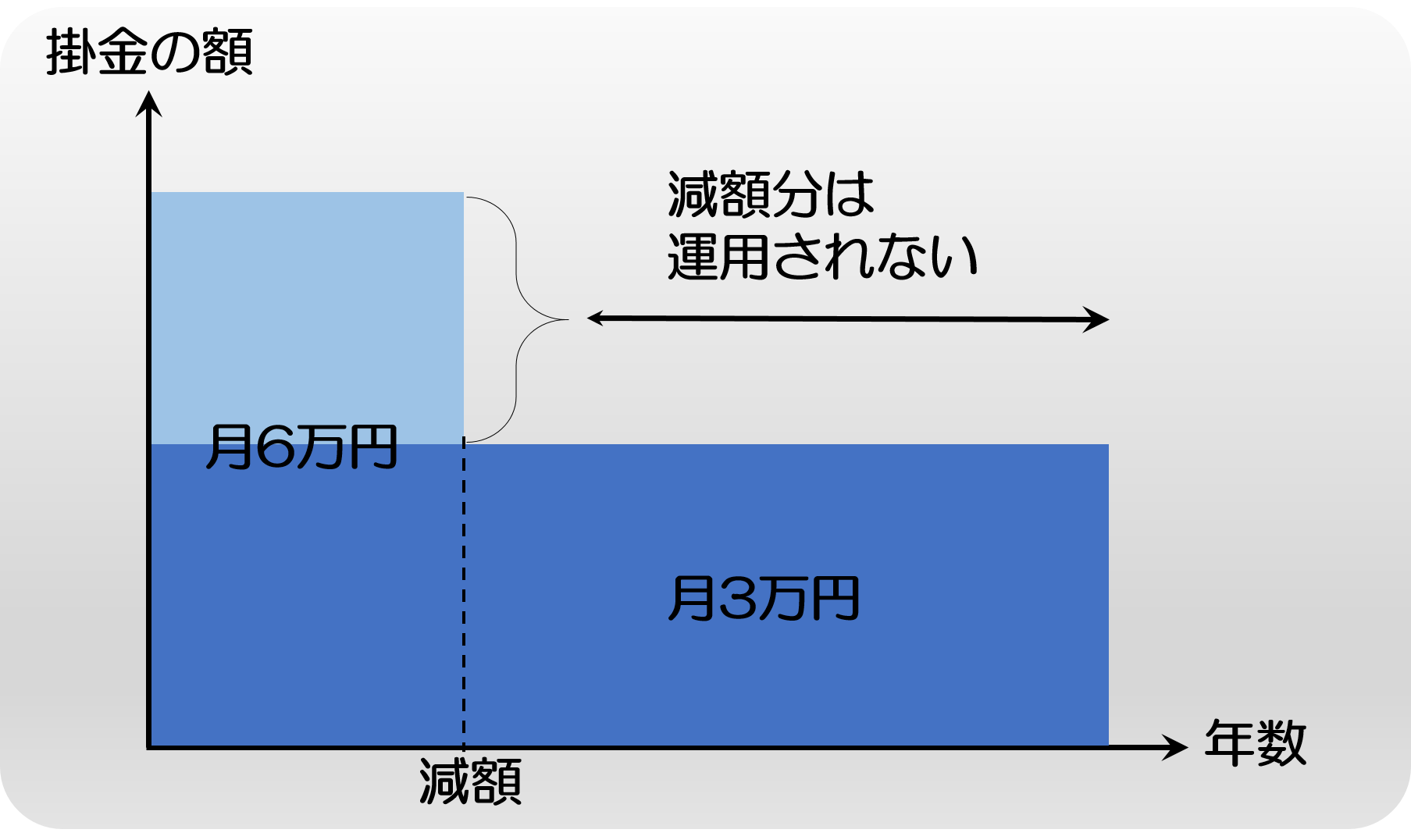

小規模企業共済では、最初に決めた掛金を支払い続けるのが難しくなってしまった場合、掛金を減額することができます。

しかし掛金を途中で減額してしまうと、以下のように減額分が運用されずに放置されることになります。

さらに、その分を解約手当金として取り戻そうとしても、上述の通り加入から20年以上経過しないと、掛金総額より少ない額しか受け取れません。

つまり掛金を途中で減額すると、減額分に関して解約手当金を受け取っても、そのまま積み立てたとしても元本割れを起こしてしまうということです。

そのため後から減額しないですむように、契約時に無理のない掛金を設定しておく必要があります。

まとめ

小規模企業共済は、契約を一定期間継続しさえすれば、支払った掛金総額より多くのお金が受け取れます。

けれど説明したように加入期間が短かったり途中で減額したりすることで元本割れをおこしてしまいます。

小規模企業共済に加入する際は、元本割れに見舞われることのないよう、ここで紹介した3つのケースをチェックしておいてください。