「小規模企業共済って、名前だけは耳にしたことがあるけれど、どんな内容なのだろう…?」「節税に良いって聞くけれど、具体的にどんな効果があるのだろう?」

この記事を検索された方は、そんな気持ちでいらっしゃるのではないでしょうか?

小規模企業共済は、国が全額出資している独立行政法人中小企業基盤整備機構(中小機構)が運営をしています。掛金の支払い時と、受取り時に節税になるメリットがあり、個人事業主の方の退職金準備には非常に有効な手段です。ですが、もちろん良いことばかりではありませんから、慎重に選ぶ必要があります。

今回は、そんな小規模企業共済のメリット・デメリットについて分かり易くお伝えしていきます。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.小規模企業共済とは

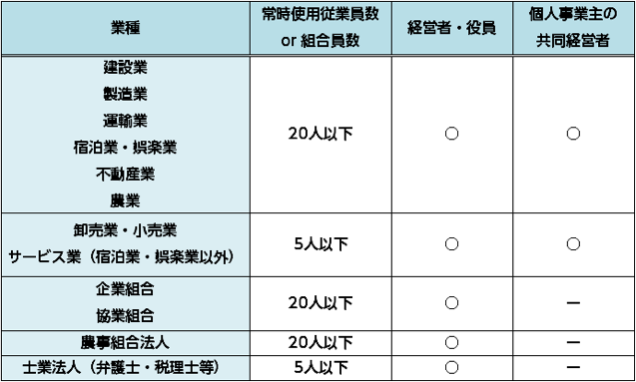

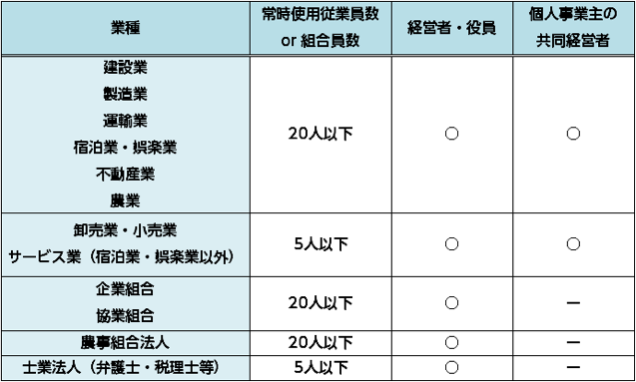

小規模企業共済は、会社の経営者・役員や個人事業主の方が、個人で退職金を積み立てる制度です。加入資格は以下の通りです。小規模な事業者や会社の多くの方が、加入できることが分かります。

2.小規模企業共済のメリット

2.1.掛金を支払うと節税になる

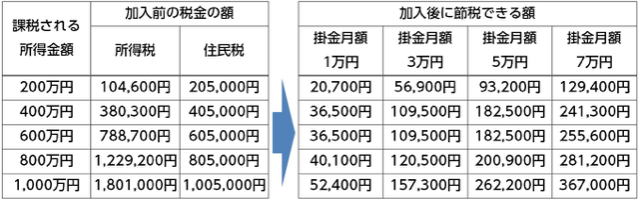

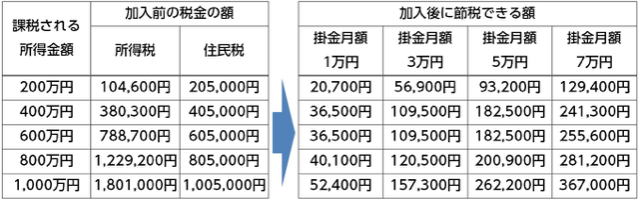

払い込んだ掛金は、その全額が所得控除出来ます。仮に最大掛金の7万円で加入した場合、年間84万円の控除を受けることが出来ます。実際の節税額は以下の表のとおりです。

年収600万の方で月額掛金7万円とすると、255,600円の節税が出来たことになります。所得が多くなればなるほど、掛金が多くなればなるほどその効果は大きくなり、個人が出来る節税対策として有効な手段といえます。

2.2.共済金を受け取ると節税になる

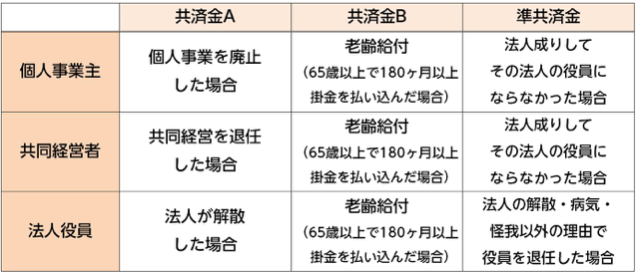

掛金の支払い時だけでなく、受取り時にも節税になります。一括受取り、年金受取り時の税務上の取り扱いについては以下のとおりです。

退職所得は、他の所得よりも所得税が非常に軽くなっています。また、死亡退職金は、相続税を計算する時に、一定額の控除が受けられ、税金が軽くなります。

なお、年金形式で「分割共済金」として受取った場合には公的年金等の雑所得扱いになりますので税負担は軽くなります。

2.3.掛金は最大で約120%に増えて戻ってくる

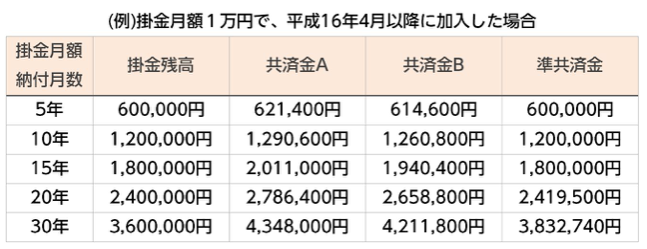

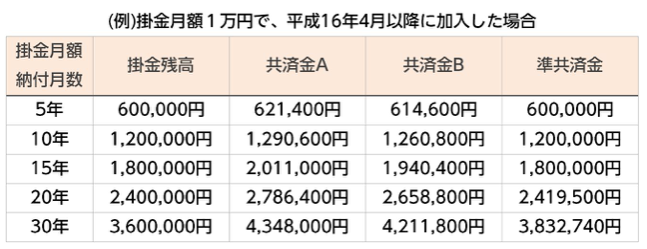

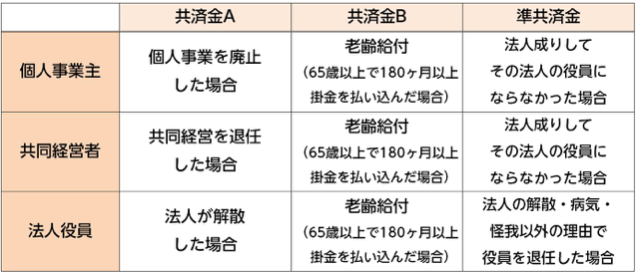

支払った掛金は運用されるため、最大で120%程に増えて戻ってきます。早めに加入し長く掛け続けることで、より増えることがわかります。

多くの方は共済金Bの事由に該当することになるでしょう。仮に毎月1万円で契約をし、30年間掛け続けた場合、総支払額は3,600,000円になります。受取れる金額は4,211,800円となりますから、116.9%増となります。

また、上記表とは別に運用成果に応じて付加給付金が支払われます。さらなる上乗せが期待出来るわけですが、平成8年以降の利率は下がっていますのから、あったらラッキー程度と考えていた方が良いでしょう。

2.4.お金に困ったら低利・無担保・無保証で貸付を受けられる

急遽、まとまった資金が必要になってしまった場合には、担保も保証人も不要で貸付制度を利用することが出来ます。それまでに納付済みの掛金を限度に、年利1.5%で事業の運転資金、設備資金を借りることが出来ます。

また、年利0.9%で借りられる場合もあります。それは、経済環境に起因した一時的な売り上げの減少、病気または怪我で5日以上の入院をした、災害で被害に遭った、親族の介護による福祉機器の購入費や事業継承資金、新規開業や転業、廃業準備資金です。

利率は金利情勢等で変わる可能性がありますので、最新の貸付金利については「中小機構HP」確認ください。

3.小規模企業共済のデメリット

3.1.途中解約すると元本割れのリスクがある

納付月数が12ヶ月以上の契約者は、共済契約をいつでも解約すること(任意解約)が出来ます。

この解約は、廃業、退職等の事情がないのに共済をやめてしまうことです。

しかし、注意していただきたいのですが、納付した掛金に対して100%以上の解約手当金を受取れるのは、納付月数が240ヶ月以上からです。つまり、契約から20年未満の解約時には、元本割れする恐れがあるので注意が必要です。

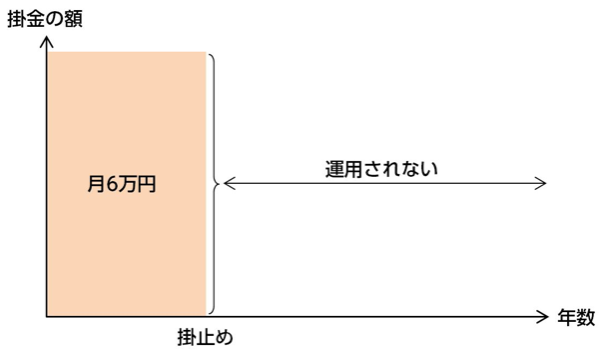

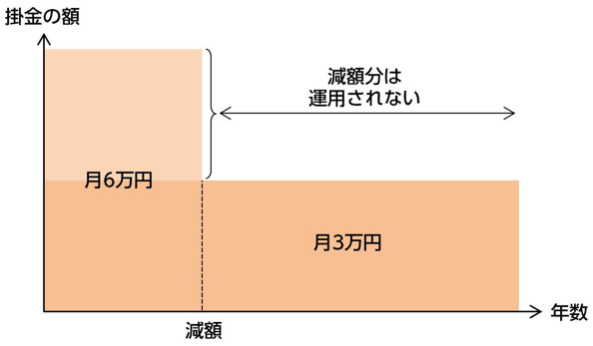

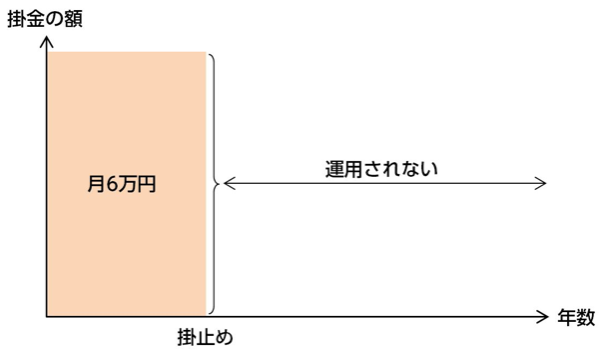

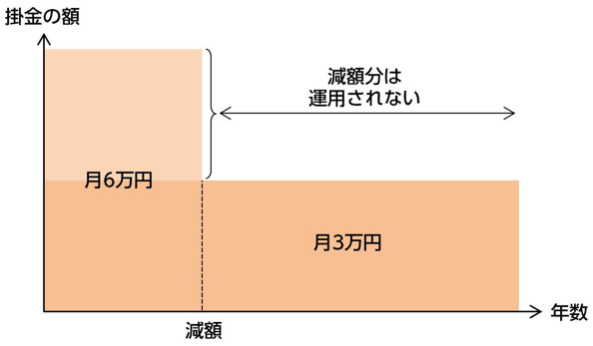

3.2.掛金の掛止め、減額をするとその分は運用してもらえない

掛金の納付が困難になった時には一定期間(6ヶ月または12ヶ月)掛金の掛止めの手続きを行うことが出来ます。しかし、掛止め期間中は、共済等の退職所得控除の計算のための共済契約期間には入りません。また、掛止め期間中の掛金を後から納付することも出来ません。

しかも、掛止めした分についてはそれ以降まったく運用されなくなってしまいます。ならばせめて解約できればと思っても、解約をすれば元本割れしてしまいますから、解約することも出来ません。つまり共済金が受け取れるようになるまで、金利が一円もつかず、放置するような状態になってしまうのです。

まとめ

小規模企業共済の内容と、メリット・デメリットについてご紹介しました。掛け続ければリタイアする時には増えて戻ってくるので、加入資格のある方にとっては、退職金を準備するのにとても有効な手段です。また、個人でできる節税対策としても効果は大きいといえます。とはいえ、20年未満の解約時には元本割れしてしまう可能性が高く、掛止めや減額時には運用されなくなってしまいます。

最初から高い掛金で契約しても、途中解約してしまっては意味がありません。無理なく続けられる適正な金額で検討しましょう。