従業員に退職金を支払いたくても、どのくらいが相場なのか、相場の退職金額を用意するためには毎月どの程度積み立てればよいのか、頭を悩ませている中小企業の経営者の方は多いのではないでしょうか。

ここでは中小企業の退職金の平均的な金額(相場)を紹介します。

その上で、多くの企業が加入している国の中小企業向け退職金制度「中小企業退職金共済」を利用した場合に、いくらの掛金を支払えばよいか、シミュレーションの方法や結果を紹介しています。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.はじめに

実はデメリットも多い!?中小企業退職金共済で退職金を準備するメリットと注意点

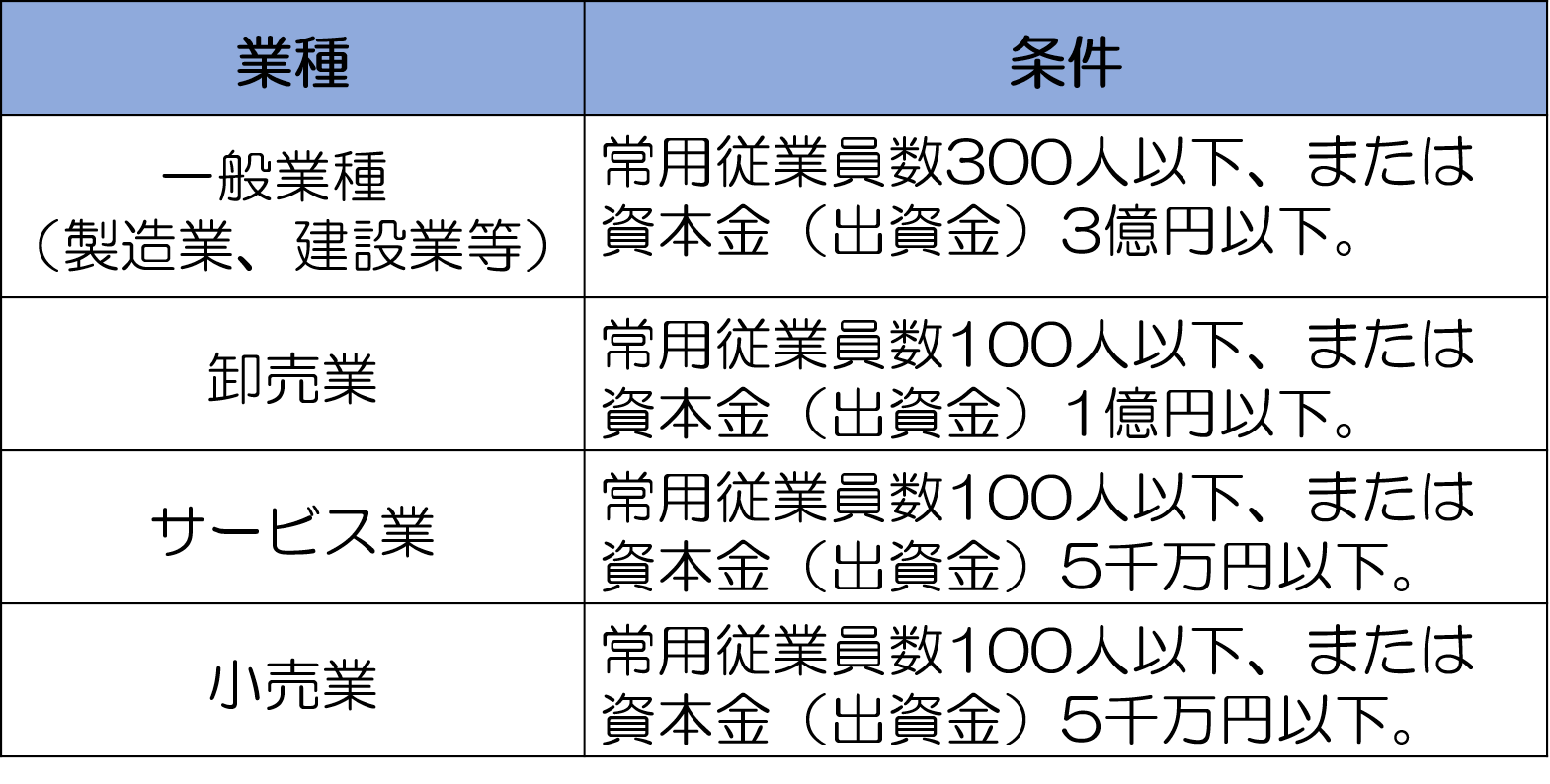

中小企業退職金共済は、国が用意した中小企業向けの退職金制度です。

2021年8月末時点で全国376,070所(※)もの企業が加入しています。

※参照元(中小企業退職金共済 公式サイト)

中小企業退職金共済ではお金の管理・運用から退職金の支払いまで行ってくれるため、企業側からすると制度運用の手間がかかりません。

掛金を3年6ヵ月以上支払えば、掛金の総額より多くの退職金を受け取ることが可能です。

また掛金は全額を損金とすることができるので法人税の節税にもなります。

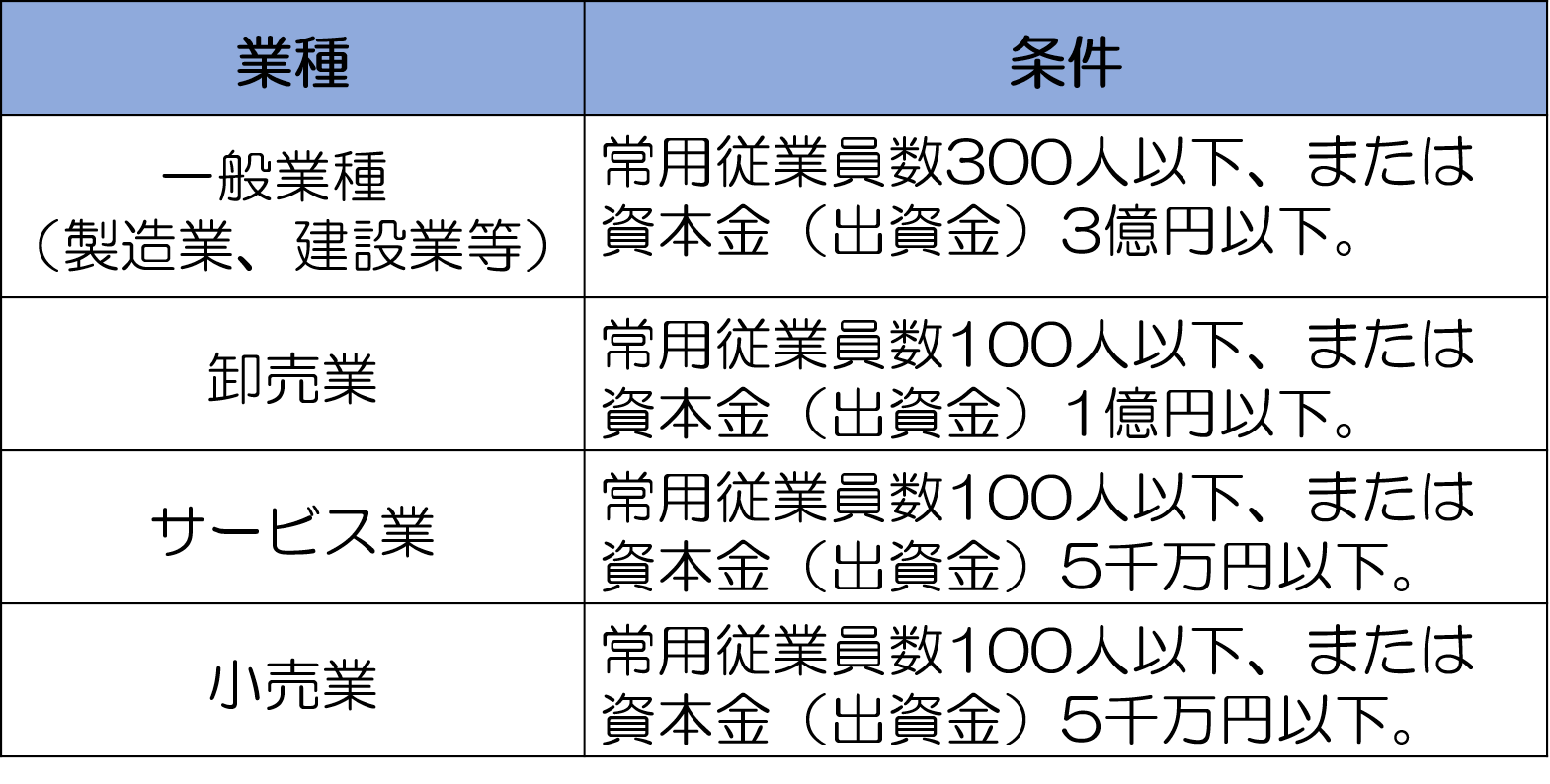

加入の条件は、以下のように業種によって異なりますが、表をみて分かる通り実際にはほとんどの中小企業が加入可能と考えてよいでしょう。

なお中小企業退職金共済の詳細については「中小企業退職金共済で従業員の退職金を積み立てるメリットと注意点」でも解説しております。

この制度についてくわしく知りたい場合は是非あわせてご覧ください。

2.中小企業の退職金の相場の金額は?

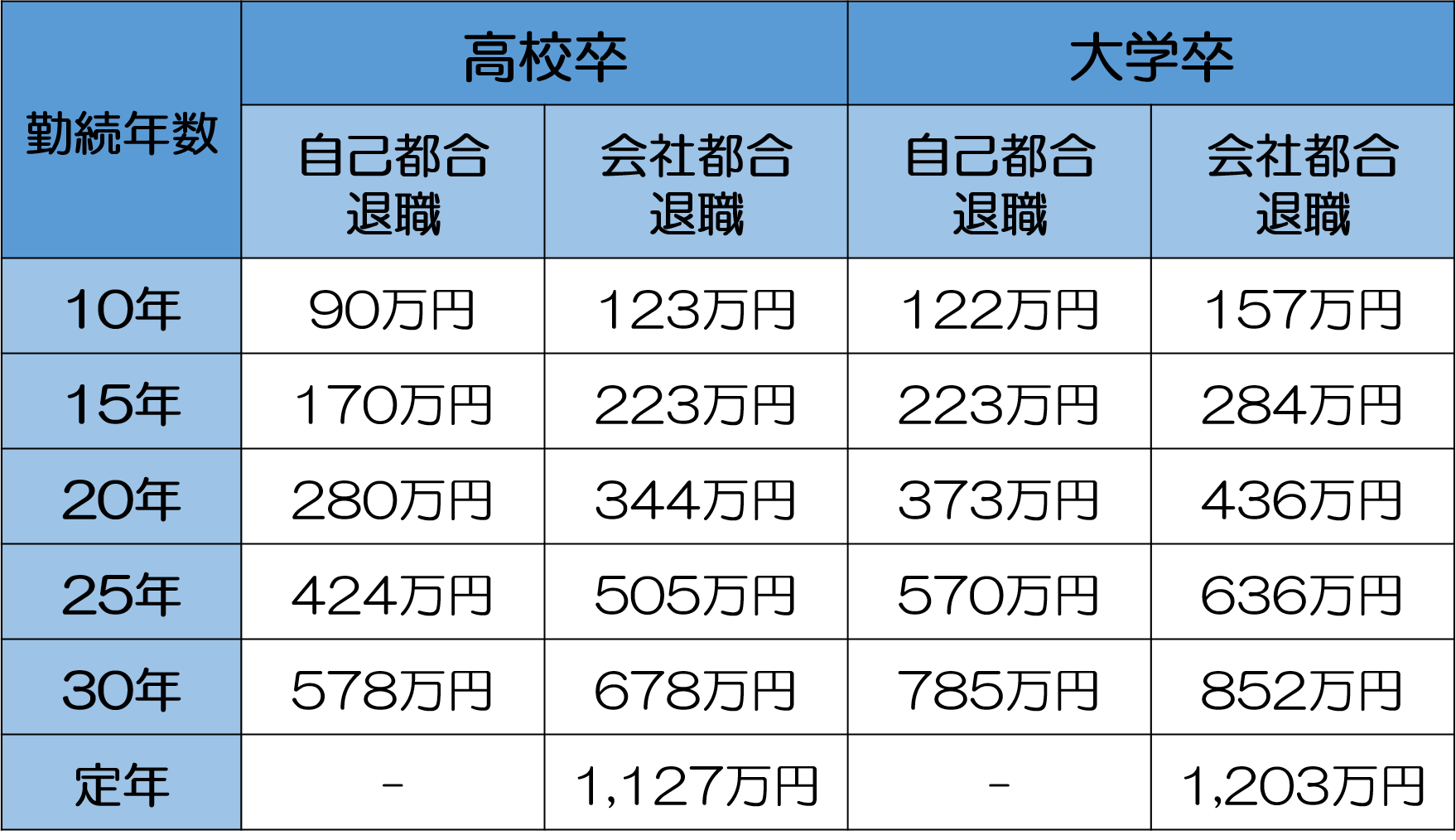

中小企業が従業員のために用意すべき退職金は、どの程度でしょうか。

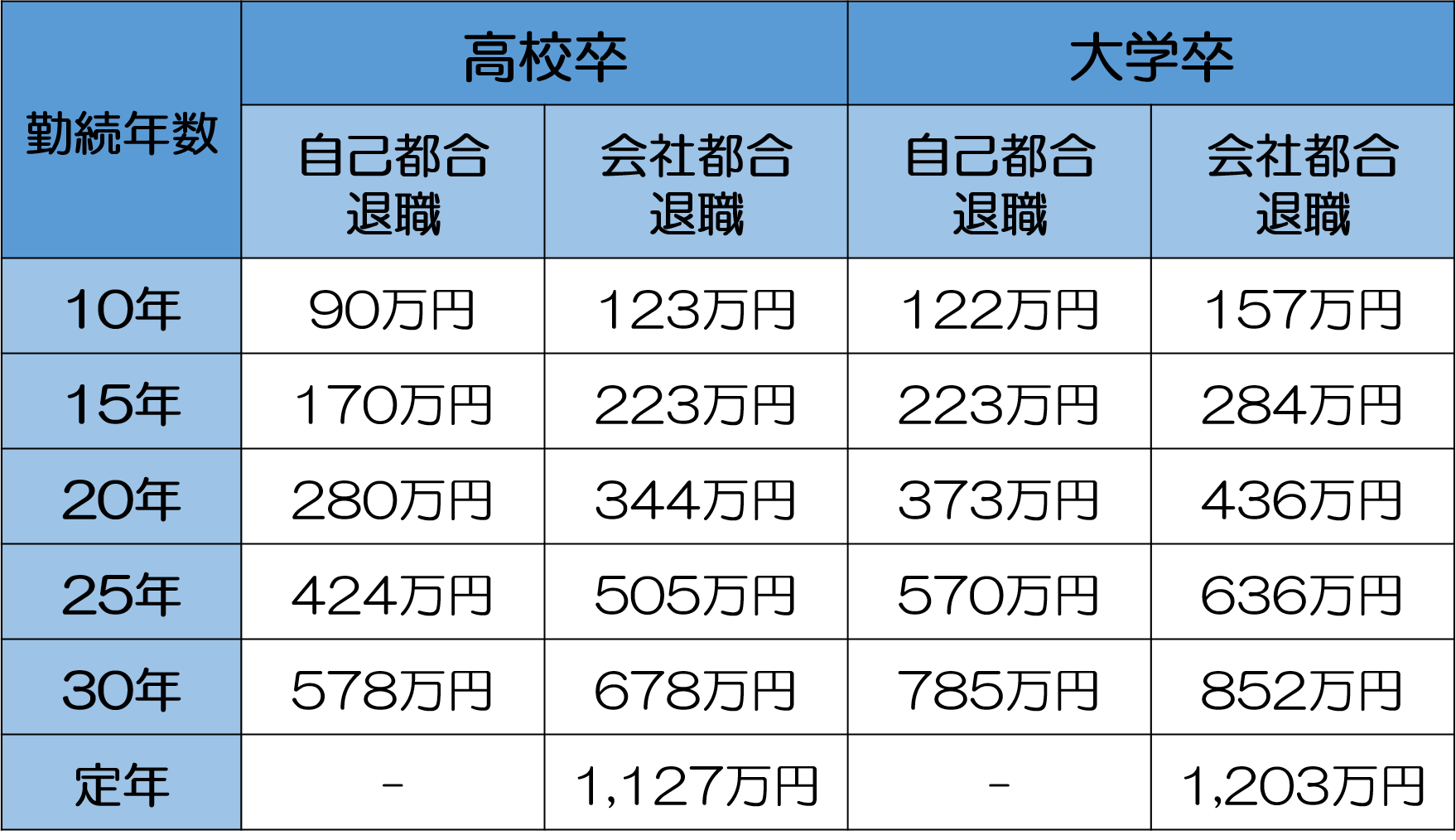

業種や職種、個々の従業員の業績や勤続年数などにもよるため、一概には言えませんが、参考になる数値として、東京都労働相談情報センターが行った調査(「中小企業の賃金・退職金事情(令和2年版)」)の結果があります。

この調査によれば、従業員数300人以下の中小企業において、定年時の退職金支給額は、高校卒の場合で平均1,126.8万円、大学卒の場合で1,203.4万円とのことです。

勤務年数ごとの退職金の平均額は以下の通りです。

※おおよその金額を記載しています。。

※より詳細な数値は、参照元(東京都労働相談情報センター:「中小企業の賃金・退職金事情(令和2年版)」)で確認いただけます。

いかがでしょうか。

人により多くも少なくも感じたかもしれません。

いずれにしろ、中小企業退職金共済を利用することで、この平均値より少ない掛金で表の金額の退職金を用意することが可能です。

3.中小企業退職金共済で受け取れる退職金の金額は?

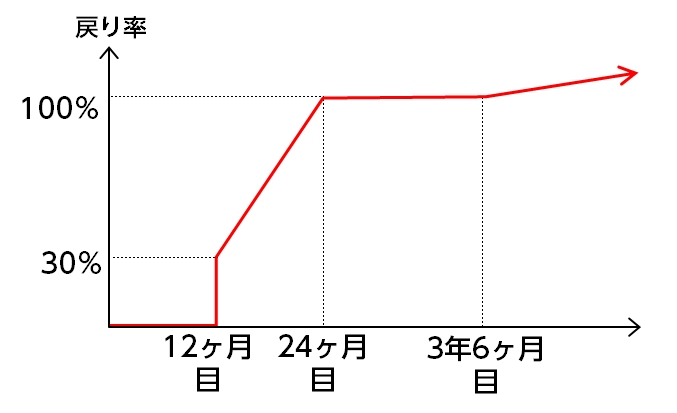

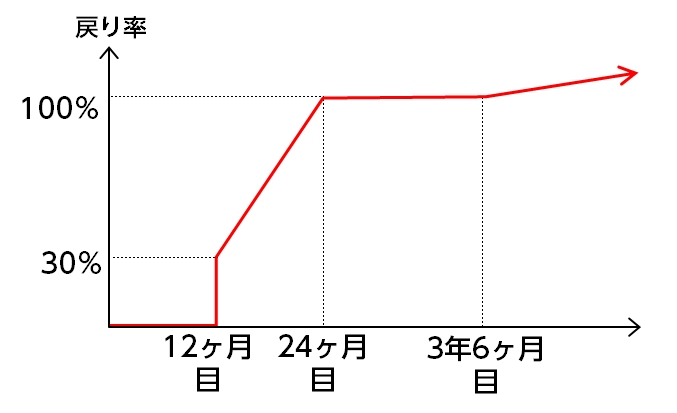

中小企業退職金共済では、24ヵ月以上掛金を納め続ければ掛金総額の100%、3年6ヵ月を経過すると、以下の図のように掛金総額より多くの退職金が用意されます。

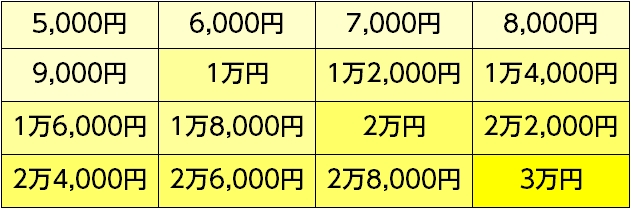

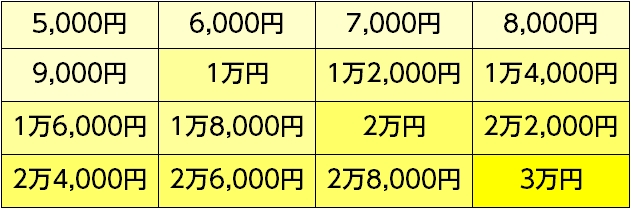

掛金は以下の16種類のなかからえらぶことができます。

なお労働時間が週30時間未満の短時間労働者(パートタイマー)は、特例として掛金月額2,000円・3,000円・4,000円の選択肢もあります。

それでは、実際どのぐらいの金額を支払えば相場の退職金を従業員へ用意することができるでしょうか。

3-1.シミュレーションで受け取れる退職金の金額を確認可能

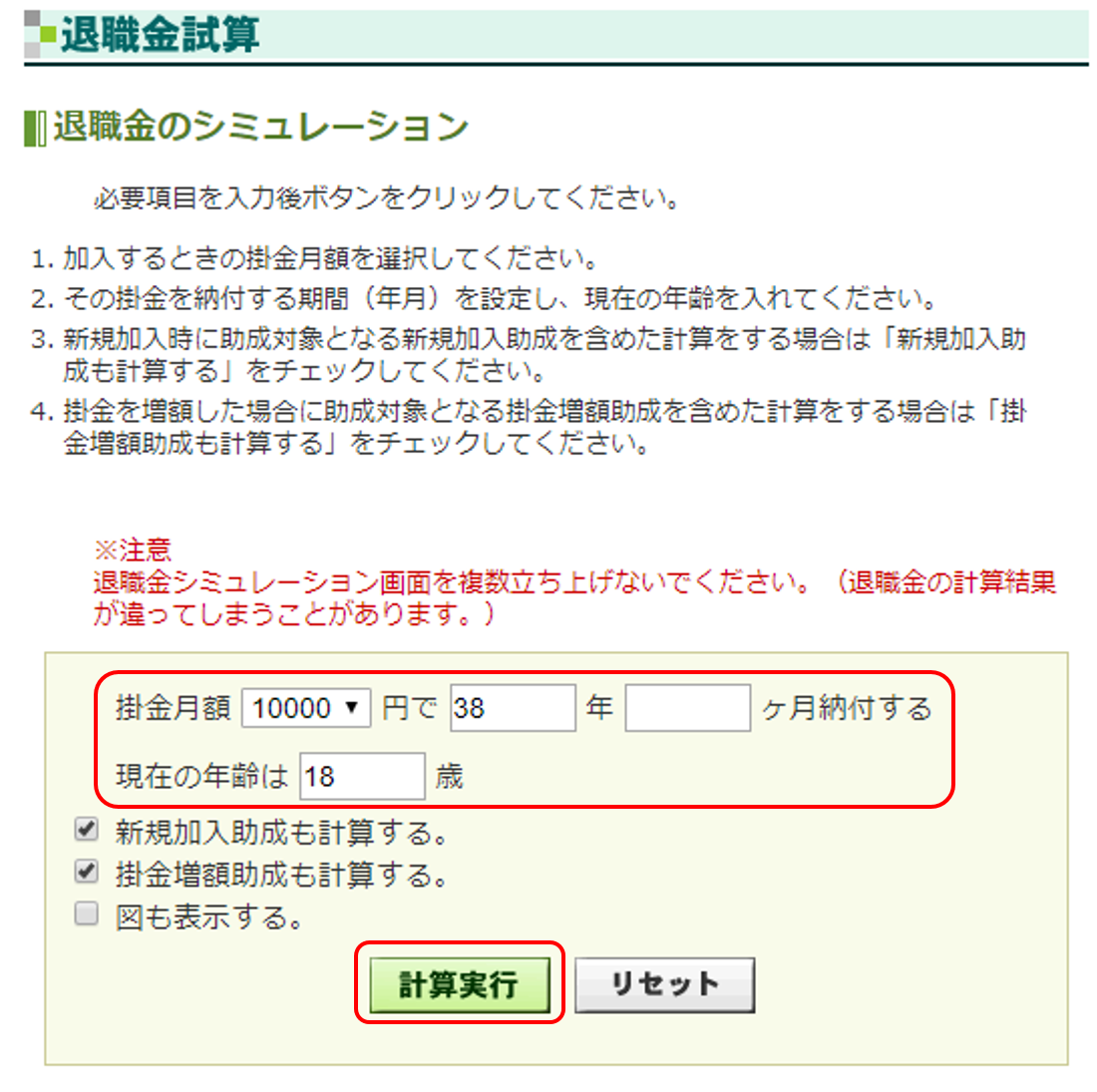

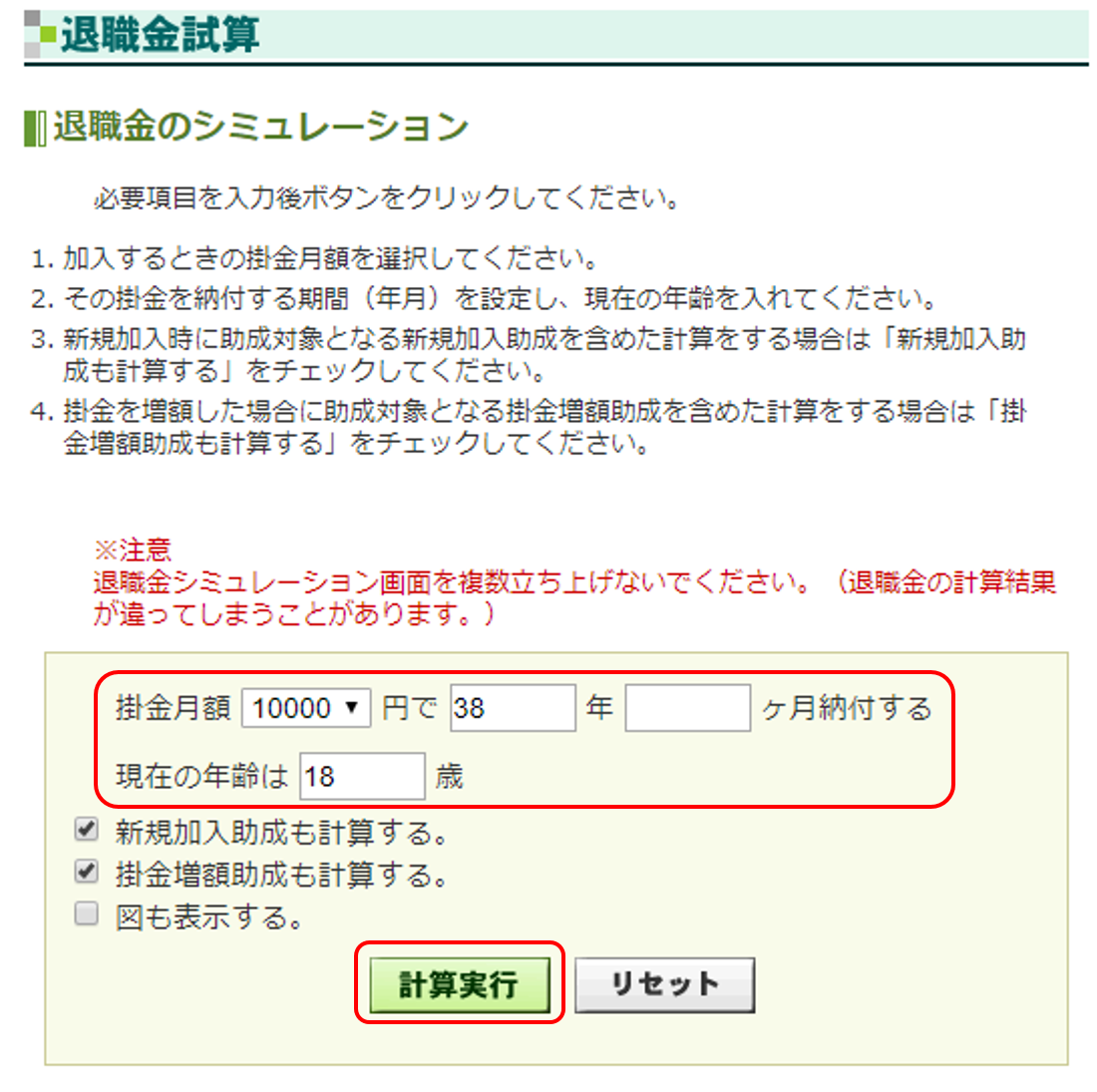

中小企業退職金共済で受け取れる退職金の額を試算したい場合は、公式サイトに設置された専用のシミュレーション(「退職金試算」)を利用します。

作業はリンク先で掛金と納付期間・加入年齢を入力し、「計算実行」をクリックするだけです。

入力した掛金と加入期間でどれだけの退職金が受け取れるか、すぐに確認できるので興味のある方はぜひお試してください。

3-2.相場の金額を用意する場合の掛金は?

一例として、大学卒業後すぐに入社した従業員が定年退職までつとめた場合の平均的な退職金額(約1,203万円)を用意するために、いくら掛金をかければよいか上記シミュレーションで試してみましょう。

リンク先では必要な退職金額から掛金を逆算する機能はありません。

納付期間と年齢は決まったものを入力し、あとは掛金月額の種類を調整しシミュレーション結果が希望の退職金額に近づくまで繰り返します。

今回のシミュレーションでは以下のように条件を設定してみます。

- 加入者:大学卒新卒者(22歳)

- 掛金納付期間:60歳で定年退職するまでの38年間

- 必要な退職金額:1,203万円

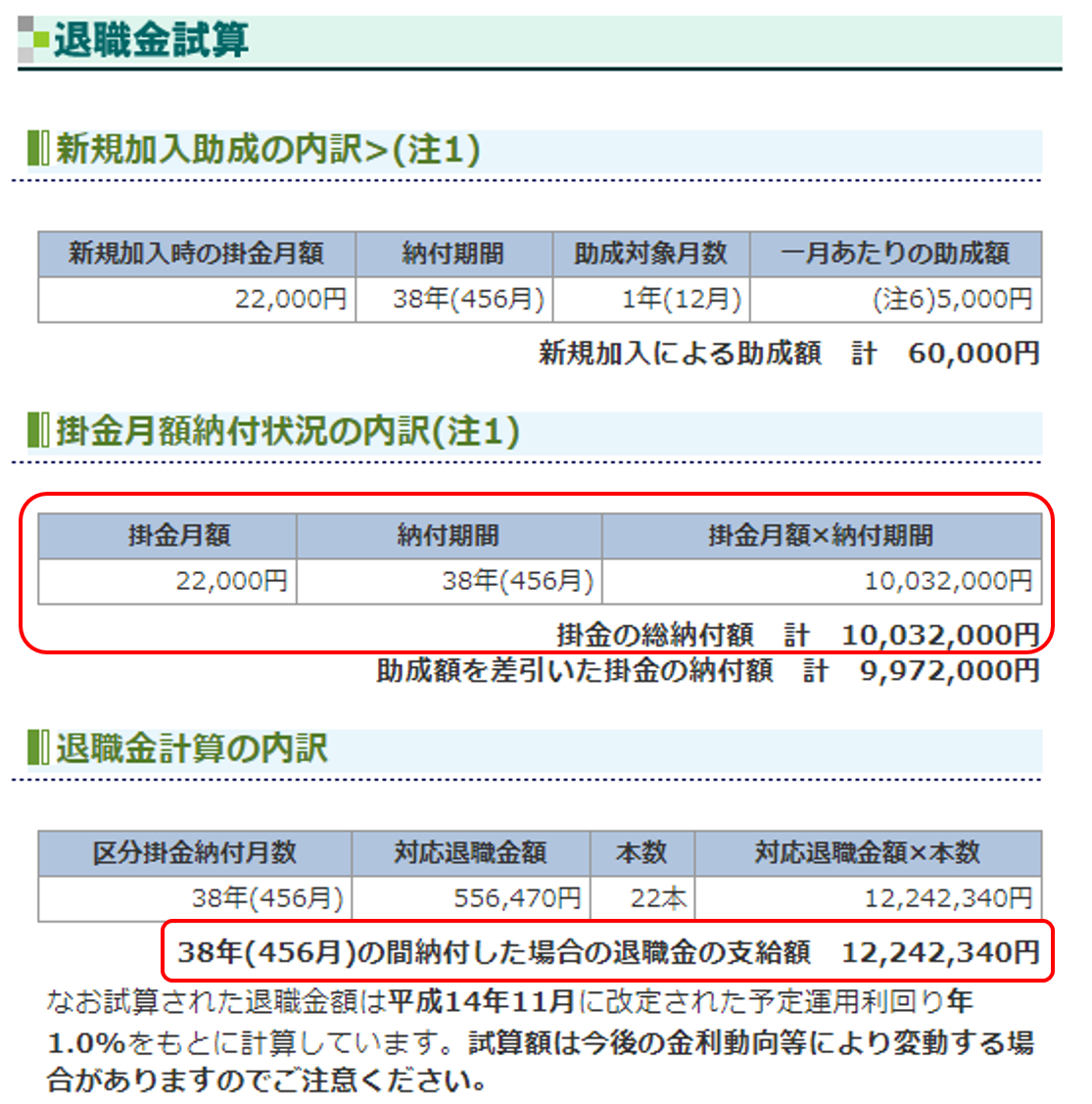

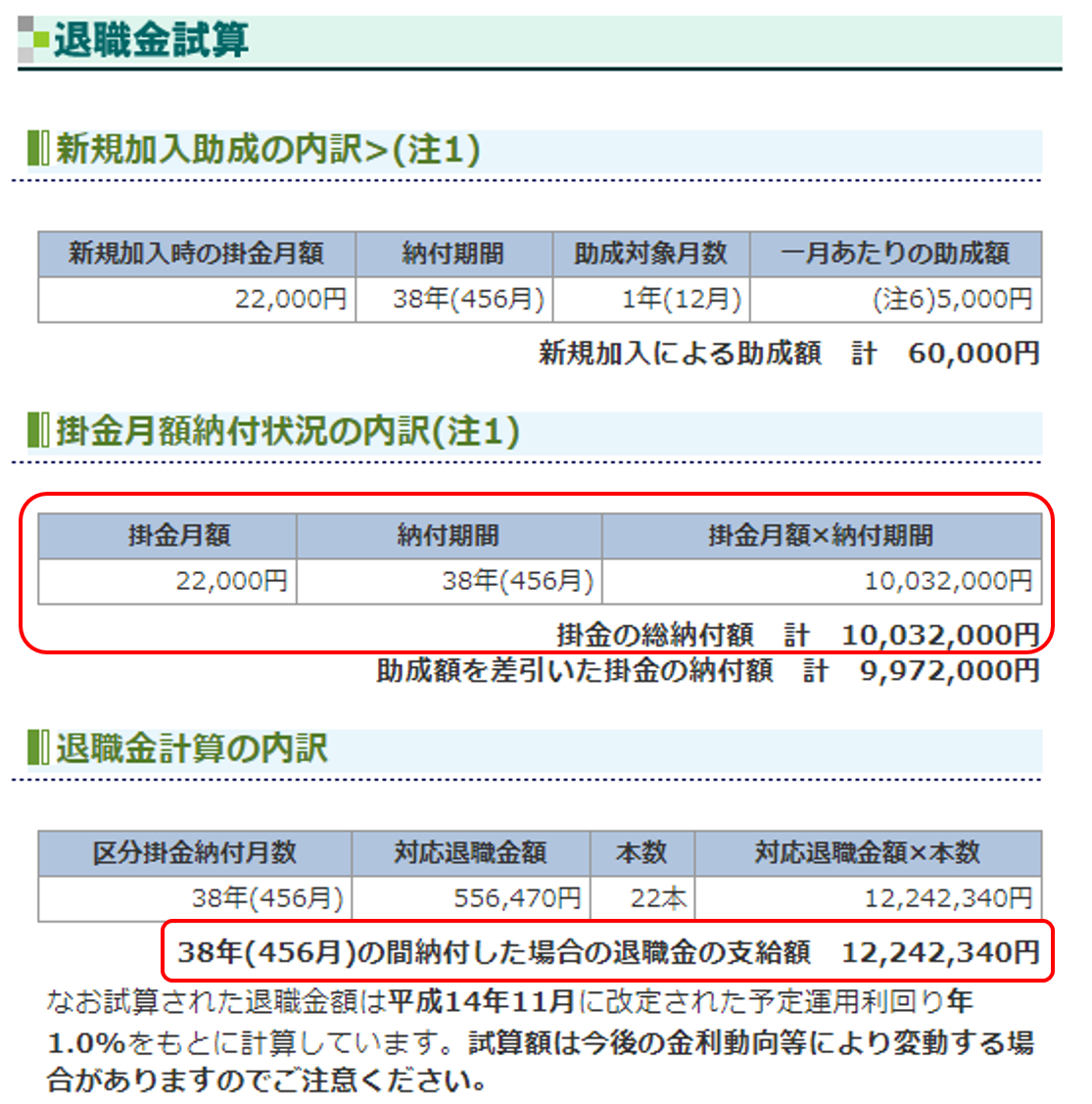

結果、必要な掛金月額は以下の図にもあるように、22,000円であることが導きだせます。

月額の掛金を22,000円に設定し、38年間掛金を納付し続けた場合に受け取れる退職金の金額は、12,242,340円です。

またこのシミュレーションでは、「掛金の総納付額」(10,032,000円)に対して従業員に用意する退職金がどのくらい増やせたかの確認も可能です。

今回は12,242,340円÷10,032,000円≒122%という結果が導き出せます。

つまり掛金総額に対して20%以上も退職金を増やせたということです。

この試算をみても、中小企業退職金共済のコストパフォーマンスの高さがわかるのではないでしょうか。

3-2-1.掛金の一部が国から助成される

上記シミュレーションにも掲載されていますが、中小企業退職金共済は初期の掛金の一部が国から助成されます。

具体的には、加入4ヵ月目からの1年間、1人あたり掛金月額の1/2(上限5,000円)にあたる金額を助成してもらえます。

結果、1人あたりの助成額は最大6万円。

今回のシミュレーションでも6万円の助成を受けていますので、掛金の総納付額10,032,000円に対して、助成額(6万円)を差し引いて実際に支払った額は9,972,000円となります。

4.掛金の増額について

中小企業退職金共済の掛金はあとから増額することが可能です。

増額前の掛金月額が18,000円だった場合、納付初期と同様に、国からの助成を受けることが可能です。

具体的な助成内容は、以下の通りです。

- 助成額:増額後の掛金月額から増額前の掛金月額を差し引いた額の1/3

- 助成期間:1年間

増額前の掛金月額が20,000円以上だった場合は助成されません。

なお増額した場合は、その増額分は新規契約したのと同じようにお金が増えていくことになります。

たとえば2018年1月に月額1万円で契約し、2019年1月に月額5,000円の増額をした場合、その5,000円の増額分は同じ時点で新規に契約したのと同様にお金が増えていくということです。

紹介したシミュレーションでは、あとから掛金を増額した場合の退職金の支給額も確認できるので、あわせて参考にして下さい。

5.掛金の減額について

一方、問題なのは掛金の月額です。

加入後に掛金を減額するためには、以下2つのいずれかを満たす必要があります。

- 従業員全員の同意を得る(署名または押印)

- 厚生労働大臣から、現在の掛金を支払い続けることが「著しく困難」だと認定してもらう

実際にこれら条件を適用するのは困難なので、掛金の減額は現実的ではありません。

そのため掛金を設定する際は、納め続けられる無理のない金額にしておくことをおすすめします。

上述のとおり増額自体は可能なので、最初は低めの金額を設定しておくのもよいかもしれません。

まとめ

従業員に支払う退職金をいくらぐらいにするか設定するのに、一般的な相場が参考になるでしょう。中小企業退職金共済を利用する場合は、紹介したように掛金をいくらに設定すればどのくらいの退職金を用意できるのか、簡単にシミュレーションできます。退職金の用意でお悩みの中小企業の経営者の方は、是非シミュレーションをお試しください。