法定福利費とは、会社が必ず提供する必要がある「法定福利厚生」にかかる費用です。

経団連による「第64回 福利厚生費調査結果報告(2020年度)」によれば、従業員1人あたりにかかる法定福利費の平均は月額84,884円とのことで、決して少ない負担とは言えません。

ここでは法定福利厚生の概要や、具体的にどんな種類があるのかを簡単に解説しています。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.法定福利厚生・法定福利費とは

一般的に福利厚生と聞くと、住宅手当や食事補助、特別休暇のような給与以外で会社から提供される報酬・手当をイメージするのではないでしょうか。

確かに一般的に福利厚生はそのような意味でとらえられることが多いようですが、実際にはそれだけではありません。

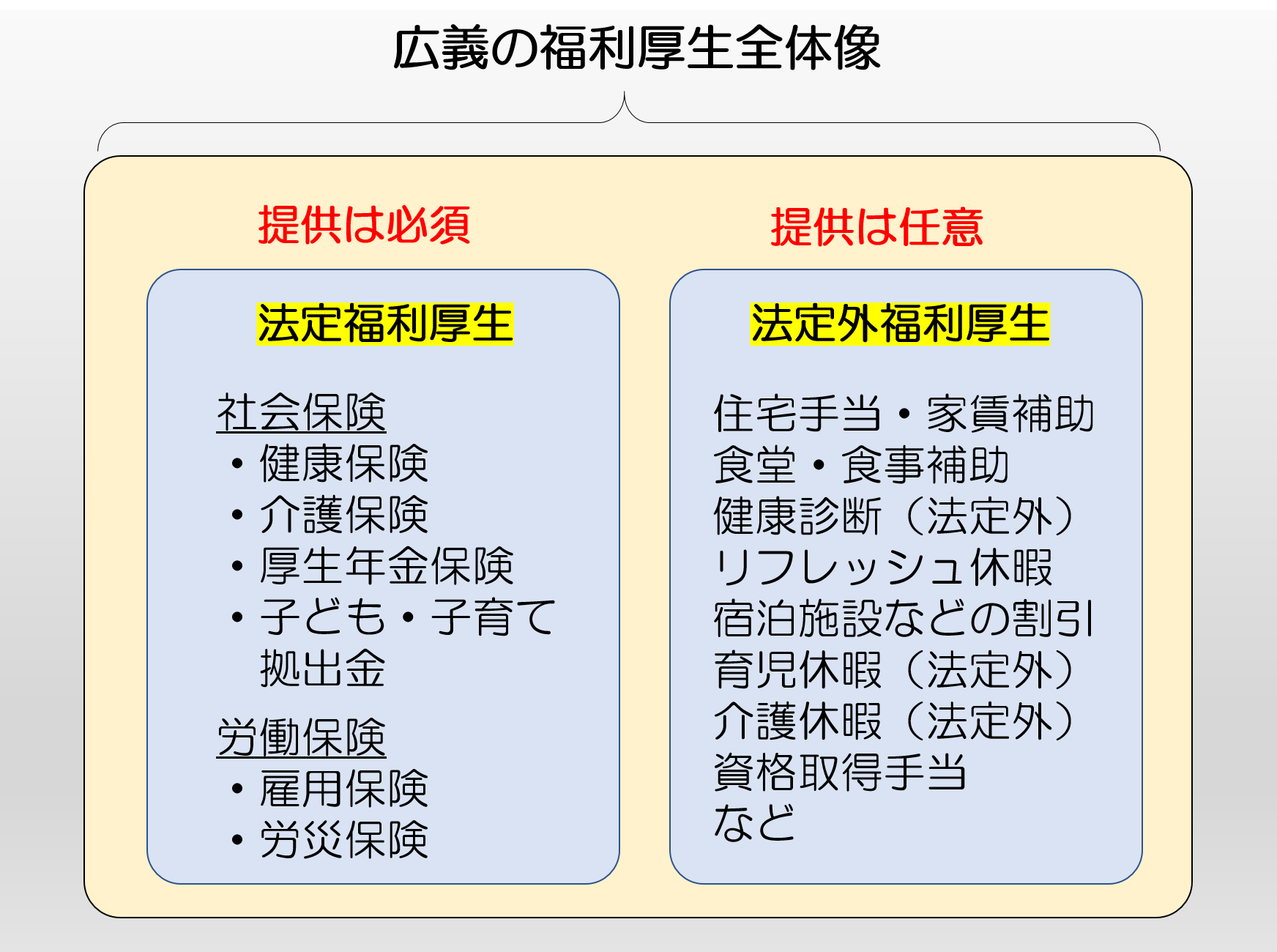

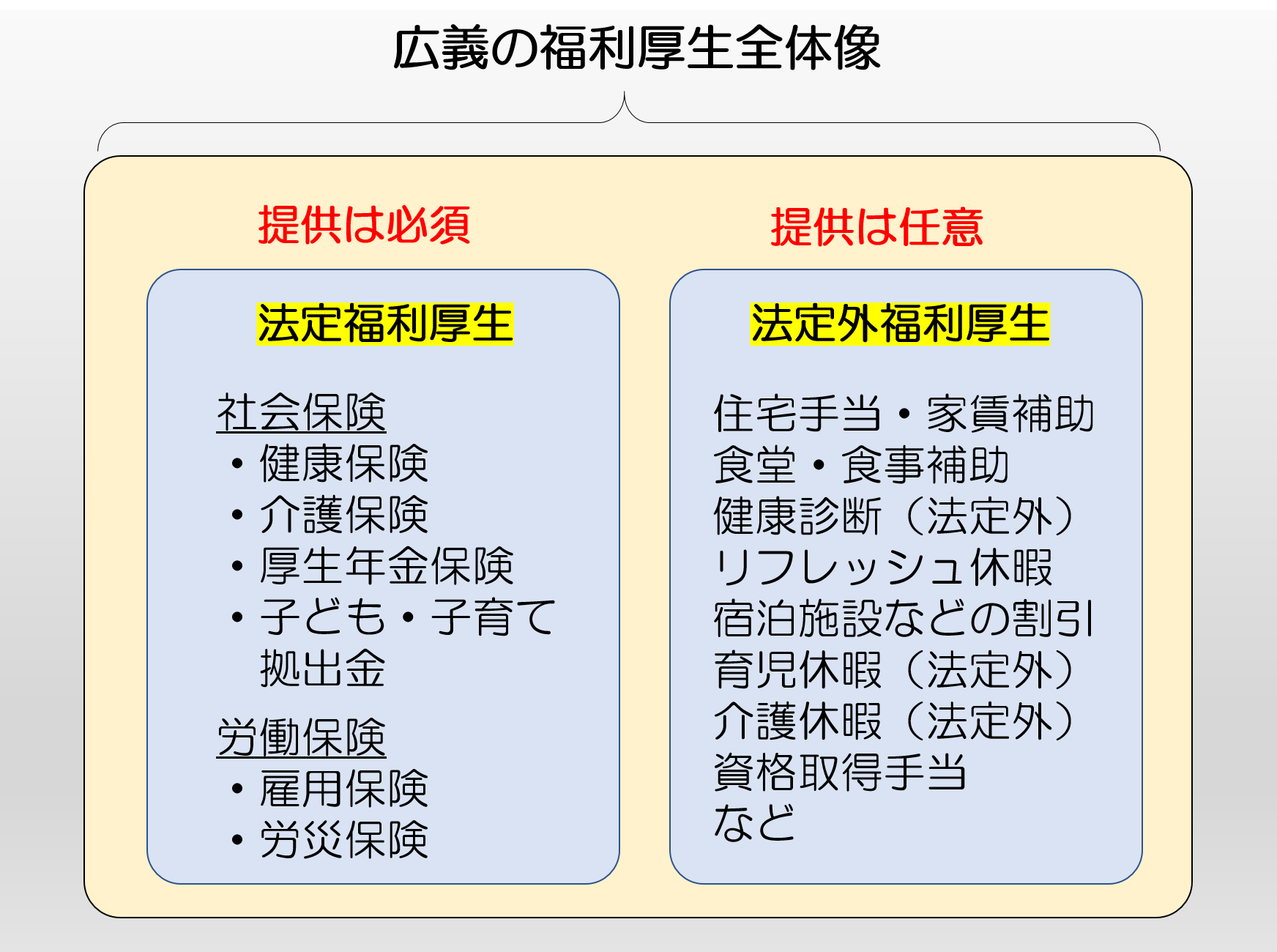

正確には、福利厚生は以下イメージに示すように、「法定福利厚生」「法定外福利厚生」の2種類に分類されます。

ご覧のように、会社へ入社すると必ず加入する社会保険や労働保険のことをあわせて「法定福利厚生」と呼びます。

正確に言うと、一般的に福利厚生としてイメージされる住宅手当などの福利厚生のことを「法定外福利厚生」と呼び、広義の福利厚生とは法定福利厚生と法定外福利厚生あわせた概念なのです。

法定福利費は福利厚生のなかでも法定福利厚生のためにかかる費用をさします。

繰り返しになりますが「第64回 福利厚生費調査結果報告(2020年度)」によれば従業員1人あたり平均月額84,884円かかっているということです。

1-1.法定福利厚生は基本全ての会社が提供必須

法定福利厚生を構成する社会保険と労働保険は、全ての会社が加入しなければなりません。

仮に加入していないと違法となり、法律的には6ヵ月以下の懲役または30万円以下の罰金が科せられることになっています。

言い換えると、法定福利厚生は全ての会社が従業員に提供しなければならない福利厚生であり、福利厚生費を支払う必要があるということです。

2.法定福利費の対象となる費用の種類

次に法定福利厚生に含まれる費用の種類を1つずつみていきましょう。

それぞれの費用について会社が負担すべき割合についても紹介します。

健康保険

労使折半(会社5割:従業員5割)

従業員とその家族が、仕事以外の理由で病気や怪我をした際や死亡した際などに保険の給付を受けられる制度です。

その費用は労使折半なので、会社と従業員は半分ずつ費用を負担します。

介護保険

労使折半(会社5割:従業員5割)

介護が必要となる方に給付金を提供する保険です。

こちらも費用が労使折半で、会社と従業員は半分ずつ費用を負担します。

厚生年金保険

労使折半(会社5割:従業員5割)

従業員の老後(65歳以上)に、国民年金と合わせて支払われる年金のための保険です。

こちらも費用が労使折半で、会社と従業員は半分ずつ費用を負担します。

児童手当拠出金

全額会社負担

15歳未満の子供がいる家庭に給付金を支給する児童手当をはじめ、子育てに関する国の事業に使われるお金です。

児童手当拠出金は会社の全額負担となります。

雇用保険

会社2/3、従業員1/3

従業員が会社を辞めて失業した際をはじめ、育児・介護休業を取得する際、教育訓練講座を受ける際の給付を受ける際の保険です。

2019年3月時点で、保険料は従業員それぞれの収入の9/1,000となり、そのうち3/1,000を従業員が、残りの6/1,000を会社が負担します。

労災保険

全額会社負担

仕事中や通勤中、帰宅中に怪我をしたり病気になったりした際の補償を行う保険です。

休業中の賃金補助や、高度の障害が残り働けなくなった際や死亡した際には、労災保険によって従業員や家族へ保険金が支給されます。労災保険は全額会社負担です。

まとめ

一般に人気の高い住宅手当などの福利厚生と異なり、法定福利費の対象となる社会保険・労働保険は、働いていればどの会社でも等しく加入するものであるため、福利厚生として意識されることは少ないかもしれません。

けれど会社にとっては、大きな金額がかかる費用であり、従業員が暮らしていく上で必要となる保険なので、それがどういったものなのか把握しておきたいところです。