働き方が多様化してきた現代。

会社員としての働き方だけでなく、個人事業主として生きていく人も増えてきました。

また、学生時代から起業を志し、準備をしているという人も少なからずいらっしゃるでしょう。

特に個人事業主の方が、収入的に安定してきたときに気になりだすのが税金です。

会社員時代は給料から天引きされ、かつ申告は年末調整として会社側が行うため、どうしても税金のことが頭から離れがちですが、個人事業主や経営者の場合はそうも行きません。

個人事業主の中には、税負担を抑える目的で、設立のハードルが低い合同会社での起業を考えている方もいるでしょう。

今回はそんな合同会社の税金事情について、個人事業主と比較して解説していきます。

法人化を考えている個人の方や、起業と自営、どちらで生きていくか悩んでいる方は、しっかりと把握しておきましょう。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|合同会社とは

合同会社とは、2006年以降登場した会社の形の1つです。

株式会社で一番偉いのは出資者である「株主」なのですが、合同会社では「経営者=出資者」なので、経営者が一番偉いということになります。

結果として、合同会社では株式会社よりも柔軟な経営が可能です。

また、設立費用や運営コストが株式会社より安く、設立のハードルが低いため、近年、個人が起業する際に選ばれることが多くなっています。

それではここから、個人と合同会社の税負担を比較していきましょう。

2.所得にかかる税金の比較

個人の場合、所得にかかる税金は、国税は所得税、地方税は住民税です。

これが法人の場合、所得にかかる税金は、国税は法人税、地方税は法人住民税等として納めることになります。

今回は国税である所得税・法人税にフォーカスして、個人と法人を比較していきます。

2.1.個人の場合

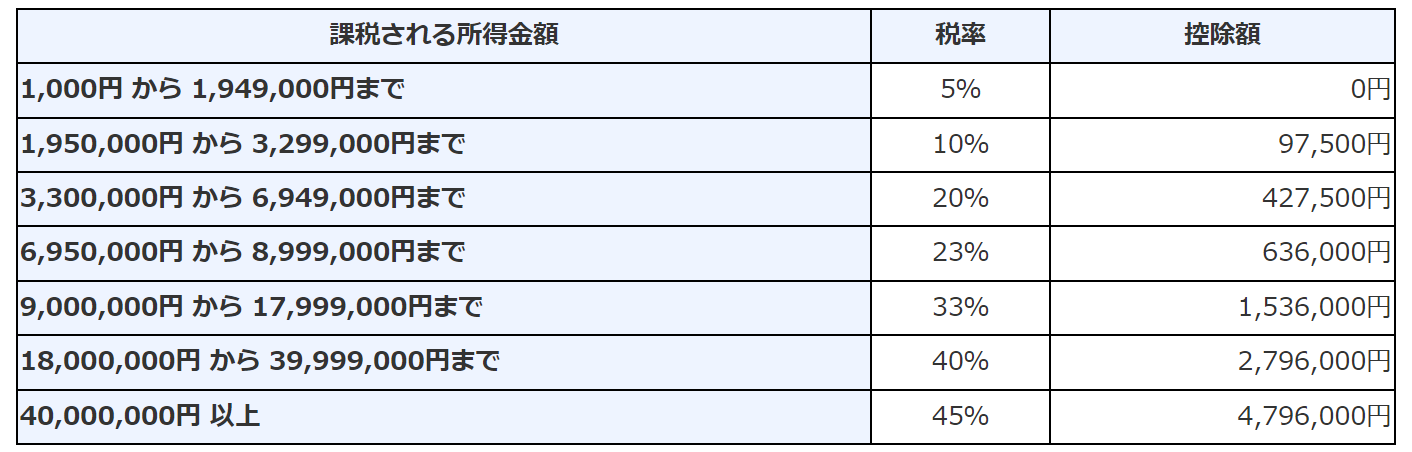

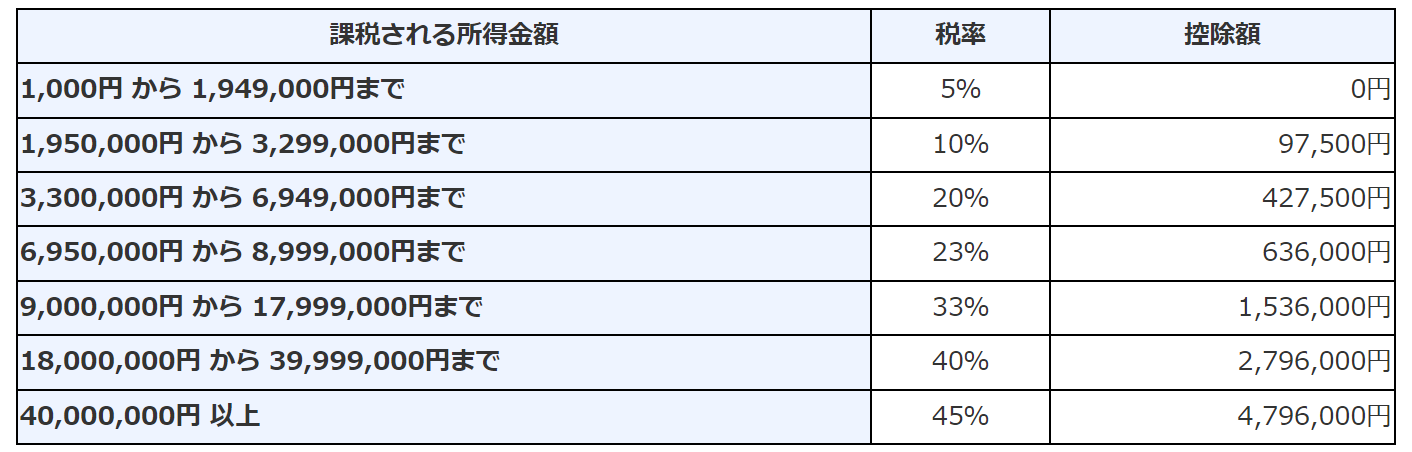

所得税には「超過累進課税」という税率が適用され、所得が大きければ大きいほど税率が高くなります。

所得に対して発生する税率と控除額は以下の通りです。

(出典 国税庁)

(出典 国税庁)

その上で、所得税は以下のように計算されます。

所得によってどれだけ税金が変化するのか、具体的に見ていきましょう。

①所得が500万円の場合

この場合、所得税率は20%、課税控除額は427,500円です。

よって、所得税額は、

- 500万円×20%−427,500円=572,500円

となります。

②所得が2,000万円の場合

次に、所得が2,000万円の場合です。

この場合、所得税率は40%、課税控除額は2,796,000円です。

よって、所得税額は

- 2,000万円×40%−2,796,000円=5,204,000円

となります。

上記2つの例を比較すると、所得が500万円の場合は全体の10分の1程度ですが、所得が2,000万円の場合は全体の4分の1にまで税負担が上がっていることがわかりますね。

2.2.法人の場合

続いて合同会社のような法人の場合です。

法人の所得にかかる税金は法人税で、以下のような税率が計算に使用されます。

(出典 国税庁)

(出典 国税庁)

資本金1億円未満の起業の法人税を、個人と同じような例で、具体的に見てみましょう。

①所得が500万円の場合

この場合、法人税率は15%です。

よって、所得税額は、

となります。

②所得が2,000万円の場合

次に、所得が2,000万円の場合です。

この場合、法人税率は800万円までの部分には15%、800万円超の部分には23.2%がかかります。

よって、所得税額は

- 800万円×15%=1,200,000円

- 1,200万円×23.2%=2,784,000円

- 1,200,000円+2,784,000円=3,984,000円

となります。

個人と比較すると、所得が500万円の場合は控除の分だけ個人の方が税負担が軽くなりますが、所得が2,000万円の場合は法人の方が軽いことがわかりますね。

その他の税率も含めた法人実効税率については、「中小企業の法人税|普通法人との税率の違いを徹底解説」をご覧ください。

2.法人化すれば法人向けの節税対策ができる

上記のような所得にかかる税金の差の他にも、合同会社などに法人化すると、法人向けの「節税対策」を行うことができます。

詳しくは「会社の税金|効果的な節税対策をするためのテクニック」を御覧ください。

まとめ

法人と個人の税金の違いについて見てきました。

個人は所得が上がるほど所得税率が上がり、全体の収入の中から税金として払う金額の比率が増えていきます。

対して、法人税にかかる税率は基本的に一律です。

一定の金額以上の収入が見込める場合は、法人の方が税負担が軽くなるので、設立ハードルの低い合同会社での起業を考えてみても良いでしょう。

また、法人は様々な節税対策が利用できます。

それらをしっかり把握して、活用したいものがあるのであれば法人化するのもありでしょう。

いずれにしても、法人化による恩恵が効果的に得られるのは収入が一定以上ある場合です。

個人として収入のランクを上げつつ、来るべきときのために法人設立の知識を集めておくと良いでしょう。