※(2020年10月17日追記)この記事における法人保険の保険料の税務上の扱い、契約例に関する記載内容は、旧ルールを前提としております。最新のルールについては「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください。また、新ルールを踏まえた法人保険の最新の活用法については「法人保険|会社のお金の問題解決に役立つ最新6つの活用法」をご覧ください。

会社を経営していく上で、どうしても考えなければならない税金対策。

基本的に、法人は事業に関係する出費については「経費」にすることができるので、税金対策のためにお金をどんどん使っていこうと考えている方もいるかもしれません。

しかし、税金を少なくするために、会社のキャッシュが減ってしまっては元も子もありません。

税金対策には、無駄な消費をせずに普段から行えるものや、先々に役立つようなものもあります。

健全な節税のためには、そういった方法を最大限活用していくことが重要です。

今回は、法人が行える税金対策の中で、重点をおきたいものについて紹介していきます。

しっかり把握して、会社に大きな利益をもたらしましょう。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.発生主義のルールを徹底する

普段からできる多くの節税対策には、「発生主義の原則」というルールが関係してきます。

「発生主義の原則」とは、サービスを受けたり提供した場合、後払いなどで現金のやり取りがなくても、そのタイミングでサービス分の出費や収入を「益金」または「損金」に算入するというルールです。

例えば、事務所の電気代を3か月まとめて払ったとします。

その場合、現金を3ヶ月分支払うことになりますが、「電力の供給」というサービスは毎月受けることになるので、損金への算入は、3ヶ月に分けて毎月行うことになるのです。

「発生主義の原則」の原則の徹底、または例外を把握することで、普段から効果的な節税を行うことができます。

1.1.「未払費用」を年度内に損金計上する

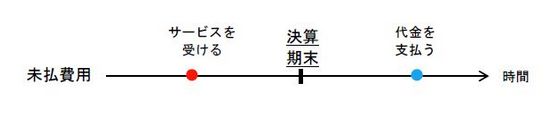

年度内にサービスを受けて、費用を次の年度になってから後払いするものは、「未払費用」と言って、その年度の損金に算入することができます。

中小企業では、この「未払費用」の金額を年度内に計上するということが徹底されていない場合が見受けられます。

つまり、本来算入されるべき損金が算入されていないということです。

「未払費用」の計上は、決算直前にまとめて行うこともできるのですが、節税の計画を立てやすくするために、普段から徹底して行うことが大切になってきます。

1.2.「短期前払費用」を年度内に損金計上する

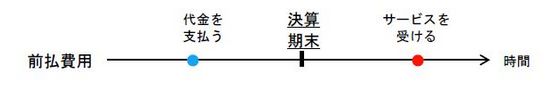

「前払費用」は、これから受けるサービス(まだ受けていないサービス)の代金を前払いするものです。

「未払費用」とは逆の考えに当たります。

「前払費用」は、原則サービスの提供を受けた時に損金に算入することになっています。

しかし、「短期前払費用」は例外で、「前払費用」を契約書等で「年払い」と指定して、決算前に次年度分をまとめて支払うことで、その年度の損金に支払って分を一気に算入できるのです。

「短期前払費用」の例外には条件があり、サービスに対して、毎年同じ金額を「年払い」で支払うという契約をしている必要があります。

税理士への報酬等、サービス内容が月ごとに同じであるといえないものについては、「年払い」にしても「短期前払費用」として扱われません。

「短期前払費用」は、普段の節税対策としても、決算直前の駆け込み的な節税対策としても有効な手段です。

「年払い」で支払うには相応のキャッシュが必要となるので、計画的に行いましょう。

1.3.各種費用の支払いタイミングを調整する

会社の収益が上がるタイミングを見通した上で、各種費用の支出のタイミングを調整することも、節税対策として有効です。

例えば、黒字が大きい年度に、大規模な設備投資や修繕を行えば、その費用が損金に算入され、結果的に税金が安くなります。

ただし、節税対策だけにとらわれて、近いうちに使わないものまで購入したり、修理したりするのは悪手です。

あくまでも、もともとの事業計画で支払うことになる出費に対してのみ行うようにしましょう。

2.「事前確定届出給与」を利用する

原則、役員賞与は損金にすることが出来ません。

役員間で自由に変動させることができるため、不当な税金対策に利用されやすいからです。

ただし、遅くとも会計年度の最初の4ヶ月目までに、金額と支給する時期を務署に届け出た上で、届け出た通りの金額を、届け出た通りの日に支給した場合に限り、損金に算入することが可能です。

これを「事前確定届出給与」と言います。

「事前確定届出給与」を支給する場合、1円でも、1日でもずれると損金に算入できません。

ただし、思うように利益が出なかった場合は支給しないこともできます。

利用するときは十分に注意しましょう。

3.「経営セーフティ共済」に加入する

「経営セーフティ共済」、正式には「中小企業倒産防止共済制度」というものに加入することで、会社の危機に備えつつ、効果的な節税対策ができます。

「経営セーフティ共済」とは、突然取引先が倒産してしまった場合に備え、必要な資金を調達することができるようにして、連鎖的に倒産してしまうことを防ぐ目的で作られた制度です。

加入企業は、共済に毎月一定額をプールします。

すると、もし資金繰りに困るような事態が起こった時に、共済から事業を続けるのに十分な金額を、速やかに借り入れることが出来るようになるのです。

「経営セーフティ共済」の大きな特徴として以下の5つが挙げられます。

- 掛金として支払ったお金が、年間最大240万円、累計で800万円まで全額損金になる

- 40ヶ月以上加入していると、解約時に掛金が全額戻ってくる

- 取引先が倒産した時にはすぐに共済金を借りられる

- 急な資金が必要になった際に無担保・低金利でお金を借りられる

- いつでも解約できて、いつでも再加入できる

税金対策の点で見ると、掛金を全額損金にできるということが、かなり大きな効果をもたらすのが分かります。

しかも、毎月の払込金額は5000円~20万円の間で自由に設定でき、後から変更することも可能です。

さらに、掛金は決算直前に一括で支払うこともできます。

普段からの節税対策としても、決算直前の駆け込み的な節税対策としても有用なのが分かりますね。

また、40ヶ月以上加入していると、解約時に掛金が全額戻ってきます。

もし急な赤字が出てしまうような年度があったら、解約して受け取れるお金をあてがうことで、会社の危機を避けるというような使い方もできるというわけです。

本来の目的である資金繰りの部分でも、魅力的な部分が多いので、節税を考えている経営者の方は、まず「経営セーフティ共済」に加入することをおすすめします。

詳しくは「中小企業倒産防止共済とは?誰でもわかるメリットと注意点」をご覧ください。

4.法人保険を活用する

法人保険には、保険料の全部または一部が損金になるものがあります。

それらの保険を活用すれば、万一の際に備えつつ、税負担を軽くしながら積立をすることができるのです。これをさして「節税」と言われることもあります。

積立ができる法人保険には、以下のようなものがあります。

積み立てたお金は、保険解約時に解約返戻金として受け取ることになるのですが、上記の保険には返戻率のピークが定められており、それを把握しつつ計画的に運用しないと、最大限の効果を発揮することができません。

また、保険料を支払っている間は税負担を軽くできますが、いざ被保険者に万一のことがあって保険金を受け取ることになったり、解約して返戻金を受け取るなどした場合、多額の「益金」が発生し、その年度の税金が跳ね上がる危険性があります。

法人保険での「節税」をお考えであれば、本当に死亡保障が必要か、経営者の退職金にあてがうなど、積立金の「出口」を用意しているか、ということをよく考え、計画的に運用していくことが重要です。

詳しくは「企業に必要な保険|経営者が備えるべきリスクとその対策」をご覧ください。

5.その他の節税対策

5.1.「出張旅費規程」を利用する

営業等で宿泊を伴う出張が多い会社の場合、「出張旅費規定」を作成し、出張手当の制度を整えることで節税対策になります。

会社が従業員に「出張旅費規程」で決めた額を、「出張手当」として支給した場合、事業に必要な経費と見なされ、全額を損金として算入できるのです。

また、「出張旅費規程」は業務効率の面でもメリットがあります。

会社側は、実際にかかった旅費を精算をしなくても「出張旅費規程」通りの額を支払えば良いので、業務の手間が省けます。

そして、従業員側も、「出張旅費規程」で決められた金額が支給されるため、旅費を節約すれば実質的に手取り額が増えることになるのです。

しかも、その分は給与所得として扱われないため、所得税がかかりません。

このように、「出張旅費規程」を作成すれば、税務上でも業務上でも様々なメリットが受けられます。

ただし、出張手当の金額は、社会的に妥当な範囲内に設定しなければなりません。

また、税務署の調査が入った時に備えて、出張の記録をその都度きちんと作成するようにしましょう。

詳しくは「出張手当|会社も個人も節税になるしくみと4つのポイント」をご覧ください。

5.2.「少額減価償却資産の特例」を利用する

基本的に、自動車や業務用の大型設備などの「減価償却資産」の購入費は、減価償却費として計上され、一定期間で少しずつ損金に算入することになっています。

しかし、法人であれば、30万円未満の減価償却資産には「少額減価償却資産の特例」が適用され、一括で損金に算入することが可能です。

キャッシュに余裕があるのであれば、この特例を利用し、先々使うであろう機材などを購入するのも良いでしょう。

ただし、「少額減価償却資産の特例」には年度内で300万円までという上限が定められています。

損金になるからといって、無駄なものまで買いすぎてしまい、上限金額を超えてしまう、というようなことのないよう注意しましょう。

5.3.「オペレーティングリース節税」を利用する

突発的に大きな利益が出てしまった場合におすすめなのが、「オペレーティングリース節税」です。

オペレーティングリースとは、お金を払って資産を貸してもらって使い、後で返すというリースの手段の1つです。

詳しくは下記リンクを参照ください

「決算で利益の80%を一気に経費化!?オペレーティングリースの活用法と選び方」

「航空機のリースの節税の仕組みとメリット・デメリットの全て」

「オペレーティングリースの基本的な仕組と事業活動に利用する3つのメリット」

まとめ

健全な節税を行うためには、まず普段からできる対策をしっかりと行うことが重要です。

その上で「経営セーフティ共済」や法人保険などを利用して、計画的に税負担を抑えて会社にお金を残しましょう。

節税の目的は「税金を払わないこと」ではありません。

あくまで「会社に正当にお金を残すこと」です。

手段と目的を履き違えることなく、胸を張れるような対策を、日ごろから行っていきましょう。