減価償却とは、事業用資産に設備投資した場合に、その額を複数年にわたって費用計上していくものです。

いわゆる節税(計画納税)や資金繰りを考える上で、減価償却はきわめて重要です。なぜなら、減価償却の方法には資産の種類・性質に応じて、費用計上のタイミング、金額の算定方法等、多くのバリエーションがあるからです。また、法令で認められた特例もあります。

どんな資産について、どんなタイミングでいくら償却できるのか、というのを知っておくことが、計画納税・資金繰りに役立ちます。

「減価償却を制する者は節税を制する」と言われることもあります。

この記事では、減価償却について、計画納税や資金繰りに役立てるために、ぜひとも押さえておいていただきたい基本的な知識をお伝えします。

The following two tabs change content below.

公認会計士・税理士。監査法人トーマツ、税理士法人山田&パートナーズを経て筧会計事務所(現、税理士法人グランサーズ)に入社。

税理士法人グランサーズ代表社員。

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.減価償却とは

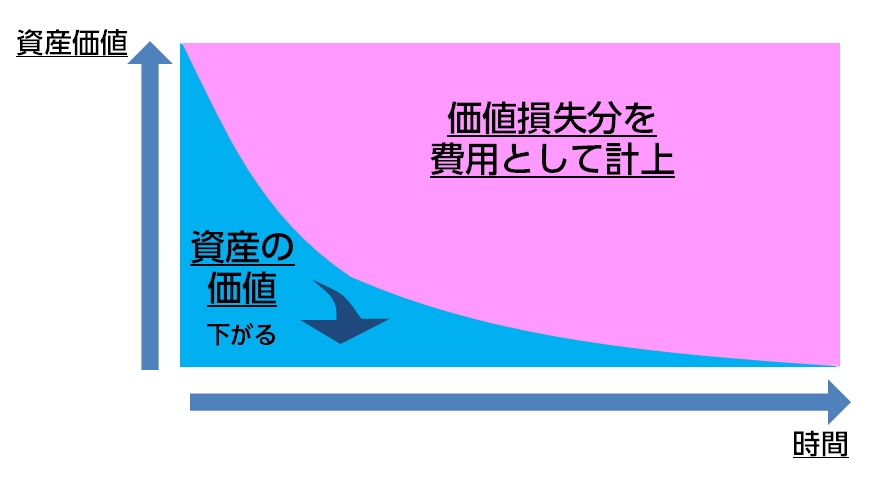

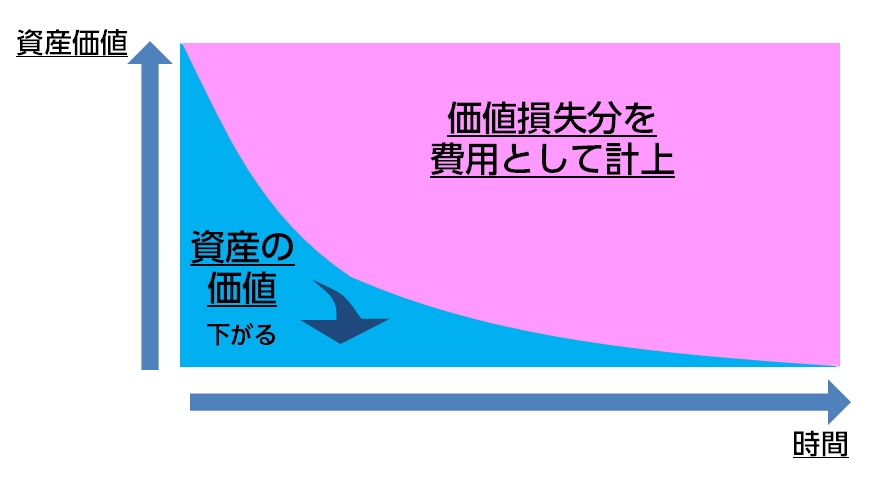

減価償却とは、事業用資産の購入等の設備投資をした場合に、その代金の額を、複数の年度に分けて費用(損金)として計上していくことをさします。

なぜこのような面倒な処理をするのでしょうか。

会計のルール上、業務上支出した費用は、原則として、それを支出したことによって収益が上がった年度に計上することとなっています(費用収益対応の原則)。

しかし、事業用資産に設備投資をすると、それを購入した年度だけでなく、何年にもわたって使用され、収益を生み続けます。

それに対応して、事業用資産は利用価値が下がっていきます。この価値低下分を、年度ごとに「減価償却費」として費用(損金)に計上していくのです。

【イメージ】

1.1.対象となる資産(減価償却資産)

対象となる事業用資産は、時が経てば利用価値が下がっていく資産です。形あるものに限りません。

建物・機械・船・自動車・工具・器具等はもちろん、ソフトウェアや知的財産権等の無形のものも対象です。

これに対し、土地は、建物と違って利用価値が下がることがあり得ないので、減価償却の対象になりません。

1.2.「できるだけ早く・大きな額を計上」がおすすめ

減価償却には複数の方法があります。どの方法をとっても、最終的に購入金額を全額費用計上できます。

しかし、おすすめなのは、なるべく早期に大きな額を計上できる方法を選ぶことです。

理由は以下の2点です。

- 当面の税負担が抑えられる

- 早期に買い替えする可能性がある

1.2.1.当面の税負担が抑えられる

まず、早期に大きな減価償却費を計上することにより、当面の税負担が抑えられることです。

これによって、手持ちのキャッシュを温存でき、資金繰りが良くなるのです。

事業経営は、何があるか分かりません。コロナ禍のような思わぬアクシデントに見舞われた時、当面のキャッシュがあれば、打てる手は多くなります。

1.2.2.早期に買い替えする可能性がある

また、事業用資産は減価償却期間いっぱい使うとは限りません。

購入してすぐ、最新式のものに買い替えしなければならなくなる可能性もあります。

したがって、早いうちにできるだけたくさん償却しておくに越したことはありません。

これらのことを踏まえ、以下、減価償却の期間、方法等について解説します。

2.減価償却の期間(原則)

減価償却の期間は「法定耐用年数」と言い、原則として、以下の2つの要素によって決まります。

- 資産の種類

- 新品か中古品か

この法定耐用年数は、どう頑張っても短くすることはできません。

なお、例外もあります。「即時償却」や「特別償却」といって、一気に全額を償却してしまうことです。これも後ほどお伝えします。

2.1.資産の種類による違い

まず、資産の種類による法定耐用年数の違いです。

法令で種類ごとに減価償却の期間が定められており、「法定耐用年数」と言います。

法定耐用年数は国税庁が公表している「主な減価償却資産の耐用年数表」で確認することができます。

たとえば、「機械・装置」で「印刷業又は印刷関連業用設備」のうち「製本業用設備」の法定耐用年数(償却期間)は7年となっています。

2.2.新品か中古品かによる違い

次に、新品か中古品かによる法定耐用年数の違いです。

中古品は、法定耐用年数よりも短期で償却できることになっています。なぜなら、中古品は新品より利用価値が低いとみなされるからです。

これによって、単年度に償却できる額は大きくなります。

したがって、少しだけ型落ちの中古品を購入した方が得をする場合があります。

中古品の減価償却期間の計算式は以下の通りです。

【法定耐用年数が経過していない資産】

減価償却期間=法定耐用年数 - 経過年数 + 経過年数 × 20%

※2年未満は2年。1年未満の端数は切り捨て

【法定耐用年数が経過した場合】

減価償却期間=経過年数×20%

自動車の例

自動車の例で確認してみましょう。

まず、普通乗用車の耐用年数は6年となっています(「車両・運搬具」⇒「一般用のもの」⇒「自動車・その他のもの」)。

これに対し、3年10ヶ月以上の中古車は、

6年(法定耐用年数)-3年10ヶ月(経過年数)+3年10ヶ月(経過年数)×20%=約2年11ヶ月

となり、端数の11ヶ月は切り捨てなので、耐用年数は2年です。

ただし、後でお伝えする「定率法」を使うと、1年で償却できます。詳しくは「中古車の減価償却|最短1年で減価償却するために知っておきたい基礎知識」をご覧ください。

3.減価償却の計算方法|定額法と定率法

次に、減価償却の計算方法、つまり、「いつ、いくら費用計上するか」についてお伝えします。

計算方法は以下の2種類です。

- 定額法:各年に同じ額ずつ減価償却費に計上する

- 定率法:各年に同じ割合ずつ減価償却費に計上する

なお、どちらも最後に「1円」だけ残すようにします。これは、帳簿上に減価償却の痕跡を残すためです。

また、年度の途中に購入した資産については月割りで計上していきます。

おすすめは定率法です。なぜかというと、早い時期にたくさん減価償却費を計上できるからです。

定率法を知るにはまず定額法を押さえておく必要があるので、説明は定額法⇒定率法の順に行います。

3.1.定額法

定額法は、基本的に、代金を法定耐用年数で均等に割った金額を減価償却費に計上していきます。

「償却率」を使って計算します。

償却率は、「1÷償却年数」の小数点以下第4位を繰り上げたものです。

たとえば、「印刷業又は印刷関連業用設備」のうち「製本業用設備」の耐用年数(償却期間)は7年となっているので、償却率を計算すると、

1÷7 ≒ 0.143

となります。

たとえば、400万円の製本設備を購入して7年で償却する場合、各年度の減価償却費を償却率0.143で計算すると、以下の通りになります(最後に1円だけ残します)。

3.2.定率法

定率法は、毎年、同じ率の額を減価償却していく方法です。計算式は以下の通りです。

定率法の償却率=定額法の償却率×2

たとえば、400万円の製本設備を購入して7年で定率法で償却する場合、償却率は

0.143(定額法の償却率)×2=0.286

となります。

この方法だと、早い年度ほど減価償却できる額が大きくなります。

ただし、この計算方法だけでは、最後まで償却しきれません。

そこで、「保証率」という数値を使います。まず定率法で計算して償却していき、減価償却費の額が「購入時の代金の額×保証率」を下回るようになったら、その年度以降は定額法を使うことになります。

保証率は、国税庁HP「平成23年(2011年)12月改正法人の減価償却制度の改正に関するQ&A」P.22に償却年数ごとに記載されています。

400万円の製本設備を購入すると償却年数7年で、保証率は0.08680なので、

400万円×0.08680=347,200円

です。

まず、減価償却費の計算式で、347,200円を下回るまで減価償却していきます。

そうすると、5年目に

1,039,569円×0.286=297,317円

となり、347,200円を下回ります。したがって、この5年目以降、347,200円を減価償却費とします。

あとは、最後の7年目に1円だけ残すようにします。

3.3.購入のタイミングに注意する

年度の途中で購入する場合、上でお伝えしたように、減価償却費は、月割で計算して計上します。したがって、何月に購入するかによって、その年度にいくら損金にできるかが変わってくるのです。

たとえば、事業年度が1月~12月に設定されていて、年度途中の7月に機械を購入した場合、定率法で計算してみましょう。

最初の1年目の減価償却費の額は1,144,000円なので、購入した年度は7月~12月の分、つまり

1,144,000円÷12ヶ月×6ヶ月=572,000円

が減価償却費として計上されます。

次の年度は1月~6月に残りの572,000円が計上されます。そして、7月~12月の分は2年目の減価償却費が816,816円なので、

816,816円÷12ヶ月×6ヶ月=408,408円

となります。したがって、購入の次の年度は合計

572,000円+408,408円=980,408円

が減価償却費になります。

4.特別償却

以上が減価償却の基本的なルールですが、政策上の理由で、特別に、一気に全額を償却でききる場合や(即時償却)、通常の償却よりも多く償却できる場合があります。

これらを合わせて特別償却と言います。よく決算対策の方法として利用されます。

特別償却が認められるケースでは、「通常の減価償却+税額控除」とどちらか好きな方を選ぶことができます。

単純計算だと「通常の減価償却+税額控除」の方が有利ですが、当面のキャッシュを確保したいならば特別償却を選ぶ方が有利です。

代表的なのは「中小企業投資促進税制」等で認められている即時償却です。

即時償却についての詳細は「即時償却とは?基本のしくみと活用を検討する際のポイント」をご覧ください。

また、即時償却の具体例については以下をご覧ください。

5.少額減価償却資産の特例

もう1つの例外は、「少額減価償却資産の特例」というものです。

1個30万円未満の資産については「少額減価償却資産」と扱い、購入金額の全額を、年間合計300万円まで、その年の損金に算入することができます。しばしば決算対策として利用されます。

よくある活用例は、業務用のパソコン等を一斉に入れ替える場合です。

たとえば、1台29.8万円のパソコンを10台購入すれば、代金総額298万円を一気に償却できます。

この特例を利用できるのは、以下のいずれかの条件をみたし、かつ、青色申告をしている法人・個人事業主です。

- 資本金・出資金の額が1億円以下

- 従業員数が1,000人以下

なお、この少額減価償却資産の特例は、もともと2006年から2年間の期限付きで始まったものですが、これまでずっと延長を繰り返してきています。その間、多少の変更はありましたが、大枠は変わっていません。

2021年7月現在、期限が2022年3月1日までとなっていますが、また延長される可能性が高いと考えられます。

パソコンの減価償却については詳しくは「パソコンの減価償却方法|価格帯によって違う償却方法まとめ」をご覧ください。

まとめ

減価償却は、事業用資産を購入した場合に複数年にわたって費用計上していくものです。

計画納税・資金繰りのことを考えると、なるべく早期に大きな額を償却してしまうことがおすすめです。

資産の種類ごとに「法定耐用年数」が定められており、原則として「減価償却期間=法定耐用年数」です。

各年度の減価償却費の計算方法には「定率法」と「定額法」があり、このうち早期に大きな額を償却できるのは「定率法」です。

また、一気に全額を償却できる「即時償却」や、「少額減価償却資産の特例」等があります。

減価償却の基本的な知識を押さえておくことは、節税(計画納税)や資金繰りを考える上できわめて重要です。この記事を繰り返しご覧になって、役立てていただけたら幸いです。

なお、法人の節税一般については「法人税の節税の全てが理解できる20のテクニック解説」をご覧ください。