投資用、事業用のマンションを持つと節税になるという話を聞いたことがあると思います。

マンションは資産の中でも価値が大きいので、減価償却の効果が高いのです。

ただし、マンションは構造・用途によって減価償却の期間が違います。また、マンション全体を同じ期間で償却するのではなく、構造部ごとに分けて償却することになっています。

しかも、新築か中古かによっても、償却の期間が違います。

この記事では、マンションの減価償却の方法で必ず知っておいていただきたい6つのステップについて、分かりやすくお伝えします。

この記事で紹介するステップを踏んでいただけば、減価償却の方法が理解でき、減価償却費の計算ができるようになることと思います。ぜひ最後までお読みください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|減価償却とは

まず、そもそも減価償却という言葉自体初めてという方もいらっしゃると思いますので、減価償却についてざっくりした説明をします。

減価償却とは、資産を購入したらその年度以降、その代金の額を、複数の年度にわたって分けて、費用として計上するものです。

減価償却の対象となるのは、品質が劣化して価値が最終的にゼロになってしまう資産です。建物、機械、自動車等、大部分の資産はすべて減価償却の対象になります。

これに対し、土地や現預金は、価格・相場は上下しますが、品質が劣化するようなものではないので、減価償却の対象にはなりません。

マンションの減価償却の場合、この点に注意が必要です。なぜならマンションは敷地の部分と建物の部分に分けられるからです。後ほど改めてお伝えします。

(イメージ)

以上を踏まえ、これから、マンションの減価償却費を計算するための6つのステップをお伝えします。

- 減価償却する額はマンション自体の価格以外も含まれる

- マンションの購入価格のうち建物の価格を確認する

- マンションの構造・用途別に減価償却期間を確認する

- 建物本体と「建物附属設備」を分ける

- 新築か中古かで償却期間を区別する

- 減価償却費の計上方法は各年度に均等に振り分ける

1.減価償却する額はマンション自体の価格以外も含まれる

まず、いくらを減価償却するのか、確認する必要があります。減価償却する額は、マンションを手に入れるのに直接必要だった費用です。

自ら建てたのであれば起工式等の費用や周辺住民対策にかかった費用が含まれます。また、不動産業者等から購入したのであれば不動産業者等への仲介手数料が含まれます。

2.マンションの購入価格のうち建物の価格を確認する

次に、マンションの購入価格のうち、建物部分がいくらかを確認します。

敷地、つまり土地は価値が絶対にゼロにならない資産なので、減価償却の対象になりません。建物部分だけが減価償却の対象です。

したがって、まず、マンションの購入代金のうち、建物部分の額を確認する必要があります。マンションの売買契約書等、購入時の資料をご確認ください。多くの場合、敷地の価格と建物の価格を分けて記載しているので、確認は簡単だと思われます。

3.マンションの構造・用途別に減価償却期間を確認する

マンションの減価償却で一番のポイントは、減価償却の期間、つまり何年かけて減価償却するかです。

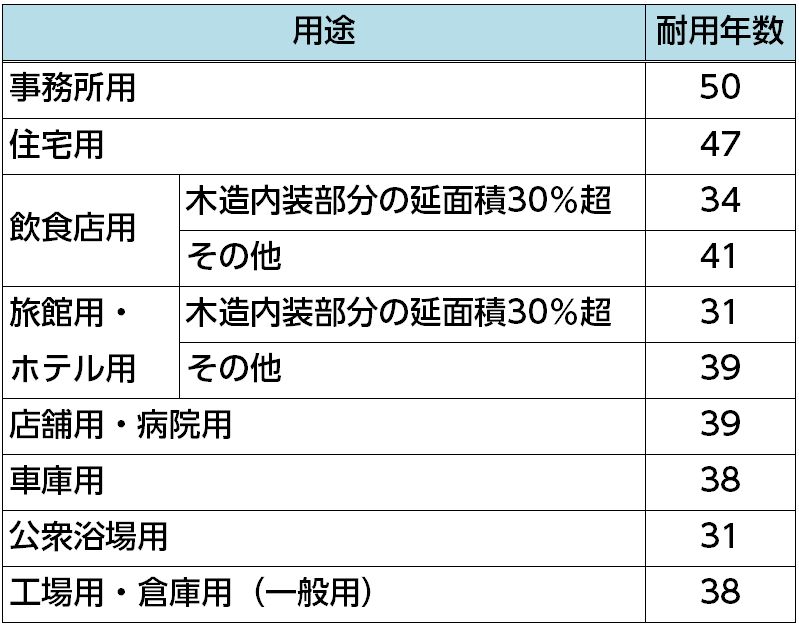

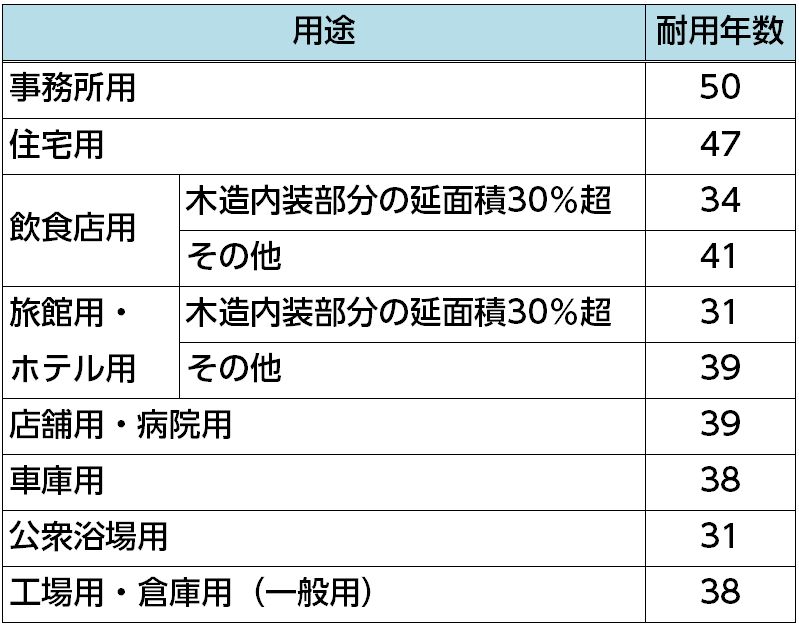

これは税法上決まっていて、「法定耐用年数」と言います。そして、法定耐用年数はマンションの構造・用途で決まっています。

そして、それぞれの年度に計上できる減価償却費の額は、原則として、この法定耐用年数を前提として計算されます。

法定耐用年数は、国税庁のHPで確認することができます。

マンションはふつう鉄筋コンクリート造ですので、「鉄骨鉄筋コンクリート造・鉄筋コンクリート造」のところをご覧ください。「事務所用」は50年、「住宅用」は47年となっています。

4.建物本体と「建物附属設備」を分ける

次にやっていただきたいのは、建物本体と「建物付属設備」に分けることです。なぜかというと、建物本体と建物附属設備とでは償却期間が違うからです。

建物本体の償却期間については、「2.マンションの構造・用途別に減価償却期間を確認する」でお伝えした通りです。

建物本体はそもそも建物が建物であるために必要不可欠な部分を言います。これに対し、建物附属設備は、建物を有効利用するために備え付けられたものです。

建物附属設備が何をさすのかは、国税庁のHPで確認することができます。

建物附属設備は、建物本体よりも短期間で償却することになっています。なぜなら、消耗が建物本体よりも早いので、わりと短い期間で定期的に取替やメンテナンスをするものだからです。

5.新築か中古かで償却期間を区別する

中古マンションは、新築マンションよりも償却期間が短くなります。

中古マンションの償却期間は、法定耐用年数を過ぎたか過ぎていないかに分けて、以下のように計算します。

- 法定耐用年数を過ぎた:法定耐用年数 × 0.2

- 法定耐用年数を過ぎていない:(法定耐用年数-経過年数)+ 経過年数 × 0.2

ただし、ふつうは「●年■ヶ月」等と、年で割り切れません。この場合、一旦、月数に直して計算し、最後に年に換算します。

すると、小数点以下の端数が出ることがあります。この端数は切り捨てます。

具体例で説明します。

■住宅用マンションを新築時から10年7ヶ月後に中古購入した場合の建物本体■

住宅用マンションの法定耐用年数は47年なので、法定耐用年数を過ぎていません。したがって、上に挙げた2つめの計算式、つまり

(法定耐用年数-経過年数)+ 経過年数 × 0.2

にあてはめて計算します。

(564ヶ月(47年)-127ヶ月(10年7ヶ月))+127ヶ月(10年7ヶ月)×0.2

=462.4ヶ月≒38.53年 ⇒38年

このように、最後に年に換算する際に、1年未満の端数が出た場合は切り捨てます。

6.減価償却費は各年度に均等に振り分ける

最後に、減価償却費の計上方法、つまり減価償却期間中の各年度にいくらずつ計上していくかを説明します。

マンションの場合、平成28年4月以降に購入したものは、建物本体も建物附属設備も、各年度に均等に振り分けることになっています。このやり方を「定額法」と言います。

ただし、平成28年3月以前に購入したマンションの建物附属設備だけは、「定率法」という方法も使っていいことになっています。定率法は、ごく大雑把に言えば、早期にたくさん償却できる方法です。詳しくは『設備投資した資産の減価償却|節税・資金繰りに役立つ基本』の「4.2.定率法」をご覧ください。

まとめ

マンションの減価償却のやり方について、6つのステップに分けて説明してきました。

マンションは、建物部分の額だけが減価償却の対象になります。また、建物部分は建物本体と建物附属設備とに分けて、それぞれについて減価償却をしなければなりません。

そして、建物本体は構造・用途ごとに、建物附属設備は種類ごとに償却期間が違います。なお、中古物件の場合は新築よりも短い償却期間になります。

そして、減価償却費の計上方法は、一部の例外を除いて、各年度に均等に計上するというものです。

これらのことを押さえ、この記事でお伝えした6つのステップを踏んで計算すれば、減価償却費の計算はそれほど難しくはありません。