即時償却は、一定の設備投資をすることにより、一気に大きな費用を発生させられるしくみです。

税負担を抑える効果があり、いわゆる節税対策、決算対策に使われることがあります。たとえば、

- 今年度大きな利益が出る見込みで、このままだと来年度の法人税が上がりそうだ

- 減価償却だと、支払った費用をそのまま今年度の経費にすることができない

- 大幅な設備投資を予定しているが、何か優遇を受けられないか?

このようなお悩みをお持ちの場合、即時償却が効果的なことがあります。

ただし、全ての事業者に向いているわけではありません。また、結果的に損をするリスクもあり、そこへの目配りも必要です。

そこで今回は、即時償却について、基本的なしくみとメリット、活用上の留意点、手続の流れ等を説明します。

The following two tabs change content below.

公認会計士・税理士。監査法人トーマツ、税理士法人山田&パートナーズを経て筧会計事務所(現、税理士法人グランサーズ)に入社。

税理士法人グランサーズ代表社員。

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.即時償却とは

通常、設備を購入した場合は「減価償却」が適用となり、購入した費用は設備の耐用年数に応じて複数の年度に分けて経費として計上されていきます。

つまり、多額の設備投資を行ったとしても、その年度には費用の一部しか経費にすることができません。

しかし、「即時償却」が適用されると、設備投資費用を事業初年度に全額経費(損金)として計上できます。これは、中小企業を支援するため定められた「中小企業経営強化税制」に基づく優遇制度です。

なお、即時償却ではなく通常の減価償却を選択した上で、その年度の税金から一定額を差し引いてもらえる「税額控除」を選ぶこともできます。どういう場合にどちらを選ぶべきかは後ほど説明します。

即時償却により以下のメリットがあります。

- 翌年の法人税の負担を抑えることができる

- 手元により多く資金を残すことができ、キャッシュフローが改善される

- 余裕資金で更なる設備投資が可能となる

これは国が中小企業支援のために推進している制度なので、中小企業が設備投資しつつ税負担を抑えたいと考えている場合には有効です。

2.即時償却を行える条件

中小企業庁によれば、即時償却を行える条件は以下の通りです。

- 青色申告を行っている中小企業者等であること

- 経営力向上計画の認定を受けること

- 計画にそって設備を新規導入し、事業に使うこと

それぞれについて詳しく説明します。

2.1.青色申告を行っている中小企業者等であること

まず、青色申告をしている「中小企業者等」でなくてはなりません。

2.1.1.中小企業者等とは

中小企業者等とは以下のいずれかをさします。

- 資本金もしくは出資金が1億円以下の法人

- 上記以外の法人または個人事業主で、常時使用者数が1,000人以下の事業者

- 協同組合等

2.1.2.対象となる業種

対象となる業種を挙げるよりも、対象とならない業種を挙げる方が早いです。

対象外なのは、電気業、水道業、鉄道業、航空運輸業、銀行業、映画業以外の娯楽業、一部の風俗営業等です。

それ以外の業種が対象になります。

詳しくは「中小企業等経営強化法に基づく支援措置活用の手引き」をご覧ください。

2.2.経営力向上計画の認定を受けること

次に、経営力向上計画の認定を受けなければなりません。

その前提として、計画を作成し、申請する必要があります。この計画をどのように作成すべきかが重要ですので、留意点について後ほど改めて説明します。

期間は、2017年4月1日から2023年3月31日までです。

期限に関しては何度か延長が行われていますが、今後も延長になるかは現時点で不明です。

ご検討される方はお早めにご準備下さい。

2.3.計画に沿って設備を新規導入し、事業に使うこと

計画が認められたら、その計画通りに設備を新規導入し、事業に使う必要があります。中古品は対象外です。

2.3.1.対象となる設備の類型

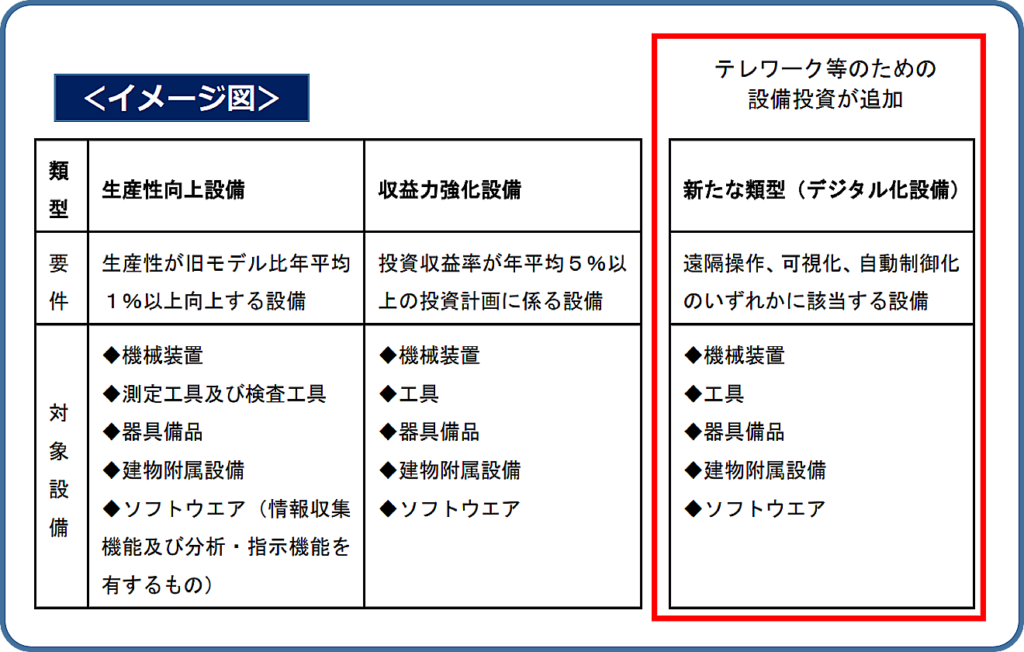

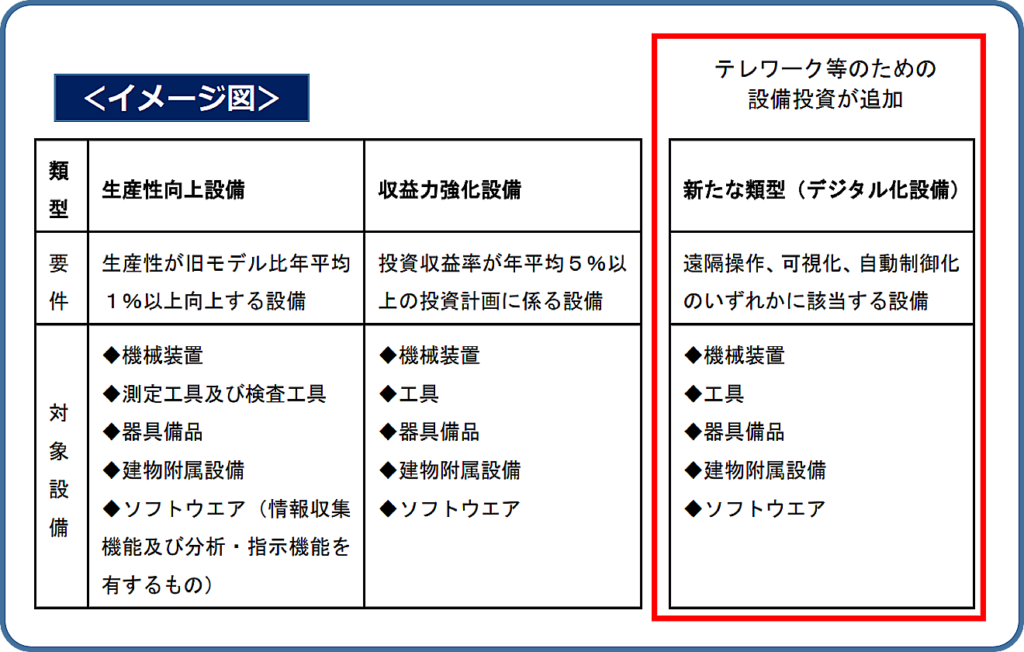

対象となる設備は、その目的・用途等により以下のA~Cに分類されています。

- 生産性向上設備(A類型):現在の事業の生産性を上げるための設備投資

- 収益力強化設備(B類型):新規事業を立ち上げるための設備投資

- デジタル化設備(C類型):テレワーク環境を整備するための設備投資

①生産性向上設備(A類型)|現在の事業の生産性を高めるための設備投資

A類型は、現在の事業の生産性を上げるための設備投資です。生産性向上の基準を満たしていると認められた設備(A類型)を購入した時、即時償却の対象となります。

A類型では以下の2つの条件を満たす必要があります。

- 一定期間内に販売されたモデルである(最新モデルである必要はありません)

- 経営力の向上に資する指標(生産効率、エネルギー効率など)が旧モデルと比較して年平均1%以上向上している設備である

上記2点について、日本機械工業会から証明書を取得する必要があります。

具体的な例としては、エアコンが老朽化しており入れ替えを行うような場合、購入しようとしている商品が上の条件を満たしており、価格が基準額以上(器具・備品は30万円以上)であれば即時償却の対象となります。

②収益力強化設備(B類型)|新規事業を立ち上げるための設備投資

B類型は、今の事業とは別の、新たな事業を立ち上げるための設備投資です。

事業計画を作成し、利益が出る見込みがあるものとして経済産業局で認定を受けた設備投資は、即時償却の対象となります。

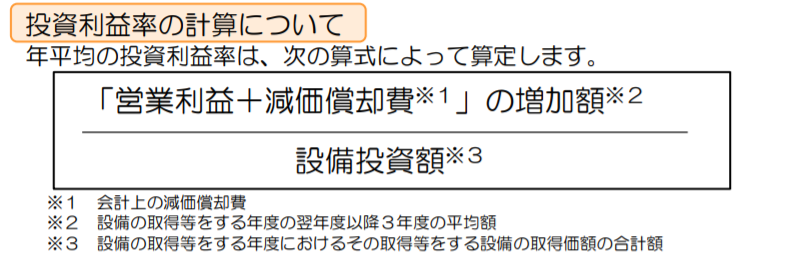

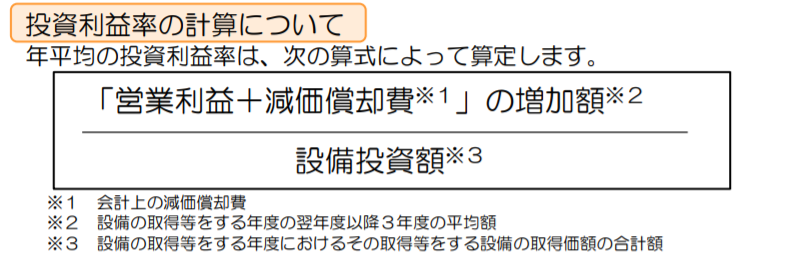

B類型では、税理士等に事業計画の事前確認を受ける必要がありますが、その際にポイントとなるのは年平均の投資利益率が5%以上となることが見込まれるかどうかということです。

投資利益率については下記のように計算します。

※中小企業庁「支援措置活用の手引き」より抜粋

③デジタル化設備(C類型)|テレワーク環境を整備するための設備投資

C類型は、テレワーク環境を整えるための設備投資です。

2020年に新しく追加された分類で、中小企業がテレワーク環境を整える為に行った設備投資が対象となります。背景には、新型コロナウイルス感染症の拡大に伴い、テレワークの需要が一気に高まった状況があります。

C類型の対象設備は、事業プロセスの「遠隔操作」「可視化」「自動制御化」のいずれかを可能にする設備であることとされていて、事前確認を受けた投資計画書に対して経済産業局から確認を受ける必要があります。

※各類型の概要(出典:国税庁HP)

2.3.2.対象となる設備の金額の条件

対象として認められる設備には、以下のような金額の条件があります。即時償却の対象となるのは、あくまでも、ある程度の規模がある設備投資に限られるということです。

- 機械装置:160万円以上

- 工具:30万円以上

- 器具・備品:30万円以上

- 建物附属設備:60万円以上

- ソフトウエア:70万円以上

3.即時償却を活用する上での留意点

即時償却の制度を利用するかどうかを検討する上では、以下の2つのポイントに留意する必要があります。

- 計画の重要性(投下資本が回収できるか)

- 税額控除とどちらを選ぶべきか

3.1.計画の重要性(投下資本が回収できるか)

即時償却は、設備投資費用を初年度に全額経費計上できるため、法人税の対象となる所得を減らし、一時的に税負担を抑えることができます。

しかし、節税を過度に意識するあまりに、必要のない設備投資や、利益が上がる見込みのない投資をすることは本末転倒です。

計画が承認されさえすればいいわけではありません。「後で投下資本を着実に回収できるか」という視点が重要です。

それぞれの類型について検討すべきポイントを説明します。

3.1.1.生産性向上設備(A類型)で検討すべきポイント

A類型は、今行っている事業の生産性を上げるための設備投資が対象です。

しかし、生産性が上がったとしても、その分多く仕事を受注できなければ意味がありません。その意味で、需要が今後増大するのか、将来にわたって続くのかということを考える必要があります。

3.1.2.収益力強化設備(B類型)で検討すべきポイント

特に気を付けなければならないのが、B類型です。そもそも新規事業を始めるには多大なエネルギーが必要です。新規事業では需要予測に加えて、事業を継続できるか、収益を出し続けられるか、という視点が必要です。

例えば、近年話題のコインランドリー事業です。これは、投資計画を作成しB類型で認定を受ければ、即時償却の適用を受けることができます。

しかし、立地条件が悪いなどで思うような収益が立たず、かえって苦境に陥ってしまったという事例が散見されます。

特に慎重に計画を立て、投下資本の回収を厳しく計算する必要があります。

この点については「税務リスクなし!一気に2,800万円を損金にできるコインランドリー節税」をご覧ください。

コインランドリー投資ってどうなの?失敗しないためのコツを専門家に聞いてみた!

3.1.3.デジタル化設備(C類型)で検討すべきポイント

C類型については、今後もテレワークを継続する見通しがあるのか、テレワークの継続・推進によってメリットが増大するか、などを検討する必要があります。

3.2.「税額控除」とどちらを選ぶべきか?

「中小企業経営強化税制」の優遇制度では、即時償却か税額控除のどちらかを選択できます。では、どちらを選ぶべきでしょうか?

3.2.1.税額控除について

中小企業経営強化税制での税額控除では、初年度の法人税の控除が受けられます。控除限度額は「取得価額の10%(資本金3000万円超1億円以下の法人は7%)」とされています。

3.2.2.即時償却か税額控除かの判断基準

即時償却は有効な節税手段ではありますが、支払う法人税の総額に関しては、通常の減価償却と変わりません。

一方、税額控除を選ぶと、初年度控除になる分、トータルでの法人税の総額は即時償却よりも少なくなります。

したがって、単純計算すると、即時償却よりも税額控除の方が得だということになります。

しかし、実際には、ビジネスで毎年同じだけの利益が安定して出るとは限りません。むしろそうでないケースの方が多いでしょう。

ましてや、新型コロナの影響で先行きが不透明な中、即時償却によって当面の法人税を低く抑え、手元資金を残しておくという考え方は、リスクヘッジとして一理あると言えます。

もちろん、今後も長期的に安定して利益が出ることが予想されているのであれば、税額控除を考えても良いかも知れません。

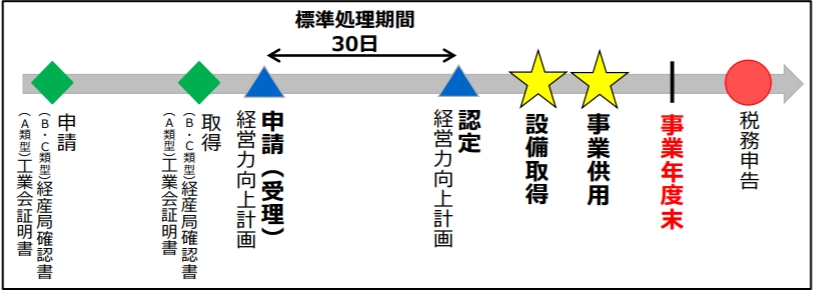

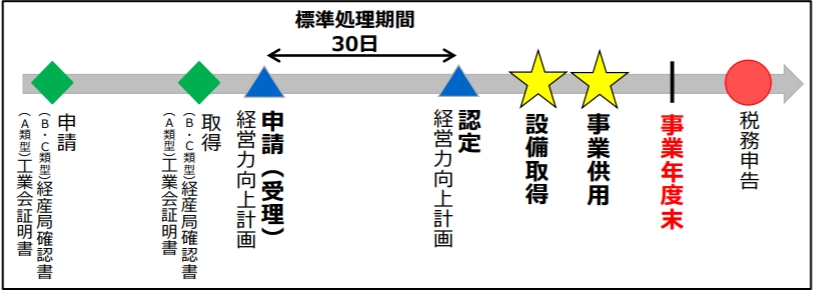

4.申請する方法・手順

即時償却を申請する際の大まかな流れについてご説明します。

- 工業会から証明書を取得する(A類型) または投資計画について事前確認を受ける(B・C類型)

- 経済産業局の確認を受ける(B・C類型のみ)

- 経営力向上計画を申請する

- 経営力向上計画の認定を受ける

- 設備を取得し、事業に使用する

いずれの類型でも、担当省庁に「経営力向上計画」を申請し、認定を受けることが必要です。原則として、設備取得の前に認定を受ける必要があります。申請から認定までの標準処理期間は30日です。

認定を受けたら、年度内に設備を取得し、使用を開始する必要があります。

※中小企業庁「支援措置活用の手引き」より抜粋

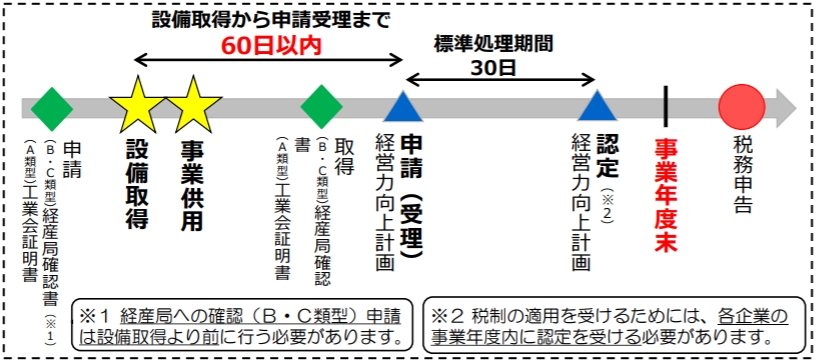

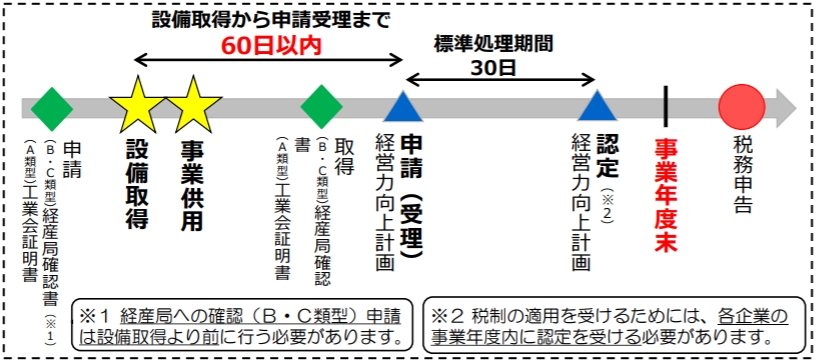

設備取得後の計画申請も可

ただし、例外として、設備を取得した後に経営力向上計画を申請することもできます。その場合は、設備を取得した日から60日以内に経営力向上計画を申請する必要があります。

※中小企業庁「支援措置活用の手引き」より抜粋

いずれにしても、事業年度末までに完了させる必要がありますので、余裕をもってご準備ください。目安として、少なくとも3か月ほど前からです。

まとめ

「即時償却」の制度は、減価償却の制度の特例として、一定の設備投資にかかった費用をその年度に一気に損金算入できるというしくみです。

現在の生産性を向上するための設備投資(A類型)、新規事業を行うための設備投資(B類型)、テレワーク環境を整備するための設備投資(C類型)のいずれかの場合に利用できます。

税額控除とどちらかを選べることになっており、即時償却を選ぶと、通常の減価償却と比べてトータルでの税負担は減りませんが、当座のキャッシュを潤沢に確保しておくことができます。

A~Cのいずれの類型も、まとまった費用をかけて設備投資を行うので、投下する資本を最終的に回収できるかどうかをシビアに見極める必要があります。