パソコンはどの会社の業務にも必需品で、重要な資産です。したがって、パソコンがどのように減価償却されるのかということは重大な問題です。

特に、パソコンは技術革新が日進月歩で行われているので、買い替えのタイミングも早く来ます。したがって、早く減価償却できるに越したことはありません。

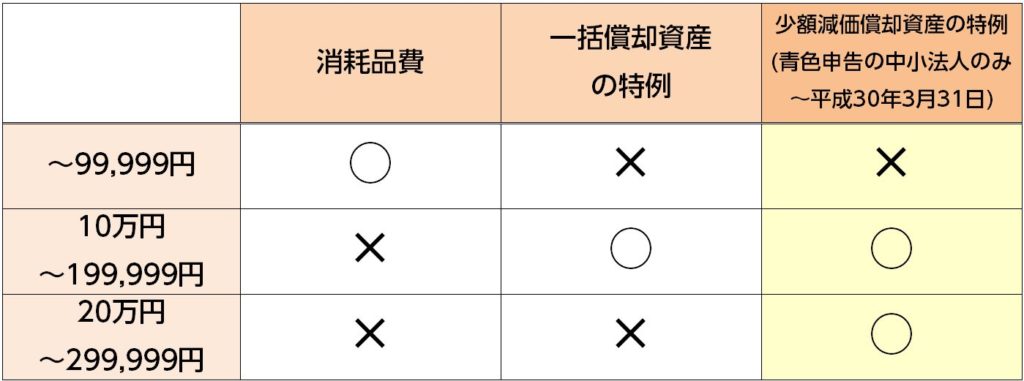

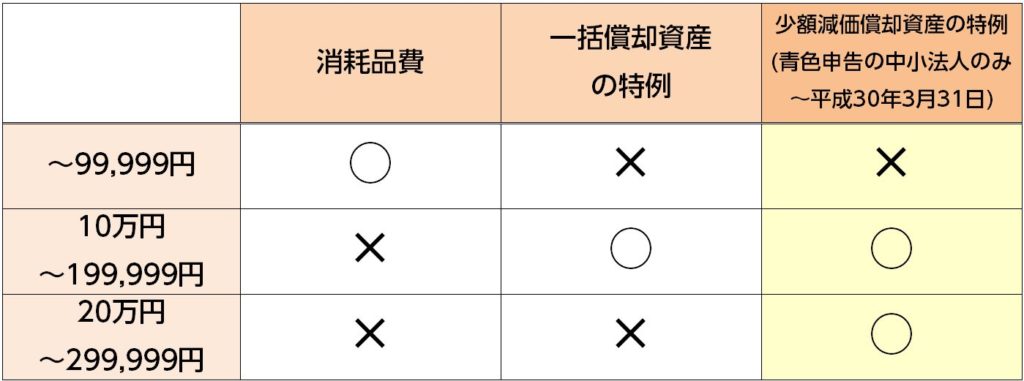

ところが、ややこしいことに、パソコンは価格帯によって減価償却の方法が違います。また、青色申告の中小法人向けの特例があります。

したがって、パソコンを購入する時は、どんなスペック、価格帯のものを選ぶかを決める際に、減価償却の価格帯別のルールを理解しておく必要があります。

この記事では、パソコンの減価償却の方法について、価格帯別に分けて、分かりやすく説明します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに:減価償却とは

減価償却とは、資産を購入した場合、その資産の代金の額を、何年度かにわたって費用として計上するものです。

資産の価値が下がるとその分は「損失」になるため、それをその都度、費用として計上するのです。

そして、減価償却によって計上される費用を「減価償却費」と言います。

(イメージ)

減価償却の期間、つまり、何年間かけて減価償却費を計上していくかは、資産の種類ごとに決まっています。これを「法定耐用年数」と言います。

この法定耐用年数は国税庁のHPで見ることができます。

パソコン(電子計算機)の法定耐用年数(償却期間)は以下の通りとなっています。

- サーバー用のパソコン:5年

- サーバー用以外のパソコン:4年

つまり、パソコンは4~5年で償却するのが原則なのです。

ただし、パソコンと言っても値段、性能、大きさはピンからキリまであります。たとえば、ノートパソコン1つとっても、10万円もしないものもあれば、50万円くらいするものもあります。それら全てを4~5年で償却するというのは現実的ではありません。したがって、法令では、10万円しないものは消耗品として扱います。

また、特例が2つあり、価格帯ごとに扱いが違います。

以下、それぞれ価格帯に分けて説明していきます。

1. 10万円未満|減価償却されず全額が「消耗品費」

10万円未満のパソコンは、そもそも、減価償却の対象となる「資産」として扱われません。コピー用紙や文房具等の購入代金と同じ「消耗品費」として即、全額が費用計上されます。

これは、10万円未満の物まで資産として扱ってしまうと、事務処理が非常に面倒になってしまうためです。

2. 10万円~20万円未満|3年度で均等に償却

次は、10万円以上、20万円未満のパソコンです。この場合、購入した年度から3年度にわたり、均等に償却します。

たとえば、15万円であれば、購入した年度に5万円、次の年度とそのまた次の年度に5万円ずつ、減価償却費を計上します。

この場合、ふつうの減価償却資産であれば、月割で計上します(詳しくは『設備投資した資産の減価償却|節税・資金繰りに役立つ基本』の「4.減価償却資産の購入時期|減価償却費は月割で計算する」をご覧ください)。

購入した年度から3年間、均等に計上するという、非常に分かりやすい処理です。

ただし、実際には、2022年3月31日までであれば、次に述べる「少額減価償却資産の特例」を使う場合が多いと思われます。

3. 10万円~30万円未満|全額一気に償却できる特例

決算期末に駆け込み的に行うことができる、少額減価償却資産で一括償却して節税する方法

30万円未満のパソコンについては、一部の中小企業を対象に、さらに2022年3月31日まで期間限定の、全額一気に減価償却できてしまう特例があります(2020年3月31までの特例がやや要件を変更して延長されたもので、さらに延長される可能性もあります)。

まず特例の内容についてお伝えしますと、1個30万円未満の資産については「少額減価償却資産」と扱い、購入金額の全額を、年間合計300万円まで、その年の損金に算入することができます。

たとえば、1台25万円のパソコンを12台購入すれば、合計300万円をその年の損金に算入できます。

この特例が適用されるのは、以下のいずれかの条件をみたす会社・個人事業主で、青色申告をしている場合です。

- 資本金(株式会社以外なら「出資金」)の額が1億円以下

- 従業員数が1,000人以下

つまり、青色申告していて以上の2つの条件のどちらか1つでも満たしていれば良いので、多くの中小企業が使えます。たとえば、期末に決算対策で300万円一気に損金として落としたい、ちょうどそろそろパソコンを一新しようと思っている、というような場合には非常に有効です(決算対策一般については『中小企業の決算対策|厳選重要10のテクニックと5つの落とし穴』をご覧ください)。

なお、これは余談ですが、ある会社の経理担当者の方から「裏ワザ」的な方法を聞いたことがあります。この少額減価償却資産の特例を受けようとして、最新のパソコンを購入しようとしたらどうしても1台30万円までしかまけてくれなかったそうです。そこで、特例を受けたいという事情を電気店の担当者に打ち明けたところ、その担当者は「それなら」と言って、30万円のパソコン10台と10万円のプリンター1台を購入するよう提案したそうです。

どういうことかというと、パソコン1台29万8,000円ということにし、本来の価格との差額(2,000円×10台分=2万円)を全部プリンター1台に上乗せして12万円ということにしてもらい、購入代金の総額で調整したとのことです。

その経理担当者の方は、電気店の担当者の機転に感心したとおっしゃっていました。ただ、こういうやり方もいきすぎれば否認されるリスクがあるので、注意が必要でしょう。

まとめ

パソコンは価格帯別に償却方法が違います。

10万円未満のパソコンは資産として扱われず、購入代金は消耗品費として一気に費用計上されます。10万円以上・20万円未満のパソコンであれば原則として3期に分けて均等に減価償却されます。

ただし、多くの中小企業の場合、2022年3月31日までの特例で、1台30万円未満・年間合計300万円以下であれば購入した年度に一括して償却できます。

そして、30万円以上のパソコンは4年または5年で減価償却されます。

パソコンを購入する時は、スペックと購入代金のバランス以外にも、こういったルールも踏まえた上で選ぶようにしましょう。