逓増定期保険は、保険金が段階的に増えていくしくみの保険です。

かつては解約返戻金の返戻率が短期で100%前後にまで達すること、「全額損金」「1/2損金」など保険料の損金性が高かったことから、「節税商品」と言われ人気がありました。

また、という、法人と個人の両方で「節税」になると言われる「名義変更プラン」スキームがもてはやされたことがありました。

しかし、2019年10月以降、通達改定によって、そのような活用の余地は封じられました。

現時点で、逓増定期保険の効果的な活用法は2つに集約されます。そこで、この記事ではそれらについて、具体例も紹介しながら分かりやすく解説します。

なお、法人保険一般については「法人保険とは?会社の様々な問題解決に有益な最新6つの活用法」をご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.逓増定期保険とは

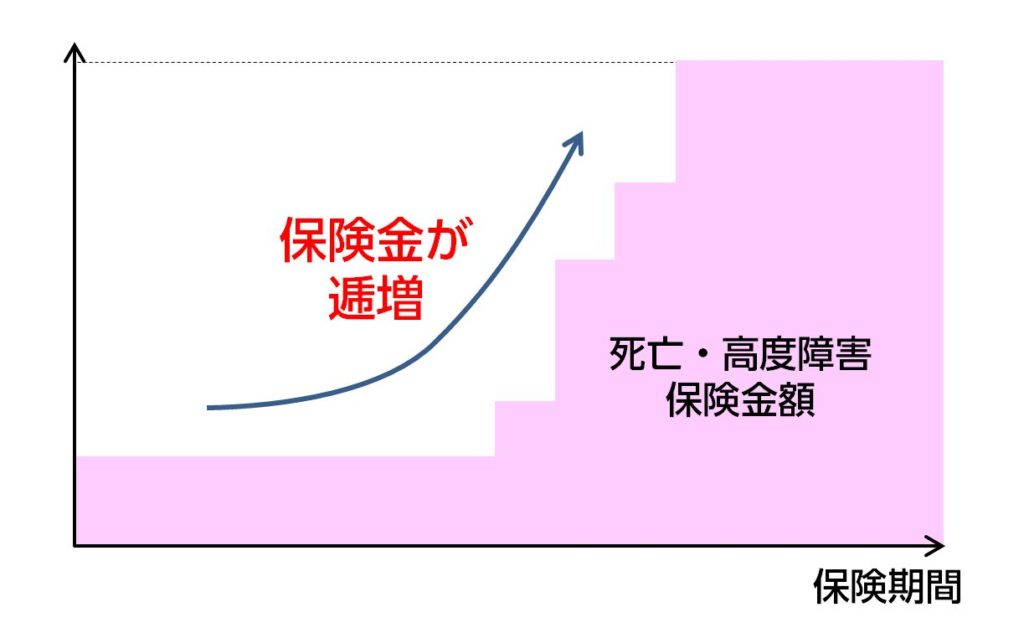

逓増定期保険は、法人専用に設計された、保険金が当初の5倍にまで逓増、つまり段階的に増えていく生命保険です。

主な特徴は以下の2点です。

- 保険金の額が当初の5倍まで逓増していく

- 解約返戻金の返戻率の立ち上がりが早い

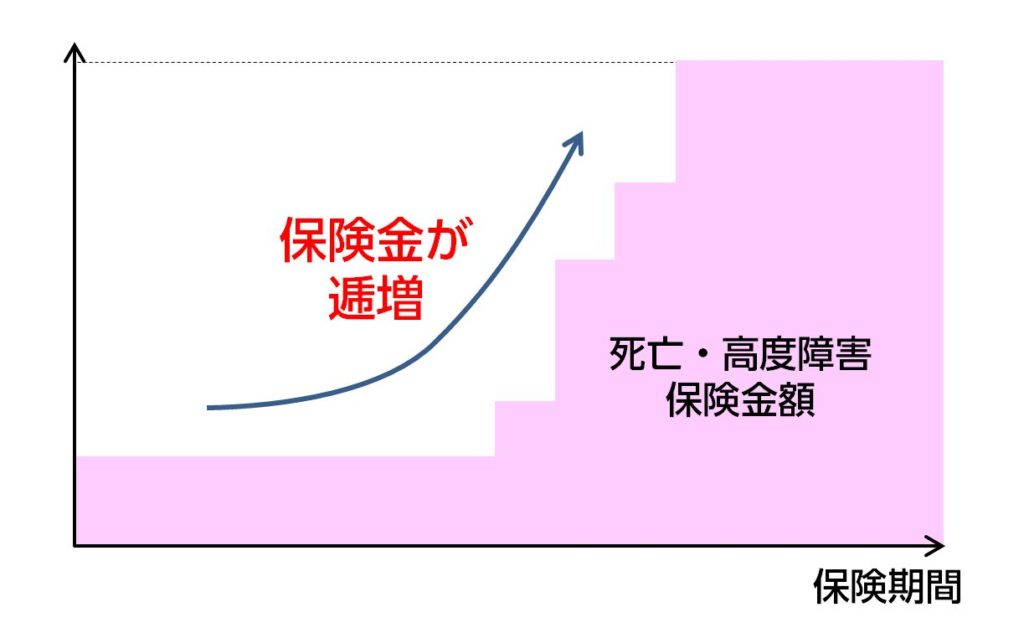

1.1.保険金の額が当初の5倍まで逓増していく

まず、保険金額が逓増していくという点です。

建前としては、「法人が将来成長していくのを想定している」と言われます。

すなわち、法人が成長していくにつれ、経営者の方に万一があった時に必要な保険金の額も大きくなるというイメージです。

【イメージ図】

しかし、多くの場合、保険金が逓増し始める頃に解約返戻金の返戻率がピークに達するしくみになっているので、このしくみのメリットを享受することはありません。

1.2.解約返戻金の立ち上がりが早い

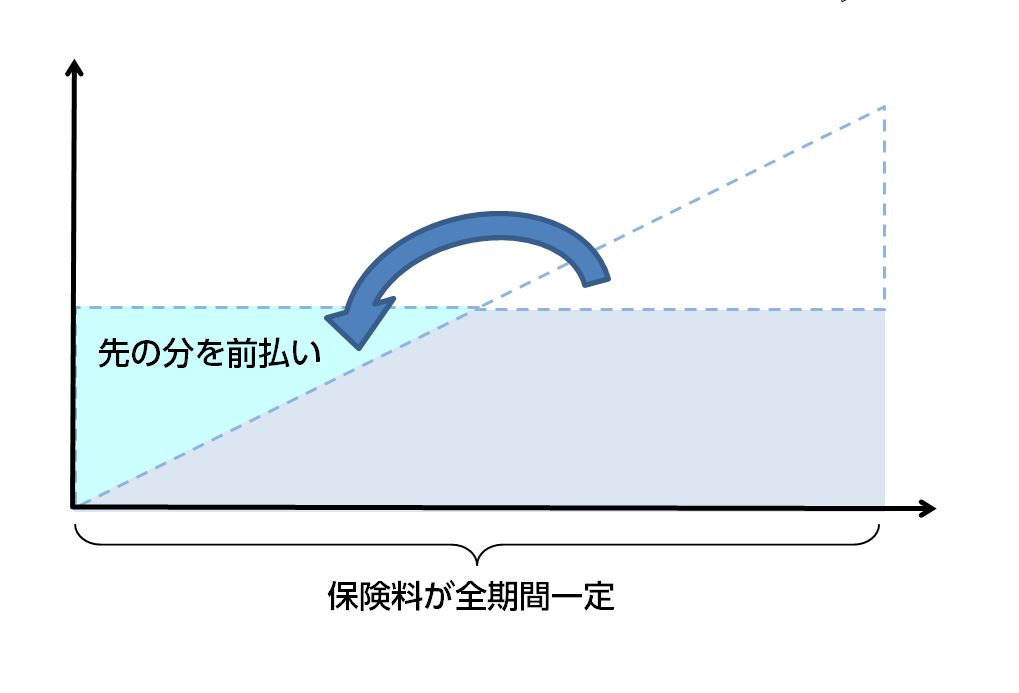

もう1つの特徴は、解約した時に受け取れる解約返戻金の返戻率が、他の「〇〇定期保険」と比べて早く立ち上がることです。

これは、逓増定期保険のしくみと密接に関連しています。

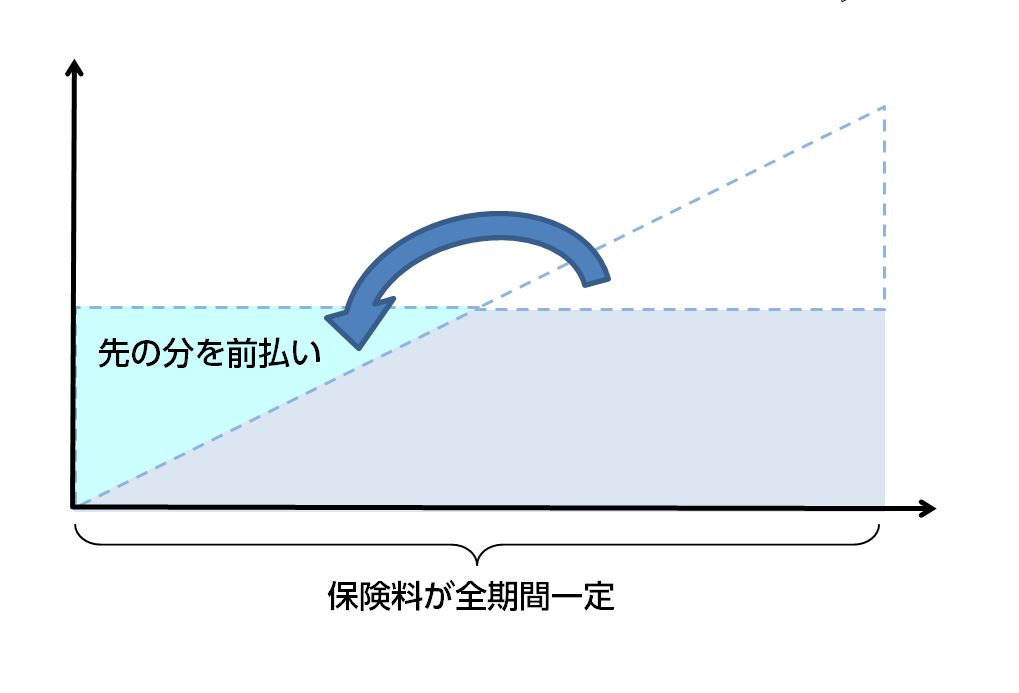

人の死亡のリスクは、ただでさえ年を取るごとに増加していきます。しかも、逓増定期保険は年を取るごとに保険金額が高く設定されます。

ところが、逓増定期保険の保険料は最初から最後まで値上がりせず一定です。

したがって、前半のうち、保険料を支払うと、死亡のリスクに対応した本来の意味での「保険料」は少しで、あとは、後年の分まで前もって保険会社に支払い、預かってもらっていることになります。

(イメージ)

なので、早期に解約すると、まだ死亡のリスクに充当されていない多くのお金が「解約返戻金」として戻ってくるのです。

1.3.かつては節税保険として大人気だったが

逓増定期保険は、かつて「節税保険」と呼ばれ重宝されました。それは、解約返戻金の返戻率が5~15年という比較的短い期間で100%前後に達する上、保険料の1/2、または1/3を損金算入できたからです。

また、低解約返戻金型逓増定期保険の「名義変更プラン」と言って、法人から個人へと資産を移転し、両方で「節税」になると言われるスキームが大変人気でした(詳しくは「逓増定期保険の名義変更プランとは?使い道はあるか?【2021年新通達対応版】」をご覧ください)。

ところが、2019年10月に法人保険の損金処理のルールが改定されました。

現在、解約返戻金の返戻率が高い商品は、ごく一部の特殊な例外を除き、損金算入割合が低く抑えられるしくみが採用されています。

さらに、「名義変更プラン」についてもルールが明確化され、メリットは失われました。

このルールの導入によって、逓増定期保険を始めとする法人保険の活用法は大きく変わりました。

2.逓増定期保険の2つの活用法

現在、逓増定期保険の活用法は、大きく以下の2通りです。

- 事業保障を備えながら資金を積み立てる

- 50代~60代の経営者の相続・事業承継対策

それぞれについて説明します。なお、法人保険の活用法一般については「法人保険とは?会社の様々な問題解決に有益な最新6つの活用法」をご覧ください。

活用法1|事業保障を備えながら資金を積み立てる

第一の活用法は、経営者に万一があった場合の事業保障を備えながら、退職金等の資金を積み立てることです。

この活用法をするのに最もおすすめなプランは、以下の3つの条件をみたすものです。

- 解約返戻金のピーク時の返戻率が85%近い(初期は40%損金)

- 返戻率の立ち上がりが早い

- ピーク期間が長く続く

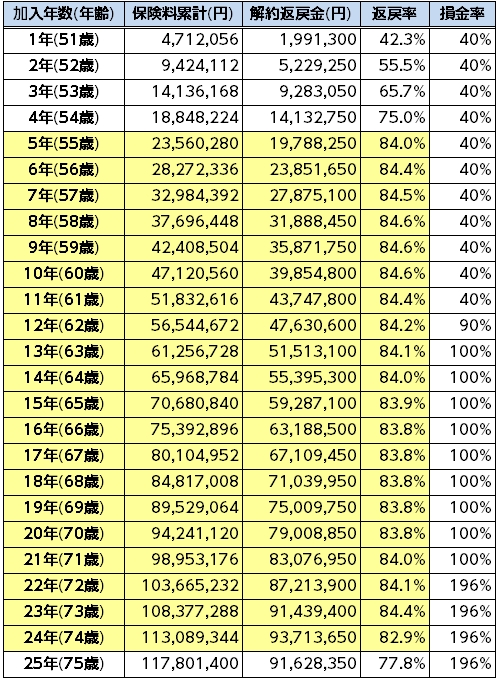

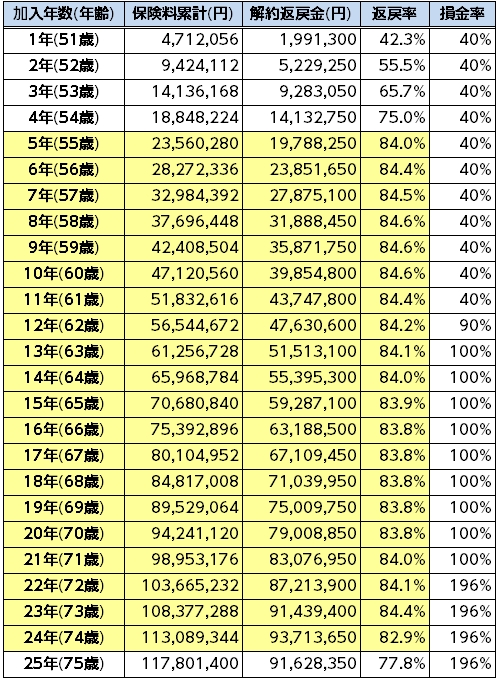

以下、A生命の逓増定期保険の契約例をもとに説明します。

【契約例】

- 被保険者:社長(50歳男性)

- 保険金額:1億円

- 保険期間:78歳まで

- 保険料:4,712,056円/年

- 最高返戻率:84.6%(8年後)

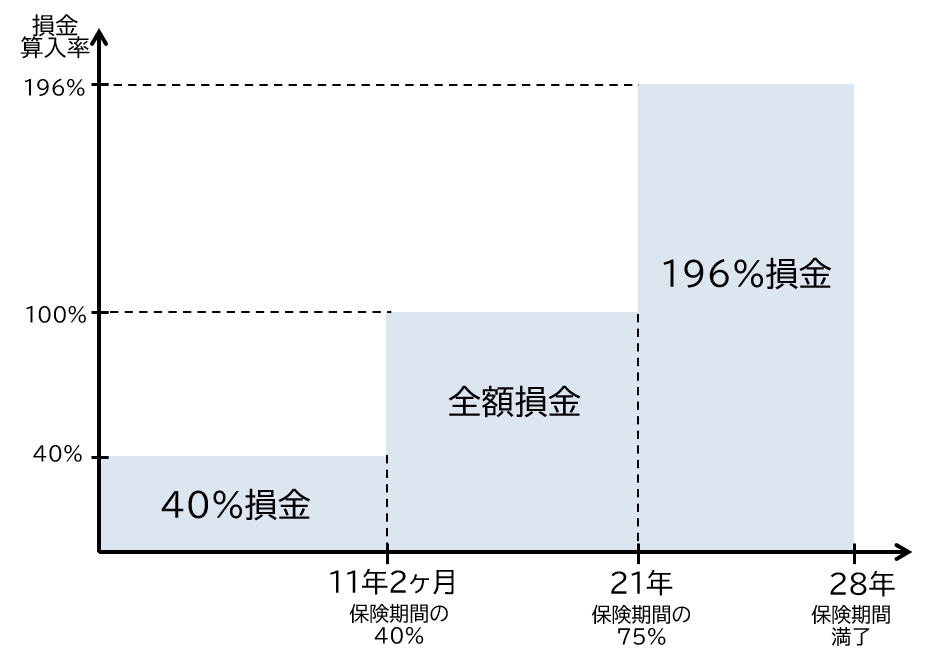

このプランは、以下の通り、ピーク時の解約返戻率70%~85%の場合のルールが適用されます(ルールの詳細は「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください)。

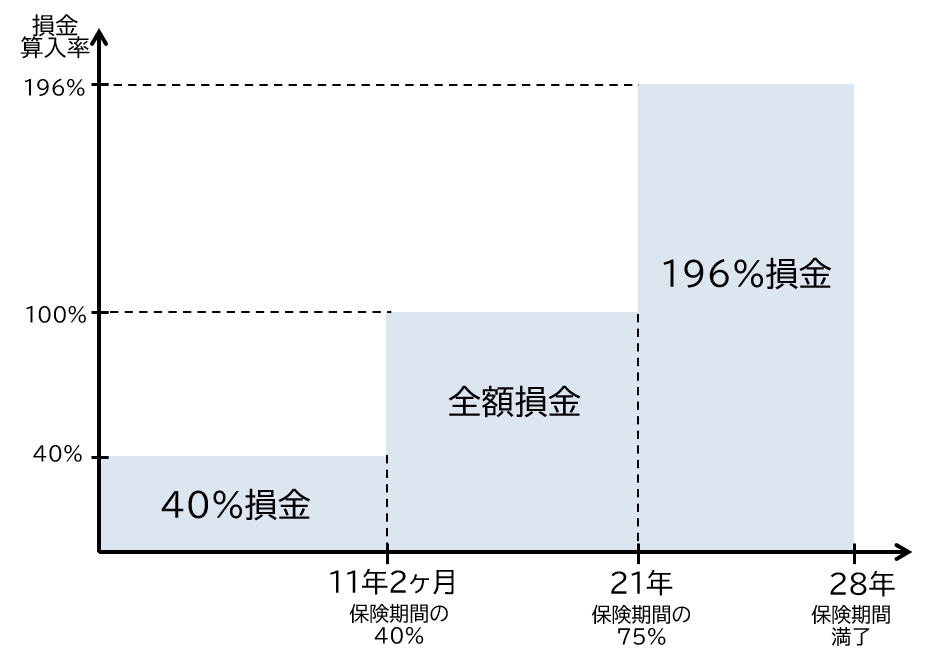

【損金算入割合の推移】

- 11年2ヶ月目まで:40%損金

- 11年3ヶ月目~21年目:全額損金

- 22年目~満期:196%損金

保険料の損金算入割合、解約返戻金の金額と返戻率は以下のように推移します。

このように、解約返戻金のピーク、つまり、返戻率が84%前後のタイミングが5年後に来て、それから24年後まで20年間継続します。

したがって、退職金を受け取る時期に幅を持たせることができます。

しかも、その間、保険料の損金算入割合も高くなっていきます。

活用法2|50~60代の経営者の事業承継対策

第二の活用法は、50代~60代の経営者の方の相続・事業承継対策です。

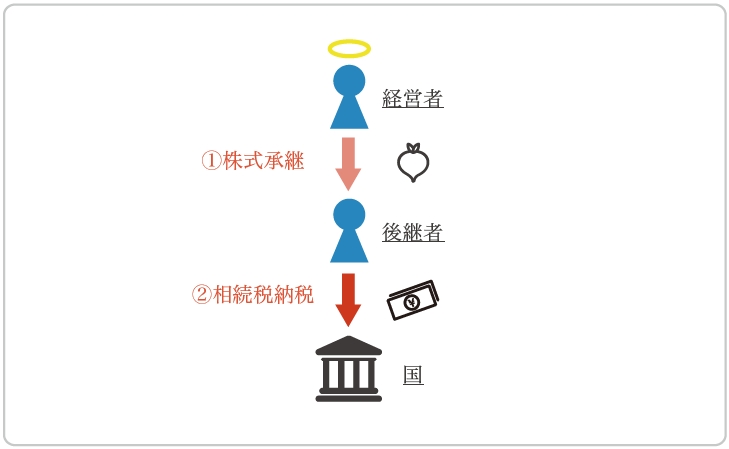

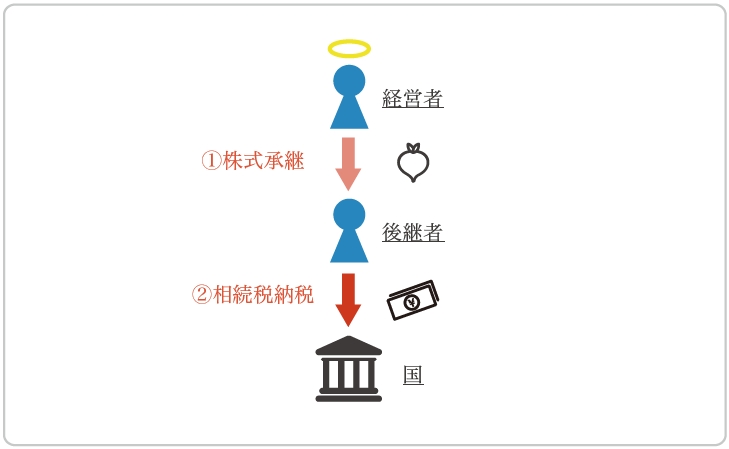

事業承継は、事業の後継者、あるいはご家族が自社株式を引き継ぐ時の相続税等の負担をいかに軽くするかという問題です。

逓増定期保険を活用すると以下の3つのメリットがあります。

- 比較的短期で自社株式の評価額を抑えられる

- 相続税の納税資金を確保できる

- 他の相続人に支払う代償交付金の資金を確保できる

メリット1|比較的短期で自社株式の評価額を抑えられる

オーナー企業で、経営者から後継者に会社の株式(※)を引き継ぐ時、後継者(※※)には相続税、または贈与税の負担が重くのしかかる可能性があります。

※合同会社等の場合は「持分」です。

※※後継者が親族でなくても相続税の課税対象になります。

【事業承継に伴う相続税の問題(イメージ)】

なぜなら、自社株式は会社の資産価値をあらわすものであり、相続財産になるからです。

そこで、逓増定期保険を活用すると、自社株式の評価額を、比較的短期間で抑えるのに役立ちます。

たとえば、保険料1,200万円・40%損金の逓増定期保険に5年間加入すると、保険料総額6,000万円に対し、2,400万円の損金を作ることができます。

逓増定期保険は保険金額の割に保険料が割高なので、他の長期平準定期保険等と比べ、短期間で大きな額の損金を作ることができるのです。

また、解約返戻金の返戻率のピークの時期が来るのが5~10年後と比較的早いので、退職金の積立と両立させることもできます。

なお、単年度に一気に大きな損金を計上できる即効性の高い方法として、オペレーティングリース、太陽光発電、コインランドリー等があります。したがって、それらと組み合わせることをおすすめします。

メリット2|相続税の納税資金を確保できる

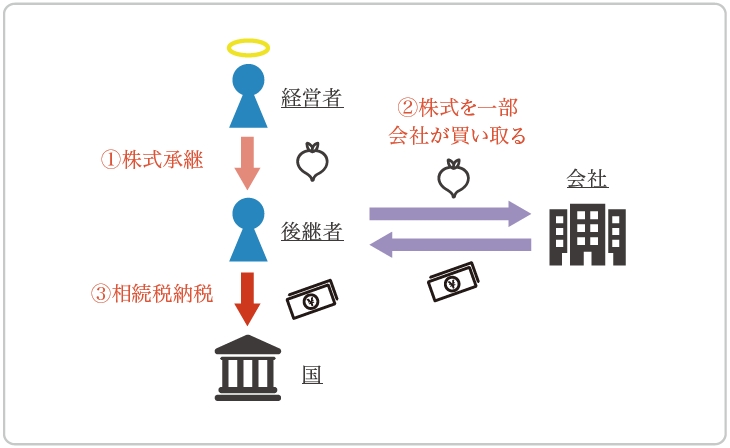

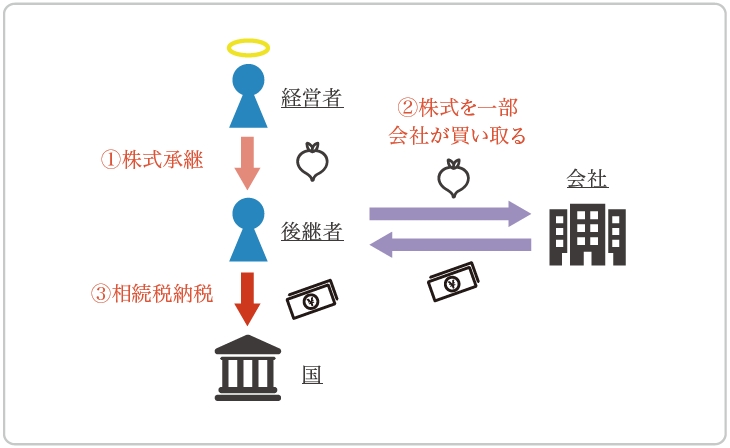

次に、経営者に万一があった場合に、自社株式を引き継ぐ後継者の相続税の納税資金を確保できるということです。

後継者は相続税の納税資金を自分で用意しなければならず、大きな負担です。

そこで、法人が保険金を受け取り、そのお金で後継者から自社株式を買い取るのです。

後継者は、法人に自社株式を売って得たお金を納税資金に充てることができます。

【自社株式買い取りのイメージ】

メリット3|他の相続人に支払う代償交付金の資金を確保できる

最後に、経営者に万一があった場合に、後継者が他の相続人に支払う「代償交付金」の資金を確保できることです。

オーナー企業の場合、経営者の資産の大部分を自社株式が占めていることがしばしばです。その結果、後継者が全ての株式を引き継ぐと、他の相続人の法定相続分、あるいは遺留分を侵害する可能性があります。

そうなれば、後継者は、他の相続人に対し、代償交付金を支払わなければなりません。

そこで、法人が保険金を受け取り、そのお金で後継者から自社株式を買い取れば、後継者は、受け取った代金を代償交付金の資金に充てることができます。

まとめ

現状、逓増定期保険の活用法は大きく分けて2つあります。

第一に、事業保障を備えながら、退職金等の資金を効率よく積み立てる活用法です。

解約返戻金のピークの返戻率が80%~85%以下で、かつピークが長く続くものを選ぶのがおすすめです。

第二に、50代~60代の経営者の方が後継者に自社株式を引き継ぐ場合の相続・事業承継対策です。

逓増定期保険は、短期間で、退職金の積立を兼ねて大きな損金を計上することができます。また、経営者に万一があった場合には、法人が保険金を受け取り、そのお金で後継者から自社株式を買い取ることができます。

後継者は法人から受け取ったお金を、相続税の納税資金に充てることができます。また、他の相続人の法定相続分または遺留分を侵害している場合は、それらの人に対して支払う代償交付金の資金に充てることができるのです。

逓増定期保険に限らず、法人保険は、法人の現在と将来の両方を見据えて慎重にプランを組む必要があります。この記事が、その役に立つことを願ってやみません。