個人事業主として確定申告を終え、所得税の納税も済ませて一安心…と思っていた夏のある日、お住まいの都道府県から「個人事業税」の納税通知書が届き、「これは一体何の税金だ?」と驚いた経験はありませんか。

所得税や住民税、消費税についてはよく知られていますが、この「個人事業税」は、存在自体を知らない方や、自身が対象になると思っていなかったという方が非常に多い、見落とされがちな税金です。しかし、この税金には、知っていれば合法的に支払いをゼロにできる可能性のある、大きな「非課税の壁」が存在します。

この記事では、まず個人事業税がどのような税金なのか、その基本的な仕組みと計算方法を解説します。その上で、課税対象となる業種の曖昧な境界線、そして税負担をゼロにするための「290万円の壁」という考え方、さらに活用できる減免制度まで、個人事業主が知っておくべき全てを詳しくご紹介していきます。

The following two tabs change content below.

1.個人事業税とは?その仕組みと計算方法

個人事業税の基本

個人事業税とは、法律で定められた特定の事業(法定70業種)を営む個人事業主に対して、その事業所の所在する都道府県が課す地方税です。国に納める所得税とは異なり、地方自治体の行政サービスを支えるための税金という位置づけになります。

納税通知書は、毎年8月頃に都道府県から送付され、原則として8月と11月の年2回に分けて納付します。この税金は、所得税や住民税とは異なり、支払った全額を翌年の確定申告で「租税公課」として必要経費に算入することができます。

計算方法と「290万円の事業主控除」

個人事業税は、前年の事業所得などを基に計算されます。その計算式は以下の通りです。

(前年の事業所得等の金額-事業主控除290万円など)×税率(3~5%)

ここで最も重要なのが、「事業主控除」です。年間を通じて事業を行っている場合、所得の種類にかかわらず、一律で290万円が所得から控除されます。この控除額が非常に大きいため、多くの個人事業主は、結果的に個人事業税を納める必要がありません。

つまり、極めてシンプルに言えば、あなたの事業所得(青色申告特別控除を引く前の金額)が290万円以下であれば、個人事業税は0円になるのです。この「290万円の壁」を意識することが、個人事業税対策の基本となります。(※事業年度が1年に満たない場合は、事業主控除額は月割りで計算されます。)

2.課税対象となる70の法定業種と、その曖昧な境界線

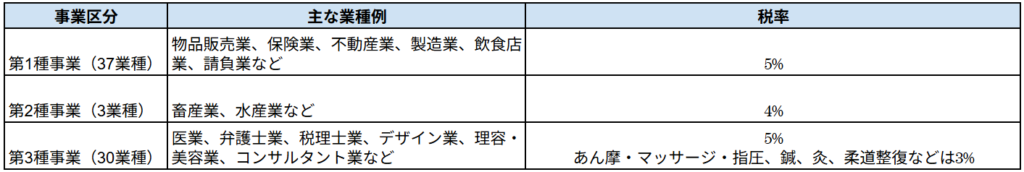

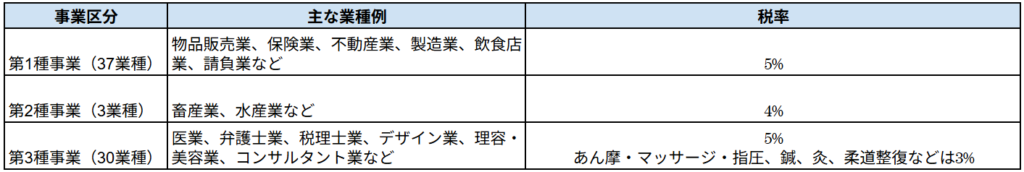

個人事業税が課されるのは、地方税法で定められた70の法定業種に該当する場合のみです。これらの業種は、第1種から第3種事業に分類され、それぞれ税率が異なります。

【図表】法定業種の区分と税率(例)

課税されない非課税業種とは?

この70業種に当てはまらない事業は、個人事業税の課税対象外となります。代表的な非課税業種としては、以下のようなものが挙げられます。

- 著述家、作家、漫画家、画家

- 作曲家、音楽家

- プロスポーツ選手

- 農業、林業

- プログラマー、コーダー、システムエンジニア(SE)

解釈によって変わる「曖昧な境界線」

ここで問題となるのが、現代の多様な働き方の中で、自身の事業がこの70業種のどれに該当するのか、あるいはしないのか、その判断が非常に難しいケースがあるという点です。この解釈は、各都道府県の税務事務所の判断に委ねられている部分が大きく、同じ職業でも見解が分かれることがあります。

- イラストレーターvs画家:デザイン業は課税対象ですが、画家は非課税です。クライアントからの依頼を受けて制作する商業イラストレーターは「デザイン業」と見なされ課税対象となる一方、自身の創作活動として作品を販売する画家は非課税、といった線引きがなされることがあります。

- Webデザイナーvsコーダー:Webデザインは「デザイン業」として課税対象ですが、プログラミングを行うコーダーやシステムエンジニアは、法定業種に該当しないため非課税とされています。Webサイト制作を一人で行う場合、デザインとコーディングのどちらが主たる業務か、という解釈の問題が生じます。

- YouTuber:近年増加しているYouTuberについても、その活動実態によって解釈が分かれます。企業案件などで広告収入を得ている場合は「広告業」として課税対象と判断される可能性がありますが、自身の事業のプロモーションの一環として動画を配信している場合は、非課税と判断されるべきケースもあるでしょう。

このように、業種の定義が曖昧なため、もし納税通知書が届いたものの、自身の事業が法定業種に該当しないのではないかと疑問に思った場合は、一度、管轄の都道府県税事務所に問い合わせてみることが重要です。

3.個人事業税の負担を軽減するその他の方法

290万円の事業主控除のほかにも、個人事業税の負担を軽減するための制度や、申告時の注意点があります。

繰越控除の活用

青色申告を行っている場合、事業で生じた赤字(純損失)を翌年以降3年間にわたって繰り越すことができますが、この繰越控除は個人事業税の計算上も適用されます。過去3年以内に赤字の年があれば、その損失額を所得から差し引くことができます。

各種減免制度の活用

自治体によっては、納税者の状況に応じて、個人事業税を減額または免除する「減免制度」が設けられています。

- 災害による減免:震災、風水害、火災などの災害により、事業用資産に大きな損害を受けた場合。

- 高額な医療費:本人や家族のために、高額な医療費を支払った場合。

- 障害者控除:本人または控除対象配偶者・扶養親族が障害者である場合。

これらの減免制度は、納税者自身が申請しなければ適用されません。納税通知書が届いた後に、申請期限内に手続きを行う必要があります。ご自身の状況が該当する可能性がある場合は、必ず都道府県のウェブサイトなどで詳細を確認してください。

確定申告書での意思表示

もし、ご自身の事業が非課税業種に該当すると判断している場合は、確定申告書でその旨を明確に意思表示しておくことが重要です。確定申告書Bの第二表、「事業税に関する事項」という欄に、非課税に該当する理由を記載する箇所があります。ここに適切な記載をしておくことで、都道府県側での課税判断ミスを防ぐことに繋がります。

4.290万円の壁を超える場合の節税策

事業所得が290万円を超え、個人事業税の納税が見込まれる場合は、所得税・住民税の節税と合わせて、所得全体を圧縮するための対策を講じることが有効です。これらは、前年の所得が確定する前、つまり12月31日までに実行する必要があります。

- 青色申告:最大65万円の特別控除は、所得税・住民税だけでなく、個人事業税の計算前の所得を減らすことにも間接的に貢献します。

- 小規模企業共済・経営セーフティ共済:小規模企業共済の掛金は所得控除、経営セーフティ共済の掛金は必要経費となり、いずれも所得を圧縮する効果があります。

- 各種所得控除のフル活用:iDeCo、医療費控除、生命保険料控除、扶養控除、ふるさと納税などを最大限に活用し、課税所得全体を引き下げます。

- 法人化の検討:所得が恒常的に高い水準(900万円超など)にある場合は、法人化することで、個人事業税そのものがなくなり、トータルの税負担を抑えられる可能性があります。

まとめ

個人事業主が見落としがちな「個人事業税」は、その仕組みを正しく理解することで、合法的に負担をゼロにすることも可能な税金です。その鍵となるのが、年間290万円の「事業主控除」です。日々の経費計上や各種節税策を駆使し、青色申告特別控除を引く前の事業所得を、この290万円以下にコントロールすることが、最も効果的な対策となります。

また、ご自身の事業が、課税対象となる法定70業種に本当に該当するのか、その曖昧な境界線を吟味し、疑問があれば都道府県に確認する姿勢も重要です。さらに、災害時などに利用できる減免制度は、申請しなければ適用されません。

所得税や住民税だけでなく、この個人事業税まで含めたトータルな視点で税金対策を行うこと。それが、個人事業主として手元に残るキャッシュを最大化し、安心して事業を継続していくための、賢明な資産防衛術と言えるでしょう。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。