会社を設立した経営者が、まず初めに行うべき手続きの一つが「法人口座」の開設です。しかし、どの金融機関で口座を開設すべきか、深く考えずに決めてしまっている方も多いのではないでしょうか。

「手数料はどこも同じようなものだろう」「とりあえず、個人で使っているメガバンクで開設すれば安心だ」

もし、そうお考えであれば、年間で数十万円単位の、本来払う必要のないコストを支払い続けてしまうかもしれません。法人口座の選び方は、日々の経費削減はもちろん、将来の資金調達、ひいては会社の信用力にまで影響を及ぼす、極めて重要な経営戦略なのです。

この記事では、なぜ法人口座が重要なのかという基本から、現代のビジネスに不可欠な「ネット銀行」のメリット、そして融資を見据えた「地域金融機関」との付き合い方まで、経営者が知っておくべき法人口座の最適な選び方と使い分けについて、詳しく解説していきます。

The following two tabs change content below.

1.なぜ法人口座は必要なのか?

まず、個人事業主時代から使っている個人口座をそのまま事業に使うことは、お勧めできません。法人と個人は法律上、別人格です。法人口座を開設することで、会社の資産と個人の資産を明確に分離し、経理業務の透明性を確保することができます。

これは、税務調査の際に余計な疑いを招かないためにも不可欠です。何より、取引先や金融機関からの「信用力」に直結します。法人名義の口座で取引を行うことは、社会的な信用の第一歩であり、将来の融資審査においてもプラスに働きます。また、法人名義のビジネスカードやETCカードを作成できるなど、実務上のメリットも大きいのです。

2.コスト削減と利便性を追求する「ネット銀行」の活用

創業期や、日々の取引を効率化したいと考える全ての企業にとって、まず開設を検討すべきなのが「ネット銀行」の法人口座です。ネット銀行は、物理的な店舗を持たず、インターネット上での取引を中心とすることで、従来の銀行にはない大きなメリットを提供しています。

メリット①:圧倒的に安い振込手数料

最大のメリットは、振込手数料の安さです。これは、日々のコストに直接的なインパクトを与えます。

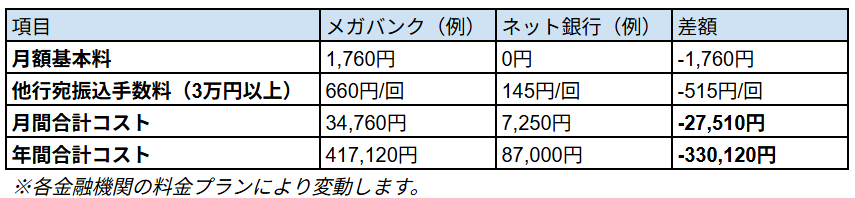

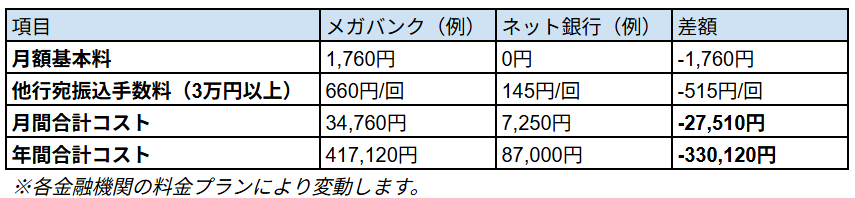

【図表】メガバンクとネット銀行の振込手数料比較(月50回振込の場合)

このシミュレーションのように、月50回の振込があるだけで、年間で30万円以上のコスト差が生まれることも珍しくありません。取引件数が多い企業ほど、このメリットは大きくなります。

メリット②:手続きの手軽さとスピード

ネット銀行の口座開設は、多くの場合、オンライン上で手続きが完結します。わざわざ店舗の窓口に足を運ぶ必要がなく、必要書類をアップロードするだけで申し込みが可能です。従来の銀行では審査に2週間以上かかることもありますが、ネット銀行では最短即日で口座が開設できる場合もあり、スピーディーに事業を開始できます。

メリット③:24時間365日の利便性

インターネットバンキングを通じて、24時間365日、いつでもどこでも残高確認や振込手続きが可能です。銀行の営業時間を気にする必要がなく、ATMに並ぶ手間も省けるため、経営者の貴重な時間を節約し、業務の大幅な効率化に繋がります。

3.将来の融資を見据えた「地域密着型金融機関」との付き合い

ネット銀行には多くのメリットがありますが、一方で大きなデメリットも存在します。それは、プロパー融資(銀行が直接リスクを負う融資)を受けるのが極めて難しいという点です。事業を成長させていく上で、いずれは金融機関からの融資が必要になる場面が訪れます。その日のために、創業期から関係を築いておくべきなのが、地域密着型の金融機関です。

地方銀行と信用金庫の役割

地域密着型の金融機関には、主に「地方銀行」と「信用金庫」があります。

- 地方銀行:各都道府県に本店を置き、その地域の中小企業を主な取引先としています。比較的大きな金額の融資にも対応できる体力があります。

- 信用金庫:地域の中小企業や個人が会員となって相互扶助を目的とする協同組織の金融機関です。地方銀行よりも、さらに地域に根差したきめ細やかな対応が期待でき、特に創業期の企業への支援に積極的な傾向があります。

これらの金融機関で法人口座を開設し、売上金の入金口座として利用するなど、日頃から取引実績を積み重ねておくことが重要です。そして、定期的に担当者とコミュニケーションを取り、事業の状況を報告することで信頼関係を構築しておけば、いざ融資が必要となった際に、親身に相談に乗ってくれる可能性が高まります。

【2023年からの変更点】日本政策金融公庫の返済口座にネット銀行が指定可能に

かつて、ネット銀行の大きなデメリットとして、創業融資の定番である「日本政策金融公庫」の融資返済口座に指定できない、という点がありました。しかし、2023年以降、この状況は大きく変わりました。

現在では、PayPay銀行、楽天銀行、住信SBIネット銀行、GMOあおぞらネット銀行といった主要なネット銀行が、日本政策金融公庫の融資金返済の口座振替に対応しています。これにより、創業融資をネット銀行の口座で受け、そのまま返済していくという、よりスムーズな資金繰りが可能になりました。

4.最適な法人口座の使い分け戦略

結論として、法人が最初に開設すべき口座は、「ネット銀行」と「地域密着型の金融機関(地方銀行または信用金庫)」の、最低でもこの2種類です。そして、それぞれの特性を活かして、戦略的に使い分けることが、コスト削減と将来の資金調達の両立に繋がります。

使い分けの具体例

- ネット銀行:振込手数料が安いため、仕入先への支払いや経費の精算など、「出金用口座」としてメインに活用します。オンラインでの決済が多い事業にも最適です。

- 地域金融機関(地方銀行・信用金庫):売上金の入金口座として利用し、取引実績を積み重ねます。将来の融資相談を見据えた「メインバンク」と位置づけ、担当者との関係構築を図ります。

さらに、資金管理を徹底したい場合は、税金の支払いのための「納税準備預金」として、3つ目の口座を開設することも有効です。納税準備預金は、納税以外の目的での引き出しが制限される代わりに、その預金の利子が非課税になるというメリットがあります。

メガバンクとの付き合い方

では、三菱UFJ銀行、三井住友銀行、みずほ銀行といったメガバンクの口座は不要なのでしょうか。メガバンクの口座は、開設の審査が比較的厳しい一方で、全国的な知名度と信用力、海外送金などのサービスの充実度といったメリットがあります。会社の規模が大きくなり、全国規模や海外との取引が増えてきた段階で、会社の信用力を示すための一つのツールとして、開設を検討するのが良いでしょう。

また、ある程度の実績を積み、銀行との関係性が構築できれば、振込手数料の引き下げ交渉が可能な場合もあります。「ネット銀行の手数料を基準に、もう少し安くならないか」といった相談をしてみる価値は十分にあります。

まとめ

法人口座の選び方は、単なる事務手続きではなく、会社の財務戦略そのものです。日々のコストを徹底的に削減し、業務を効率化するためには「ネット銀行」が不可欠です。一方で、事業の成長と安定に欠かせない将来の融資のためには、顔の見える「地域密着型の金融機関」との信頼関係構築が鍵となります。

創業期においては、まずこの2種類の口座を開設し、それぞれのメリットを活かして賢く使い分ける。これが、会社の資産を守り、育てるための、最も合理的で効果的な第一歩と言えるでしょう。そして、会社の成長ステージに合わせて、メガバンクの活用や、さらなる口座の使い分けを検討していくことが、より強固な財務基盤の構築に繋がります。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な銀行の比較やさらに詳しい情報を知りたい場合に、参考にしてください。