個人事業主から法人成りした際や、会社設立後に、「社長が個人名義で所有している車を、会社の経費として活用できないだろうか?」と考える経営者の方は非常に多いのではないでしょうか。あるいは、「社用車が必要だが、会社の資金ではなく、社長個人の資産として購入した車を使いたい」というケースもあるでしょう。

結論から言うと、社長個人が所有する車を、法人の経費として計上する方法は存在します。そして、その最も効果的かつ根本的な解決策が、個人名義の車を法人名義に変更(移転)することです。これにより、車両の減価償却費や維持費を法人の損金として計上でき、大きな節税効果が期待できます。

しかし、この名義変更の手続きは、単に書類を提出すれば終わり、という単純なものではありません。「売買」という形をとるのか、「贈与」と見なされるのか、その際の「価格設定」はどうするのか、といった税務上の論点が複雑に絡み合い、一歩間違えれば、予期せぬ税金が発生するリスクも潜んでいます。

この記事では、まず個人所有の車を法人名義にするメリットを整理し、それを実現するための具体的な名義変更手続き、そして最も重要な税務上の注意点と適切な処理方法、さらに任意保険の等級引き継ぎまで、経営者が知るべき全てのポイントを網羅的に解説していきます。

The following two tabs change content below.

1.なぜ個人所有車を法人名義にするのか?その節税メリット

社長個人の車を法人名義の社用車にすることで、法人・個人の双方に大きな税務メリットが生まれます。

法人側のメリット:経費計上による法人税の節税

法人名義の社用車にかかる費用は、原則として法人の経費(損金)として計上できます。

- 減価償却費:車両の購入費用は、固定資産として、法定耐用年数(新車普通車で6年など)に応じて毎年「減価償却費」として経費計上します。

- 維持費:自動車税、自動車重量税、自賠責保険料、任意保険料、ガソリン代、駐車場代、高速道路料金、修理費、車検費用など、車の維持・使用にかかる費用のほとんどが経費となります。

これらの経費を計上することで、法人の課税所得が圧縮され、法人税の負担を軽減することができます。

社長個人のメリット:可処分所得の増加

個人で車を所有する場合、これらの費用はすべて、役員報酬などから税金や社会保険料が引かれた後の「手取り収入」から支払う必要があります。一方、法人名義にすれば、これらの費用を会社が負担してくれるため、その分、社長個人の支出が減ります。

結果として、同じ生活レベルを維持するために必要な役員報酬額を引き下げることが可能となり、それによって個人の所得税・住民税・社会保険料の負担が軽減され、実質的な可処分所得が増加する効果が期待できるのです。

2.個人から法人へ車を移す方法と税務上の最重要ポイント

個人所有の車を法人名義に移す方法は、主に「売買」と「贈与」の2つが考えられます。しかし、税務上の観点から、その選択には細心の注意が必要です。特に、社長とその会社(同族会社)との間の取引は「利益相反取引」に該当するため、適切な手続きと価格設定が求められます。

方法①:売買(個人から法人へ売却する)

最も一般的で推奨される方法が、社長個人が所有する車を、適正な時価で会社に売却する方法です。

時価での取引が絶対条件

ここで最も重要なのが、「時価」で取引することです。時価とは、その時点における、第三者間で通常取引されるであろう客観的な価格を指します。中古車の場合、中古車販売サイトや買取業者の査定額などを参考に、客観的な根拠のある価格を設定する必要があります。

「低額譲渡」のリスク

もし、時価よりも著しく低い価格(税務上は時価の2分の1未満が目安)で売却した場合、「低額譲渡」と見なされ、以下のような予期せぬ課税が発生するリスクがあります。

このような事態を避けるためにも、売買契約書を作成し、時価の根拠となる査定書などを一緒に保管しておくことが極めて重要です。

方法②:贈与(個人から法人へ無償で譲渡する)

車を無償で法人に贈与することも可能ですが、これは税務上、全くお勧めできません。個人から法人へ財産が贈与された場合、法人側は、その財産の時価相当額を「受贈益」として全額利益計上しなければならず、法人税の課税対象となります。いきなり多額の法人税が発生してしまうため、贈与という選択肢は通常あり得ません。

利益相反取引の承認手続き

社長個人と会社との間の売買取引は、会社法上の「利益相反取引」に該当します。これは、社長の利益が、会社の不利益に繋がる可能性がある取引だからです。この取引を有効なものとするためには、事前に株主総会(または取締役会設置会社の場合は取締役会)を開催し、その取引について重要な事実を開示した上で、承認決議を得る必要があります。承認を得たことを証明するために、必ず議事録を作成し、保管しておきましょう。

3.自動車の名義変更(移転登録)の具体的な手続き

個人から法人への車の売買契約が成立したら、運輸支局(または軽自動車検査協会)で、所有者を個人から法人へと変更する「移転登録(名義変更)」の手続きを行います。

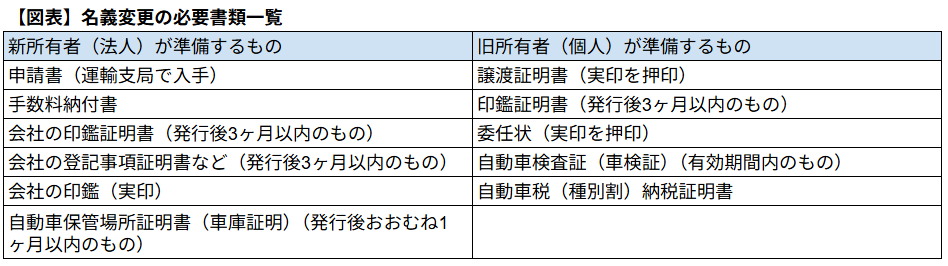

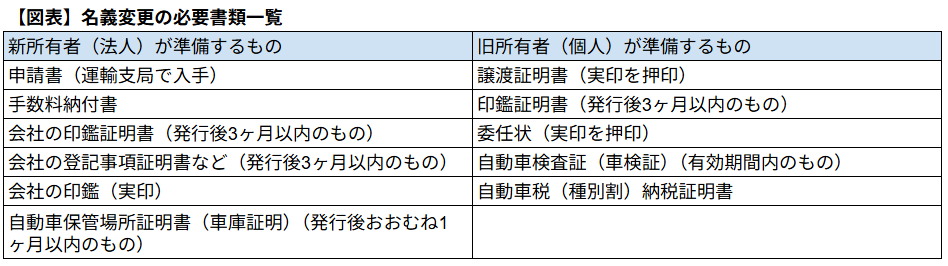

名義変更に必要な書類

手続きには多くの書類が必要となるため、事前に漏れなく準備することが重要です。

車庫証明は、法人の本店所在地や事業所の所在地を管轄する警察署で、事前に取得しておく必要があります。

名義変更にかかる費用

名義変更には、以下のような費用が発生します。

- 移転登録手数料:500円程度

- ナンバープレート代:約1,500円~2,000円(管轄が変わる場合)

- 自動車税環境性能割:車の燃費性能や取得価額に応じて課税されます(非課税または1~3%)。

- その他:書類取得費用、行政書士に依頼する場合はその手数料など。

4.任意保険の等級引き継ぎに関する重要注意点

個人で加入していた自動車の任意保険は、法人名義に変更した後、法人契約として新たに加入し直す必要があります。この際に大きな問題となるのが、「ノンフリート等級」の引き継ぎです。

個人の契約で長年無事故を続け、高い割引率の等級(例:20等級)を持っていたとしても、それを法人契約にスムーズに引き継げなければ、保険料が大幅に跳ね上がってしまいます。

等級を引き継ぐための条件

個人から法人へ等級を引き継ぐためには、保険会社が定める一定の条件を満たす必要があります。一般的には、以下のような条件が求められます。

- 旧契約(個人)と新契約(法人)の記名被保険者が同一であること:個人契約の記名被保険者であった社長が、法人契約でも主な運転者(記名被保険者)となる必要があります。

- 法人が個人事業を法人化したものである、または個人が法人に使用貸借している実態があること

このあたりの条件や引き継ぎの可否は、保険会社によってルールが大きく異なります。「引き継げるだろう」と安易に考えるのではなく、必ず事前に、現在加入している保険会社および法人契約を検討している保険会社に、等級引き継ぎが可能かどうかを確認することが、絶対に必要です。

5.法人名義にした後の運用上の注意点

無事に法人名義に変更した後も、税務調査などで問題を指摘されないために、適切な運用を心がける必要があります。

私的利用と業務利用の明確な区分

法人名義の社用車は、あくまで事業活動のために使用されるべきものです。社長やその家族が、通勤や業務とは全く関係のない、プライベートな買い物や旅行などで車を使用した場合、その分の費用(ガソリン代や減価償却費相当額など)は、法人の経費として認められません。

車両管理規程の整備

税務調査で「この車は本当に事業で使っているのか?」と指摘された際に、その事業関連性を客観的に証明するためにも、「車両管理規程」という社内ルールを整備しておくことを強くお勧めします。この規程には、以下のような内容を盛り込みます。

- 社用車の管理責任者

- 使用目的の範囲(業務利用の定義)

- 使用する際の手続き(運転日報の作成・提出など)

- 私的利用をする場合のルールと費用負担(例:走行距離に応じた使用料を会社に支払うなど)

運転日報などで、いつ、誰が、どのような目的で、どこへ、何km走行したかを記録しておくことで、事業利用の実態を明確に示すことができます。

まとめ

社長が個人で所有する車を法人名義に変更することは、車両関連費用を会社の経費として計上できるようになるため、法人税の節税と、社長個人の手取り額増加の両方に繋がる、非常に有効な節税スキームです。しかし、その実行には、多くのステップと注意深い配慮が求められます。

- 【税務】個人から法人への資産移転は、「適正な時価での売買」を原則とし、利益相反取引の承認など、法的に有効な手続きを踏むこと。

- 【手続き】移転登録に必要な書類を漏れなく準備し、運輸支局で名義変更を行うこと。

- 【保険】任意保険の等級引き継ぎが可能かどうかを、必ず事前に保険会社に確認すること。

- 【運用】法人名義にした後は、「車両管理規程」を整備し、事業利用と私的利用を明確に区分すること。

これらのポイントを一つひとつ確実にクリアしていくことで、社用車活用のメリットを最大限に享受することができます。手続きが複雑で不安な場合や、最適な時価の算定、規程の作成などについては、税理士などの専門家と相談しながら進めるのが賢明です.

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。