経営者のための不動産投資術|節税と資産形成を両立する物件選びと戦略

- 2025年10月24日公開

事業で大きな利益が出た際、その資金をどのように活用するかは、経営者にとって重要な経営判断です。「節税も兼ねて、何か新しい事業に挑戦してみたい」と考える方も少なくないでしょう。しかし、例えば飲食店経営など、本業とは異なる分野のサイドビジネスに安易に手を出し、残念ながら失敗してしまうケースは後を絶ちいません。

では、多忙な経営者が、事業で得た利益をより堅実に、そして税務上も有利に再投資する方法はないのでしょうか。その答えの一つが、「収益不動産」への投資です。株式投資とは異なり、金融機関からの融資という「レバレッジ」を最大限に活用でき、かつ、減価償却という会計上の仕組みを利用して、税負担をコントロールすることが可能な不動産投資は、まさに経営者のための資産防衛・形成ツールと言えます。

この記事では、なぜ不動産投資が経営者にとって有利なのか、その基本的な仕組みから、「安定した資産形成」と「積極的な節税」という2つの異なる目的に応じた、具体的な物件選びの戦略、そして避けるべき投資対象までを、詳しく解説していきます。

社長の資産防衛チャンネル編集チーム

最新記事 by 社長の資産防衛チャンネル編集チーム (全て見る)

- 2026年問題に備える!賃上げと設備投資で税負担をゼロに近づける企業の生存戦略 - 2026年3月11日

- 旅行費用を正しく会社の経費にするには?社員旅行から役員合宿まで、税務上の5つの条件 - 2026年3月10日

- なぜ黒字企業の社長はわざわざ借金をして収益物件を買うのか?資産を爆発的に拡大させる法人不動産投資のカラクリ - 2026年3月9日

目次

1.なぜ不動産は、経営者にとって最強の資産運用ツールと言えるのか

株式投資や他の事業投資と比較して、収益不動産への投資が経営者にとって特に有利である理由は、主に以下の3つの点に集約されます。

①融資(レバレッジ)の活用による高い投資効率

不動産投資の最大の魅力は、金融機関からの融資、すなわち「レバレッジ」を活用できる点です。株式投資の場合、自己資金の範囲内でしか投資できませんが、不動産投資では、物件の収益性や個人の信用力を担保に、自己資金の何倍もの規模の投資を行うことが可能です。

例えば、1億円の収益物件を購入する場合でも、必要な自己資金は、頭金と諸費用を合わせて1,000万円~1,500万円程度で済むケースも珍しくありません。自己資金1,000万円の投資で、年間150万円のキャッシュフロー(返済後・経費差引後の手残り)が得られるのであれば、自己資金に対する利回りは15%にも達します。これは、他の投資ではなかなか実現が難しい、非常に高い投資効率です。

②経営的視点でのパフォーマンス向上が可能

株式投資の場合、投資家は市場の価格変動を受け入れるしかなく、そのパフォーマンスに直接介入することは困難です。しかし、不動産投資は「賃貸経営」という事業です。入居率を高めるための適切なリフォームや、周辺の家賃相場を見ながら戦略的に賃料を改定するなど、経営者自身の意思決定によって、運用パフォーマンスを向上させることが可能です。この「経営」の要素がある点が、多忙ながらも事業運営に長けた経営者と、不動産投資の相性が良い理由の一つです。

③「減価償却」による税務メリット

不動産投資では、実際のキャッシュアウトを伴わない会計上の経費である「減価償却費」を計上することができます。これにより、家賃収入があり、キャッシュフローはプラスであるにもかかわらず、会計帳簿上は「赤字」になるという状況を作り出すことが可能です。この会計上の赤字を、役員報酬などの個人の給与所得と「損益通算」することで、所得税・住民税の還付や軽減といった、大きな節税効果が期待できます。

2.【目的別】不動産投資の物件選びと節税戦略

不動産投資と一言で言っても、その目的によって、選ぶべき物件の種類や戦略は大きく異なります。ここでは、「安定した資産形成」を目的とする場合と、「積極的な節税」を目的とする場合に分けて、最適なアプローチを解説します。

目的①:安定した資産形成(インカムゲイン)を狙うなら→「新築アパート」

「とにかく手堅く、安定したキャッシュフローを長期的に得たい」というニーズに最も適しているのが、新築の一棟アパートへの投資です。

メリット

新築物件は、入居者に人気が高く、長期間にわたって空室リスクを抑え、安定した家賃収入が期待できます。また、最新の設備が導入されているため、当面は大規模な修繕費が発生するリスクも低いです。物件価格に対して90%程度の融資が受けられることも多く、少ない自己資金で、毎月安定したキャッシュフロー(インカムゲイン)を生み出す資産を形成していくことができます。例えば、自己資金1,000万円で1億円の新築アパートを購入し、年間150万円の手残りが得られる、といったプランも現実的です。15年程度保有してローン残債を減らした後に売却し、キャピタルゲインを狙う、という長期的な戦略も描けます。

目的②:積極的な節税(課税の繰り延べ)を狙うなら→「中古木造アパート」

「役員報酬が高額で、所得税の負担が重い」「今期、突発的な利益が出たので、大きな損金を作りたい」このような、積極的な節税ニーズに応えるのが、築年数が経過した中古の木造アパートへの投資です。

なぜ「築古木造」で節税できるのか?

その鍵は、前述の「減価償却」の仕組みにあります。税法上、建物の法定耐用年数は構造によって定められており、木造は22年です。そして、法定耐用年数をすべて経過した中古物件の耐用年数は、「法定耐用年数×0.2」で計算されます。つまり、築22年を超えた木造アパートは、わずか4年間で、建物価格の全額を減価償却費として経費計上できるのです。

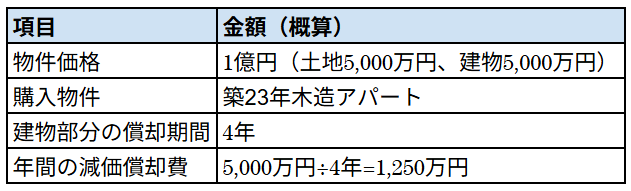

【図表】中古木造アパートの短期償却による節税効果(例)

この例では、毎年1,250万円という、実際にはキャッシュアウトしない巨額の経費を計上できます。この会計上の赤字を、高額な役員報酬(給与所得)と損益通算すれば、所得税・住民税の大幅な還付・軽減が実現します。さらに、売却時の税率にもメリットがあります。不動産の売却益(譲渡所得)は、5年を超えて保有していれば、税率が約20%の分離課税となります。所得税・住民税で最高55%の税率が適用される高所得者にとっては、「高い税率がかかる所得を、短期償却による損失で圧縮し、将来、低い税率で売却益として確定させる」という、税率差を利用した究極の節税が可能になるのです。

3.避けるべき不動産投資と、優良物件の見つけ方

ワンルームマンション投資や中古戸建て投資のリスク

都心の新築ワンルームマンション投資は、節税を謳い文句に営業されることも多いですが、注意が必要です。物件価格に対して、家賃収入が低く、管理費や修繕積立金を差し引くと、キャッシュフローがマイナスになるケースが少なくありません。また、中古の戸建て投資も、一見利回りが高く見えても、突発的な修繕費がかさみ、融資もつきにくいため、効率的な資産形成には繋がりにくいのが実情です。

タワーマンション投資の注意点

都心部のタワーマンションは、近年、価格が大きく上昇しましたが、これはもはや安定した賃貸経営というよりは、価格変動を狙うキャピタルゲイン目的の、株式投資に近い性質を持っています。価格が上がりやすい物件は、下がるのも早い可能性があります。また、高額なため、会社の事業に必要な融資枠を圧迫してしまうリスクも考慮すべきです。投資目的ではなく、ご自身が住むための自宅として購入し、結果的に値上がり益が出た、という形が最も健全でしょう。

優良物件はどこにあるのか?

本当に収益性が高く、条件の良い「掘り出し物」の物件が、一般の不動産情報サイトに掲載されることは、ほとんどありません。そのような物件は、情報が公開される前に、付き合いの深い不動産業者や顧客の間で、水面下で取引されてしまうからです。したがって、成功の鍵は、信頼できるパートナーとなる不動産会社を見つけることに尽きます。単に物件を仲介するだけでなく、自社で土地の仕入れから、建物の開発・施工、そして購入後の賃貸管理までを一気通貫で行っているような会社であれば、品質が高く、かつ適正な価格の物件を、非公開情報として紹介してくれる可能性が高まります。

まとめ

経営者にとって、不動産投資は、単なる資産運用に留まらない、多くの戦略的メリットを秘めたツールです。金融機関からの融資というレバレッジを効かせ、自己資金を効率的に活用し、減価償却という会計上のテクニックを駆使して、税負担をコントロールする。これは、まさに経営そのものと言えるでしょう。

その目的が、「安定したキャッシュフローの構築」なのか、それとも「積極的な節税(課税の繰り延べ)」なのか。まずはご自身の目的を明確にし、それに合わせて、「新築アパート」か「中古木造アパート」か、というように、最適な物件種別を選択することが重要です。

そして、最も大切なのは、目先の利益や節税額だけでなく、5年、10年という長期的な視点で、安定した経営が可能かどうかを見極めることです。そのためには、信頼できる不動産会社をパートナーとして見つけ、専門家である税理士とも相談しながら、入念なシミュレーションと計画のもとで、第一歩を踏み出すことをお勧めします。

この記事で解説した内容は、以下の動画で専門家がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。

相続税対策・生前贈与の活用をお考えの方へ

【無料Ebook '21年~'22年版】知らなきゃ損!驚くほど得して誰でも使える7つの社会保障制度と、本当に必要な保険

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

- ・自分に万が一のことがあった時に遺族が毎月約13万円を受け取れる。

- ・仕事を続けられなくなった時に毎月約10万円を受け取れる。

- ・出産の時に42万円の一時金を受け取れる。

- ・医療費控除で税金を最大200万円節約できる。

- ・病気の治療費を半分以下にすることができる。

- ・介護費用を1/10にすることができる。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

関連記事

-

事務所は「借りる」VS「買う」どっちがオトク?経費処理の違いと損をしない選び方

経営者にとって、オフィスのあり方は永遠の課題です。「毎月の賃料がもったいないから、いっそ自社ビルを買って資産にしたい」事業が軌道に乗り始めると、誰もが一度はそう考えるのではないでしょうか。支払いも安く済みそうで、将来的には会社の資産として残る。一見すると「

-

経営者のための不動産投資術|節税と資産形成を両立する物件選びと戦略

事業で大きな利益が出た際、その資金をどのように活用するかは、経営者にとって重要な経営判断です。「節税も兼ねて、何か新しい事業に挑戦してみたい」と考える方も少なくないでしょう。しかし、例えば飲食店経営など、本業とは異なる分野のサイドビジネスに安易に手を出し、

-

不動産売却・相続の節税対策|3,000万円控除と小規模宅地等の特例を解説

不動産は、人生で最も大きな買い物であると同時に、売却や相続の際には、最も大きな税負担を生む可能性のある資産でもあります。 「家を売却したら、思っていた以上に税金がかかって手取りが減ってしまった」 「実家を相続したら、相続税が払えなくて困った」

-

アパート経営で所得税・住民税をゼロに?意外と落とせる経費20選と節税の王道

「不労所得」という言葉の響きに、多くの方が憧れを抱くアパート経営。事業が軌道に乗った経営者の方が、第二、第三の収益の柱として検討することも少なくありません。確かに、安定した家賃収入は非常に魅力的ですが、その裏側には、不動産投資特有のリスクや、継続的な知識の

-

不動産投資で法人の利益を繰り延べる方法|国内外の中古物件活用術

建設費や人件費の高騰を受け、新築不動産の価格は上昇を続けています。それに伴い、近年では「中古不動産」市場が活発化しており、多くの経営者が、これを活用した法人税対策に注目しています。 「中古不動産を購入すると、なぜ節税になるのか?」「国内物件と海外物件