個人事業主やフリーランスの方にとって、毎年大きな負担となっている国民健康保険料(国保)。その年間上限額が、2024年度の106万円から、2025年度には109万円に引き上げられることが決定しました。

所得が増えれば増えるほど負担も増し、高所得者層にとっては年間100万円を超える重い負担となります。何も対策をしなければ、毎年確実に手取りが減少し、経営のキャッシュフローを圧迫しかねません。

しかし、国民健康保険料の仕組みを正しく理解し、活用できる制度を組み合わせることで、この負担を大幅に削減することが可能です。本記事では、保険料が上がり続ける背景から、今すぐ実践できる具体的な削減方法までを徹底解説します。

The following two tabs change content below.

国民健康保険料はなぜ上がり続けるのか?

対策を考える前に、まず国保料の仕組みと、なぜ負担が増え続けるのかという背景を理解しておきましょう。

国保料の計算の仕組み:「均等割」と「所得割」

国民健康保険料は、主に2つの要素を合算して計算されます。これらは市区町村によって名称や料率が異なりますが、基本的な構造は同じです。

- 均等割:所得にかかわらず、世帯の加入者数に応じてかかる定額の保険料です。「一人あたり〇万円」という形で計算されます。

- 所得割:前年の総所得金額等から基礎控除を差し引いた「基準所得額」に、一定の保険料率を掛けて計算される保険料です。所得が多いほど、この部分の金額は大きくなります。

つまり、「世帯人数が多いほど」「所得が高いほど」、国民健康保険料は高くなる仕組みです。

上限額引き上げの背景にある3つの要因

国保料の上限額が年々引き上げられている背景には、主に以下の3つの社会的な要因があります。

- 少子高齢化の進展:2025年には団塊の世代が75歳以上の後期高齢者となり、医療費が急増する「2025年問題」が目前に迫っています。支える側の現役世代が減り、医療を受ける高齢者が増えることで、保険財政は年々厳しくなっています。

- 医療技術の高度化:高度な医療機器や新薬の開発により、提供される医療の質が向上する一方で、医療費そのものが高騰しています。

- 外国人医療の問題:日本の公的医療保険は、比較的緩やかな条件で外国人留学生や労働者も加入できます。一部で、低負担での高額医療利用や保険料の未納などが問題視されており、保険財政を圧迫する一因とされています。

これらの要因が重なり、保険料の引き上げが避けられない状況となっているのです。

【基本編】所得を抑えて保険料を削減する3つの方法

国保料の「所得割」は、前年の所得を基準に計算されます。つまり、課税対象となる所得を合法的に圧縮することが、保険料削減の直接的な対策となります。

(1)必要経費を漏れなく計上する

個人事業主やフリーランスにとって、最も基本的かつ重要な対策です。事業に関連する支出は、些細なものでも漏れなく経費として計上することで、課税所得を抑えることができます。交際費や交通費、消耗品費はもちろん、自宅兼事務所の場合は家賃や光熱費の一部を家事按分することも忘れてはいけません。

(2)青色申告特別控除を最大限活用する

確定申告を白色申告で行っている方は、青色申告に切り替えることを強くお勧めします。複式簿記での記帳という手間はかかりますが、その見返りは非常に大きいものがあります。

e-Tax(電子申告)を利用して青色申告を行うことで、最大65万円の「青色申告特別控除」が適用されます。これにより課税所得が65万円減るため、所得割の計算上有利になり、国保料の削減にも繋がります。

(3)経営セーフティ共済(倒産防止共済)で所得を圧縮する

経営セーフティ共済は、取引先の倒産に備えるための制度ですが、強力な節税ツールとしても活用できます。支払った掛金は、全額が必要経費として認められるため、課税所得を直接的に圧縮できます。

年間最大240万円まで掛金を支払うことができ、所得を大きく減らす効果があるため、所得割額の削減に大きく貢献します。

(補足)iDeCoや小規模企業共済は効果があるのか?

節税策として人気のiDeCo(個人型確定拠出年金)や小規模企業共済ですが、これらは掛金が「所得控除」の対象となります。「経費」ではなく「所得控除」であるため、国民健康保険料の算定基礎となる所得を減らす効果はありません。節税にはなりますが、国保料の削減には直接繋がらない点に注意が必要です。

【応用編】制度を活用して保険料を削減する方法

所得の圧縮以外にも、活用できる制度があります。

医師、歯科医師、弁護士、建設業、理美容師など、特定の業種には、市区町村の国保とは別に、同業者で組織する「国民健康保険組合」が存在する場合があります。これらの組合は、所得にかかわらず保険料が一律である場合が多く、高所得者にとっては市区町村の国保よりも保険料が大幅に安くなる可能性があります。ご自身の業界に該当する組合がないか、一度調べてみると良いでしょう。

倒産や廃業、災害などにより、前年と比べて所得が著しく減少した場合、申請によって国保料が減額または免除される制度があります。万が一の際には、お住まいの市区町村の窓口に相談することが重要です。

【究極の対策】マイクロ法人設立による社会保険への切り替え

ここまで紹介した方法は、あくまで国保の枠内での対策です。負担を劇的に、そして根本的に解決したい高所得者の方にとって、最も有効な選択肢が「マイクロ法人」を設立し、国民健康保険から会社の「社会保険」に切り替えることです。

なぜマイクロ法人で保険料が劇的に安くなるのか

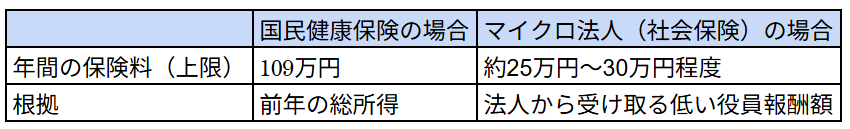

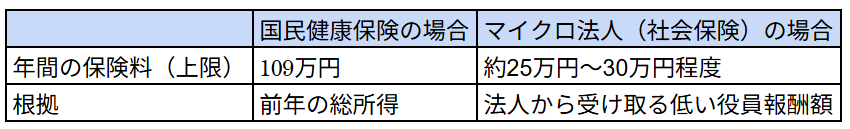

会社の社会保険料(健康保険・厚生年金保険)は、役員報酬の額に応じて決まります。そこで、自分一人が役員の「マイクロ法人」を設立し、その法人から自身に低い役員報酬(例えば月額4万5千円など)を支払う形にします。

これにより、自身はその低い報酬額に基づいた社会保険に加入することになります。

個人の事業でどれだけ高い所得を得ていても、マイクロ法人からの役員報酬が低ければ、社会保険料はその低い基準で計算されます。その結果、年間109万円に達する国保料の負担が、法人負担分を合わせても年間30万円程度にまで激減する可能性があるのです。

マイクロ法人設立の注意点

このスキームは非常に強力ですが、注意点もあります。

- 法人設立・維持コスト:法人設立の登記費用や、税理士への決算申告費用など、年間十数万円程度のコストがかかります。

- 事業の分離:個人事業と法人で行う事業は、明確に分ける必要があります。同じ事業内容で行うと、税務署から「実態は一つの事業であり、租税回避行為である」と指摘されるリスクがあります。

- 制度改正のリスク:このマイクロ法人スキームは、現在、政府内でもそのあり方が議論されています。将来的に規制される可能性もゼロではありませんが、現時点では効果的な手法です。

まとめ

国民健康保険料の上限引き上げは、多くの個人事業主やフリーランスにとって避けられない厳しい現実です。しかし、指をくわえて負担増を受け入れる必要はありません。

今回ご紹介したように、

- 所得を圧縮する基本的な対策(経費、青色申告、セーフティ共済)

- 活用できる制度の模索(国保組合、減免制度)

- 根本的な解決策としてのマイクロ法人設立

など、知識と行動次第で、その負担を大幅に軽減する道は存在します。

特に、所得が高い方ほど、マイクロ法人を設立して社会保険に切り替えるメリットは絶大です。ご自身の所得状況や事業内容を踏まえ、どの対策が最適なのか、一度専門家も交えて検討してみてはいかがでしょうか。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。