個人事業主の方や、会社の社長が自宅で仕事をするのは、今や当たり前の働き方となりました。しかし、住宅ローンを組んで購入したマイホームを、事務所としても利用する場合、税金面で非常に大きな落とし穴が存在することをご存知でしょうか。

「事務所として使うなら、その分の家賃や光熱費は経費にできるから節税になるはず」そう考えるのは当然です。しかし、その一方で、事業での利用割合によっては、本来受けられるはずだった「住宅ローン控除」の額が大幅に減ってしまったり、最悪の場合、全く受けられなくなってしまったりするリスクがあるのです。

経費計上による節税メリットと、住宅ローン控除のメリット。この二つを天秤にかけ、どちらを優先すべきか。そして、両方のメリットを最大限に享受するための「最適なバランス」はどこにあるのか。この記事では、住宅ローン控除の基本的な仕組みから、事業での利用割合が控除額に与える影響、そしてご自身の所得や経費の状況に応じた最適な割合の見つけ方まで、詳しく解説していきます。

The following two tabs change content below.

1.住宅ローン控除の基本的な仕組み

まず、住宅ローン控除(正式名称:住宅借入金等特別控除)が、どれほど有利な制度なのかを再確認しておきましょう。

住宅ローン控除とは、住宅ローンを利用してマイホームを取得した場合に、年末時点でのローン残高の0.7%に相当する金額が、13年間にわたって、納めるべき所得税から直接差し引かれる(控除される)制度です。所得税から引ききれない場合は、翌年の住民税からも一部控除されます。

例えば、年末のローン残高が3,000万円だった場合、その0.7%である21万円が、その年の所得税から直接マイナスされるのです。これは、経費を計上して課税所得を減らす「所得控除」よりも、はるかに直接的で強力な節税効果を持ちます。

なお、控除の対象となるローン残高には上限があり、住宅の種類によって異なります。例えば、2025年入居の省エネ基準適合住宅の場合、控除対象となるローン残高の上限は4,500万円とされています。仮に5,000万円のローンを組んだとしても、控除額の計算に使われるのは4,500万円までとなります。

2.事業利用割合と住宅ローン控除の関係性

それでは、本題である「自宅兼事務所」の場合、住宅ローン控除はどうなるのでしょうか。ここには、3つの重要なルールが存在します。

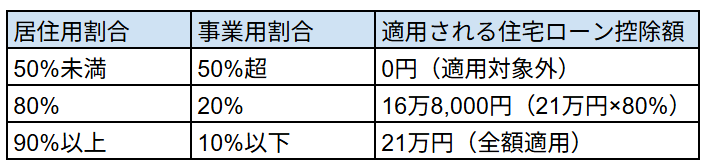

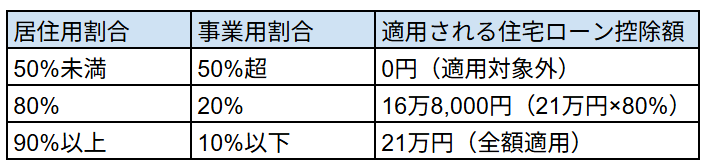

ルール①:居住用部分が50%未満の場合、控除は一切受けられない

これが最も厳しいルールです。住宅の総床面積のうち、居住用として使用している部分の面積が50%(半分)未満である場合、住宅ローン控除は全く適用されません。たとえローン残高が数千万円あっても、控除額は0円になってしまいます。

例えば、2階建ての家で、1階を完全に店舗や事務所とし、2階を居住スペースとしているような場合でも、それぞれの面積比率には注意が必要です。事業用スペースの方が広い場合は、住宅ローン控除のメリットを完全に失うことになります。

ルール②:居住用部分が50%以上90%未満の場合、居住割合に応じて控除額が減る

居住用部分の割合が50%以上ではあるものの、90%に満たない場合は、住宅ローン控除の額が、その居住用割合に応じて按分計算されます。

例えば、ローン残高が3,000万円あり、本来であれば21万円(3,000万円×0.7%)の控除が受けられるケースで考えてみましょう。もし、総床面積のうち20%を事業用、残り80%を居住用として使用している場合、控除額も80%に減額されます。

控除額の計算:21万円×80%(居住用割合)=16万8,000円

この場合、事業用として経費計上するメリットと、住宅ローン控除が4万2,000円減少するデメリットを比較検討する必要が出てきます。

ルール③:居住用部分が90%以上の場合、全額控除が受けられる

これが、多くの方にとって「裏ワザ」とも言える、最も重要なルールです。総床面積のうち、居住用として使用している部分の割合が90%以上であれば、その住宅全体が控除の対象となり、住宅ローン控除を満額(100%)受けることができます。

つまり、事業での利用割合を10%以下に抑えれば、住宅ローン控除のメリットを一切損なうことなく、さらに事業で使った分の経費も計上できる、という「いいとこ取り」が可能になるのです。

【図表】居住用割合と住宅ローン控除額の関係(控除満額21万円の場合)

3.最適な事業利用割合の見つけ方

では、ご自身の状況に合わせて、どの割合を選ぶのが最も得なのでしょうか。これは、「住宅ローン控除の減少額」と「事業経費計上による節税額」を比較することで判断できます。

損益分岐点の考え方

先ほどの例(本来の控除額21万円、居住用80%・事業用20%)で考えてみましょう。この場合、住宅ローン控除は4万2,000円減少します。この4万2,000円のデメリットを、事業用経費の計上による節税メリットで上回ることができれば、事業用割合を20%にする価値がある、と言えます。

節税額は、その人の所得税・住民税の税率によって変わります。

- 税率が合計20%(所得税10%,住民税10%)の方の場合:4万2,000円の節税を実現するためには、21万円の経費が必要です。(21万円×20%=4万2,000円)

- 税率が合計30%(所得税20%,住民税10%)の方の場合:4万2,000円の節税を実現するためには、14万円の経費が必要です。(14万円×30%=4万2,000円)

つまり、ご自身の税率を基に、「住宅ローン控除の減少額÷自身の税率」を計算し、その金額以上の経費を、事業利用分として合理的に計上できる見込みがあるかどうか、が判断の分かれ目となります。もし、そこまでの経費計上が見込めないのであれば、無理に事業利用割合を高く設定せず、居住用割合を90%以上として住宅ローン控除を満額受け取る方が、結果的に得になるのです。

4.応用的な考え方:13年後の戦略変更

住宅ローン控除の適用期間は、原則として13年間です。では、14年目以降はどう考えればよいのでしょうか。

14年目以降は、住宅ローン控除のメリットはなくなります。したがって、それまでは事業利用割合を10%以下に抑えて住宅ローン控除を満額受けておき、控除期間が終了する14年目から、実際の使用状況に合わせて事業利用割合を20%や30%に引き上げる、という戦略も考えられます。

これにより、最初の13年間は両方のメリットを最大限に享受し、14年目以降は、より多くの事業経費を計上して所得税・住民税の節税を図る、という柔軟な対応が可能になります。

まとめ

自宅兼事務所の節税を考える上で、住宅ローン控除とのバランスは非常に重要な視点です。多くの方が、「事業で使っているのだから経費にできるはず」と考えがちですが、それによって、より大きな節税効果を持つ住宅ローン控除を失ってしまっては元も子もありません。

まずは、ご自身の状況を正しく把握することが重要です。

- ルールを理解する:居住用割合が50%未満では控除ゼロ、90%以上なら控除は満額、という3つのルールを理解しましょう。

- シミュレーションを行う:事業経費として計上できる見込み額と、それによる節税額を計算し、住宅ローン控除が減る額と比較検討しましょう。

- 最適な割合を選択する:多くの場合、居住用割合を90%以上(事業用10%以下)に設定し、住宅ローン控除を満額受けつつ、10%分の事業経費も計上するのが、最もバランスの取れた選択肢となります。

住宅ローン控除という、国が用意してくれた強力な税制優遇を最大限に活用しつつ、事業経費も適切に計上する。このバランス感覚こそが、自宅兼事務所の経営者にとって、賢い資産防衛の実践と言えるでしょう。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な計算例やさらに詳しい情報を知りたい場合に、参考にしてください。