近年、働き方の多様化に伴い、会社員として安定した基盤を持ちながら、副業に取り組む人が増えています。副業で得られる収入は、家計の助けになるだけでなく、自己実現やスキルアップの機会にも繋がります。

副業の収入が一定規模になってくると、「個人事業主として開業した方が良いのか?」「節税メリットはあるのか?」といった疑問が生じます。収入が少額であれば「雑所得」として扱われ、確定申告も不要なケースがありますが、収入が増え事業として継続的に行うようになれば、個人事業主として開業することで大きなメリットを享受できる可能性があります。

この記事では、サラリーマンが副業で個人事業主になることの具体的な節税メリット、より有利になる「青色申告」の活用法、そして開業する際の注意点や、さらなる節税を目指す場合の法人化について解説します。

The following two tabs change content below.

1.サラリーマンが副業で個人事業主になる3つのメリット

会社員としての安定した基盤を維持しつつ、副業で個人事業主として活動することには、主に以下のようなメリットがあります。

メリット①:副業にかかる費用を経費にできる

個人事業主として事業所得を申告する場合、その事業を行うために直接必要となった費用を「経費」として収入から差し引くことができます。これにより、課税対象となる所得が減り、結果として所得税や住民税の節税につながります。

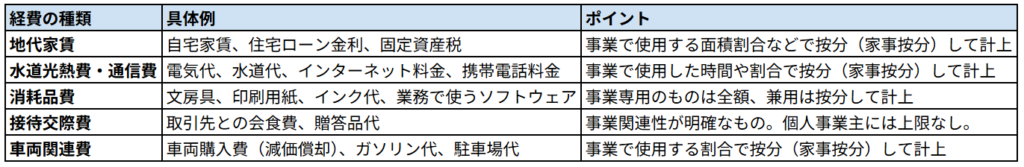

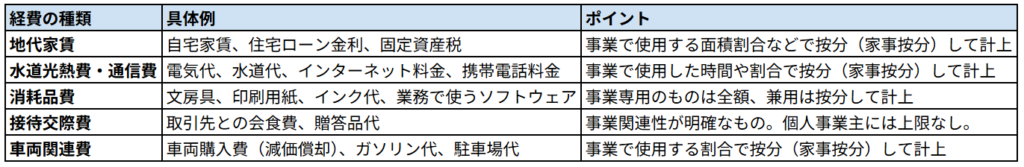

【図表】副業で経費にできる費用の例

雑所得の場合でも一部経費計上は可能ですが、事業所得の方が経費として認められる範囲が一般的に広く、より明確に事業関連支出として計上しやすくなります。

メリット②:会社の社会保険に加入したまま事業ができる

専業の個人事業主は、国民健康保険と国民年金に加入するのが一般的です。一方、会社員が副業で個人事業主になる場合、本業の会社で加入している社会保険(健康保険・厚生年金)の資格をそのまま継続できます。

これには以下のようなメリットがあります。

- 保険料の負担:社会保険の健康保険料・厚生年金保険料は、会社と従業員が折半して負担します。国民健康保険料や国民年金保険料は全額自己負担となるため、実質的な個人負担額は社会保険の方が安くなるケースが多いです。

- 年金制度:厚生年金に加入し続けることで、将来受け取れる老齢年金額が、国民年金のみの場合よりも手厚くなる可能性があります。

- 扶養制度:社会保険には扶養制度があり、一定の収入以下の家族を被扶養者として追加の保険料負担なく加入させることができますが、国民健康保険にはこの制度がありません。

メリット③:本業(給与所得)と副業(事業所得)で損益通算できる

副業の所得が「事業所得」として認められた場合、その事業で赤字(損失)が出たときに、本業である会社の給与所得など、他の黒字の所得と相殺(損益通算)することができます。これにより、全体の課税所得が減り、所得税・住民税が軽減される効果があります。

例えば、給与所得が600万円あり、副業の事業所得が50万円の赤字だった場合、損益通算により課税所得は550万円として計算されます。副業を始めたばかりの時期や、初期投資がかさんで赤字が出やすい場合には、この損益通算は大きなメリットとなります。

事業所得認定のポイント

ただし、副業の所得が事業所得として認められるためには、単に収入があるだけでなく、「事業として継続的かつ安定的に行われている」という実態が必要です。具体的には、相当の時間を費しているか、継続して収入を得られる可能性があるか、営利性・有償性があるか、帳簿書類をきちんと作成・保存しているか、といった点が総合的に判断されます。休日に単発でエッセイを書いて原稿料を得る、といったケースは、一般的に雑所得とみなされる可能性が高いです。事業所得か雑所得かの判断は難しいため、税理士などの専門家に相談することをお勧めします。

2.【さらに節税】青色申告の活用で得られる4大メリット

個人事業主として事業所得がある場合、確定申告の方法として「白色申告」と「青色申告」のいずれかを選択できます。青色申告は、複式簿記による帳簿付けなど、白色申告に比べて手間がかかりますが、それを補って余りある大きな税制上のメリットがあります。

(1)最高65万円の青色申告特別控除

青色申告を行うと、所得金額から最高で65万円を控除できる「青色申告特別控除」の適用を受けることができます。(※65万円控除には、複式簿記による記帳に加え、e-Taxによる電子申告または優良な電子帳簿保存が必要です。)この控除額はそのまま課税所得を減らすため、節税効果は大きいです。サラリーマンが副業で個人事業主となる場合、本業の給与所得で受けられる「給与所得控除」と、副業の事業所得で受けられるこの「青色申告特別控除」の両方の適用を受けることが可能です。

(2)少額減価償却資産の特例

通常、取得価額が10万円以上のパソコンや機械、車両などの固定資産は、減価償却により数年間に分けて経費計上しますが、青色申告者である中小企業者等(個人事業主を含む)は、取得価額30万円未満の減価償却資産について、年間合計300万円を上限として、購入・使用開始した年に一括で必要経費に算入できる特例があります。

(3)赤字(純損失)の3年間繰越控除

事業所得で赤字(純損失)が生じた場合、その赤字額を翌年以降3年間にわたって繰り越し、将来の黒字の所得と相殺することができます。これにより、将来の税負担を軽減できます。

(4)青色事業専従者給与

生計を同一にする配偶者や15歳以上の親族が、その事業に専ら従事している場合、事前に届け出た範囲内で支払った給与を「青色事業専従者給与」として全額必要経費に算入できます。白色申告の場合でも事業専従者控除(配偶者で最高86万円など)がありますが、青色申告の方がより多くの金額を経費にできる可能性があります。ただし、専従者として認められるには、「その年を通じて6ヶ月を超える期間、その事業に専ら従事していること」などの細かい要件があります。

3.副業で個人事業主になる際の重要注意点

メリットの多い副業での個人事業主ですが、いくつか注意しておきたい点があります。

開業届の提出

個人事業主として事業を開始した場合、原則として事業開始から1ヶ月以内に、納税地を所轄する税務署へ「個人事業の開業・廃業等届出書(開業届)」を提出する必要があります。提出が遅れた場合の罰則は特にありませんが、青色申告の承認を受けるためには、開業届の提出が前提となります。

青色申告承認申請書の提出期限

青色申告の適用を受けるためには、「所得税の青色申告承認申請書」を、青色申告をしようとする年の3月15日まで(その年の1月16日以後に新たに事業を開始した場合は、事業開始日から2ヶ月以内)に税務署へ提出する必要があります。開業届と同時に提出するのが一般的です。

失業保険の受給資格への影響

会社を退職した場合に受け取れる失業保険(雇用保険の基本手当)は、あくまで「失業状態」にあることが受給の前提です。税務署に開業届を提出していると、たとえ副業であっても「事業を行っている」とみなされ、失業保険の受給資格がなくなる可能性があります。

もし本業を辞めることになった際に失業保険を受けたい場合は、個人事業の方も廃業届を提出して廃業する必要が出てくるかもしれません。

会社に副業を知られたくない場合の住民税の取り扱い

勤務先の会社が副業を禁止している場合など、副業をしていることを知られたくないと考える方もいるでしょう。その場合、確定申告の際に住民税の徴収方法で「普通徴収(自分で納付)」を選択することが一つの対策となります。住民税を「特別徴収(給与から天引き)」にすると、副業の所得も合算された住民税額が会社に通知されるため、副業が発覚する可能性があります。

4.さらなる節税を目指すなら「法人化」も視野に

副業の事業所得が大きくなってきた場合(一般的には課税所得で年間900万円程度が目安)、個人事業主のままでいるよりも、法人を設立して事業を行った方が、トータルの税負担を抑えられる可能性があります。

個人所得税と法人税の税率差

個人の所得税は超過累進課税で、所得が増えるほど税率が上がります(住民税と合わせて最高約55%)。一方、法人税は、資本金1億円以下の中小企業の場合、所得年800万円以下の部分は軽減税率(約15%)、それを超える部分も約23.2%と、個人の最高税率に比べて低く設定されています(これに法人住民税・事業税を加えた実効税率は約25%~34%程度)。

法人化のメリット・デメリット

法人化すると、役員報酬の設定による所得分散、役員退職金の活用、生命保険料の損金算入など、個人事業主よりもさらに多様な節税策が利用可能になります。ただし、法人設立には費用(合同会社で約10万円~、株式会社で約24万円~)がかかり、赤字でも毎年最低約7万円の法人住民税(均等割)が発生するほか、社会保険への加入義務、経理処理の複雑化に伴う税理士費用なども考慮に入れる必要があります。

まとめ

サラリーマンが副業で個人事業主になると、経費計上の範囲が広がり、社会保険に加入したまま損益通算や青色申告のメリットを享受できるなど、節税面で有利になることが多いです。特に青色申告は、特別控除や赤字繰越など、節税効果を高める上で欠かせません。

一方で、開業届の提出、失業保険への影響、住民税の取り扱いなど、事前に知っておくべき注意点も存在します。副業の所得が大きくなれば、法人化も視野に入れることで、さらなる節税が可能になる場合もありますが、コストとのバランスを考慮する必要があります。ご自身の状況に合わせて最適な方法を選択し、賢く節税していくことが重要です。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な手続きやさらに詳しい節税策について知りたい場合に、参考にしてください。