次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

お金を増やしたい、税金をできるだけ抑えたいと誰もが思うのではないでしょうか。

その両方が叶えられるのが、個人型確定拠出年金iDeCoです。ふるさと納税をしのぐ節税手段であり、将来のお金を貯めていくのにはNISAよりもお得な制度といってもいいでしょう。

個人確定拠出年金iDeCoは掛け金が全額所得控除になり、将来のお金を貯めていくには現在最も有効な制度です。

毎月将来のためにお金を貯めていると思いますが、一番おすすめしたいものなので、制度をご理解頂きご活用いただければと思います。

この記事では個人型確定拠出年金iDeCoで節税しながら将来のお金をより多くする方法をお伝えします。この記事を読んでいただければ、すべてがわかるようになっていますので、是非最後までご覧ください。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

なぜ今、個人型確定拠出年金iDeCoが注目されているかというと、会社員だと勤務先の企業が確定拠出型年金制度を導入していなければ入れなかったからです。

2017年1月から制度が変わり、ほとんどの方が加入の対象となり、節税をしながら老後資金を貯めていくのに最も適した商品となりました。

個人型確定拠出年金iDeCoのポイントを簡単にまとめると以下のようになります。

以下、詳しく解説します。

確定拠出年金iDeCoの最大の特長は、掛金全額が所得から控除されることにあります。預けたお金を全額所得から控除すると、所得税・住民税を大きく節税できます。

具体例をご覧ください。

まずは会社員の方です。上限の月々23,000円掛ける場合を想定して計算します。

年間の節税額:55,200円

25年間の節税額:1,380,000円

25年間、月々23,000ずつ積み立てを行うと、年間55,200円節税でき、60歳までの25年間で所得税・住民税合わせて1,380,000円節税することができます。

計算過程は以下の通りです。

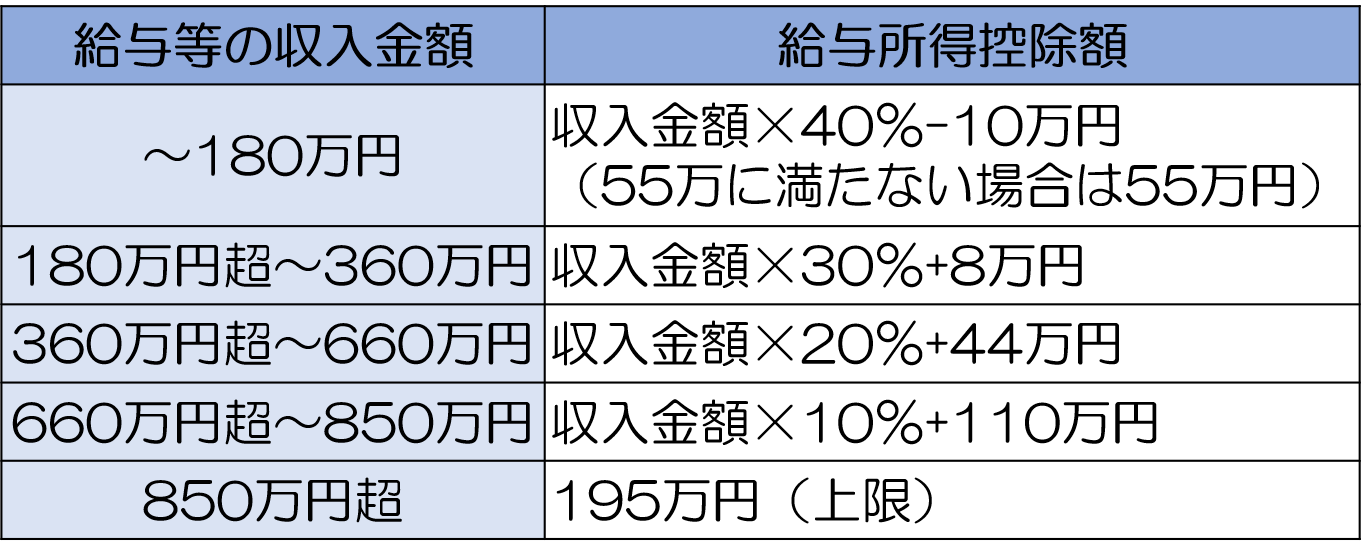

給与所得600万円-給与所得控除164万円(600万×20%+44万円)=436万円

【給与所得控除計算表】

436万円-48万円(基礎控除)-70万円(社会保険料控除)-38万円(配偶者控除)-27.6万円(小規模企業共済等掛金控除)=252.4万円

課税所得252.4万円

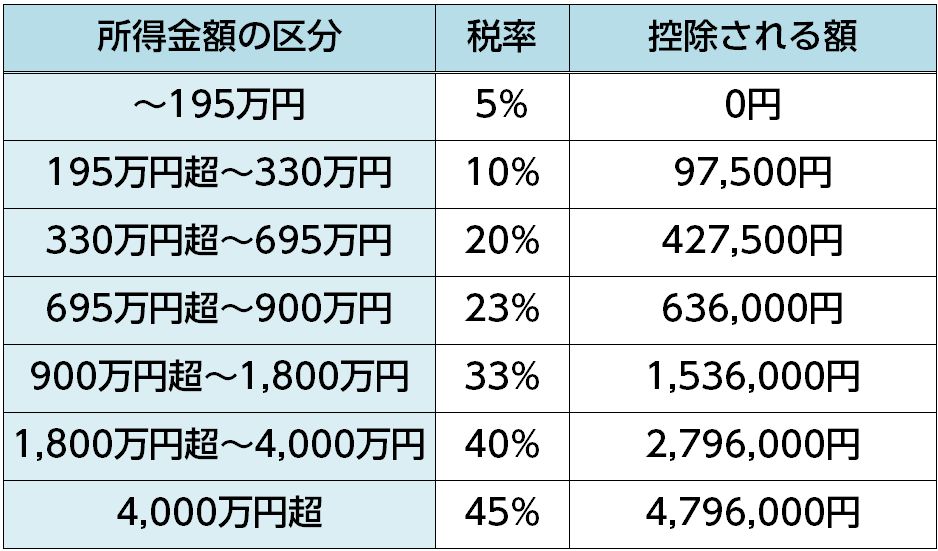

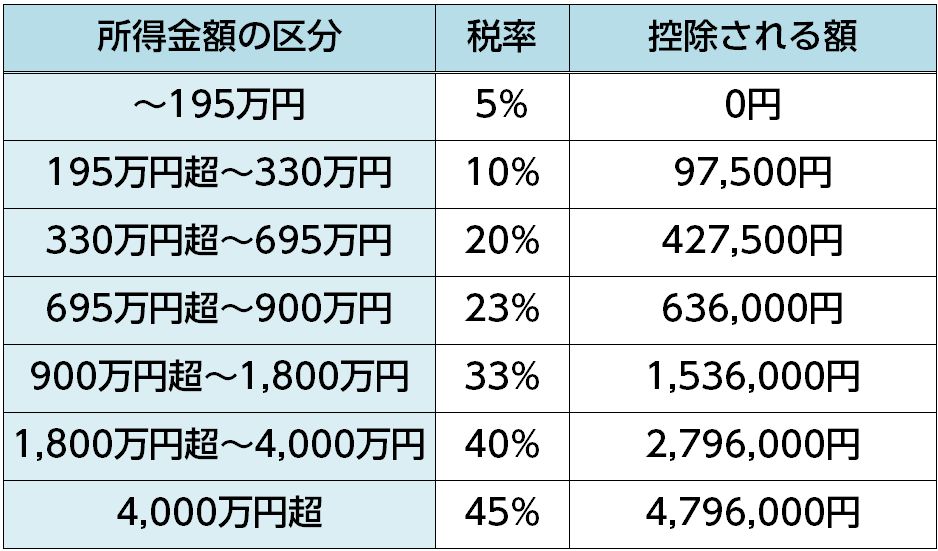

所得税計算表に当てはめると、、、

課税所得が252.4万円だと所得税率10%になります。

住民税は平成19年6月より一律10%になっています。

合計 所得税27,600円+住民税27,600円=55,200円

このように住民税は一律10%ですが、所得税は累進課税になっており、年収が高い人ほど節税効果が高くなります。

続いては、自営業者の方が月々50,000円の積み立てを行った場合にどれくらい節税ができるのか計算をします。

年間の節税額:120,000円

20年間の節税額:3,600,000円

20年間、月々50,000円ずつ積み立てを行うと、年間120,000円節税でき、60歳までの20年間で所得税・住民税合わせて2,400,000円節税することができます。

計算過程は以下の通りです。

事業所得600万円-48万円(基礎控除)-52万円(社会保険料控除)-38万円(配偶者控除)-38万円(扶養控除)-60万円(小規模企業共済等掛金控除)=364万円

課税所得364万円

所得税計算表に当てはめると、、、

課税所得が364万円だと所得税率20%になります。

住民税は平成19年6月より一律10%になっています。

合計 所得税120,000円+住民税60,000円=180,000円

個人事業主の方は会社員の方より掛けられる金額が大きいため、節税効果も大きくなります。

次に、メリットと注意点をお伝えします。活用する前に必ず理解しておきましょう。

最大のメリットは、掛金の全額が所得控除になることです。

長年掛け続けていくと累積で数百万円の節税になります。

株式投資の利益、定期預金や国債の利息には通常は源泉分離として約20%の課税されますが、個人型確定拠出年金iDeCoは利益が出た場合でも課税されません。

NISAも利益の一定額が非課税となりますが、最長で5年の運用期間内の非課税措置なので個人型確定拠出年金iDeCoのほうが有利です。

節税というと、掛金を払い込む際の所得控除だけに目が行きがちですが、個人型確定拠出年金iDeCoでは、お金を積み立てて将来年金として受け取る時も、課税されません。

年金の受け取り方は、一時金として受け取る方法と年金として受け取る方法のどちらかを選べます。

どちらを選んでも、以下の大きな所得控除が受けられます。

このように入口の節税だけではなく、受け取る時にも税金が掛からないのは大きなことです。

運用先を幅広く、自由に選ぶことができます。また、変更も自由です。

よく分からない方は、最初は定期預金などのリスクがない商品を選択して節税の効果だけを得ておき、後で投資・資産運用について勉強をしてから運用先を変える方法もあります。

節税の効果だけでも大きなメリットなので、とにかく早くから始めることをおすすめします。

個人型確定拠出年金iDeCo用の場合、証券会社の口座管理手数料が必要になります。

月額の管理料は証券会社によりますが、だいたい数百円です。ただし、最近では口座管理手数料が無料の証券会社もあります。

2つ目の注意点は、60歳までお金が受け取れないことです。生活しているといきなり大きなお金が必要になることがありますが、そういった時でも受け取ることができません。

途中で払込をやめた場合でも、60歳まで待ってから受け取ることになります。

人生何が起こるかわかりませんので、無理のない額で積み立てをするのをおすすめします。

この後お伝えしますが、個人型確定拠出年金iDeCoは自分で運用先を決めます。つまりハイリスク・ハイリターンの運用元を選んだ場合は、損をする可能性があります。

節税メリットだけを考えたい場合は、損をしないように定期預金や保険などの元本保証がされている商品で運用をしましょう。

定期預金や保険のような元本割れしない商品で運用することによって単純に節税だけをすることもできます。

したがって、「投資が嫌い」「苦手」「よく分からない」という人でも、リスクを取らずに節税効果だけをえることができます。

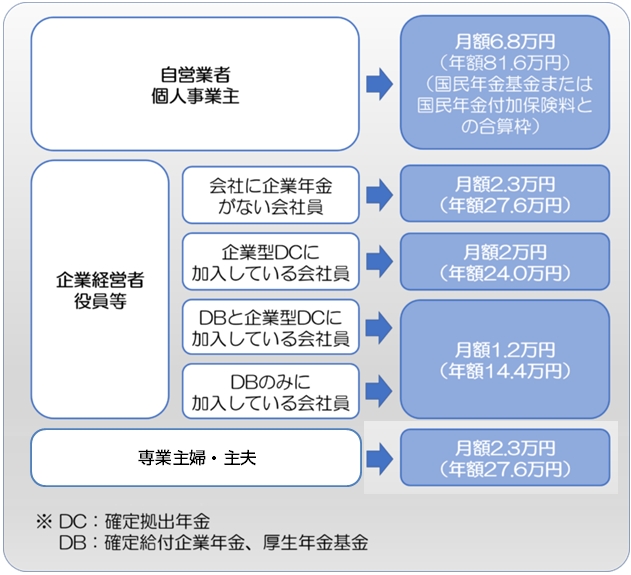

個人型確定拠出年金iDeCoはいくらでも掛けれるわけではなく、掛け金には上限があり、職業によっても上限が違います。

以下の表をご覧ください。

上記でもお伝えしましたが、個人型確定拠出年金iDeCoは60歳になってから毎年年金を受け取るのが原則ですが、60歳以前に受給するには主に3つの受け取り方法があります。

加入されていた方が、70歳になる前に政令で定める高度障害となった場合、加入年数に関係なく障害給付金の受給権者となり、障害給付金の支給を請求することができます。

受取方法は老齢年金方式で5年以上20年以下の期間で受け取るか、または老齢一時金として一括で受け取るかを選択できるほか、年金と一時金を組み合わせて受け取ることも可能です。

障害給付金の場合、受け取り方法(分割または一括に)よらず非課税となります。

加入されていた方が亡くなった場合、ご遺族に対して「死亡一時金」が支給されます。

また、亡くなられた方があらかじめ配偶者、子、父母、孫、祖父母または兄弟姉妹の中から死亡一時金の受取人を指定していた場合には、その方が受取人となり、指定がない場合には、原則法令に基づいた順位で受取人が決まります。

死亡一時金はみなし相続財産として、相続税の課税対象となります。

原則60歳まで途中解約などによりお金を受け取ることができませんが、例外的に脱退一時金を受給することができる場合があります。

脱退一時金を受給するには以下の2つの要件に該当する必要があります。

そして、脱退一時金は、一時所得として所得税等の課税対象となります。

あまり想定したくはありませんが、確定拠出年金は「確定拠出年金法第32条」によって換価不要な資産として保護されます。よって自己破産してもその財産は清算されず、60歳以降には支払った分の年金を受け取ることができます。

特に個人事業主の方や中小企業経営者の方は将来事業がどうなるかご不安だと思いますので、確定拠出年金は経営者の方でも安心と言えます。

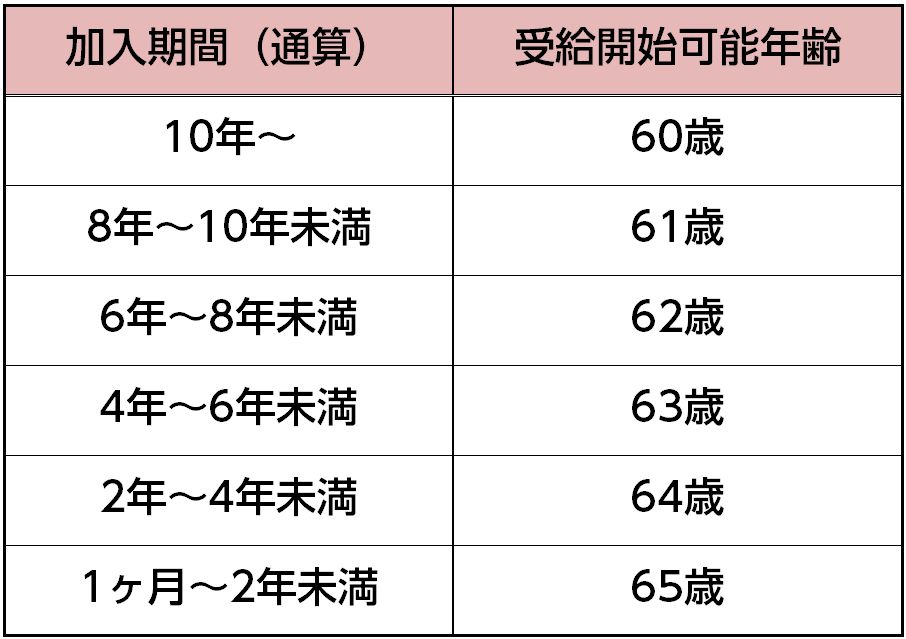

原則60歳から年金を受け取るものですが、50代の人は60歳まで10年ないため、受け取りは以下の表のようになります。

これまで、老後資金の準備するものに代表的なのが個人年金保険ですが通常年金額が確定しており、将来どれくらい受け取れるのかがわかりますが、個人型確定拠出年金iDeCoの場合、年金額は確定ではありません。

つまり、運用方法によっては支払った金額よりも受け取れる金額のほうが下回ってしまう可能性もあります。

通常株取引など投資を行う場合、複数の証券会社の口座を開設して取引することは可能ですが、個人型確定拠出年金iDeCoの口座開設は1つの金融機関に限られます。

よって初めに開設する金融機関と数十年と長い間のお付き合いとなります。

後ほど選ぶポイントをお伝えしていますが、どの金融機関の口座を選ぶのかは重要になります。

それでは最後にこれから始める人のために4つのステップをお伝えしたいと思います。

個人型確定拠出年金iDeCoは、1つの金融機関を選んでスタートします。

口座管理料や商品ライナップは金融機関によって違いがありますので、金融機関を選ぶときには注意が必要です。

選ぶ時のポイントは以下のようになります。

特に口座管理手数料、運用商品のラインナップは今後投資をしていく上で重要なことですので、金融機関のホームページで確認をしてから口座開設をしましょう。

先ほど上限額をお伝えしましたが、通常5,000円から上限の間で設定をします。会社員の場合上限が23,000円になりますので、大きく積み立てをすることはできませんが、原則60歳まで引き出しができないお金になりますので他の貯蓄をした上で、可能な金額設定をしましょう。

途中で金額を変更することは可能ですが、通常年1回になります。

続いては投資先を決めていきますが、まずは自分がどういうスタンスで行うのか方向性を決めてから実際にどこで運用をするのか決めなければなりません。

主に2つになります。

両方を組み合わせることも可能なので、極力リスクを避けるのをおすすめします。

最後にどの商品で運用をするのか決定します。上記にように主にリスクがあるものないものがあります。

リスクがない商品:元本が保証されている定期預金・保険

元本保証されている商品は、定期預金や保険となります。個人型確定拠出年金iDeCoを取り扱うほとんど全ての金融機関では、商品のラインナップに元本保証商品を揃えています。

元本保障の商品についてわかりやすく説明をしていくと、通常銀行にお金を預けると、一定の金利がつくと思います。

現在の超低金利時代においては、適用金利は0.01%程度に抑えられているので、例えば、銀行に100万円預けても100円の利息しかつかない計算になります。

このように、ほとんど運用効果のない預金については、金利の変動の可能性も少ないため、運用商品として選択した場合は元本保証の商品として扱われます。

実際に運用商品を選ぶ時は、リターンの大きい投資信託と元本保証のある定期預金を組み合わせたプランが用意されていることが多いので、この中から、ご自身のご希望や経験値に合わせて最適なプランを選ぶことが大切になります。

ハイリスク・ハイリターン商品:投資信託

投資信託とは、お金を投資家から集め、専門家が運用し運用益が出た場合、投資家に還元する仕組みです。

もちろん運用がうまくいけばリターンがありますが、失敗した場合は元本が保証されませんので、将来年金が減る可能性もあります。

投資信託での運用を選択した場合、個人型確定拠出年金における将来の年金額を決めるキーポイントになるでしょう。

投資などの経験がない場合、元本割れするような商品を購入すること自体に抵抗を感じる方もいらっしゃるかと思いますが、投資信託を上手に活用すれば資産を大きく増やせる可能性も拡がります。

もちろん運用がうまくいかなかった場合に年金が減ってしまう可能性があるので、元本が保証されている定期保険などと分散するなどしてリスク管理をするのも有効でしょう。

個人型確定拠出年金iDeCoの控除は、生命保険料控除などと同じく申告をしなければ控除は受けられません。

金融機関から10月~11月ごろに「小規模企業共済等掛金払込証明書」と記載されている証明書が届きます。

勤務先(総務部など)に「給与所得者の保険料控除等申告書」に「小規模企業共済等掛金払込証明書」を添付して提出すれば、年末調整で控除を受けられます。

確定申告の必要はありません。

※年末調整とは

会社員・公務員など給与所得者は通常毎月源泉徴収により自動的に給与から天引きになっていますがその合計額と本来納めなければならない額が相違する場合があります。

その時に本来の金額に調整するのが年末調整です。

還付されるのは12月~1月に給与もしくはボーナス支給の時に還付されるケースが多いようです。給与とは別に支給されることもあるようです。

もし会社へ期限内に申告書を提出し忘れた場合、自分で確定申告すれば控除を受けられます。

自営業の場合、会社員のように給与から自動的に天引きされていないので確定申告が必要になります。

翌年の2月16日~3月15日までに所得税の確定申告で、「小規模企業共済等掛金払込証明書」を確定申告書に添付し、税務署に提出します。

税務署に行くときは小規模企業共済等掛金払込証明書を忘れないようにしましょう。

還付されるのは確定申告をしてから1か月くらい掛かります。

小規模企業共済等掛金払込証明書が10月に届いているので年末調整・確定申告をするまでに時間があります。その間に無くしてしまったまたは間違えて破棄してしまったなどよくあることです。その時はすぐに金融機関に再発行してもらいましょう。

このように確定拠出年金iDeCoは会社員や専業主婦でもできるようになり、お金を貯めていく金融商品の中でも節税効果を考えると1番おすすめしたいものです。

もちろん投資になりますので、リスクはありますが、リスクがほとんどない運用先もありますので、定期預金や個人年金よりも優先的に考えるべきでしょう。

ただし、老後資金の準備を目的とした制度ですので、60歳まで引き出すことができません。老後資金は必ず必要になるですので、毎月生活に支障がない程度の金額でしっかり貯めていきましょう。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

つみたてNISAは、少額で始められる投資として人気があります。 投資信託と同じ仕組みですが、非課税制度があり、手数料もおさえられているので、投資未経験者や初心者の方におすすめとされています。 ただ、実際につみたてNISAを始めようと思っても、金

会社員にもおすすめ!今最も節税できる個人型確定拠出年金iDeCoの全知識

お金を増やしたい、税金をできるだけ抑えたいと誰もが思うのではないでしょうか。 その両方が叶えられるのが、個人型確定拠出年金iDeCoです。ふるさと納税をしのぐ節税手段であり、将来のお金を貯めていくのにはNISAよりもお得な制度といってもいいでしょう。

iDeCo(イデコ)の正式名称は「個人型確定拠出年金」と言います。 数年前に「老後2,000万円問題」が話題となりましたが、老後の資産形成をするための選択肢として注目されました。 毎年のように加入者は増えていますが、実際にiDeCoを初めている

法人名義での投資信託|個人とは違う5つのメリットと注意点を解説

新NISA制度の開始などをきっかけに、個人の資産運用への関心が急速に高まっています。その中でも「投資信託」は、専門家が運用を行う手軽さから、多くの方が活用している金融商品です。では、この投資信託を、個人としてではなく、会社(法人)として運用することに、どの

【2025年度税制改正】iDeCoの出口戦略に激震!受取時の増税「10年ルール」とは?

老後資金を準備するための有力な手段として、多くの方が活用しているiDeCo(イデコ・個人型確定拠出年金)。掛金が全額所得控除になるなど、税制上の大きなメリットがあることから、将来のためにコツコツと積立を続けている方も多いでしょう。 しかし、2025年

個人型確定拠出年金とは?押さえておくべき税制メリットと注意点

みなさんは確定拠出年金という制度をご存知ですか? 確定拠出年金は、公的年金に上乗せできる私的年金の制度のことをいい、大きくは「企業型」と「個人型」の2つに分かれています。その中でも個人型確定拠出年金(愛称iDeCo(イデコ)は、平成29年1月に大きな

2017年1月より、個人型確定拠出年金、通称iDeCo(イデコ)の加入範囲が拡大し、60歳未満の方であれば、ほとんど全ての方が加入の対象となりました。2018年8月末時点で100万人を突破しており、年々増加の傾向にあります。 個人型確定拠出年金は、税