次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

つみたてNISAは、少額で始められる投資として人気があります。

投資信託と同じ仕組みですが、非課税制度があり、手数料もおさえられているので、投資未経験者や初心者の方におすすめとされています。

ただ、実際につみたてNISAを始めようと思っても、金融機関や商品選びで迷ってしまうこともあるでしょう。

この記事では、これからつみたてNISAを始める前に知っておきたい基本的な知識をお伝えします。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

まずは、つみたてNISAの基礎知識からお伝えします。

投資信託などの金融商品では、利益に対して通常20.315%の税金がかかります。つみたてNISAを利用すると、この税金が20年間非課税となるメリットがあります。

投資金額は、年間最大40万円(毎月33,333円)で、最大800万円までです。この額を運用して発生した運用益・分配金が非課税になります。

2021年時点では、2042年まで商品の購入ができるので、ここから20年間、つまり2061年まで非課税で運用することができます。

つみたてNISAは、「長期の積立・分散投資に適した一定の投資信託」を金融庁が厳選し、

といった基準があります。

また、手元にまとまった資金がなくても、少額から投資をスタートできるもの特徴です。

たとえば、日本の会社の株式を個別に購入する場合、100株単位での購入が基本ですので、1株1万円の株式であっても、購入するのに100万円が必要になります。

一方、つみたてNISAに指定されている投資信託は毎月100円から投資ができます。

つみたてNISAは、毎月コツコツ長期運用することで、リスク分散になります。「長期・積立・分散」投資の効果として、金融庁のデータをご覧ください。

例えば、2001年から毎月1万円を20年間投資した場合で考えてみましょう。

この時、投資の総額は240万円になります。

全世界株式に投資した場合、20年後には624万円と元金は3倍近くに増えています。日本株式でも、503万円と2倍以上になっています。

※画像元:金融庁「つみたてNISA早わかりガイドブック」より

途中、2008年のリーマンショックやコロナショックのような経済危機はありますが、長期的には経済は成長していくものです。

20年という長期間にわたり、毎月つみたてを行うことで、最終的にはプラスの結果になっているのです。

好景気でも大暴落でも、コンスタントに毎月1万円積み立てていくので、大暴落した時にはいつもよりたくさんの口数を購入できることになるのです。それが、回復時に大きく値上がりしていくのです。

このように、長期にわたって毎月決まった金額を積立し続ける手法を「ドルコスト平均法」といい、リスクを抑えられるため、投資初心者の方におすすめなのです。

つみたてNISAは、銀行の普通預金のように、いつでも好きな時に引き出しが可能です。

基本的には「ドルコスト平均法」に則って、引き出しはせずに毎月コツコツ積立したほうが良いでしょう。とはいえ、20年という長期間で考えると、急に緊急資金が必要になることも考えられます。

つみたてNISAとよく比較される制度に「iDeCo」がありますが、原則60歳まで引き出しができません。こういった点では、つみたてNISAのほうが柔軟性があり、気軽に始めやすいと思います。

iDeCoについては、「iDeCoの基礎知識~3つの節税メリットと注意点~」をご覧ください。

次に、つみたてNISAの商品を見ていきましょう。

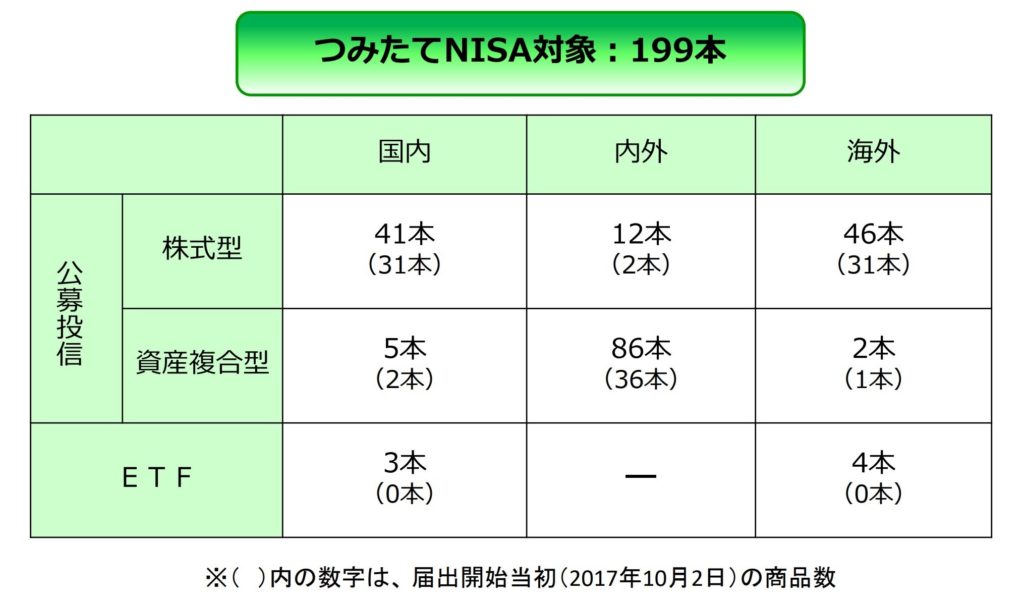

つみたてNISAの商品は、199本ありますが、大まかに以下の2種類に分けることができます。

※画像:金融庁データ(2021年6月18日時点)より

※画像:金融庁データ(2021年6月18日時点)より

複合型で典型的なのは、株式と債券を組み合わせるタイプです。

株式と債券は、逆の動きをする傾向があります。

一般的に、債券は株式よりもリスクが低く、安定性があるのが特徴です。

したがって、リスクを抑えてバランスを取って運用したいならば、株式と債券の両方に投資する複合型を選ぶのも良いかもしれません。

ただし、債券は安定する分リターンも減るので、株式と比べ利回りも半減する、とされています。

これに対し、株式はハイリスク、ハイリターンです。

しかし、先ほどお伝えしたように、毎月(あるいは毎日)、長期間、同じ額を投資し続ける「ドルコスト平均法」を実施することでリスクは相当和らぎます。

結果、15年~20年続けると、株式型の方が複合型より大きく増えている可能性が高くなります。

このようなことから、運用で積極的に資産を増やしたいなら株式型100%の方がおすすめです。

つみたてNISAの商品選びでは、インデックス型とアクティブ型の違いもおさえておきたいポイントです。

【インデックス型】

・市場全体の動きに合わせて機械的に運用を行う

・手数料が安い

【アクティブ型】

・市場より良い結果が出せるようプロが運用先を決める

・手数料は高い

199本ある商品の中で、割合としてはインデックス型が大半です。初めて投資をする方であれば、インデックス型を選べば間違いありません。

なぜなら、過去の実績を見ると、株式市場は全体として、短期的には上がり下がりを繰り返しながら、長期的には着実に上昇してきていることが見て取れるからです。

これに対し、アクティブ型は、インデックス型よりも高い実績が出せるとは限らず、インデックス型に勝てていないものも多く見られます。また、手数料も割高です。

私も、つみたてNISAはインデックス型で運用しています。

つみたてNISAを始めるときは、金融機関で専用口座を開設します。銀行や証券会社だけでなく、信用金庫や農協でもOKです。

どの金融機関でも、手数料が無料だったり、信託報酬が安いのは概ね変わりません。

違いは、取扱い商品の内容や本数です。

先ほどお伝えした199本の商品は、金融機関によって取扱いが異なります。

例えば、楽天証券は175本と最多の取扱い数がありますが、中には10本以下しか扱っていない金融機関もあります。

さらに、最低積立金額も、100円から10,000円と差があります。

また、金融機関によっては、クレジットカード決済が可能でポイントを貯められるので、お得につみたてNISAを始めたい方はこういった部分もチェックしてください。

※参考サイト「【2021年最新】つみたてNISA(積立NISA)金融機関比較表」

先ほどお伝えしましたが、つみたてNISAの商品は金融庁が選んだ商品のみ、となっています。

手数料が安く、比較的安定した商品なので安心ですが、逆に言えば「選択肢が少ない」と考えることもできます。

日本国内には、5,965本(2021年5月時点、投資信託協会データ)の投資信託が存在しています。

このうち、つみたてNISAで選べる商品は199本で、選択肢は全体の3%しかありません。

スイッチングは「投資信託の買い替え」を指します。これまで積み立てた分をいったん解約して、その資金を新しい商品で運用する方法です。

つみたてNISAでは、このスイッチングはできません。

ただし、スイッチングではなく、単なる運用商品の変更であればOKです。例えば、毎月1万円の日本株の購入をストップして、米国株の運用先を1からスタートする、というイメージです。

ただし、このやり方はあまりおすすめできません。

つみたてNISAは、ドルコスト平均法を利用した投資方法なので、基本的には継続するほうがプラスになるからです。

投資では、積み立て途中の運用実績が好調で、これからさらに上昇しそうな時や、暴落の後これから上昇することが見込まれたりする時に、追加でまとめて一括投資したくなることがあるかもしれません。

しかし、つみたてNISAではそういった方法はとれません。

繰り返しにはなりますが、つみたてNISAは「ドルコスト平均法」によって、毎月決まった金額を長期的に購入し続けることで、価格が安定する方法を取り入れた手法です。

したがって、2~3年で一気に資金を増やしたい、という人には不向きです。

個別株での投資や一括投資であれば、そういったことも可能ですが、それなりのリスクがあります。

実際に株の価格の変動をチェックし、購入のタイミングを見計らって投資するのは、初心者はもちろん、プロでも簡単ではありません。

どうしても短期間で結果を出したい、という方は、投資信託や一般NISAを検討することをおすすめします。

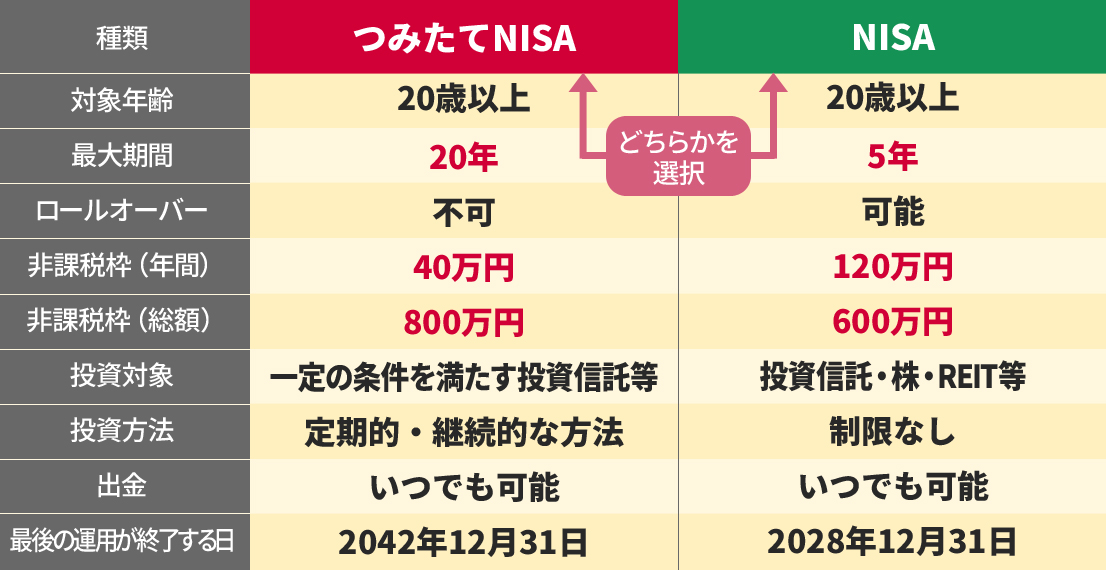

つみたてNISAと一般NISAは、どちらか1つしか選べません。

そこで、最後に、つみたてNISAと一般NISAの違いについて簡単にお伝えします。

上記の表にあるように、主な違いは非課税になる金額や期間です。

金額は、つみたてNISAの年間40万円に対し、一般NISAは年間120万円まで投資できます。逆に、期間はつみたてNISAのほうが長く設定されています。

これは、つみたてNISAが「長期の積立・分散投資に適した一定の投資信託」で運用することを定めているからです。

つまり、投資未経験者でも、長期運用で一定の成果を出せるように考えられているのです。

ただし、一般NISAのほうが投資商品は多く、つみたてNISAには無い個別株やREIT(不動産投資信託)での運用も可能です。

3項でお伝えした「選べる商品の種類が少ない」というのが、これに当たります。

また、これは余談ですが、一般NISAは2024年から「新・NISA」へリニューアルが決定しています。これについては制度が複雑なので、また別の機会にお伝えします。

つみたてNISAの最大のメリットは、本来、投資信託で得た利益に対し約20%近くかかる税金が非課税となる点です。

初心者向けに、金融庁が厳選した投資信託で、手数料も安く少額から投資を始めることができます。

長期にわたりコツコツ運用することで、リスクをを抑えることができる「ドルコスト平均法」を利用しているので、初めての投資におすすめです。

弱点がないと言っても過言ではない、投資初心者向け最強商品と言えます。

もしリスクがあるとすれば、それは短期で運用をやめてしまうことです。長期投資の最大のリスクは、途中解約なのです。

10年20年の長期スパンで考え、まずは無理のない金額からつみたてNISAをスタートしてください。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

法人名義での投資信託|個人とは違う5つのメリットと注意点を解説

新NISA制度の開始などをきっかけに、個人の資産運用への関心が急速に高まっています。その中でも「投資信託」は、専門家が運用を行う手軽さから、多くの方が活用している金融商品です。では、この投資信託を、個人としてではなく、会社(法人)として運用することに、どの

つみたてNISAは、少額で始められる投資として人気があります。 投資信託と同じ仕組みですが、非課税制度があり、手数料もおさえられているので、投資未経験者や初心者の方におすすめとされています。 ただ、実際につみたてNISAを始めようと思っても、金

手取り激増!マイクロ法人を設立して個人事業主との「二刀流」で節税する究極のスキーム

「売上は順調に伸びているのに、通帳に残るお金がいっこうに増えない」「税金と国民健康保険料を払うためだけに働いている気がする」 年収が上がってきた個人事業主の方なら、誰もが一度はこの「税金の壁」に絶望したことがあるのではないでしょうか。特に、容赦なく上

【2025年度税制改正】iDeCoの出口戦略に激震!受取時の増税「10年ルール」とは?

老後資金を準備するための有力な手段として、多くの方が活用しているiDeCo(イデコ・個人型確定拠出年金)。掛金が全額所得控除になるなど、税制上の大きなメリットがあることから、将来のためにコツコツと積立を続けている方も多いでしょう。 しかし、2025年

個人型確定拠出年金とは?押さえておくべき税制メリットと注意点

みなさんは確定拠出年金という制度をご存知ですか? 確定拠出年金は、公的年金に上乗せできる私的年金の制度のことをいい、大きくは「企業型」と「個人型」の2つに分かれています。その中でも個人型確定拠出年金(愛称iDeCo(イデコ)は、平成29年1月に大きな

iDeCo(イデコ)の正式名称は「個人型確定拠出年金」と言います。 数年前に「老後2,000万円問題」が話題となりましたが、老後の資産形成をするための選択肢として注目されました。 毎年のように加入者は増えていますが、実際にiDeCoを初めている

会社員にもおすすめ!今最も節税できる個人型確定拠出年金iDeCoの全知識

お金を増やしたい、税金をできるだけ抑えたいと誰もが思うのではないでしょうか。 その両方が叶えられるのが、個人型確定拠出年金iDeCoです。ふるさと納税をしのぐ節税手段であり、将来のお金を貯めていくのにはNISAよりもお得な制度といってもいいでしょう。

2017年1月より、個人型確定拠出年金、通称iDeCo(イデコ)の加入範囲が拡大し、60歳未満の方であれば、ほとんど全ての方が加入の対象となりました。2018年8月末時点で100万人を突破しており、年々増加の傾向にあります。 個人型確定拠出年金は、税