長期平準定期保険はかつて、法人向けの「節税商品」として人気がありました。

以前は保険料の1/2が損金になり、かつ、多くは、適切なタイミングで解約すると、保険料総額の90%~100%超の解約返戻金が戻ってくるしくみになっていました。

また、解約返戻金の返戻率のピークが長く続き、退職金準備や、資金繰り等に役立つものとして、人気がありました。

しかし、2019年に法人保険の経理処理・税務処理のルール、特に保険料の損金算入ルールが改定されて以来、活用方法は大きく変わりました。

現在も長期平準定期保険はありますが、活用法・選び方については、まだきちんと整理して説明されていないように思われます。

そこで今回は、長期平準定期保険について、「保障」と「積立」の2つの役割に焦点を当てて、現行のルールの下での最新の活用法・選び方を解説します。

法人保険一般については「法人保険とは?会社の様々な問題解決に有益な最新6つの活用法」をご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.長期平準定期保険とは

長期平準定期保険は、2021年4月現在、明確な定義が困難になっています。

そこで、この記事では、以下の4つの条件を全てみたす保険をさすこととします。

- 保険期間が最長99歳まで

- 保険金額がずっと一定(平準)

- 保険料がずっと一定(平準)

- 解約返戻金のピーク時の返戻率が50%超

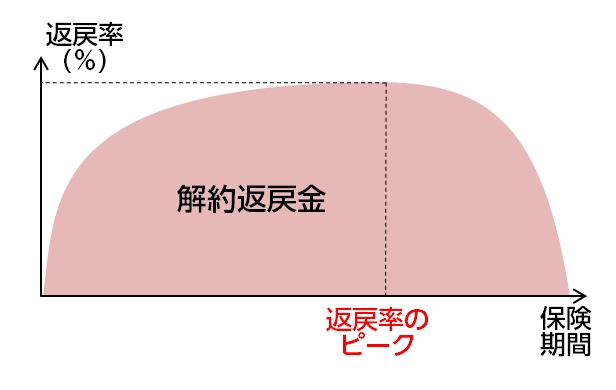

このうち、最も重要なのが解約返戻金の返戻率ですので、少し説明を加えておきます。

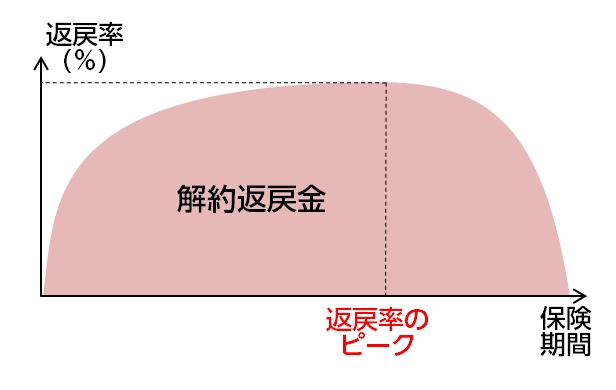

以下のイメージ図をご覧ください。

長期平準定期保険の解約返戻金は釣り鐘型に推移します。戻り率(返戻率)は加入時から上がっていき、だいたい60~70歳頃にピークを迎え、その後、下がっていきます。最後にはゼロになります。

長期平準定期保険を考える時は、解約返戻金の返戻率が最も重要です。

なぜなら、返戻率に応じて、保険料の損金算入割合と、解約のタイミングがことごとく変わってくるからです。

2.長期平準定期保険の保険料の損金処理

長期平準定期保険は、保険料の一部、または全額が損金算入されます。

以前は損金算入率は50%(1/2損金)でしたが、2019年10月以降の新ルールは、損金算入率が解約返戻金の返戻率に応じて異なるという複雑なものになっています。

2.1.ピーク時返戻率50%超~70%の場合

ピーク時返戻率50%超~70%の場合、2つのパターンに分かれます。

- 被保険者1人あたりの保険料が年30万円以下の場合

- 被保険者1人あたりの保険料が年30万円超の場合

2.1.1.被保険者1人あたりの年間保険料が30万円以下の場合

まず、被保険者1名あたりの保険料が年30万円以下の場合、全額損金になります。

たとえば、役員3名にかける場合、年90万円まで全額損金になります。

また、会社が複数の場合はそれぞれの会社で別々に全額損金扱いが認められます。

全額損金のプランについては詳しくは「全額損金の法人保険とは?最新の3つの効果的活用法」をご覧ください。

2.1.2.被保険者1人あたりの年間保険料が30万円超の場合

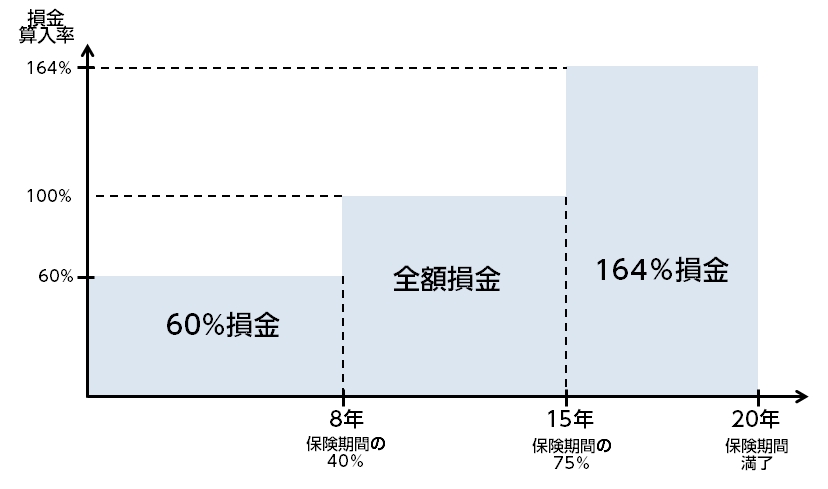

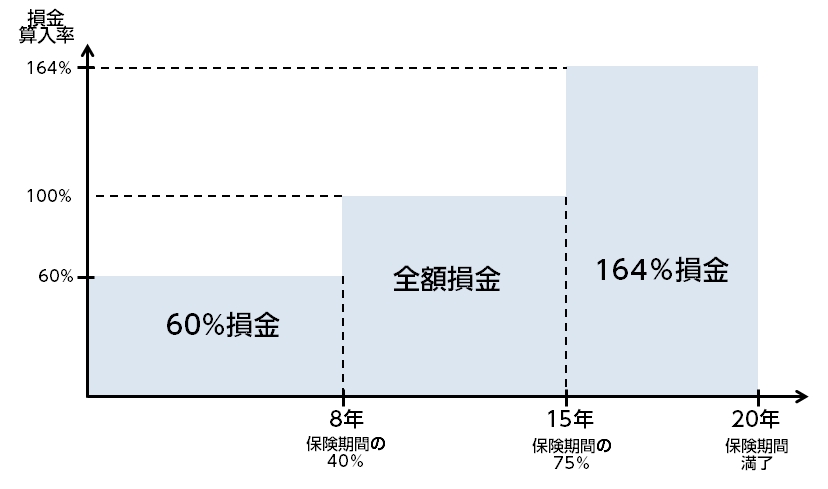

次に、被保険者1名あたりの保険料が30万円を超える場合、損金算入割合は以下の3つの時期に分けて計算されます。

- 保険期間の最初の40%の時期:60%損金(40%資産計上)

- 保険期間の開始から40%超~75%にあたる時期:全額損金

- 保険期間の開始から75%超の時期:164%損金

たとえば、保険期間20年の場合だと以下の通りです。

- 最初の8年間:60%損金

- 次の7年間:全額損金

- 最後の5年間:164%損金

解約返戻金を受け取ったら、それまでの資産計上額を差し引いた額が益金算入されます。

2.2.ピーク時返戻率70%超~85%の場合

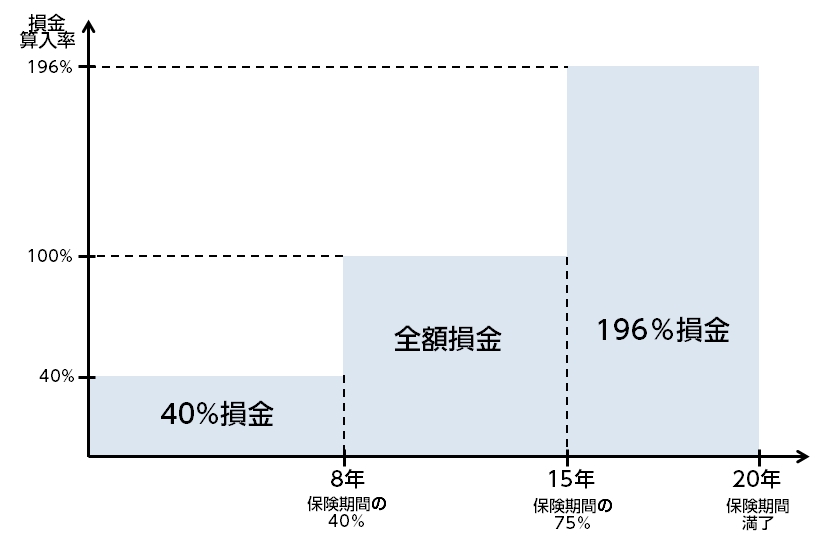

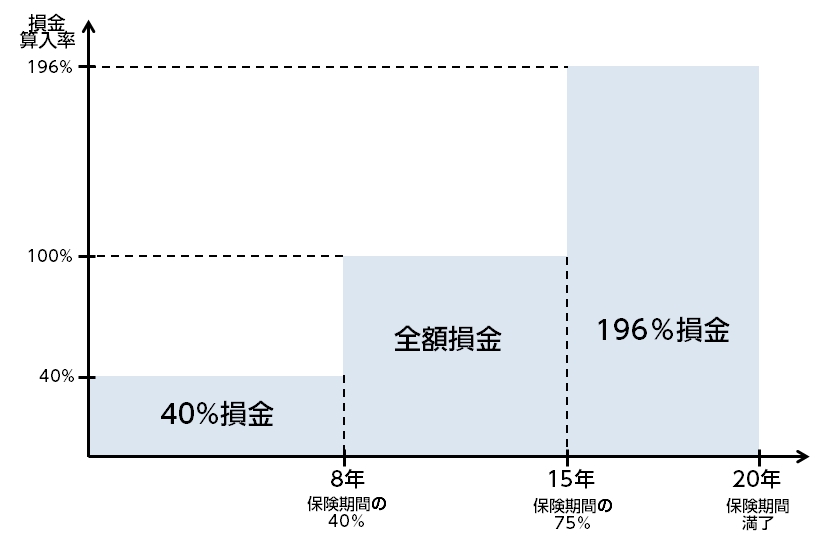

ピーク時返戻率が70%超~85%の場合は、以下の3段階に分けて計算することになっています。

- 最初の40%にあたる期間:40%損金(60%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:196%損金

保険期間20年の場合で考えると、以下の通りになります。

- 最初の8年間:40%損金(60%資産計上)

- 次の7年間:全額損金

- 最後の5年間:196%損金

解約返戻金を受け取ったら、それまでの資産計上額を差し引いた額が益金算入されます。

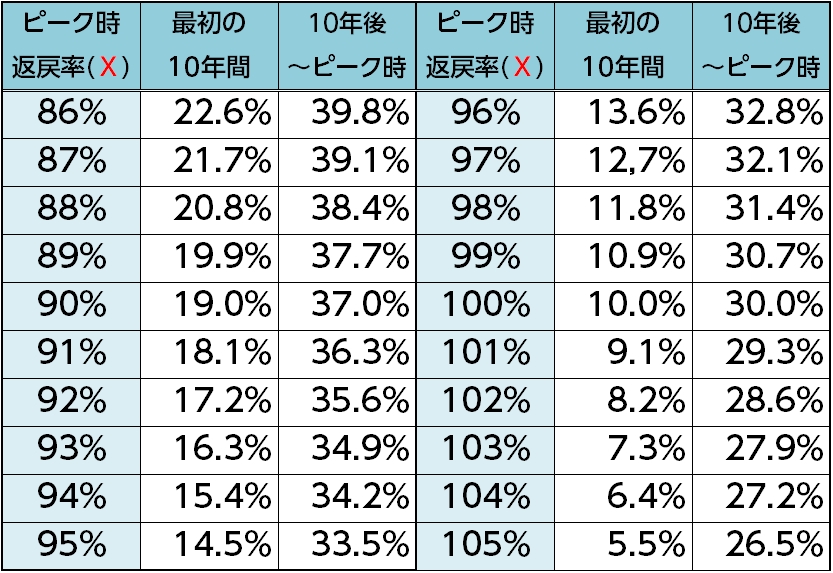

2.3.ピーク時返戻率85%超の場合

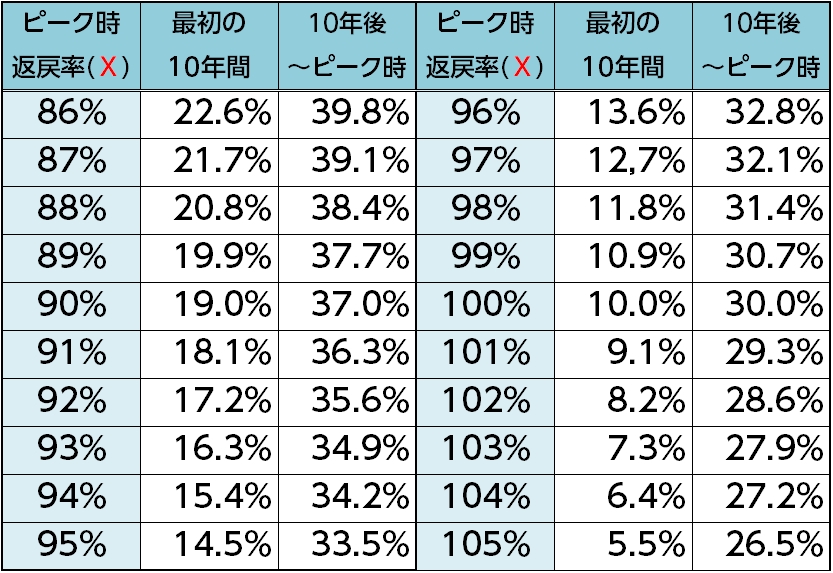

最後に、解約返戻金のピークの返戻率が85%超の場合です。

ピーク時返戻率が85%を超えると、損金算入率がガクンと下がっていきます。

計算式が複雑なので、詳細は「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください。ここでは計算結果の一覧表を紹介するにとどめます。

解約返戻金を受け取ると、それまでの資産計上総額を差し引いた額が益金(雑収入)に算入されます。

このように、新ルールは、原則として、解約返戻金の返戻率が高くなれば、損金算入割合が低くなるように作られています。

その結果、「節税商品としての魅力が薄れた」と言われているのです。

なお、長期平準定期保険の商品の一部には、このルールに従いながら、特殊なしくみのために返戻率がより高くなる可能性があるものもあります(※)。

※そのような特殊な保険商品は、返戻率が高くなる可能性がある反面、一定のリスクがあるので、リスクの内容と対処法をきちんと理解した上で優良な商品を選んで加入する必要があります。

3.長期平準定期保険の活用法

長期平準定期保険は、特に、オーナー企業で、この先20年以上にわたって事業を継続したいのであれば、入っておくとメリットが大きい保険と言えます。

活用法は以下の2つです。

プランを検討する際は、これらのどちらか一方だけでなく、両方の役割を吟味することをおすすめします。

なお、解約返戻金の返戻率のピークの時期等を考えると、場合によっては逓増定期保険を選んだ方が良いこともあります。したがって、逓増定期保険もあわせて検討することをおすすめします。

3.1.長期にわたる保障の確保

長期平準定期保険は、保険金額が満期まで変わりません。そのことから、長期にわたり、経営者・役員等に万一があった場合の保障を確保できます。

なお、長期平準定期保険の商品の中には、死亡の場合だけでなく、三大疾病(がん、心疾患、脳血管疾患)、障害状態・介護状態になった場合にも保険金を受け取れるものもあります。

保障の目的としては、主に、以下の3つが挙げられます。

- 経営者・役員に万一があった場合の事業保障

- 相続・事業承継対策

- 従業員の福利厚生

特に「相続・事業承継対策」は、ふだんは気にも留めないと思いますので、ぜひ、この機会に押さえておいていただきたいと思います。

3.1.1.経営者・役員に万一があった場合の事業保障

特にオーナー企業、同族企業の場合、経営者・役員に万一があると、支柱を失って業績が悪化し、経営危機に陥る可能性があります。

また、借入金がある場合、その返済を求められる可能性もあります。

そういう場合、生命保険からまとまった額の保険金を受け取れれば、当面、資金繰りにある程度の余裕ができ、会社を立て直すのに役立ちます。

保険金の額は、ケースバイケースですが、年商と同額くらいを確保しておくことをおすすめします。

保険金は「年金受取」がおすすめ

保険金の受取方法は「年金受取」を指定しておくことをおすすめします。複数年にわたって受け取る方法です。

理由は2つあります。

- 経営者・役員に万一があった場合、複数年にわたり業績が悪化する可能性があるため

- 保険金を一度に全額受け取ると大きな益金が発生してしまうため

後で一度に全額を受け取るよう変更することもできますので、指定しておいて損はありません。

なお、弊社にご相談いただいたお客様で、過去にこの「年金受取」ができることを知らずに数億円の保険金を一度に受け取り、多額の法人税を納税したという法人様がいらっしゃいました(本来、担当者が気付いて「年金受取」をおすすめするべきだと思います)。

3.1.2.相続・事業承継対策

次に、相続・事業承継対策です。

これはいまいちピンとこないと思いますが、オーナー企業で、経営者の在職中に万一があった場合、後継者、あるいはご家族は、以下の2つの重い負担に苦しむ可能性があります。

- 会社の株式を承継することによる相続税の負担

- 他の相続人への代償交付金の負担

長期平準定期保険に加入しておけば、これらの問題に対処しやすくなるのです。

それぞれ、どんな問題があるのか、そして、長期平準定期保険がどのように役立つかについて説明します。

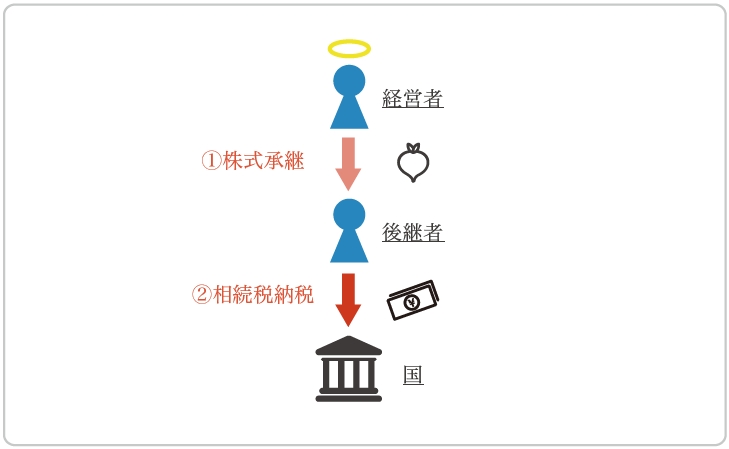

後継者の苦しみ①|会社の株式を承継することによる相続税の負担

オーナー企業で、経営者の在職中に万一があった場合、会社の株式(※)を引き継ぐ後継者には相続税(※※)の負担が重くのしかかる可能性があります。

なぜなら、株式は会社の資産価値をあらわすものであり、相続財産になるからです。

※合同会社等の場合は「持分」です。

※※後継者が親族でなくても相続税の課税対象になります。

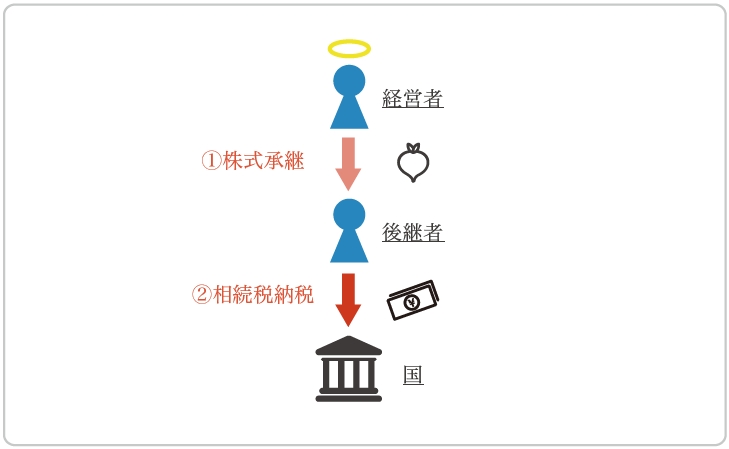

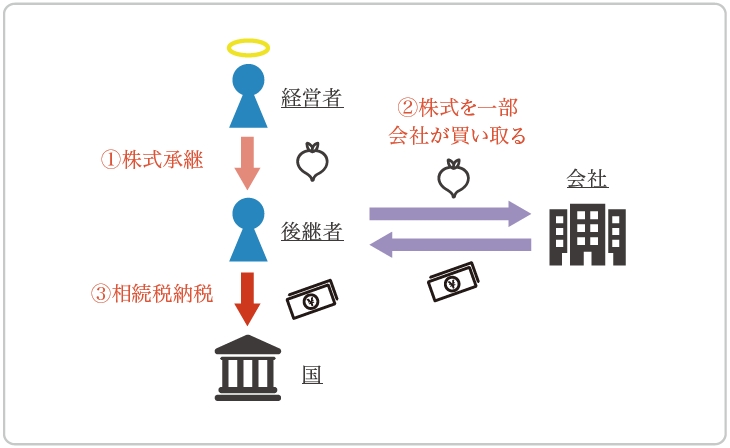

【事業承継に伴う相続税の問題(イメージ)】

後継者の苦しみ②|他の相続人への代償交付金の負担

遺産の大部分を自社株式が占めているケースでは、後継者が自社株式を引き継ぐと、他の相続人の法定相続分、または遺留分を侵害してしまう可能性があります。

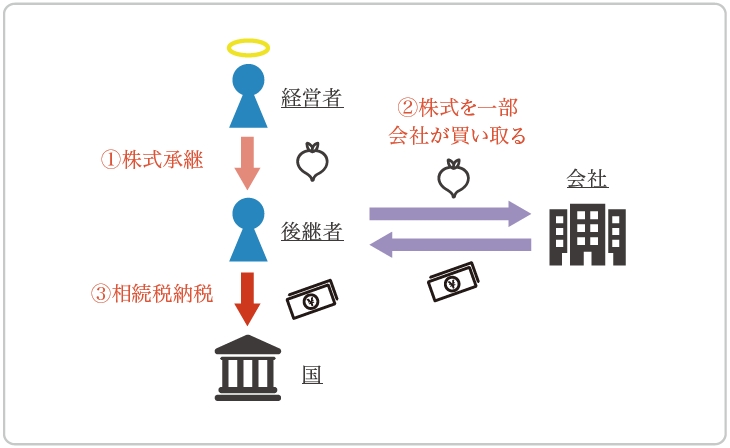

相続・事業承継での長期平準定期保険の役割

以上、2つの面で、後継者が経済的負担に苦しむ可能性があります。もちろん、公的な制度として事業承継税制等がありますが、活用には条件があります。

そこで、経営者を被保険者として長期平準定期保険に加入していれば、会社が死亡保険金を受け取れて、そのお金で後継者から自社株式を買い取ることができます。

そして、後継者は自社株式を会社に売って得たお金を、相続税の納税資金や、他の相続人に支払う代償交付金の資金にあてることができます。

【生命保険の保険金による自社株式の買い取り(イメージ)】

3.1.3.従業員の福利厚生

最後に、従業員の福利厚生です。

これは、従業員の在職中に万一があった場合等の保障と、退職金準備を兼ねた活用です。

返戻率が70%以下で、かつ、被保険者1名あたり保険料が年30万円以下のプランであれば、全額損金扱いが認められます(保険料が30万円を1円でも超えると60%損金扱いになります)。これを利用するのです。

特におすすめなのは、保障が充実している以下のようなタイプです。

- 死亡の場合に加え、三大疾病や介護状態になった場合にも保険金を受け取れるタイプ

- 所定の重大な疾病や、事故による不慮の死亡の場合に保険金を多く受け取れるタイプ

これらは、充実した保障を備えつつ、同時進行である程度の額の退職金を積み立てたいというニーズに合ったものと言えます。

3.2.退職金の資金の積立

次に、退職金の資金の積立についてお伝えします。

これについては、以下の2つのプランの組み合わせをおすすめします。

- 全額損金のプラン:ピーク時返戻率が70%以下、かつ、保険料が年30万円以下

- 40%損金のプラン:ピーク時返戻率が70%超~85%以下

3.2.1.「全額損金」のプラン

まず、全額損金のプランについては、死亡以外の保障が充実しているタイプや、特殊なしくみにより返戻率が高くなる可能性があるタイプ(※)で、返戻率のピークが長く続くものをおすすめします。

※返戻率が高くなる可能性がある反面、一定のリスクがあるので、リスクの内容と対処法をきちんと理解した上で優良な商品を選んで加入する必要があります。

3.2.2.「40%損金」のプラン

また、40%損金のプランについては、返戻率のピーク(85%近く)の期間が長く続くものをおすすめします。

ただし、条件によっては逓増定期保険を選んだ方が有利なことがあります。特に、40代後半~50代の方は両方比較してみることをおすすめします(逓増定期保険については詳しくは「逓増定期保険とは?基本のしくみと活用法」で解説しています)。

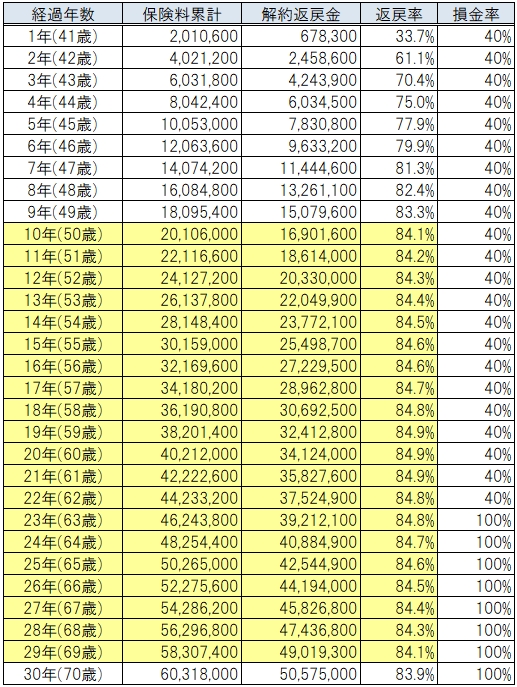

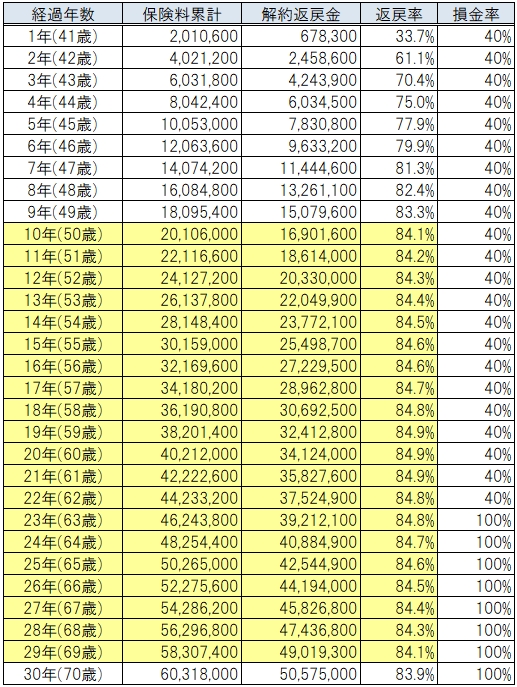

具体例をご覧ください。

【長期平準定期保険の契約例】

- 被保険者:社長(40歳男性)

- 保険金額:1億円

- 保険期間:90歳まで

- 保険料:2,010,600円/年

- 最高返戻率:84.9%(20年後)

このプランは、法人保険の損金算入ルールのうち、以下の通り、ピーク時の解約返戻率70%~85%のルールが適用されます。

- 1年目~22年目:40%損金

- 23年目~41年3ヶ月目:100%損金

- 41年4ヶ月目~満了:196%損金

そして、保険料の損金算入割合、解約返戻金の金額・返戻率は以下のように推移します。

このように、解約返戻金のピークの期間、つまり返戻率が84%台のタイミングが、10年後(50歳)~29年後(69歳)までと、20年間継続するので、退職金を受け取る時期に幅を持たせることができます。

また、23年後からは保険料が全額損金になります。

したがって、ある程度長期間かけて、退職金を効率よく積み立てる活用法に向いています。

なお、上述したように、特殊なしくみにより返戻率が高くなる可能性があるタイプを選ぶ方法もあります。

まとめ

長期平準定期保険は、長期にわたる保障を確保しながら、退職金等を積み立てていくという活用法が向いています。

保障の面では、経営者・役員の在職中に万一があった場合の事業保障、自社株式の相続・事業承継対策、および、従業員の福利厚生という3パターンの活用法があります。また、補償内容については死亡保障だけでなく三大疾病や介護状態の保障が付いた商品、不慮の事故や重大疾病の場合の保障を強化した商品等があります。

退職金等の積立の面では、全額損金のプラン(保険料年間30万円が上限)と40%損金のプランを組み合わせることをおすすめします。

40%損金のプランについては、返戻率のピーク期間が長く続くものを、逓増定期保険と比較して選ぶことをおすすめします。

また、特殊なしくみにより返戻率が高くなる可能性がある商品もあり、そのような商品を選ぶ場合は、リスクと対処法を理解した上で活用することをおすすめします。