中小企業の経営者の皆様は、節税対策の「テクニック」「スキーム」と称するものをよく耳にされるかと思います。しかし、それらはきちんと法令に則ったものでしょうか。

「節税」という言葉の意味を正しく理解しないと、対策したつもりが貴重なキャッシュを無駄遣いしただけということになりかねません。

そこで、この記事では、まず節税対策以前に絶対に理解しておかなければならないことを3つ説明します。そして、その上で、実行しやすいオーソドックスな節税対策を7つ厳選し、分かりやすく説明します。

この記事をお読みになれば、あやしげな「テクニック」「ノウハウ」に簡単に惑わされることなく、正攻法の節税対策を考えることができ、会社のキャッシュを多く残せるようになるはずです。是非最後までおつきあいください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|節税対策の前に絶対に押さえておきたい3つのこと

(1)「節税」は「脱税」「租税回避」と違う

「節税」とは、法律の範囲内で、無駄な税金を払わないようにするということです。

これに対し、「脱税」は、法律に違反して税金を免れるという犯罪行為です。故意でない「申告漏れ」でも重加算税等を余計に払わされることになります。また、最悪の場合には刑務所に入ることになります。

次に、「租税回避」というのもあります。これは法律の抜け穴をくぐって税金を免れるグレーゾーンの行為です。刑罰はありませんが、「否認」といってその行為自体が認められず、課税されてしまうリスクがきわめて高いものです。しかも、過少申告加算税や延滞税を支払わなければならないリスクがあります。

節税の「テクニック」や「ノウハウ」が「脱税」や「租税回避」にあたるおそれがないか、注意深く見極める必要があります。

(2)「節税」は「課税の繰り延べ」と違う

「課税の繰り延べ」という言葉があります。これは、一時的に損金が計上されて税金が安くなるけれども、後になってその分が戻ってきて益金が計上され、結局は税金を払わなければならなくなることを言います。つまり、課税のタイミングを後にずらしているだけということです。

これは、本来の意味での節税とは微妙に違います。課税の繰り延べは、後でお金が戻ってきて益金が計上される時に備えて、同じタイミングで損金を計上できて初めて「節税」になります。

(3)事業資金の確保が最優先

会社にとって最も大事なことは、資金を無駄遣いせず、利益を出して経営を安定させ、従業員の生活を守ることです。そして、利益を出すためには手持ちの資金(キャッシュフロー)がなければなりません。

したがって、本来事業活動に回すべき資金を「節税対策」に回すのは本末転倒です。資金を事業活動に回して多くの利益を出した上で、その分の税金をきちんと払った方がはるかにマシです。

特に、キャッシュフローが豊富でない場合、出費を伴う「節税対策」はむしろ逆効果になるおそれが大きいのです。「節税対策」を考える上で、これら3つのことは絶対に忘れないようにしていただきたいと思います。

なお、中小企業は税制上のさまざまな優遇措置を利用できます。詳しくは中小企業庁のパンフレットをご覧ください。

それでは、これから具体的な7つの方法を解説していきます。

- 未払費用を年度内に計上する

- 出張手当の制度を整える

- 役員に対する「賞与」は「事前確定届出給与」にする

- 不要な資産は「除却損」「評価損」とする

- 回収不能な売掛金等は「貸倒損失」とする

- 減価償却資産は中古品の購入を検討する

- 「課税の繰り延べ」は「出口戦略」が重要

1.未払費用を年度内に計上する

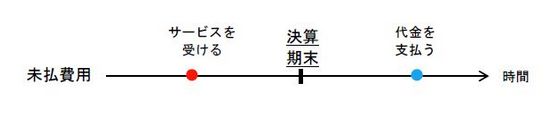

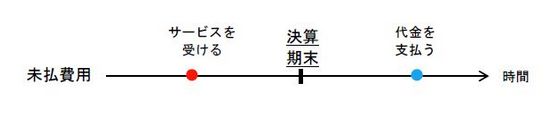

未払費用とは、たとえば、従業員の給料、事務所の賃料、水道光熱費、通信費などです。

これらは継続的に支払う費用で、サービスを受けた後で支払うことが多いです。

例えば、従業員の給料を月末締めで翌月20日払いとしている場合、年度の末月の給料は、翌年度になってから支払われることになります。つまり、給料という費用自体は年度内に発生していますが、支払いは済んでいません。このようなものを、「未払費用」と言います。

この未払費用は、年度内に支払いが済んでいなくても、その年度の損金に算入することができます。

中小企業でよくあるのが、この未払費用の金額を年度内に計上するということが徹底されていないケースです。その結果、本来損金に算入すべきものがされず、無駄に税金を支払っている可能性があります。

未払費用の計上をきちんとすることは、節税対策になる可能性があるのみならず、会計処理の効率化にもつながるので、是非徹底するようにしてください。

2.出張手当の制度を整える

営業等のため宿泊を伴う出張が多い会社の場合、「出張旅費規定」を作成し、出張手当の制度を整えることが節税につながります。また、従業員の側でも、給料の手取りが実質的に増えて、所得税の節税にもつながる可能性があります。

どういうことかというと、「出張旅費規程」に基づいて出張の費用を出張手当として支給した場合、会社の業務上必要な費用なので、全額が損金に算入されます。また、消費税との関係では、事業活動それ自体のための費用(「課税仕入」と言います)とされ、課税対象となりません(給与として支給する場合は「課税仕入れ」にあたらないため、消費税がかかってしまうことになります)。

そして、従業員の側も、実費ではなく決まった額が出張旅費規程に則って支給されるため、節約すれば実質的に手取り額が増えます。しかも、その分は給与所得として扱われないため、所得税がかかりません。

なお、節税のメリット以外にも、業務の効率化がはかれるというメリットがあります。なぜなら実費精算の必要がないからです。

このように、出張手当の制度を整えることは、会社にとってメリットが多いのです。

「出張旅費規程」は、多くの雛形が出回っているため、作るのは簡単でしょう。ただし、以下の2点に注意が必要です。

- 出張手当の金額を常識的な額の範囲内に設定すること

- 出張の記録をその都度きちんと作成すること

つまり、出張手当の金額は高すぎてはならないし、税務署に対してカラ出張がないことをきちんと示せる状態にしておく必要があるということです。これらの点に注意すれば、出張手当の制度を整えることは、非常に有効な節税対策になります。

3.役員に対する「賞与」は「事前確定届出給与」にする

役員に対する給与は、従業員と同じように毎月一定額を支給するのであれば、損金に算入できます(「定期同額給与」と言います)。これは、多くの方が既にご存じだと思います。

しかし、役員への賞与は、従業員への賞与と異なり、基本的に損金への算入が認められていません。なぜなら、その年度の利益を少なく見せるために利用されるおそれが大きいためです。

役員への「賞与」を損金に算入したいのであれば、その金額と支給日を予め税務署に届け出た上で、届出どおりの日に、届出どおりの金額を支給しなければなりません。これを「事前確定届出給与」と言います。

届出ができる期間は、株主総会で支給の条件を決議してから1ヶ月以内、かつ、会計年度が始まってから4ヶ月以内です。

また、きっちりと届出通りの支給日に、届出通りの金額を支払わなければ、損金への算入が認められないことに注意が必要です。どちらが欠けてもダメです。

例えば、会社の収益が予想していたよりも低くて、税務署に届け出た通りの金額よりも低い金額しか支給しなかった場合には、損金算入が認められません。

役員への「賞与」を支給したい場合には、必ず「事前確定届出給与」を利用するようにしてください。

4.不要な資産は「除却損」「評価損」とする

4.1.不要な固定資産の廃棄

まず、会社の固定資産台帳に記載されている固定資産に不要なものがないかチェックしてください。

不要な固定資産は持っているだけで無駄なだけではなく、固定資産税を取られてしまいます。しかし、もし廃棄すれば、その資産の帳簿価額を「除却損」として損金に計上することができます。また、その後は固定資産税を支払わなくてよくなります。

なお、パソコンのソフトなど、無形の固定資産についても、同じような処理が認められています。

4.2.棚卸資産の評価損の計上

次に、棚卸資産をチェックしてみてください。

売れ残ってしまって、今後も売れる見込みが全くないもの(「陳腐化」「劣化」と言われたりします)はないでしょうか。それらを持っているのは意味がないし、保管する費用やスペースは明らかに無駄です。

このような棚卸資産については、「評価損」を出して損金に算入できる場合があります。

5.回収不能な売掛金等は「貸倒損失」とする

回収が不能になった売掛金、貸付金等の不良債権を整理することも重要です。

そのような不良債権がある場合、支払い不能の状態が一定期間継続した場合等、一定の要件を充たせば、その額を「貸倒損失」として損金に算入できる可能性があります。

ただし、要件はかなり厳しくなっています。詳しくはこちらをご覧ください。

6.減価償却資産は中古品の購入を検討する

建物、機械、船、自動車、工具、器具等といった減価償却資産については、その種類ごとに、減価償却費を損金に算入できる年数が法令で決められています。これを「法定耐用年数」と言います。

そして、年度ごとに減価償却費として計上できる金額は、原則として、この法定耐用年数を前提として計算されます。

ただし、減価償却資産を中古で購入した場合には、新品と比べると、利用できる期間が限られています。そのため、耐用年数は法定耐用年数よりも短いものとして扱われます。そして、この短い耐用年数を前提として、減価償却費が計算されることになります。

その結果、新品と中古品とでは、同じ金額で購入しても、中古品の方が短い耐用年数で減価償却費が計算されて、1年度に減価償却費に計上できる額が大きくなるのです。つまり、新品よりも、少しばかり型落ちの中古品を購入した方が得をする場合があるということです。

詳しくは、「中古車の減価償却|最短1年で減価償却するために知っておきたい基礎知識」をご覧ください。

ただし、あくまで本当に会社に必要な資産に限ります。節税のためだけに中古の減価償却資産を購入するのは、大事な資金の無駄遣いにすぎず、本末転倒です。

7.「課税の繰り延べ」は「出口戦略」が重要

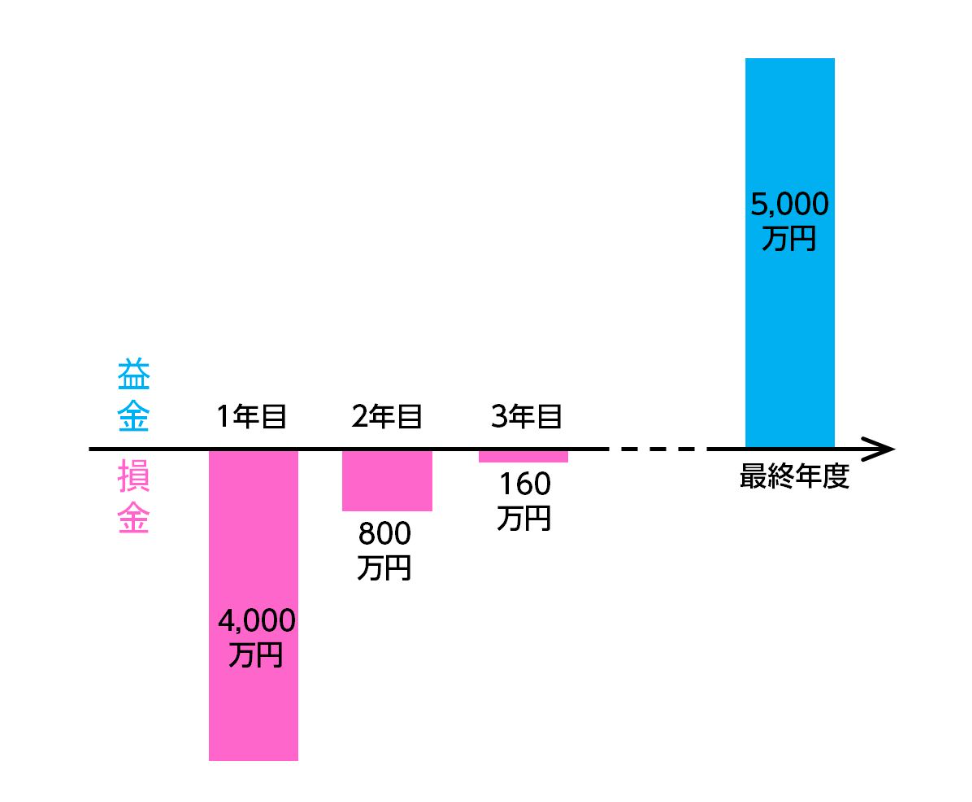

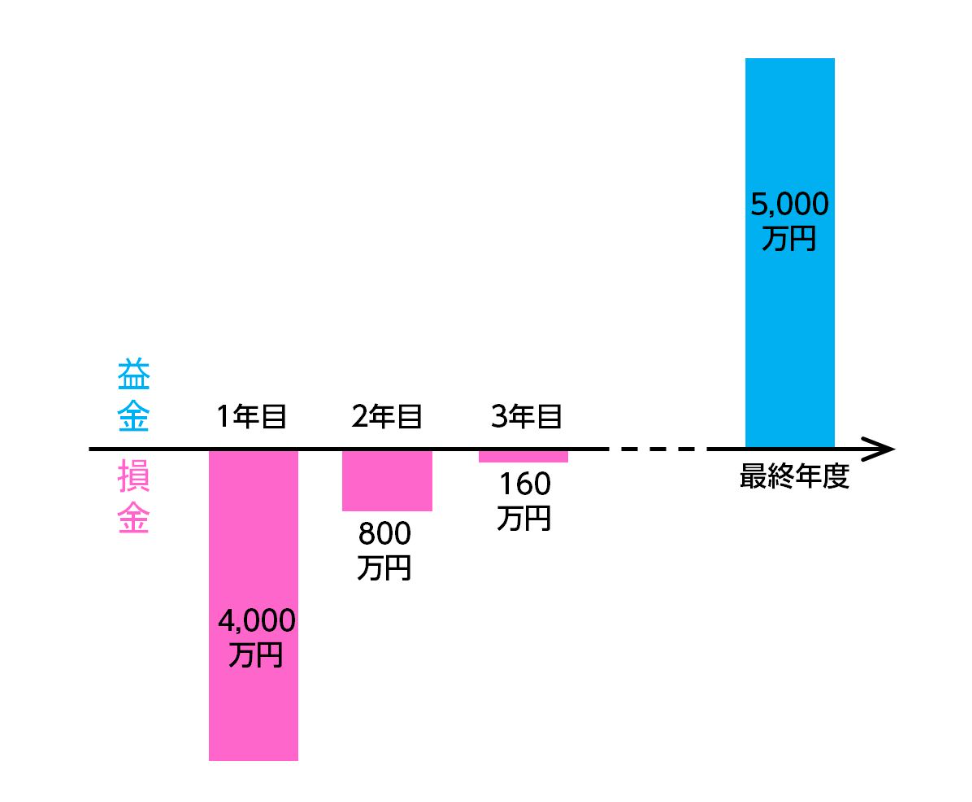

一時的に税金を安くできるものの、後でその分の税金を払わなければならないことになるやり方を「課税の繰り延べ」と言います。

ここでは、オペレーティングリースに出資した場合を例にとって説明します。

オペレーティングリースとは、航空機やコンテナ船などのリース資産を貸し付けて賃貸料を得る、賃貸借取引のことです。減価償却の仕組みを使って、初年度に出資額のおよそ70~80%を損金算入できるものです。

支払いは一回で済むので突発的に出た利益の先送りとして使い勝手がいいものですが、リース期間終了後は出資額とほぼ同額が戻ってきて、益金に算入されます。

このままでは課税のタイミングを先延ばしたに過ぎません。したがって、退職金や設備投資等、戻ってくるお金と同じくらいの損金を計上できる「出口戦略」を立てておく必要があります。

また、リース期間中は資金が拘束されることにも注意してください。

オペレーティングリースについては、詳しくは「決算で利益の80%を一気に経費化!?オペレーティングリースの活用法と選び方」をご覧ください。

おまけ|「節税対策」と称する無駄遣いはNG

決算期になって慌てて消耗品を大量に購入したり、交際費をたくさん計上したりして、損金を多くするというのは、「節税対策」とは言えません。

たまたま多額の出費が必要なタイミングと重なるのであれば話は別ですが、そういった事情がない限り、会社の貴重な資金を浪費し、キャッシュフローを減らしてしまうだけです。

繰り返しますが、税金を安くしたいためだけに無駄な出費をするくらいならば、事業資金に充てて利益を多く出して、その分の税金をちゃんと払った方がはるかに賢明です。

まとめ

節税対策に関する基礎知識と、中小企業向けのオーソドックスな節税対策について説明してきました。

会社にとって最も大事なことは、資金を無駄遣いせず、利益を出して経営を安定させ、取引先との信頼関係を維持し、従業員の生活を守ることです。節税対策はそのための手段にすぎません。

法令の範囲内で、無駄にキャッシュを減らすことなく、正しい節税対策をこころがけるようにしていただきたいと思います。