役員へ支払う報酬・賞与の損金算入は、原則として認められていません。なぜなら、法人の恣意的な利益操作に利用されるおそれがあるからです。

しかし、一定の条件の下で役員へ支給した報酬・賞与は、損金算入してもよいとされています。

そこで、この記事では、まず、役員賞与を損金算入できる条件について、使用人兼務役員の扱いにも触れながら説明します。

また、最近、社会保険料の節減のために、月々の役員報酬を極端に小さくして役員賞与を大きくするスキームが、一部で行われています。その方法についての是非やリスク・注意点について、具体的なシミュレーションも紹介しながら解説します。

なお、この記事では、

- 役員報酬=役員に対する月々の給与

- 役員賞与=役員へのボーナス

として解説します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.役員賞与は損金になるか?

従業員への賞与とは異なり、役員への賞与は、原則として損金にすることが出来ません。

ここでは、役員賞与が損金にならない背景、例外として役員報酬・賞与が損金計上できる場合などについて解説します。

1.1.役員と「みなし役員」

まず、注意していただきたいのは、役員でなくても役員と同じ扱いがされる「みなし役員」というものがあることです。

そこで、役員と「みなし役員」について説明します。

1.1.1.役員とは?

役員とは、法人の取締役・会計参与・監査役などのことです。

取締役は常勤・非常勤を問いません。また、社外取締役も含みます。

1.1.2.みなし役員とは?

役員として登記されていない相談役・顧問・会長などであっても、経営に参加しているとされた場合、税法上では役員とみなされることがあります。これを「みなし役員」と呼びます。

さらに、同族会社の使用人が、経営に参加していて、かつ、以下の要件を全てみたす場合も、やはり「みなし役員」とされます。

- 株式の50%超を1~3の株主グループが保有している場合に、その役員が、会社の第3順位までの株主グループに属している

- その役員の所属する株主グループの所有割合が、10%を超えている

- その役員の持ち株割合が5%を超えている(配偶者およびこれらの者の所有割合が50%を超える場合における他の会社を含む)

この場合は、株式を通じて会社の経営に実質的に影響を及ぼすことになるからです。

「みなし役員」とされると、損金算入に関して、役員と同様の制限を受けることになります。

1.2.役員賞与は原則損金不算入

損金不算入とは、会計上は費用となるが、税金の計算上は損金にならないもののことです。

役員への賞与は、原則として損金不算入です。また、役員の月々の給与(役員報酬)も原則として損金にできません。

このような制限が設けられているのは、役員への報酬・賞与の損金算入が無制限に認められると、法人の不当な利益操作が可能になり、課税に不公正が生じる、と考えられているからです。

しかし、例外として役員報酬・役員賞与の損金算入が認められるケースが、次の2つです。

- 定期同額給与(役員報酬)

- 事前確定届出給与(役員賞与)

以下、それぞれについて解説します。

1.3.定期同額給与(役員報酬)

定期同額給与とは、役員に対して、株主総会で決められた金額を毎月同額支払うことで、損金に計上できるというものです。役員の月給にあたります。

定期同額給与の要件は以下の2つです。

この要件を満たして支給すれば、支払った額を損金に計上することが認められています。

役員報酬額の変更は、年に一度だけ、定時株主総会で行うことが可能です。また、報酬額の変更は、期首から3カ月以内に行う必要があります。

1.4.事前確定届出給与(賞与)

事前確定届出給与とは、遅くとも会計年度の最初の4ヶ月目までに、役員への賞与(ボーナス)の支給日・支給額を税務署に提出し、実際に届け出た通りに支給することで、賞与の損金算入が認められるというルールです。

実際の支給日や支給額が、事前の届け出と少しでも異なると、全額が損金不算入となります。

1.5.事前確定届出給与(役員賞与)を活用した決算対策

このような仕組みがあるので、決算期末に駆け込み的に役員賞与を支給して、決算対策を行うことは、物理的に不可能です。

しかし、事前に役員賞与の届け出を提出しておいて、実際には支給しなかったとしても、税法上問題があるわけではありません。利益が思ったほど出なかったことを理由として支給しないのは、合理的な経営判断と言えます。

これを活用して、決算期にオプションを残しておくことは可能です。

つまり、支給日を決算期に設定して事前確定届出給与を届け出ておいて、業績次第で賞与を出す・出さないを決めることができます。

ただし、事前確定届出給与を支給しない場合は、支給日までに株主総会を開き、全額支給しない事を決議する必要があります。

1.6.高額すぎる役員報酬は損金不算入のリスクも

定期同額給与、事前確定届出給与のルールに従っていたとしても、役員報酬・賞与が、社会通念と照らし合わせて高すぎると判断された場合は、損金算入が認められません。

2.使用人兼務役員

ここまで見てきたように、役員報酬・役員賞与の損金計上には、利益操作を防ぐための制限があります。

しかし、「取締役営業部長」などのように、役員と従業員の両方の立場がある人については、従業員として支給する賞与は、事前の届出をしなくても損金算入することが認められています。

このような人を「使用人兼務役員」と言います。

2.1.使用人兼務役員とは

使用人兼務役員とは、役員になった後も、使用人(従業員)としての業務を続けている立場の人です。

たとえば、部長・課長・支店長などが役員に昇格し、引き続きその職務を行っている場合などが挙げられます。

使用人兼務役員として認められる要件は、以下の通りです。

- 代表取締役、専務取締役、常務取締役、監査役でないこと(平取締役であること)

- 部長や課長など、会社内の役職があること

- 常時使用人として職務に従事していること

- 同族会社の場合、「みなし役員」にあたらないこと

上述したように、同族会社での「みなし役員」の要件は以下の通りです。

- 株式の50%超を1~3の株主グループが保有している場合に、その役員が、会社の第3順位までの株主グループに属している

- その役員の所属する株主グループの所有割合が、10%を超えている

- その役員の持ち株割合が5%を超えている(配偶者およびこれらの者の所有割合が50%を超える場合における他の会社を含む)

したがって、使用人兼務役員と認められるためには、これらの要件をいずれも満たしていないことが必要です。

2.2.持株のない妻(平取締役)を使用人兼務役員にできるか?

では、オーナー社長の妻は使用人兼務役員になれるでしょうか。

同族会社の役員が使用人兼務役員として認められるには、以下の3つの要件を満たす必要があります。

- 株式の50%超を1~3の株主グループが保有している場合に、その役員が、会社の第3順位までの株主グループに属していない

- その役員の所属する株主グループの所有割合が、10%を超えていない

- その役員の持株割合が5%を超えていない(配偶者およびこれらの者の所有割合が50%を超える場合における他の会社を含む)

たとえば、株式の80%を保有する代表取締役の妻が、同社の取締役営業部長に就任して、常時使用人としての職務に従事した場合を、上記の要件に照らし合わせて考えてみましょう。

- 夫(代表取締役)80%株式所有

- 妻(使用人) 株式所有なし

要件1については、妻は会社の第一株主グループに属していることになるので、満たしていません。

要件2については、所属する株主グループの持株割合が80%で、10%を超えているので、要件を満たしていません。

要件3については、妻自身は株式を保有していないものの、配偶者である夫が5%超の株式を保有しているので、要件を満たしていません。

このように、いずれの要件も満たしていないため、このオーナー社長の妻は使用人兼務役員としては認められません。

※参照:国税庁HP(No.5205役員のうち使用人兼務役員になれない人)

2.3.使用人兼務役員のメリット

使用人兼務役員のメリットは、使用人(従業員)として受け取る給与・賞与については、役員報酬の規制を受けず、損金算入できるということです。

2.3.1.使用人として受け取る給与

前述の通り、役員への報酬を損金に算入するには、「定期同額給与」、つまり毎月同額の給与でなければいけません。

しかし、使用人兼務役員であれば、使用人として受け取る分の給与については、年度内に給与の額の変更があっても損金算入が可能です。

2.3.2.使用人(従業員)として受け取る賞与

また、役員賞与も、損金算入するには「事前確定届出給与」のルールに従う必要がありますが、使用人として受け取る賞与についてはその必要はありません。

使用人として受け取る給与、賞与にあたるかの判断基準は、就業規則や給与規定にしたがって、その役位の従業員の給与として支給されているかどうかです。

2.4.使用人兼務役員の賞与を損金にする要件

使用人兼務役員への賞与は、以下の要件を満たしていれば、損金に算入できます。

- 従業員賞与として処理する

- 他の従業員と同じタイミングで支給する

- 適正な金額である

2.4.1.従業員賞与として処理する

賞与のうち、使用人分と役員分を明確に分け、使用人分給与は給与規定に従って支給することが必要です。

2.4.2.他の従業員と同じタイミングで支給する

賞与を、他の従業員と同じ日に支給する必要があります。

2.4.3.適切な金額である

支給額は、社会通念上適正な額でなくてはいけません。同等の地位にある従業員と比べて、あまりにも高い額は認められません。

3.役員賞与を極端に大きくして社会保険料を節約するスキームの是非

会社が支払う社会保険料の負担は年々増加しています。役員への月々の報酬を減らし、役員賞与を大きくすることで、社会保険料の負担を軽減することができます。その仕組みと注意点を解説します。

3.1.シミュレーション

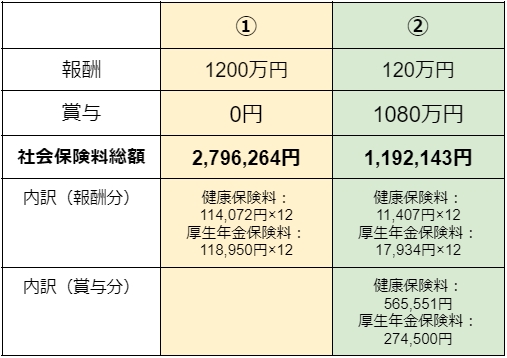

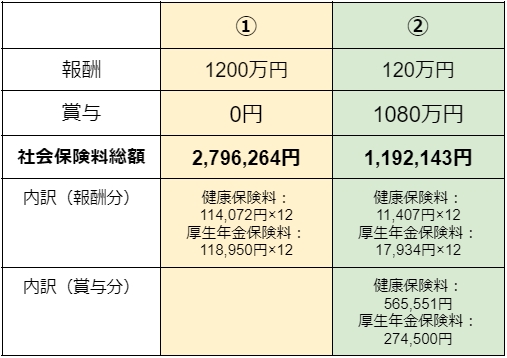

下の図は、役員への年間総支給額1200万円を、

- ①全額報酬で、毎月100万円ずつ支給した場合

- ②毎月10万円を報酬として支給し、1080万円を賞与として支給した場合

のそれぞれの社会保険料の比較です(2021年9月時点)。

このように、総支給額が同じであるにも関わらず、年間の社会保険料が、①の場合は約280万円、②の場合は約120万円と、大きな差が出ます。

こうなる理由は、賞与にかかる社会保険料に上限があるからです。

すなわち、賞与に関しては、健康保険料の上限が1年あたり573万円まで、厚生年金保険料の上限が1か月あたり150万円までとなっており、上限を超えた部分に関しては保険料がかからないのです。

3.2.役員賞与スキームの注意点

このように、役員報酬を極端に低く抑え、役員賞与を多く支給することで、社会保険料を節約することが可能になります。

しかし、この方法には注意しておかなければならない点が4つあります。

- 会社の資金繰りを圧迫する可能性がある

- 月々の生活費が厳しくなるおそれがある

- 退職金を多く支給できない可能性がある

- 社会保険料減額分について税負担が発生する

3.2.1.会社の資金繰りを圧迫する可能性がある

役員賞与を極端に大きくすると、一気に大きな額を支給する必要があります。それによって、会社の資金繰りを圧迫する可能性があります。

どういうことかというと、役員賞与を損金算入するには「事前確定届出給与」の制度を使う必要があります。

事前確定届出給与は、予め決めた日に支給しなければ損金算入が認められません。もしもその日の資金繰りが悪いタイミングと重なってしまった場合、支給を遅らせることができず、資金繰りが圧迫される可能性があるのです。

3.2.2.月々の生活費が厳しくなるおそれがある

極端に月々の報酬を少なくした場合、それだけでは月の生活費を賄うことができず、貯蓄を切り崩す必要が出てくるかもしれません。

3.2.3.退職金を多く支給できない可能性がある

極端に役員報酬を減らすと、役員退職金を支給する時になって、損金算入できる額が減ってしまう場合があります。

なぜなら、役員の退職金の損金算入可能額を算出するのに用いられる「功績倍率法」は、最終役員報酬月額を基準としているからです。

功績倍率法を用いた退職金の計算式は以下の通りです(法人税基本通達9-2-27の2)。

- 退職金額=最終報酬月額 × 役員在任期間 × 功績倍率

役員報酬を極端に低く抑えていると、役員が受け取れる退職金が少なくなり、また、会社側としても損金にできる額が小さくなってしまうことがあります。

少なくとも退職前の数年間は、このスキームをやめ、役員報酬を通常の額に戻しておくことが必要です。

3.2.4.社会保険料減額分について税負担が発生する

社会保険料の支払いが減ると、個人としては社会保険料控除額が減り、法人としては損金にできる社会保険料が減るので、その分、税金の負担増につながります。

この場合、個人については所得税と住民税が、法人については法人税が増えることになります。

先ほどの例のように年間160万円の社会保険料が削減できた場合、税金の負担増は以下のようなイメージになります。

- 法人税:80万円 × 30%(法人実効税率)= 約24万円

- 所得税:80万円 × 33% =約26万円 *控除額は考えないものとする

- 住民税:80万円 × 10%= 約8万円

ざっくりとした計算ですが、約58万円税金が増えることになります。

このスキームを活用する際は、税金の計算も行い、社会保険料の削減額が税金負担増に見合うかどうかということも、検討する必要があります。

まとめ

役員報酬や役員賞与は、課税の公平性を保つために、原則としては損金不算入とされています。

しかし、例外として、定期同額給与と事前確定届出給与の場合は、損金算入が認められています。

また、役員が使用人兼務役員であると認められた場合は、その使用人部分に対する賞与は、事前の届け出ななくとも損金算入が認められています。

役員賞与を活用し社会保険料の節約することも可能ですが、リスクがあることも踏まえて慎重に検討することが必要です。