小規模企業の経営者や個人事業主の退職金制度ともいえる小規模企業共済は、所得税・住民税等の高い節税効果があることも知られています。

ここでは、小規模企業共済で実際どのくらいの控除を受けられるかや、どのようにすれば控除が受けられるかを解説しています。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.小規模企業共済のお金に関するメリット2つ

小規模企業共済に加入することによって以下2つのメリットを受けることができます(詳しくは「小規模企業共済とは?4つのメリットと活用のポイント」をご覧ください。)。

まず小規模企業共済は、3年以上加入を続けると掛金より高額な「共済金」を受け取ることができます。

共済金は、会社が解散した際や退任した際、加入者が死亡した際などに受け取れます。

たとえば35歳で加入し60歳で退職する想定の場合、掛金1万円として30年加入を続けると掛金の総計が360万円のところ、共済金として約420万円がうけとれます。

この場合、結果的に60万円ほどの増額が見込めます。

なお、小規模企業共済を「解約」した際には、解約手当金を受け取ることが可能です。

それでは小規模企業共済ではどの程度の額を控除でき、どのくらいの節税効果があるのでしょうか?

詳細を次項以降で解説します。

2.どのくらい控除を受けられるか

小規模企業共済は税制面で優遇されており、社会保険料(国民健康保険や国民年金)同様に、加入すると掛金の全額が所得控除の対象となります。

掛金の月額は1,000円から7万円までの範囲内で500円単位での増減が可能です。

そのため最大で1年間に、7万円×12(ヵ月)= 84万円分の控除が可能となる計算になります。

3.どのくらいの節税効果があるか

小規模企業共済では掛金の全額が所得控除の対象となることはわかりました。

それでは小規模企業共済で、実際にどの程度の金額が控除できるのでしょうか。

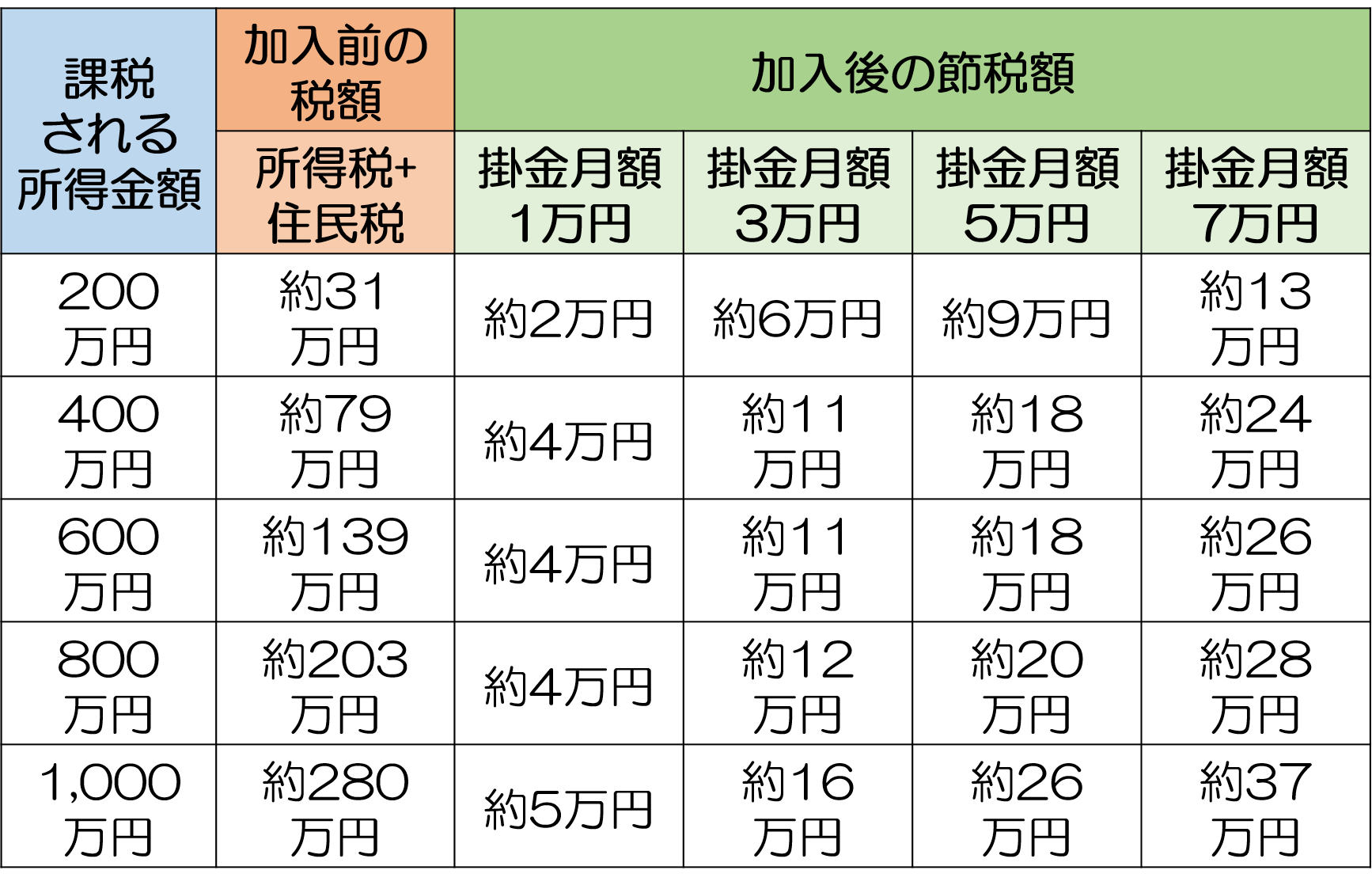

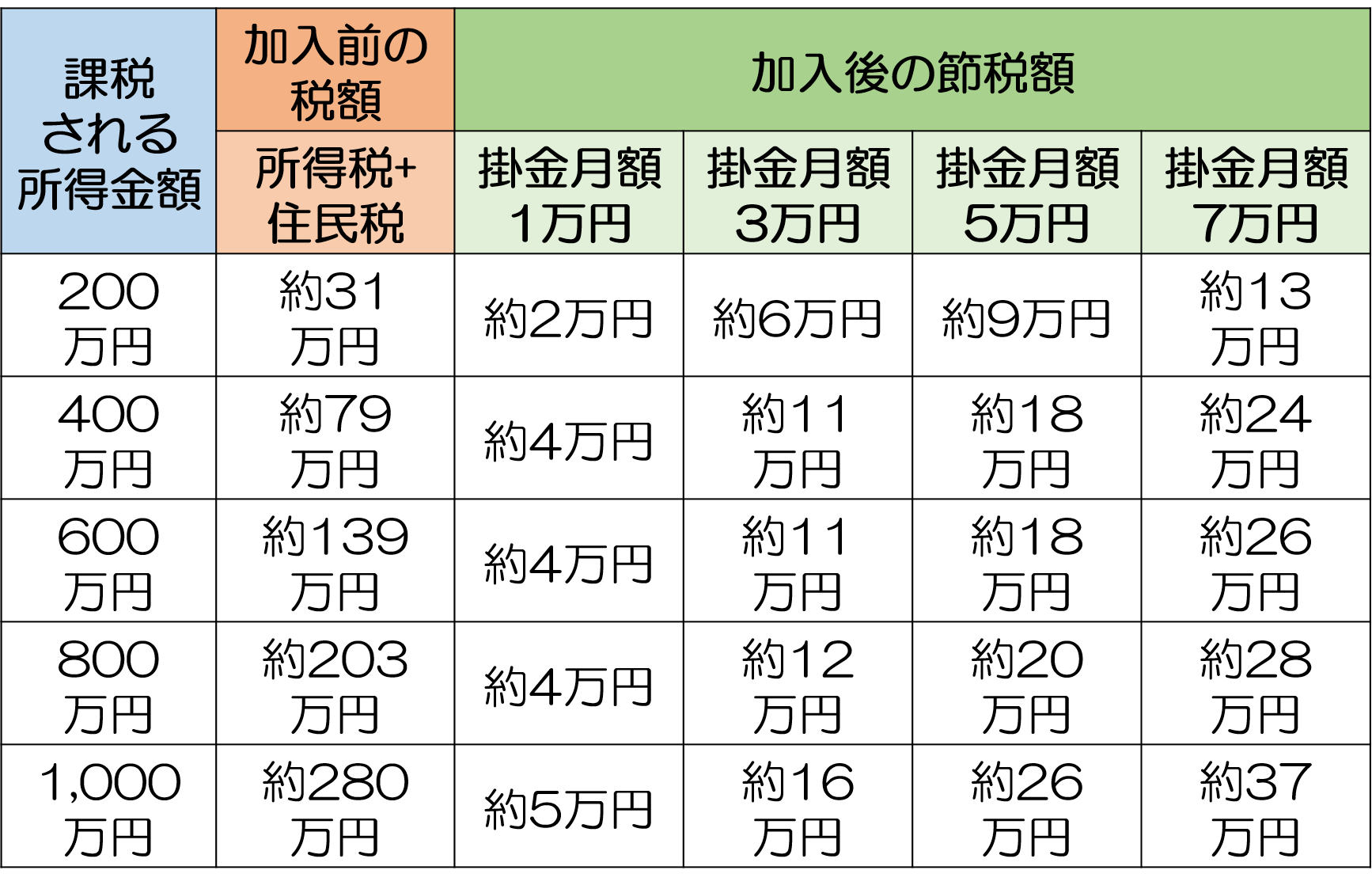

以下、毎月の掛金ごとに節税できるおおよその額をまとめた一覧表です。

(参照元:「独立行政法人 中小企業基盤整備機構 公式サイト」)

上記参照元には、この表より詳細な節税額が確認できます。

より詳細な額を確認したい場合は参照元をご覧ください。

表の通り、最大で年間約37万円もの節税効果があります。

小規模企業共済では、掛金を支払い続けさえすれば、この控除を毎年受け続けられるわけです。

寝かせてある貯蓄や資金がある経営者や個人事業主の方は、これだけでも小規模企業共済へ加入する価値があるのではないでしょうか。

4.確定申告で小規模企業共済の控除を受ける方法

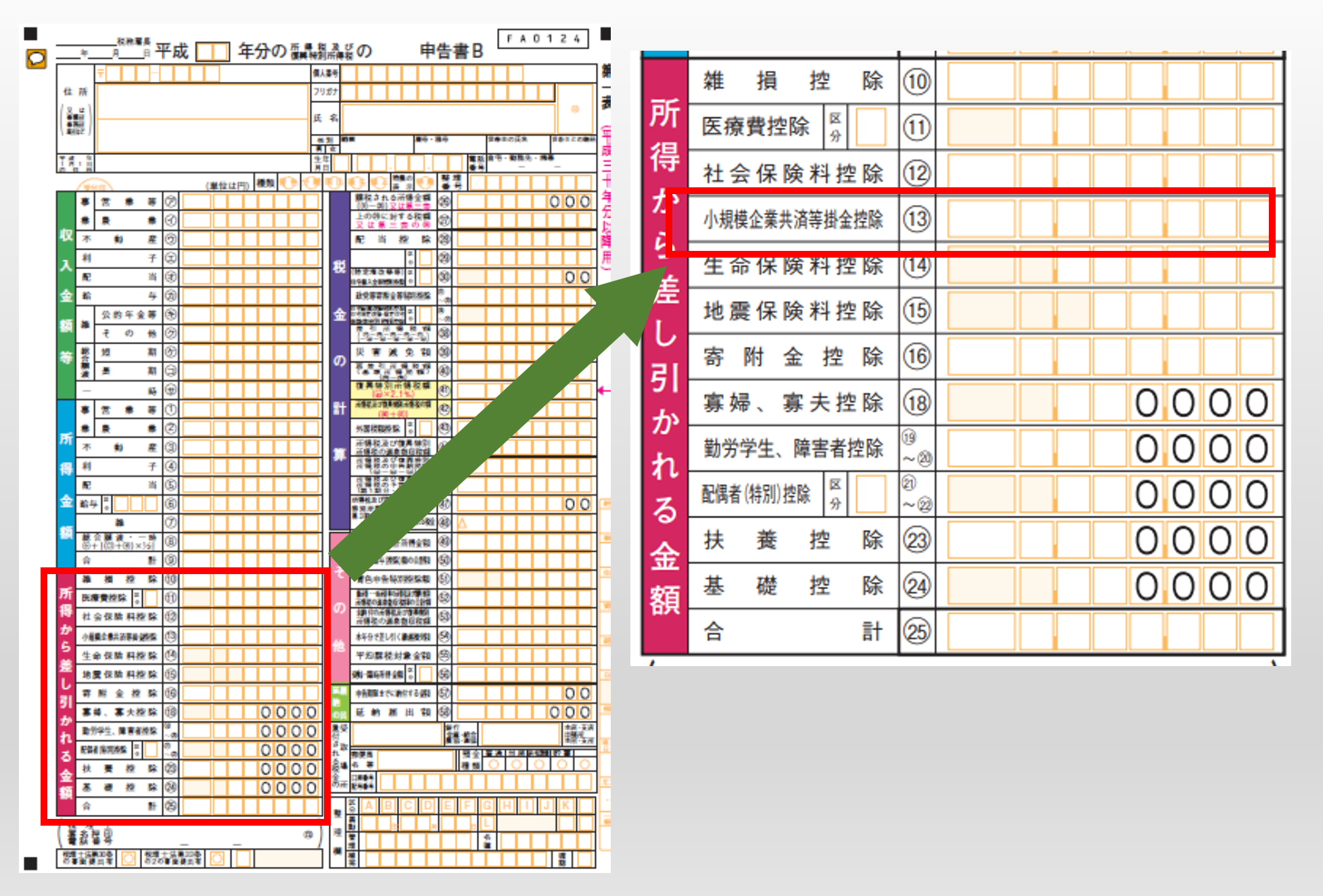

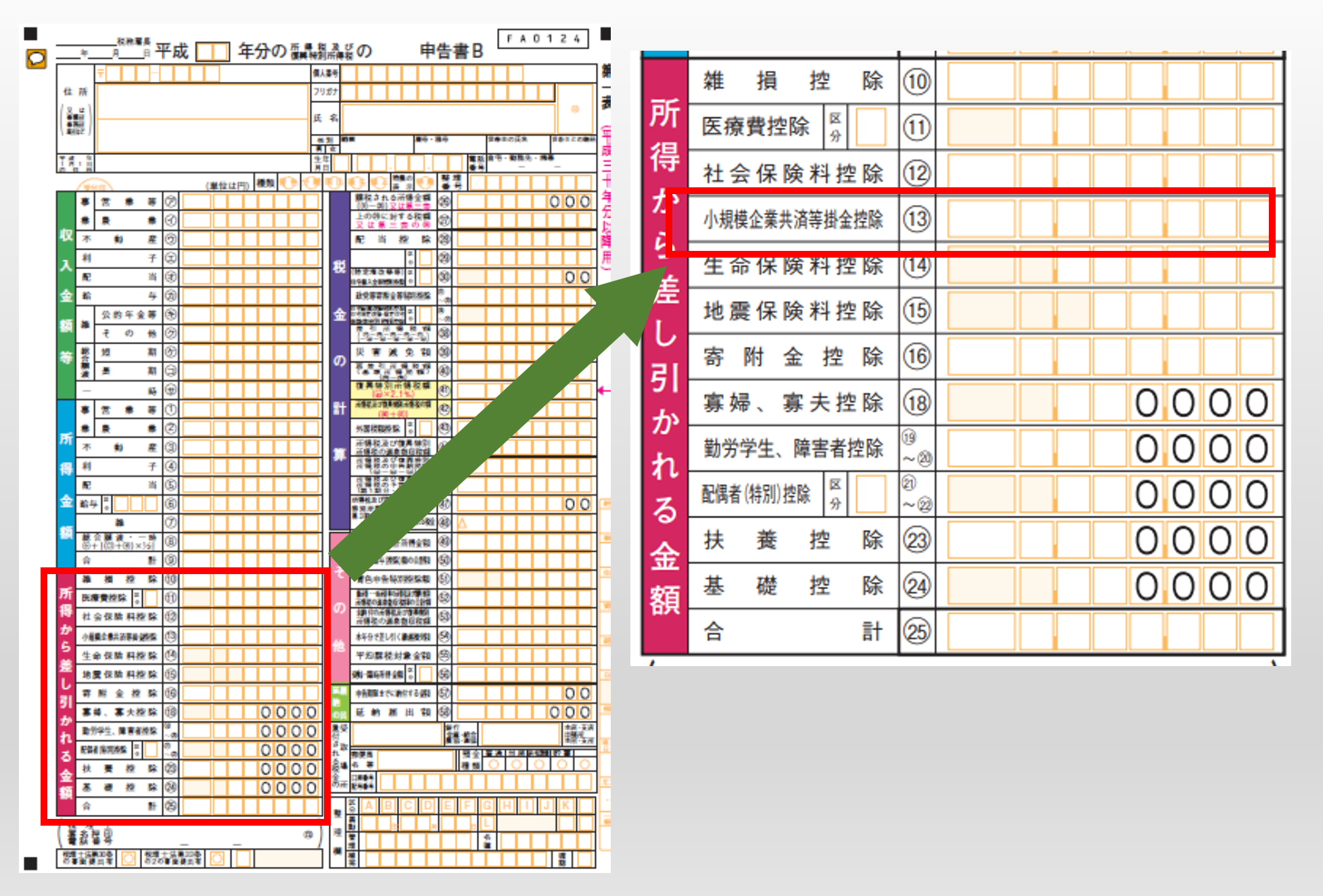

小規模企業共済の控除を受けるためには、確定申告の際に申告書へ前年に支払った掛金の総額を記入します。

確定申告の際は、運営元の中小企業基盤整備機構から送られてくる掛金払込証明書を添付して一緒に提出することが必要です。

掛金の総額は、この証明書にも記載されています。

【掛金払込証明書サンプル】

(参照元:独立行政法人 中小企業基盤整備機構 公式サイト)

4-1.保険料控除の申告書の書き方

確定申告書への記入自体は簡単です。

確定申告書において、「小規模企業共済等掛金控除」の欄(以下イメージの赤で囲った場所)に昨年分の掛金の総額を記入します。

掛金の総額が分からない場合は、小規模企業共済掛金払込証明で確認します。

4-2.小規模企業共済掛金払込証明書は再発行も可能

小規模企業共済掛金払込証明書は確定申告を実施する前年に送られているので、いざ手続きをした際にはなくしてしまった、ということもあるかもしれません。

そんなときには、中小企業基盤整備機構の公式サイトに設置された専用フォーム、もしくは、電話(自動音声ガイダンス)で、再発行の手続きが可能です。

再発行の受付から到着まで1週間程度かかるとのことなので、確定申告をする際はお早目に手続きください。

連絡先の電話番号を含め詳しいことが知りたい方は、中小企業基盤整備機構の公式サイトをご覧ください。

まとめ

小規模企業共済では、掛金の全額が所得控除の対象となります。

それだけでも高い節税効果があるので、小規模な企業の経営者や個人事業主の方は要チェックです。

また所得控除を受けるためには、確定申告の際に前年の掛金の総額を申告する必要があります。