会社員と異なり、中小企業の経営者や個人事業主には退職金がありません。

そこで、老後の生活を守るためによくあげられるのが、小規模企業共済とiDeCo(個人型確定拠出年金)です。

この2つは、いずれも長期での契約を前提とするものだったり、税制の優遇があったりなど似ているため、違いがよく分からない、という方も多いのではないでしょうか。

あらかじめ結論から述べると、両方加入が理想ですが、どちらかと言われればおすすめするのは小規模企業共済です。

この記事では、両者の比較や違いをまとめた上で、なぜ小規模企業共済をおすすめするかを解説します。小規模企業共済全般については「小規模企業共済とは?4つのメリットと活用のポイント」をご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.小規模企業共済・iDeCoそれぞれの概要

まず簡単に小規模企業共済とiDeCoそれぞれの概要を振り返っておきましょう。

小規模企業共済とは、小さな規模の企業の経営者や役員、個人事業主のための積み立てによる退職金制度です。

中小機構により運営されています。

一方iDeCoとは、加入者が掛金を支払うだけでなくその運用方法も自分で選ぶかたちの私的年金制度です。

運営元は国民年金基金連合会です。

こういったそれぞれの特徴により違いも生じます。以下、両者の違いをまとめます。

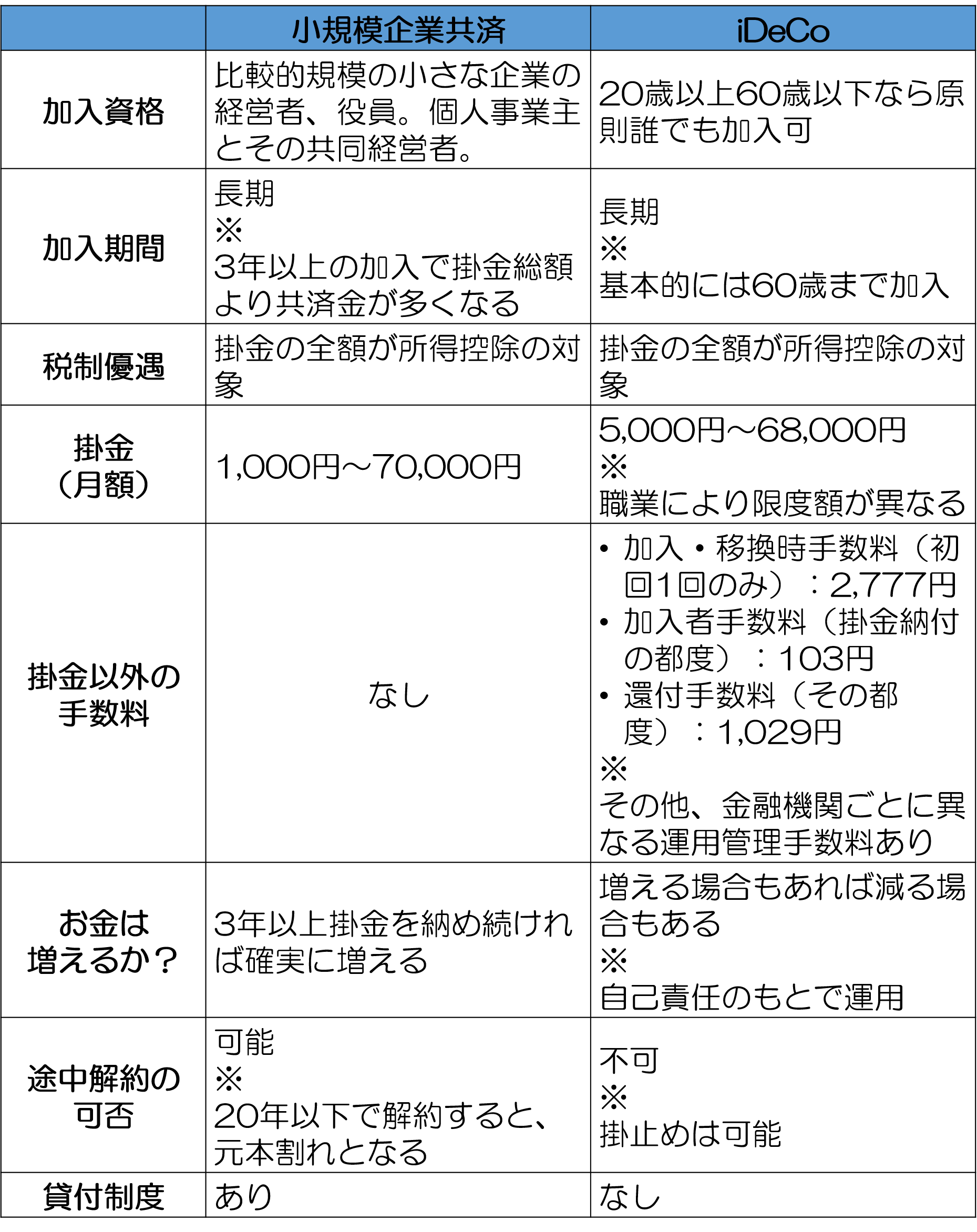

2.小規模企業共済・iDeCoの比較表でみる主な違い

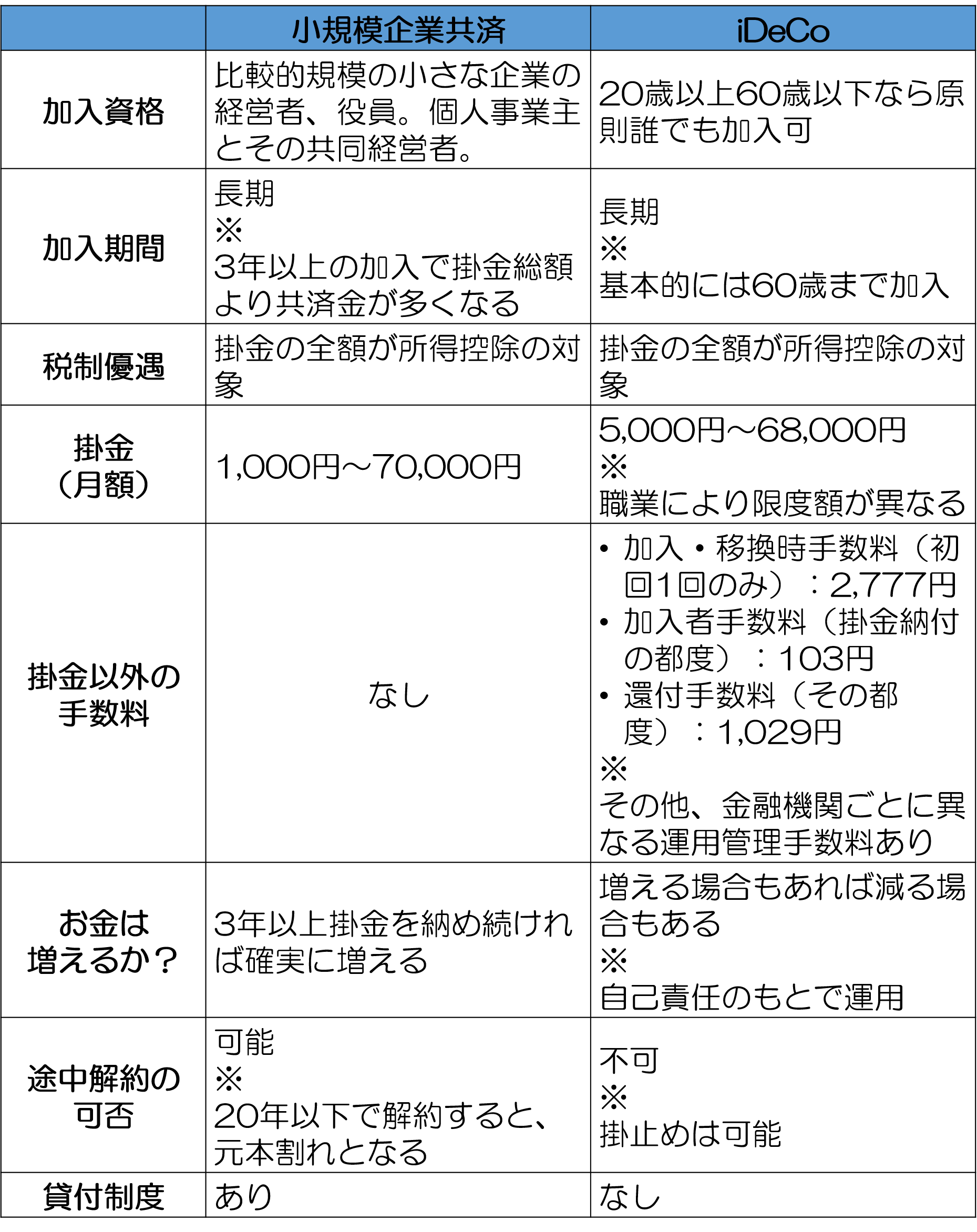

以下、小規模企業共済とiDeCoの主な違いをまとめた表です。

まずはこちらをご覧ください。

2-1.共通している内容

小規模企業共済・iDeCoともに若いときから掛金をおさめて、加入者の老後の生活を豊かにするための制度である、という点はかわりません。

その上で、どちらも長期で契約することを前提としている点が共通しています。

税制面で見ると、いずれも掛金全額が所得控除の対象である点も同じです。

2-2.小規模企業共済・iDeCoの違い

次に小規模企業共済とiDeCoの違いとして、以下があげられます。

- 加入資格

- 掛金

- 掛金以外の費用

- 将来受け取れるお金

- 途中解約

- 貸付制度

以下1つずつ内容を解説します。

2-2-1.加入資格について

小規模企業共済とiDeCoは、それぞれ加入資格が異なります。

まず小規模企業共済とはその名のとおり、規模が比較的小さな企業や個人事業主が対象です。

小規模か否かは、業種や従業員数によって異なります。

詳細は、「小規模企業共済の加入資格とは?注意点まとめ」をご覧ください。

一方、iDeCoは20歳以上60歳未満であれば、原則として誰でも加入できます。また2022年からは、国民年金の被保険者であることを条件に、原則65歳まで iDeCoに加入できるようになりました。

小規模企業共済では加入要件を満たせず、iDeCoを選ぶ方もいらっしゃいます。

2-2-2.掛金について

納められる掛金の額について、まず小規模企業共済では加入者間で差はなく月額1,000円~70,000円となっています。

掛金は自身で無理のない額を設定可能です。

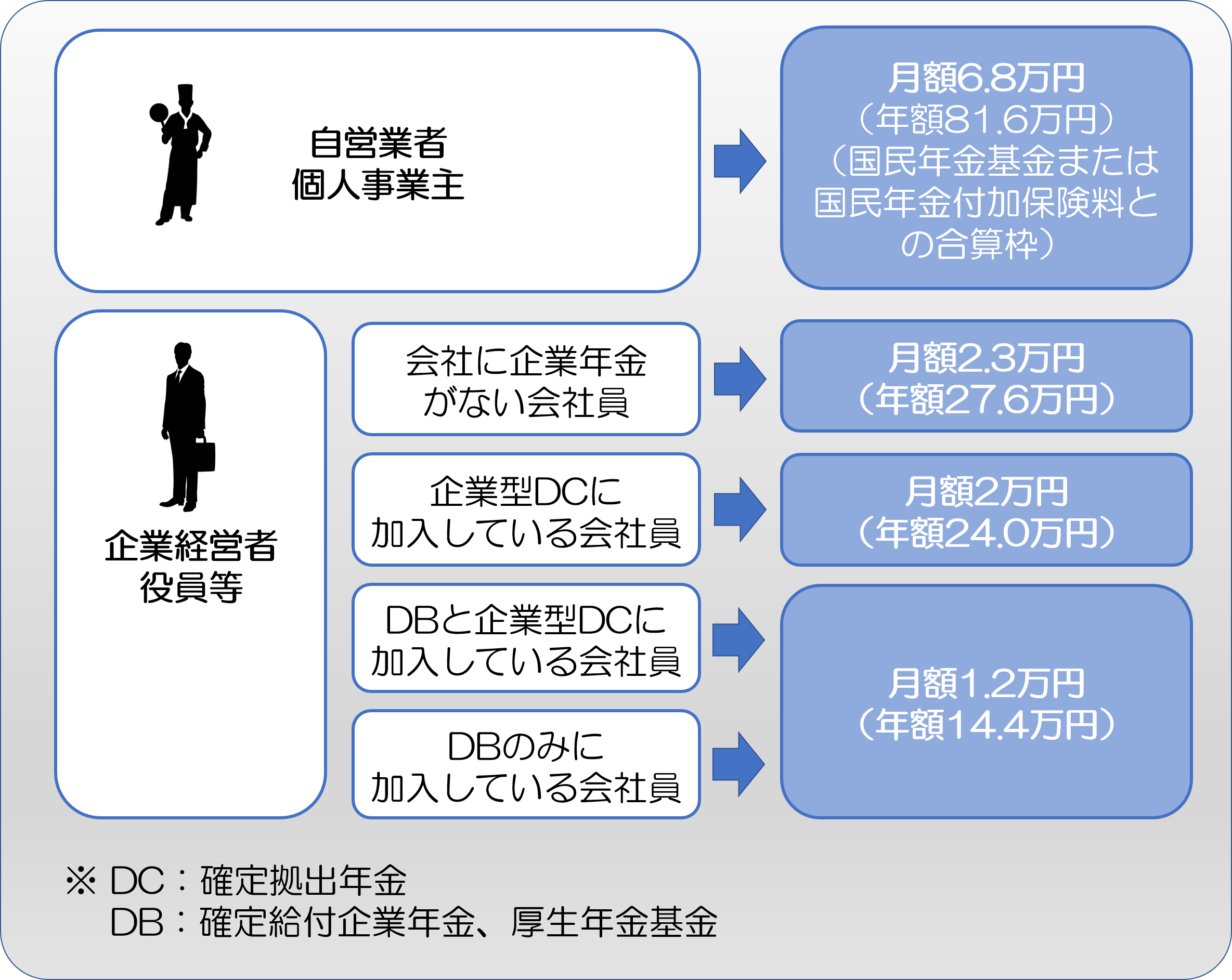

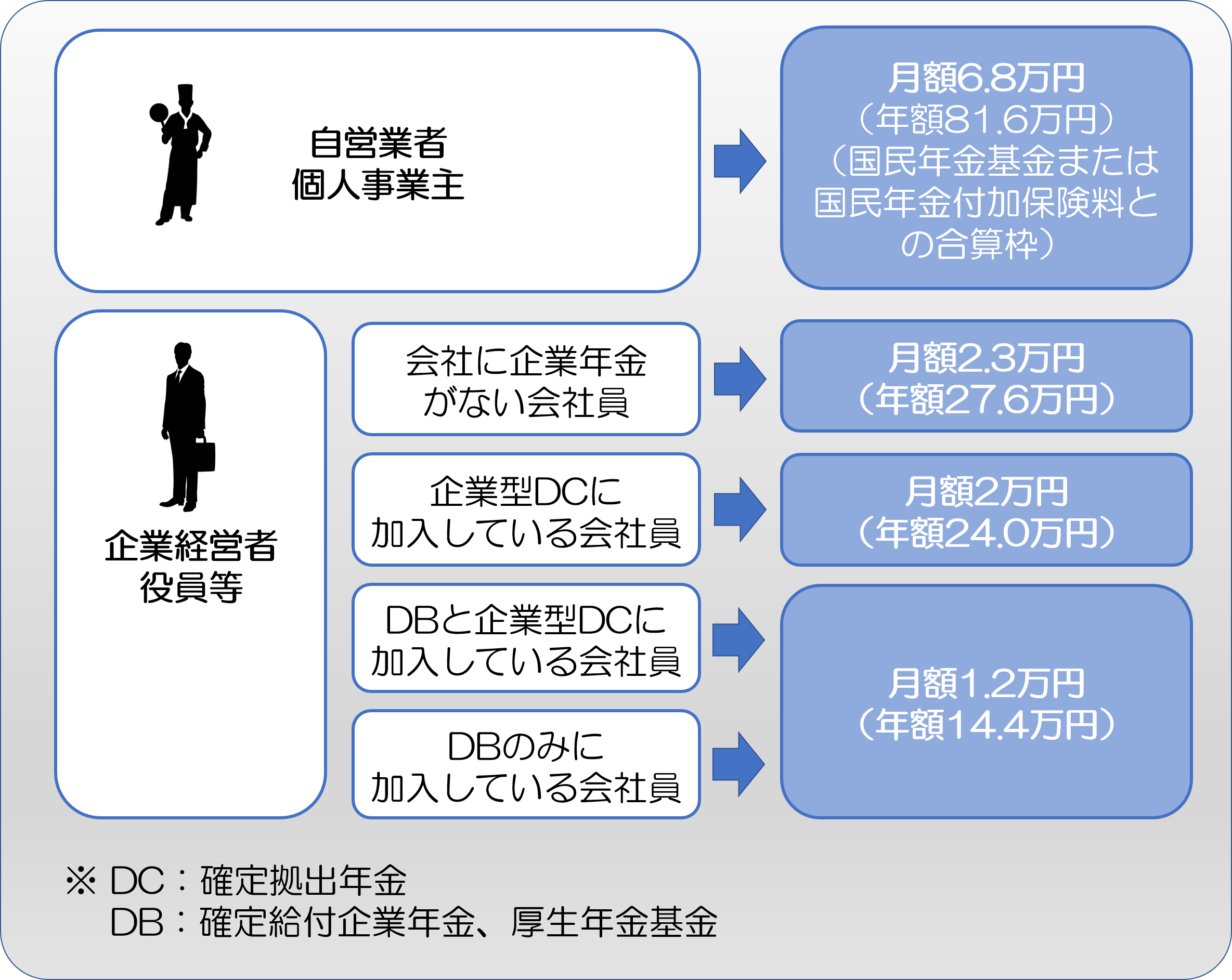

一方iDeCoに関しては、タイプによって掛金の最大額が異なります。

以下、小規模企業共済と競合する加入者のタイプについて、それぞれの掛金上限をまとめたイメージ図です。

掛金の額によって将来的に受け取れるお金(共済金・年金など)や所得控除の額が異なります。

小規模企業共済の方が、自由に設定できる幅が広い、といえるでしょう。

2-2-3.掛金以外の費用について

小規模企業共済は、基本的にかかる費用は掛金のみです。

たいしてiDeCoでは、表にまとめたように初期費用や掛金を納付する際などの手数料がかかります。

この点では、小規模企業共済の方が運用しやすいといえますね。

2-2-4.将来受け取れるお金について

ここが小規模企業共済とiDeCoの大きな違いがある点です。

小規模企業共済は、3年以上掛金を納め続ければ、退職時などに確実にそれまで納めた掛金総額より多い共済金を受け取ることができます。

たいしてiDeCoには元本保証はなく、増えるか否かは自分の選んだ運用方法次第となります。

公式の「小規模企業共済 制度のしおり」によれば、2019年1月時点で小規模企業共済の予定利率は1%となっていますが、iDeCo側は運用によってこれより大幅に上がることも下がることもあるわけです。

iDeCoの「元本確保型」でもお金が減る可能性がある

iDeCoの運用方法には、ハイリスクハイリターンの投資信託型のほか、元本確保型があります。

元本確保型は定期預金などにより運用されているため投資性が低い代わりに、投資信託型より安全性が高いのが特徴です。

しかし定期預金などで運営されていると金利が低いため増える額が少なくなる可能性があり、手数料などを含めて考えると結果的に受け取れる金額はかかった費用以下、といったこともあり得るのです。

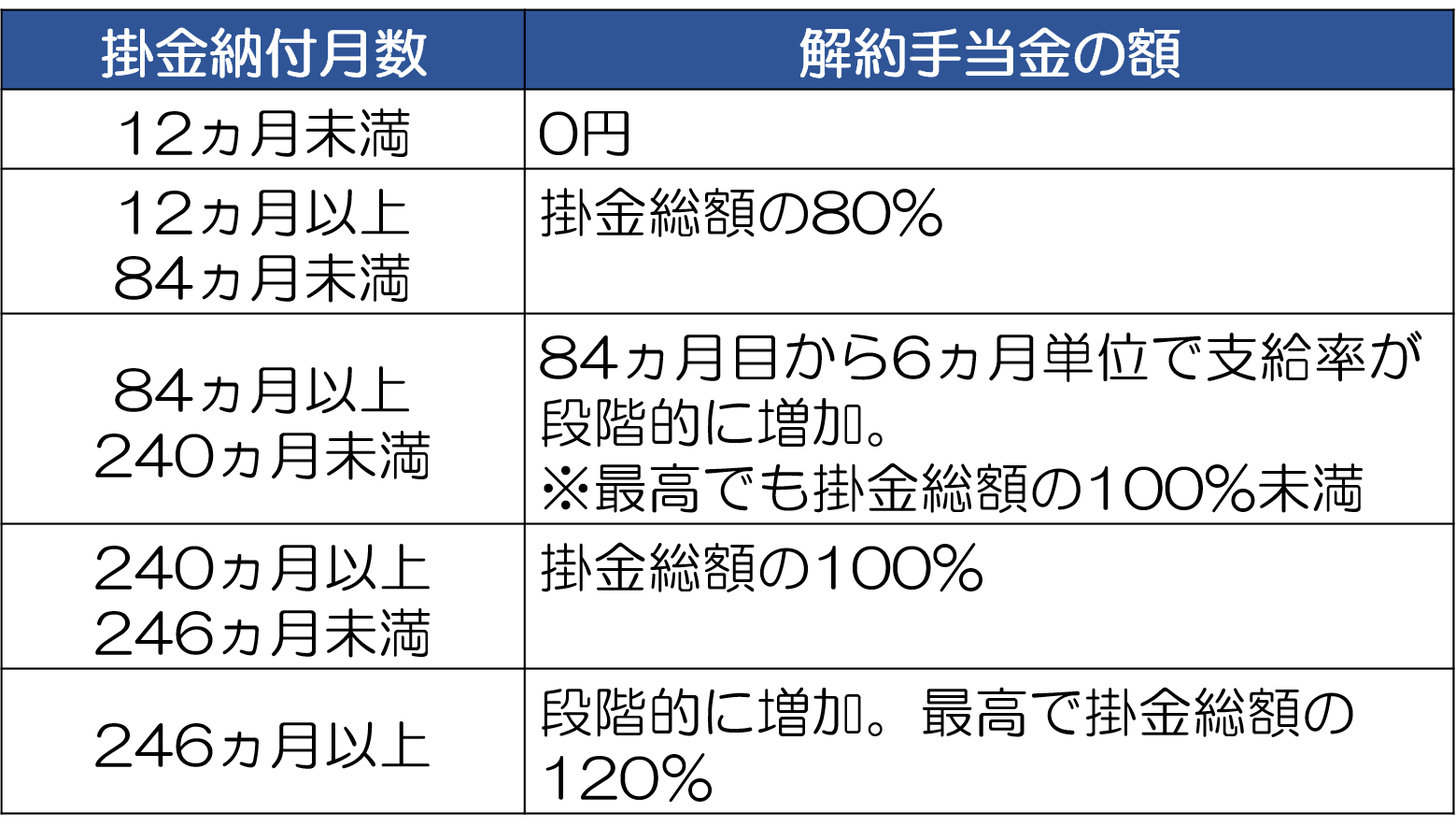

2-2-5.途中解約について

これもiDeCo・小規模企業共済の大きな違いです。

iDeCoは加入者が亡くなった場合や障害状態になった場合などの例外を除き、原則的に途中解約ができません。

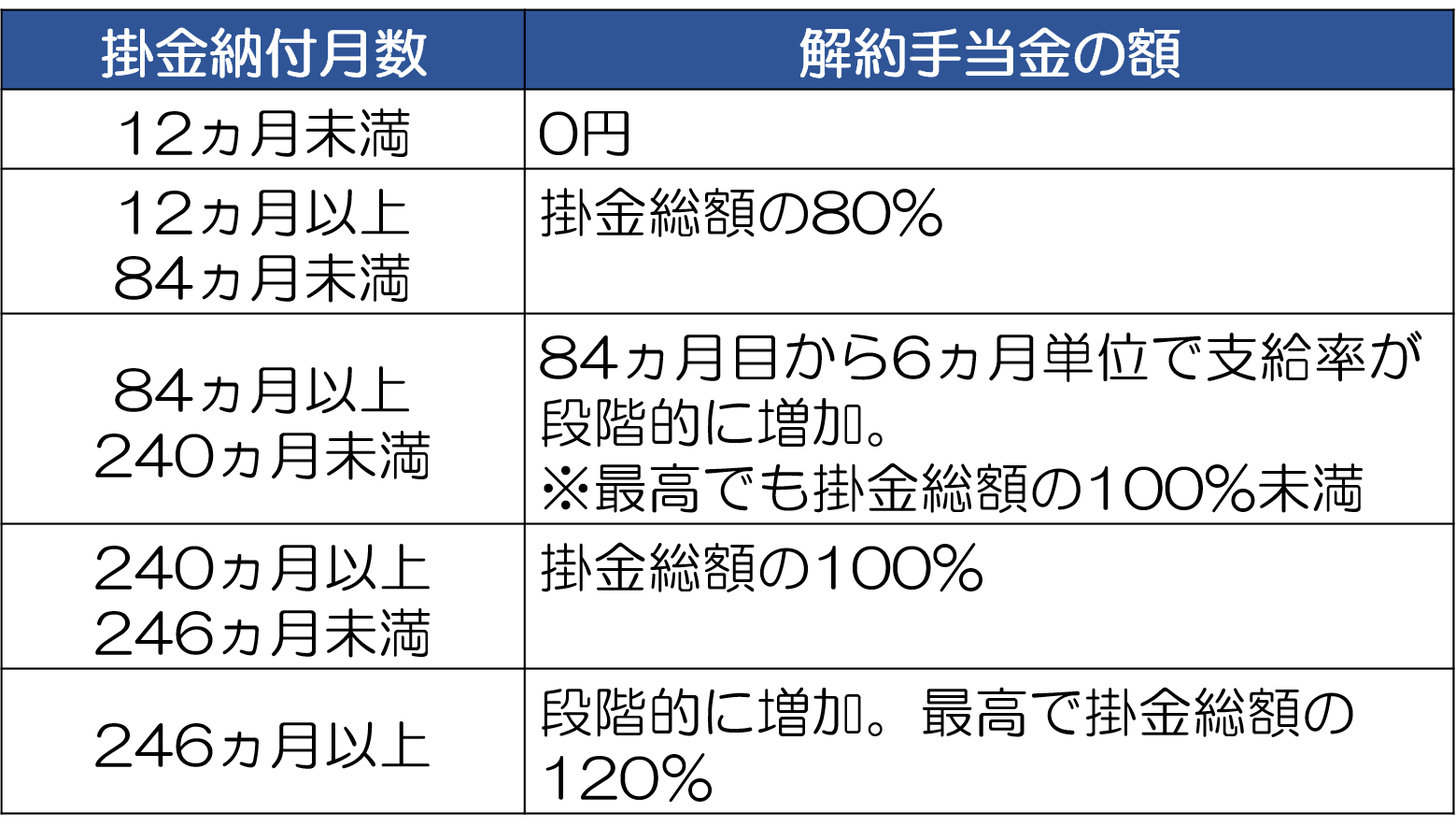

たいして小規模企業共済は、途中解約も可能であり加入期間が12ヵ月以上であれば以下のように解約手当金を受け取ることができます。

2-2-6.貸付制度について

これも小規模企業共済とiDeCoの大きな違いです。

小規模企業共済には、それまで納めた掛金の範囲内(7割~9割)かつ2,000万円以内で、事業関連の資金を借入れられる貸付制度があります。

貸付けの際は、担保・保証人不要でなおかつ金利も低く設定されています。

また手続きが簡単なのも特徴で、最短で申込即日で資金を借入れることも可能です。

一方、iDeCoにはこのような貸付の制度がありません。

経営者や個人事業主は、まとまった額の資金が事業のために必要となることもありますから、小規模企業共済の貸付制度はいざというときに頼りになるでしょう。

小規模企業共済の貸付制度に関する詳細は、「小規模企業共済の貸付制度でいくら借りられる?手続方法は?」をご覧ください。

3.小規模企業共済をおすすめする理由

これまで説明してきたように、小規模企業共済・iDeCoはいずれも老後の生活を守るための仕組みである点は共通しているもの、それぞれ性格が異なります。

できるなら、両方とも加入するのが理想的です。

ただし、どちらかをえらぶとするなら、小規模企業共済をおすすめします。

掛金を納め続ければ確実に受け取れる金額が増えるなど安全性が高く、途中解約ができたり貸付制度があったりなど、柔軟性に優れるためです。

3-1.可能であれば両方検討するのがベスト

小規模企業共済をおすすめしましたが、両方加入できる余裕があるならiDeCoも加入するのがベストです。

小規模企業共済にないiDeCoのメリットとして、運用次第で小規模企業共済よりお金を大幅に増やせる点があげられます。

もちろん元本割れの危険性はありますが、しっかり運用したいなら、iDeCoもおすすめです。

iDeCoと小規模企業共済にお金を分散させることで、リスクと安全性のバランスをとるといった考え方もあります。

まとめ

小規模企業共済とiDeCoを比較した場合、お金が確実に増えたり途中解約も可能だったりと、小規模企業共済の方がメリットは多くおすすめできます。

一方、iDeCoもリスクがあるものの運用次第で小規模企業共済より多くお金を増やせる場合もあるので、興味と手持ちのお金の余裕があれば、両方の加入を検討するのもおすすめです。