中小企業が節税を考える上で、「役員報酬の活用」は基本中の基本と言えます。

役員報酬はルールを守って支給すれば、まとまった額を損金算入できるので設定次第で節税効果が高くなります。

しかし、間違えると逆に納税額が増えてしまうこともあります。

今回は、役員報酬をうまくコントロールして、手取りを増やす方法をお伝えします。

The following two tabs change content below.

1.役員報酬のルール

まずは、役員報酬の損金算入ルールについて確認しましょう。

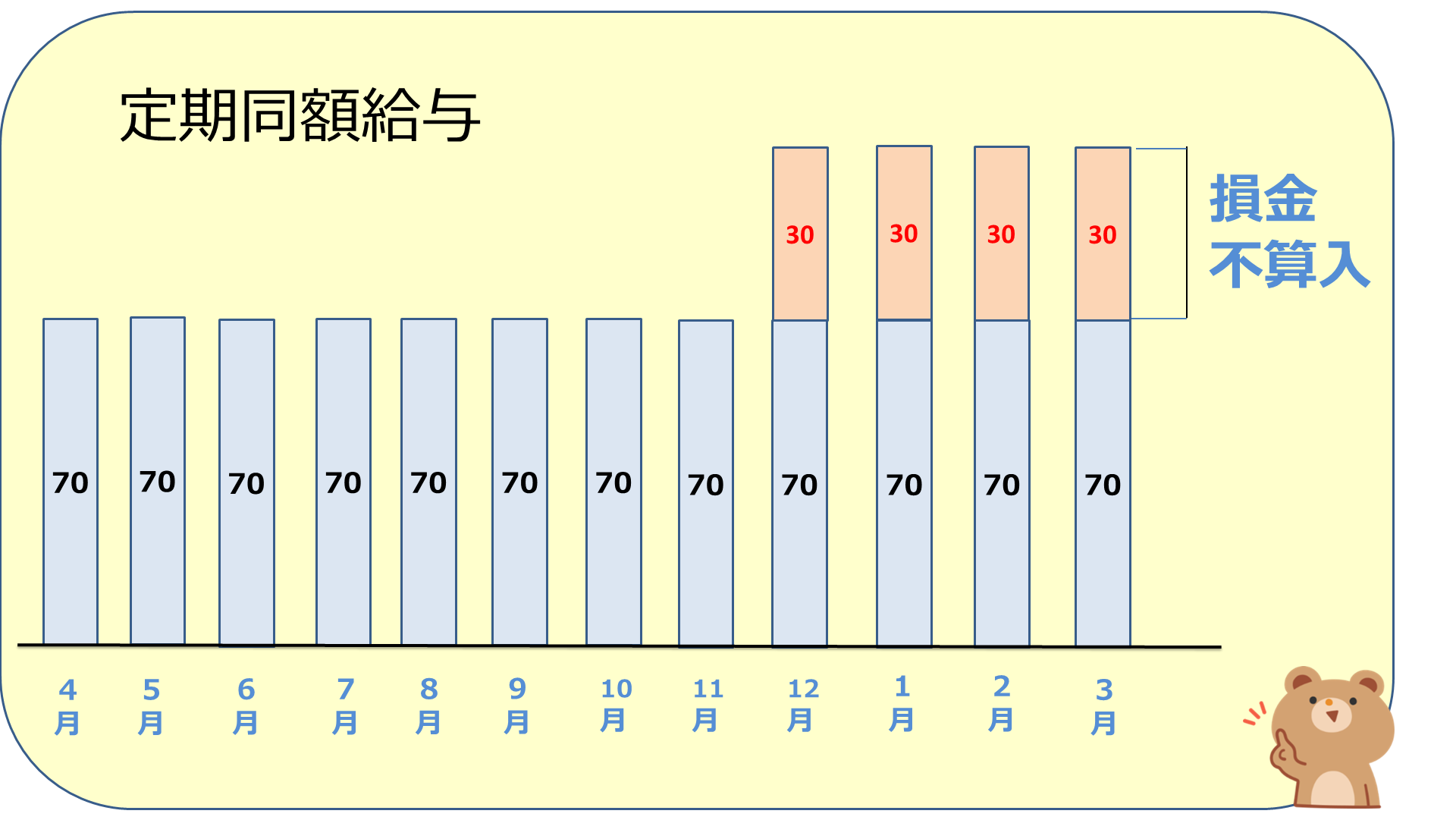

①定期同額給与

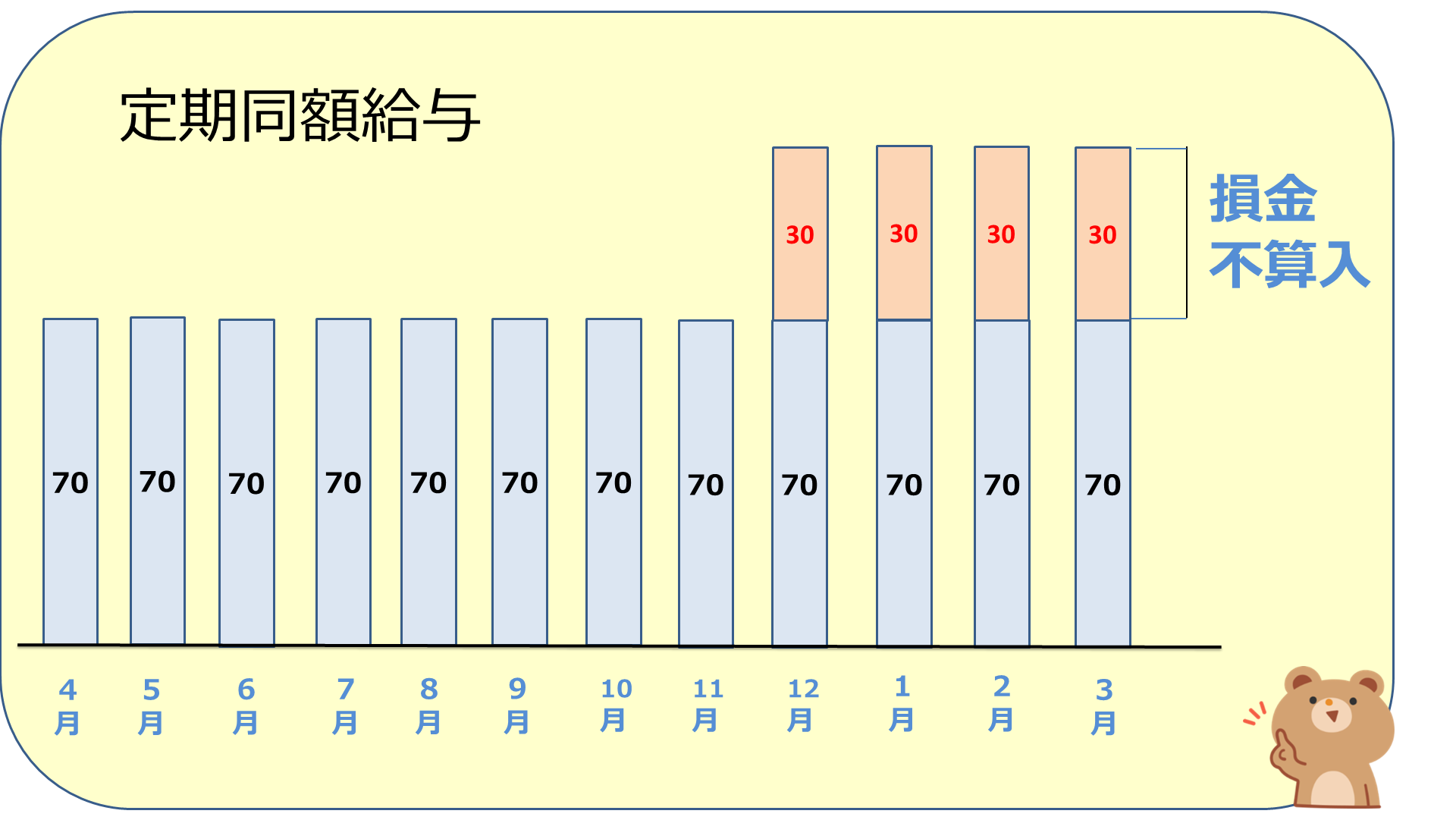

役員報酬を損金にするためのルール1つ目は、「毎月同じ額を払う」ことです。

毎月同じ額で支払われている役員への報酬は、会社の損金にすることができます。これは定期同額給与というルールです。

報酬額は1年ごとに変えることができますが、新しい事業年度が始まって3か月以内に変更する必要があります。

後から役員報酬を上げるのは難しく、よほどの理由(業績の著しい悪化、職制上の地位の変更など)がない限り変更はできません。

例えば3月決算の法人で、12月からの報酬を特段の理由なく30万円上げて支給した場合、定期同額から外れた部分、つまり12月から3月までの4ヶ月×30万円=120万円は損金にすることができません。

毎年、利益額を予測して計画的に役員報酬を設定する必要があります。

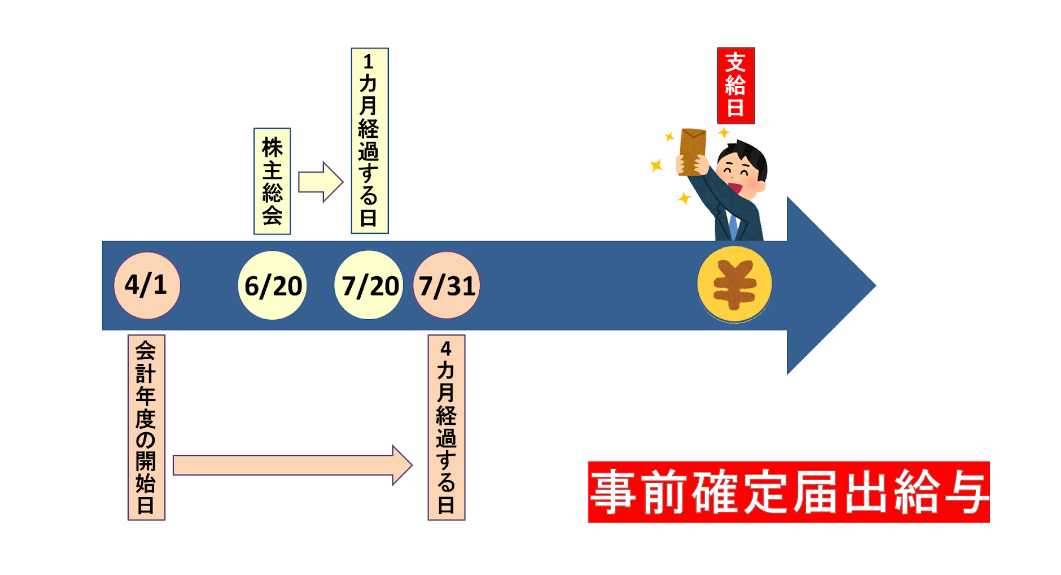

②事前確定届出給与

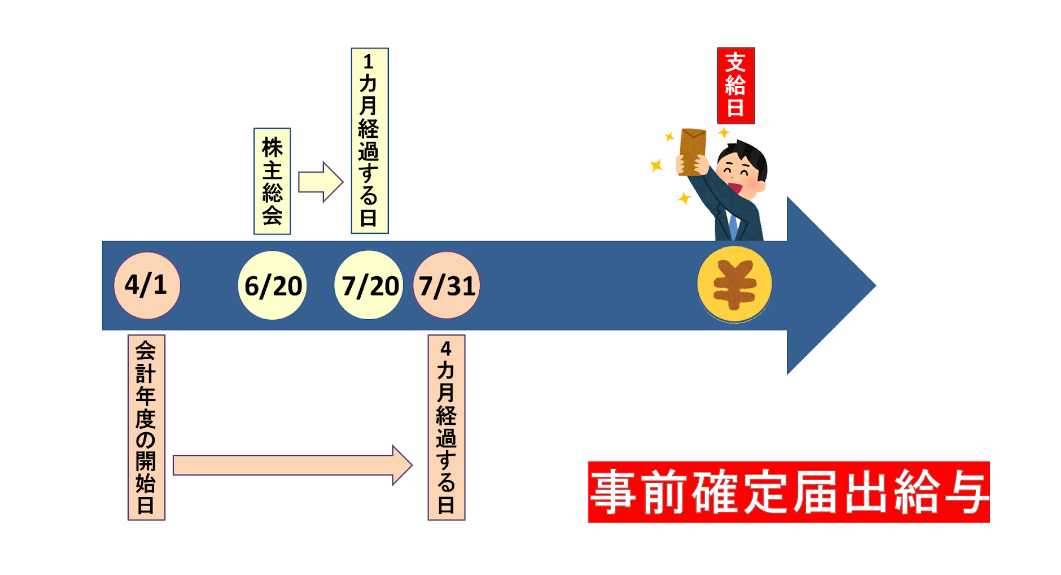

ルール2つ目は、「いつ、いくら賞与を支給するか予め届出しておいて、その通り支給する」というものです。

役員への賞与は、原則としては損金不算入です。つまり、経費にはなりません。

役員賞与を損金計上するには、会計年度の最初の4ヶ月目まで、もしくは株主総会から1ヶ月を経過する日のいずれか早い日までに、金額と支給時期を税務署に届け出た上で、届出通りに支給する必要があります。

これを事前確定届出給与といいます。

届け出た「支給日」「支給金額」と1日でも1円でもズレていると全額が損金不算入なので、気をつけてください。

例えば、100万円で届けたけど、予想より利益が出たから200万円支給したような場合は、支払った200万円全額が損金にできません。

2.役員報酬設定のポイント

では、具体的にどういう判断基準で役員報酬を設定すれば良いのでしょうか。

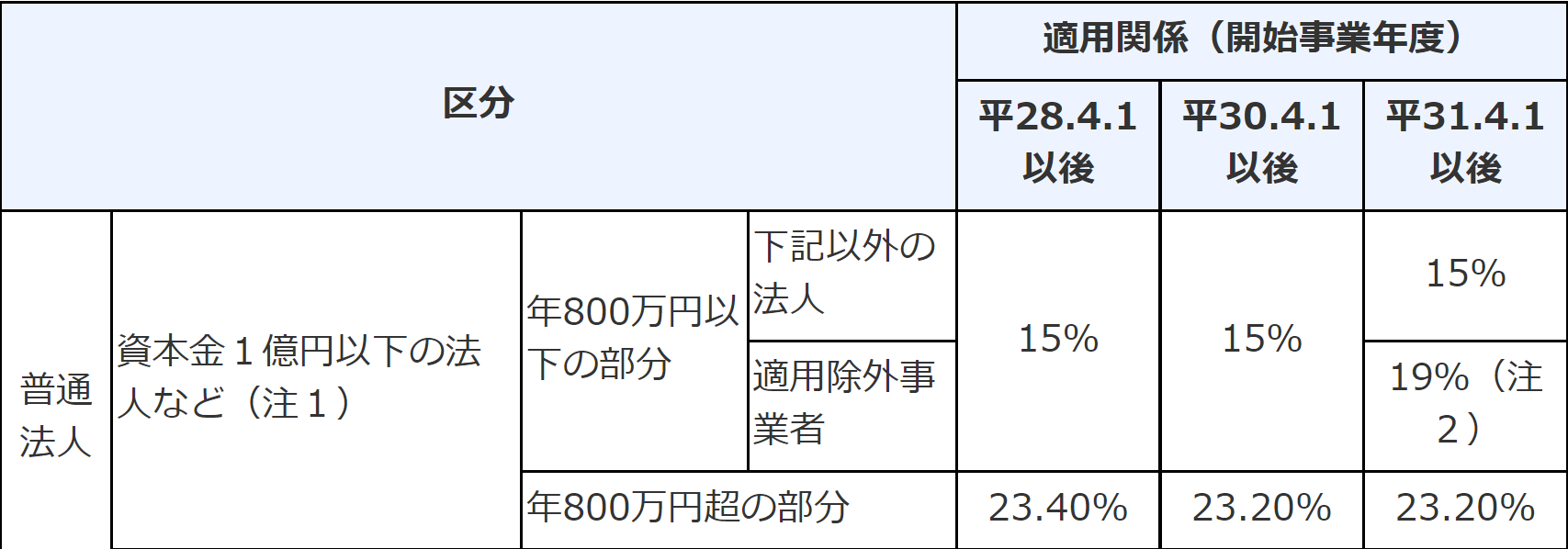

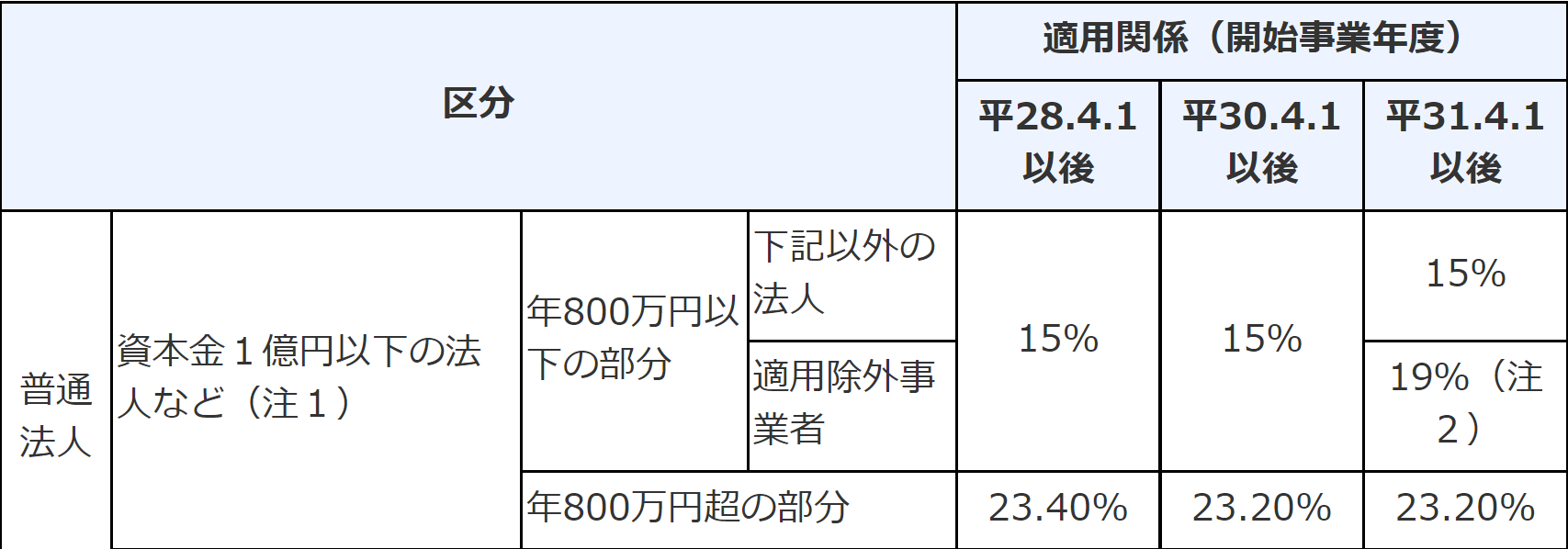

意識しておくべきポイントは、中小企業の法人税率は所得によって2段階になっているという点です。

(出典 国税庁)

法人税率は、所得金額800万円が分岐点です。800万円以下の利益には15%の税率しかかかりません。

一方、800万円超の利益にかかる税率は23.2%に跳ね上がります。

ですので利益が少ないうちは役員報酬を低目に設定して、できるだけ会社に利益を残すようにすることで節税効果を期待できます。

日本の所得税は累進税率で、住民税も合わせると最大55%になります。一方、法人実効税率は最大でも約34%ですので、税率が一定である会社に利益を残した方が、節税できるケースが多いです。

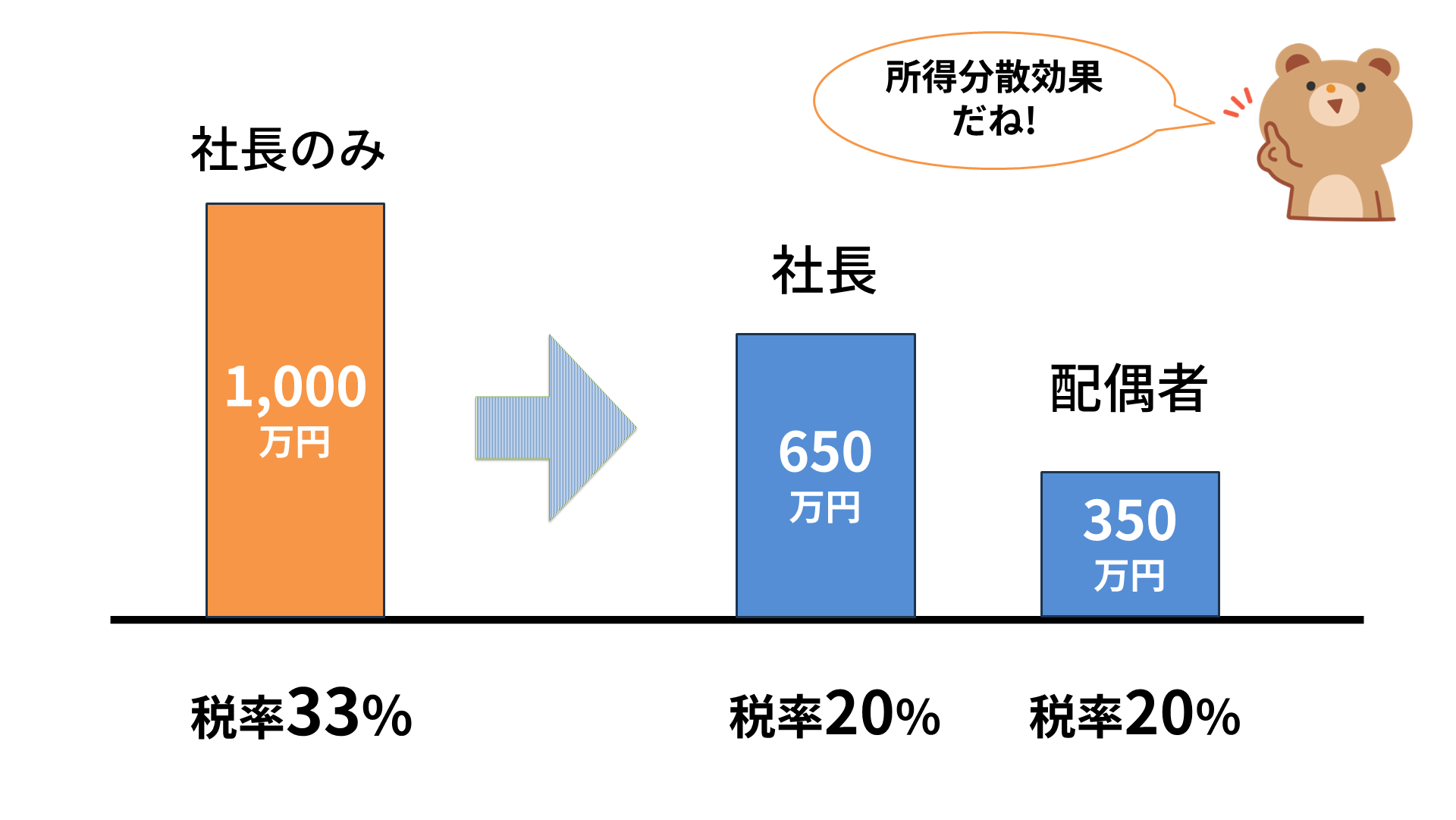

3.家族への役員報酬

役員報酬のルール・ポイントを押さえたところで、手残りを最大化する方法の一つ目、家族への役員報酬についてお話していきます。

これは、文字通り、家族や親類を役員にして報酬を支払うことで節税効果を得るという方法です。

家族経営の会社では、奥さんを役員として報酬を払っているケースが多くあります。これによって、世帯単位で税金の負担を減らすことが可能です。

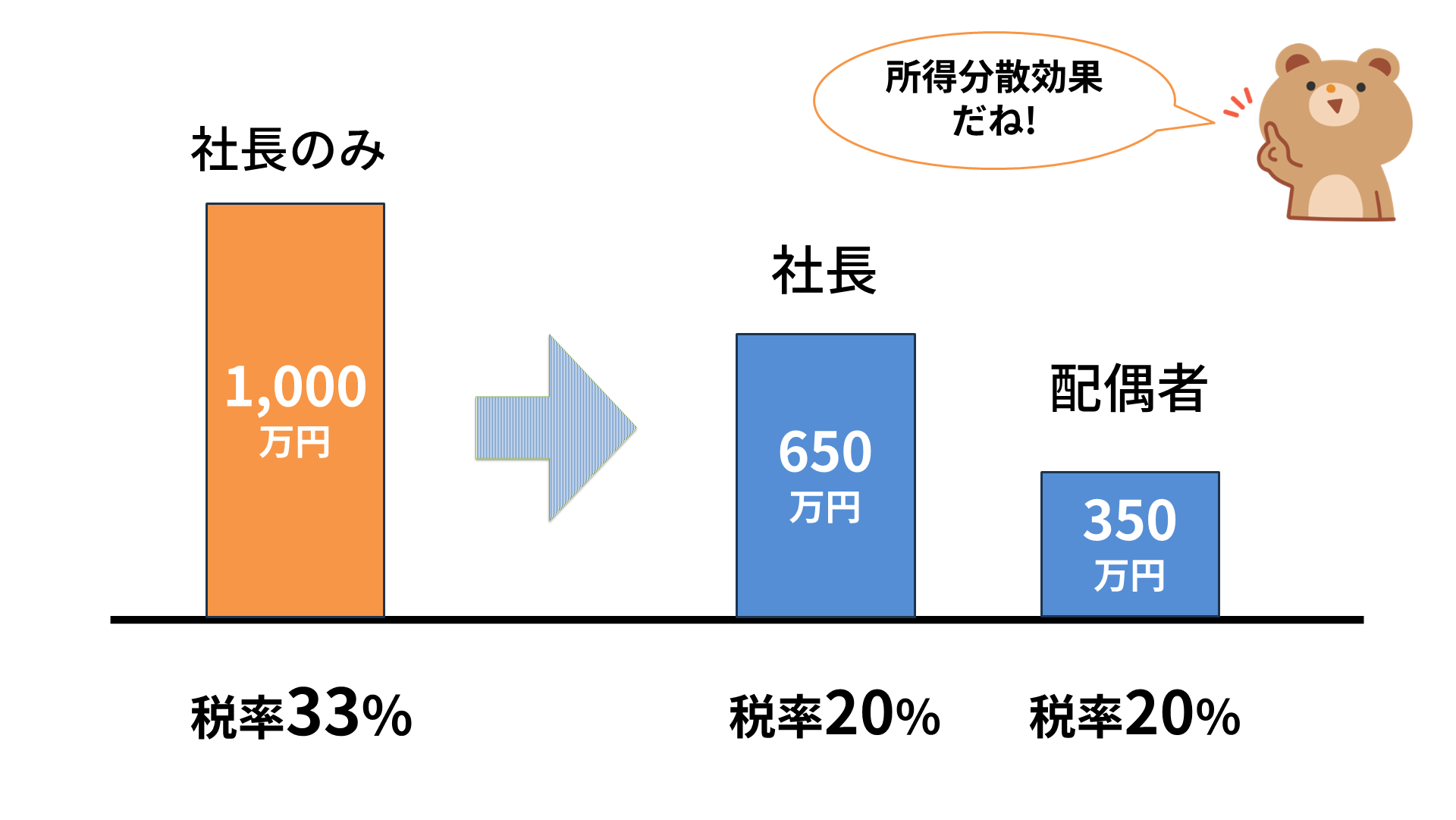

社長が一人で高い税率を支払うより、所得を分散して低い税率で支払う事で手残りが増える、という仕組みです。

3-1.節税効果シミュレーション

具体的な節税効果を見てみましょう。

ざっくりとした計算ですが、役員報酬720万円を、

①夫のみが受け取る時と、

②夫が600万円、妻が120万円受け取る時

を比較したものです。

この場合、①の年間手残りは約540万円、所得分散した②の方は約575万円となり、1年で約35万円手残りが増えることになります。

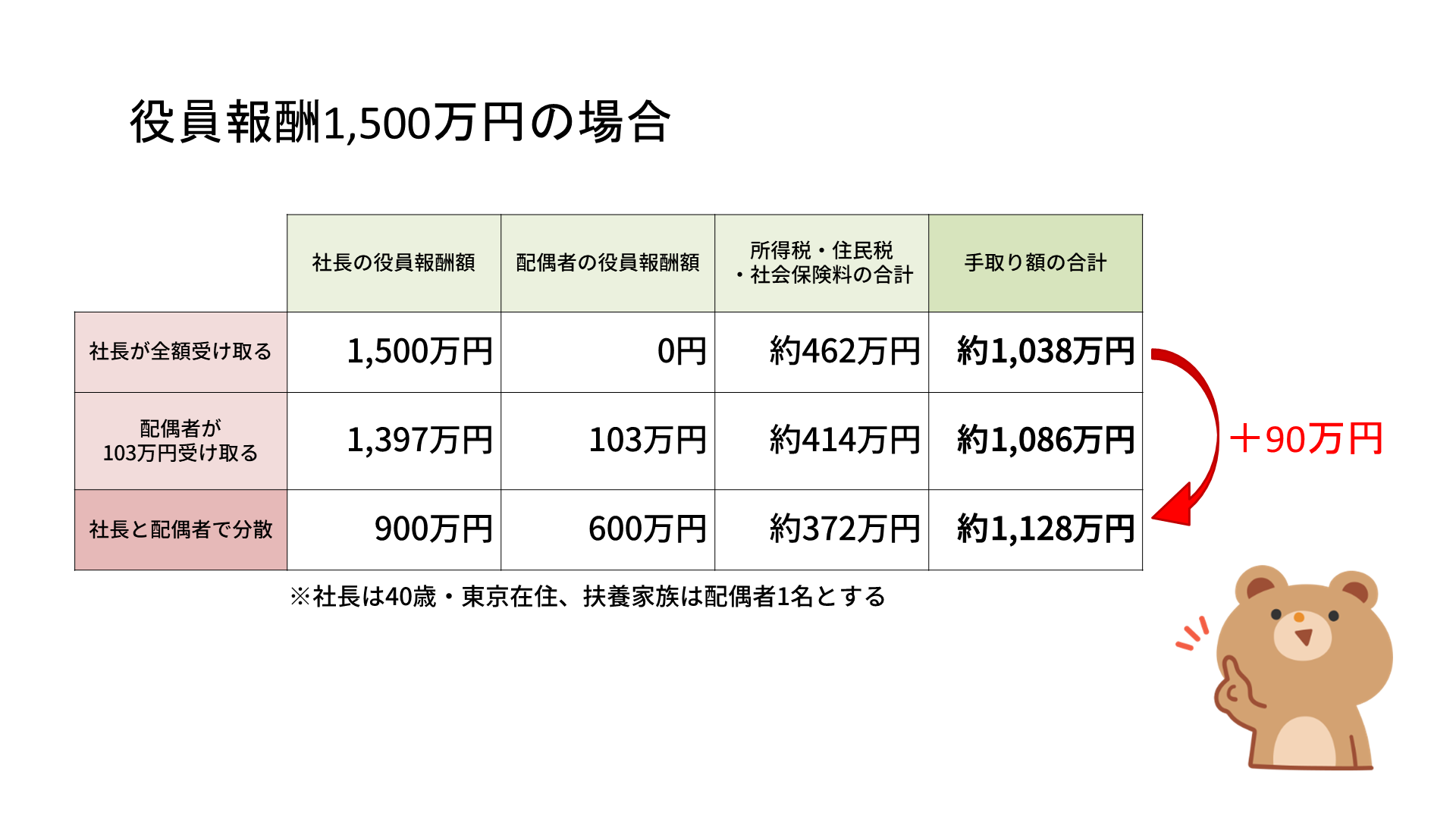

また、上記のシミュレーションでは配偶者は社会保険の扶養内にいる計算でしたが、役員報酬の金額によっては、配偶者を常勤役員にして相応の報酬を払った方が節税効果が高くなることがあります。

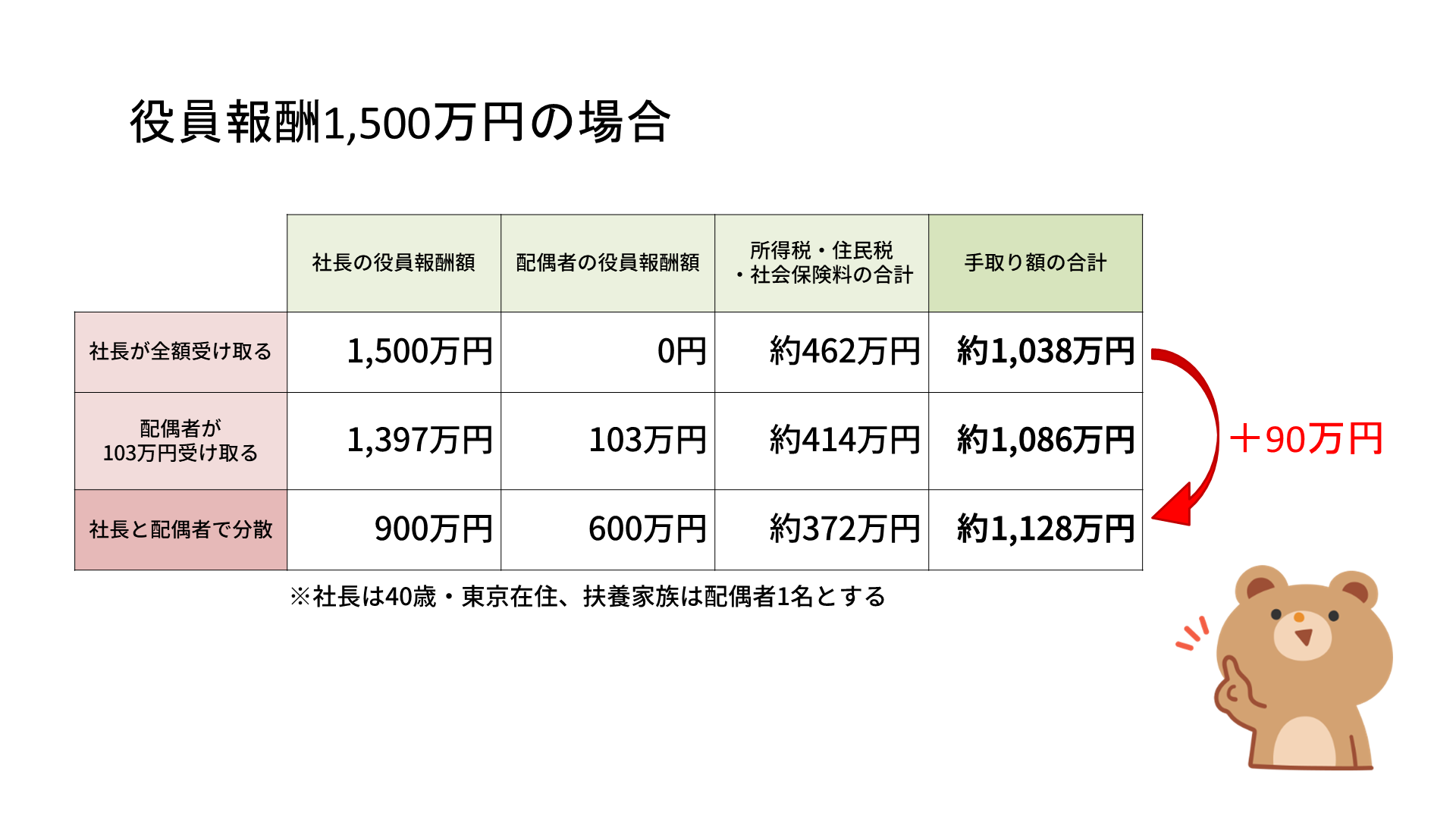

例えば役員報酬1500万円を受け取る場合、社長が一人で受け取る場合は手取り約1038万円、一方、配偶者と「900万円・600万円」で分散した時は、手取りが約1128万円になり、約90万円増えることになります。

3-2.「みなし役員」に注意

役員報酬には「定期同額給与」や「事前確定届出給与」という縛りがある為、家族を役員ではなく従業員にしておけば、利益が出たタイミングで賞与を出したり、自由に給料を上げたりできる、と考える方もいるかもしれません。

しかし、その家族が採用担当など何らかの形で経営に従事している場合、「みなし役員」とされる可能性が高く、注意が必要です。

「みなし役員」とは、役員として登記していないにも関わらず、法人税法上の役員とみなされるケースです。「みなし役員」と認定されると、先ほど説明したような給与や賞与への制限を受けることになります。

役員報酬として支払わなければならないにも関わらず、従業員と同じように給与・賞与を支払っていることが税務調査で発覚すると、追加で税金が発生してしまいます。

4.退職金の活用

手残り額を増やすためのテクニックとして、もう一つが「退職金の活用」が挙げられます。

退職金は、老後の生活の原資である等の理由から、役員報酬と比べると税負担が非常に軽くなっています。

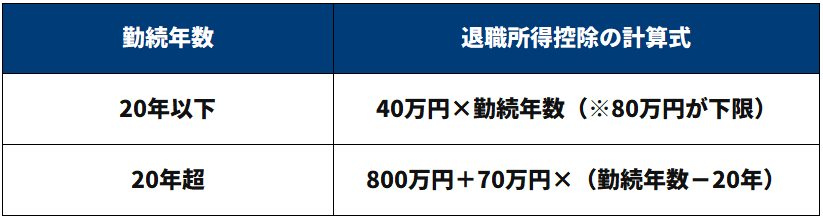

たとえば勤続年数が20年なら、800万円までは課税されません。30年であれば、1,500万円までは課税されません。これは、退職所得控除が適用されるからです。

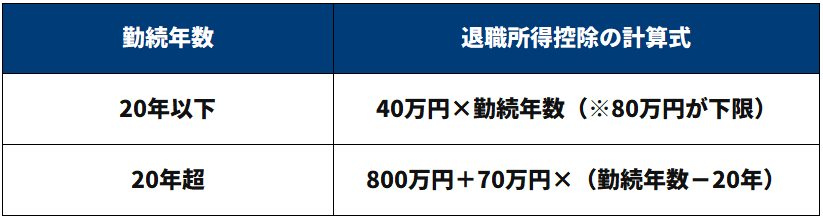

勤続年数が20年以下の場合は、40万円✕勤続年数が控除されます。

20年を超える場合は、800万円+70万円✖(勤続年数-20年)が控除されます。

勤続年数によっては、かなりの額を控除することができます。

また、退職所得控除で引ききれなかった分は、更に2分の1して退職金の課税所得を求めます。

計算式をまとめると、

・役員退職金の課税所得=(退職所得-退職所得控除)×2分の1

となります。

では、勤続年数30年の経営者が5,000万円の役員退職金を受け取った場合、実際の課税所得はどのくらいになるのかをシミュレーションしてみましょう。

勤続年数30年の経営者が5,000万円の役員退職金を受け取った場合

役員退職金の課税所得={5,000万円-(800万円+70万円×10年)}×2分の1

=(5,000万円-1,500万円)×2分の1

=1,750万円

この1750万円の部分だけに、所得税や住民税などの税金がかかります。

将来退職金で受け取ることを考えて会社にある程度利益を残しておくことで、結果的に手残りを増やすことにもつながります。

4-1.退職金はいくらまで出せるのか?

退職金の金額に上限はありませんが、経費計上が認められる額には限度があります。

適正な役員退職金の一般的な計算式は、以下のものです。

最終報酬月額 ✕ 在籍年数 ✕ 功績倍率

この計算式と功績倍率を明記した役員退職金規定を定めることが必要です。

功績倍率は役職ごとに決まっています。一例を挙げると、

社長 3.0 専務 2.4 常務 2.2 取締役 1.8 監査役 1.6

と言った目安です。

最終報酬月額が100万円で在職期間25年の社長であれば、役員退職金は、

100万円(最終報酬月額)✕25年(在籍年数)✕3倍(功績倍率)=7500万円

7500万円となります。

まとめ

役員報酬は上手く家族と分散したり、ある程度会社に残しておいて退職金で支給するようにすると、手残りを多くする事ができます。

ただし、役員報酬の損金算入には定期同額や事前確定届出給与などのルールがある為、注意する必要があります。

You Tube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらも合わせてご覧ください。