「社用車節税」は法人節税の王道と言われています。

新車を購入した場合は購入費用をその年にすぐに経費にすることはできませんが、中古車であれば最短1年で償却できるので、大きく節税することが可能です。

今回は、社用車で節税する仕組み、また、注意すべき点について解説していきます。

The following two tabs change content below.

1.新車を買ってもすぐには経費にならない

法人が事業用に購入した自動車は、固定資産として扱われます。

固定資産を購入した場合、全額を一気に経費に計上することはできず、耐用年数に基づいて経費を分割して計上する必要があります。これを減価償却と言います。

各資産の耐用年数は法律で定められており、普通乗用車の場合、法定耐用年数は6年です。つまり、新車の場合、経費にするのに6年かかります。

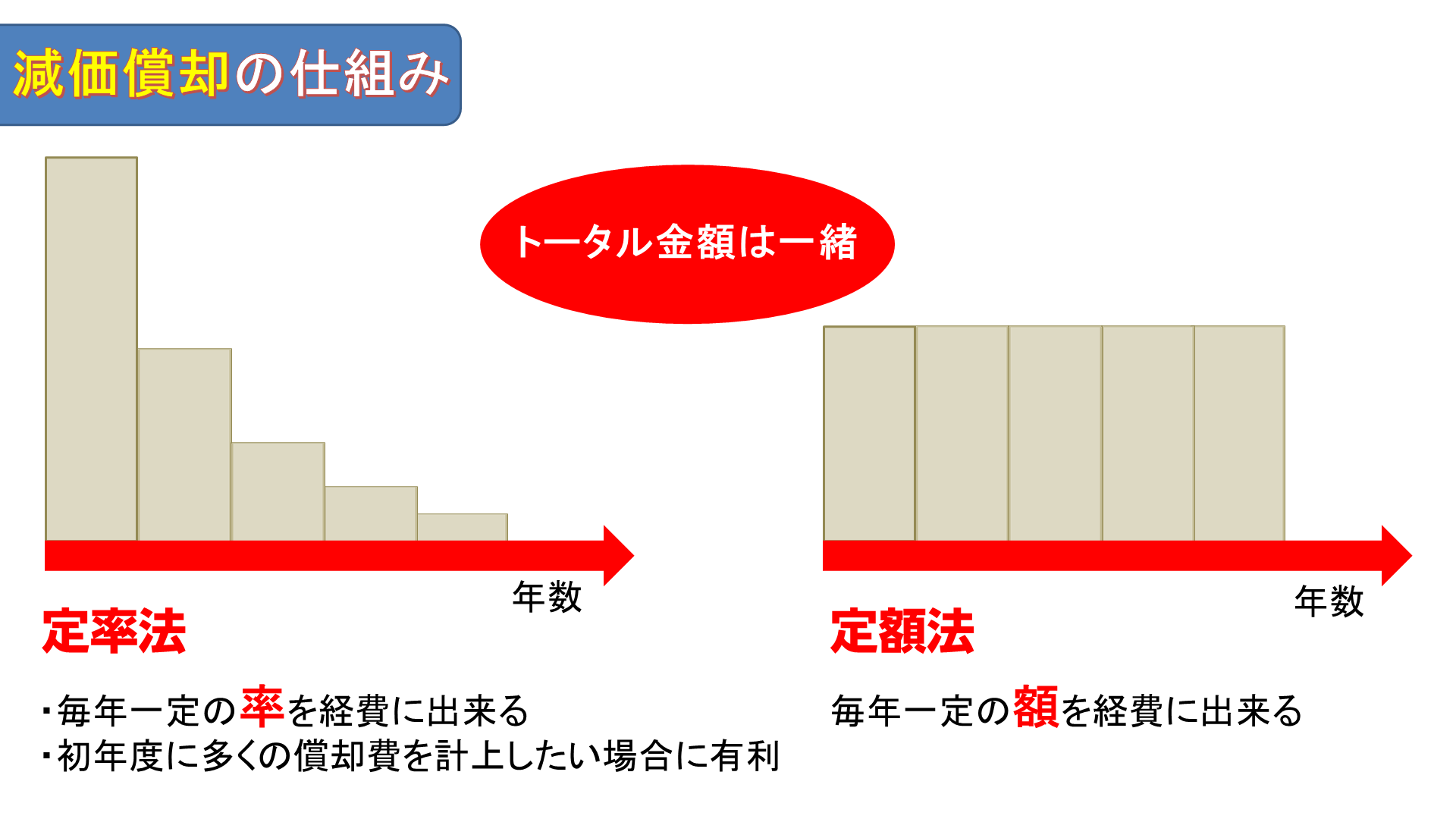

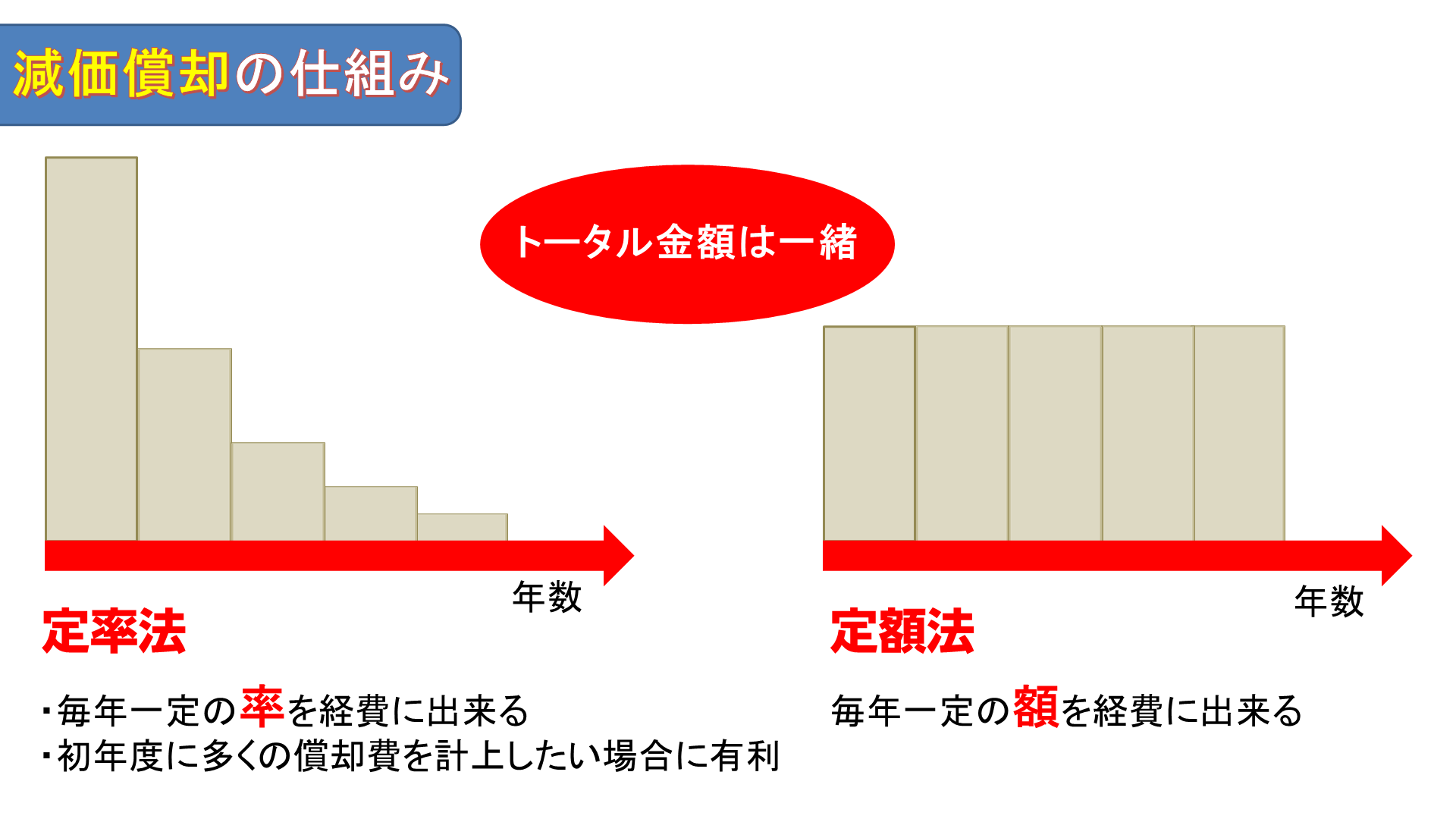

減価償却には、大きく「定率法」と「定額法」の2つの方法があります。法人が持つ自動車については通常、定率法で減価償却を行いますが、定額法を選択することもできます。

この償却方法の違いについて解説します。

定額法では、毎年一定の額を経費にしていきます。例えば100万円を毎年20万円ずつ5年間償却するようなイメージです。

一方、定率法では一定の割合で経費にすることができます。例えば償却率が50%であれば、初年度は全額の50%が経費にできて、翌年度は残りの50%が経費にできます。

定率法では初年度に大きな経費を計上し、その後は年々償却額が低下していく特徴があります。

2.中古車は経費化が早い

中古車の場合、新車を買った時に比べて耐用年数が短くなります。耐用年数が短くなると、その分、早く経費に計上できるようになります。

特に4年落ち以降の中古車では、初年度に「全額」を経費に計上することが可能です。

その仕組みを解説します。

中古資産の耐用年数の計算には簡便法が使われます。

簡便法による耐用年数の計算ですが、まず「法定耐用年数の全部を経過した場合」は

・法定耐用年数×0.2

で求めます。

一方、「法定耐用年数を経過していない場合」は、このような式になります。

(法定耐用年数-経過年数)+経過年数×20%

※1年未満の端数切り捨て

※2年未満は2年とする

この式で「4年落ち中古車」の耐用年数を計算してみます。

普通自動車の法定耐用年数は6年

経過年数は4年

なので、それぞれ当てはめると、

(6年 - 4年) + 4年 × 20% = 2.8年

という式になり、結果は2.8年ですが端数切り捨てなので、耐用年数は「2年」ということになります。ちなみに、より正確には3年10ヶ月落ちの車から耐用年数2年になります。

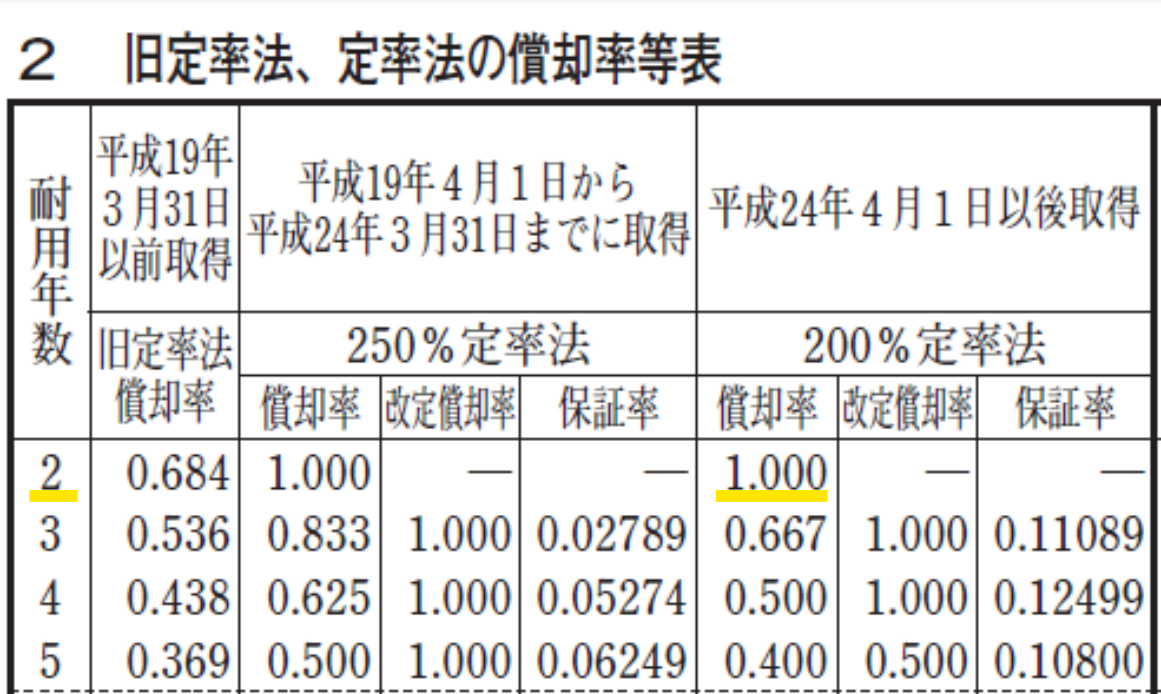

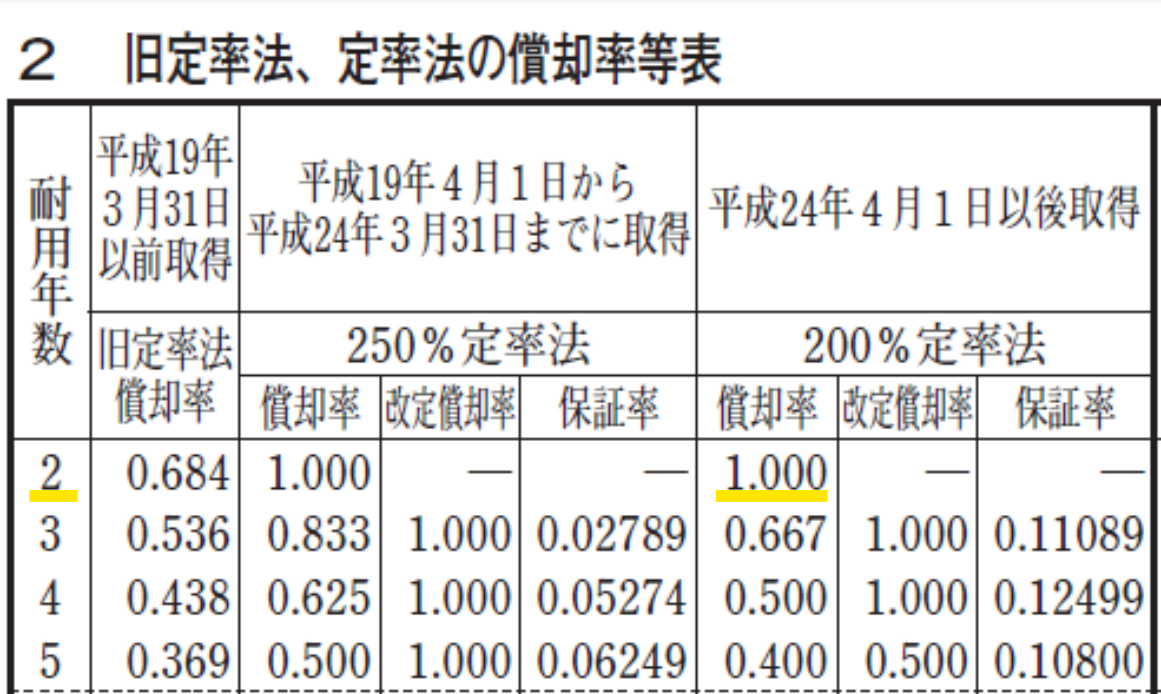

(国税庁)

耐用年数2年の場合、200%定率法の償却率が100%となり、初年度に全額経費にできる仕組みです。

3.4年落ちベンツが最強の理由

4年落ちベンツを社用車として購入するのがお得な理由は2つあります。

1つ目は、ここまで説明した通り、初年度に全額経費計上が可能だからです。高級外車は中古でも購入金額が高いため、多くの金額を経費にでき、節税効果が高まります

2つ目は、値崩れがしにくいからです。

中古になると当然ある程度は値下がりしますが、ベンツのような高級外車はその後の値崩れが比較的少ないと言われています。

資産価値が下がりにくく、比較的多くの売却益を望めます。将来、会社が赤字になった際、売却益で補填することもできます。

4.社用車節税の注意点

社用車節税の注意点は3つあります。

4-1.減価償却は月割りで計算する

事業年度の途中に減価償却資産を取得した場合、初年度の減価償却費は月数で按分するので、購入時期が期の真ん中だと、その年のうちに経費にできる額が半分になってしまいます。

その年に全額経費にしたい場合は、期首に購入するのがベストです。

4-2.償却は事業の用に供してから開始する

減価償却は購入した日ではなく、事業の用に供した、つまり納車した日から始まります。

納車まで完了していないと償却を開始できないので、納車希望日についてはお店と事前に相談してください。

4-3.税額が減るわけではない

中古車を活用することで前倒しで経費にできますが、払う税金の額が減る訳ではありません。つまり本質的には、一時的な所得の圧縮と課税の繰延です。

社用車の購入が業務に必要な場合は問題ありませんが、場合によっては無駄な買い物を避け、会社にキャッシュを残しておくことも重要です。

まとめ

法人が事業用に購入した自動車は固定資産となり、新車の場合は6年かけて経費計上しますが、4年落ちの中古車は1年で償却できます。

特にベンツなどの中古の高級車は価格が落ちにくく、簿外資産のような形で持っておいて、いざという時に売却することができます。

ただし、初年度の減価償却費は月割りで計算するなどの注意点もあります。