会社の経営者として事業を運営する中で、「本業とは別に、個人として不動産投資やコンサルティングを始めたら、税金はどうなるのだろうか?」と考えたことはありませんか。あるいは、「会社の役員報酬を調整しながら、個人の手取りを最大化するうまい方法はないだろうか」と模索している方もいらっしゃるかもしれません。

実は、会社の社長が、法人とは別に「個人事業主」として事業を行うことには、多くの経営者がまだ知らない、非常に大きな税務上のメリットが存在します。この「法人+個人」というハイブリッドな働き方を戦略的に活用することで、合法的に税負担を軽減し、収入源を多様化させ、さらには社会保険料の負担まで最適化することが可能になるのです。

この記事では、まず社長が個人事業主を兼業することの3つの大きな税務メリットを、具体的な節税の仕組みと共に解説します。その上で、この手法を実践する際に必ず知っておくべき注意点や、経営者におすすめの個人事業についても、詳しくご紹介していきます。

The following two tabs change content below.

1.経営者が個人事業主を兼ねる「3つの税務メリット」

法人経営者が、個人事業主としての顔も持つことで得られる税務上のメリットは、主に以下の3つです。

①損益通算による所得税・住民税の圧縮

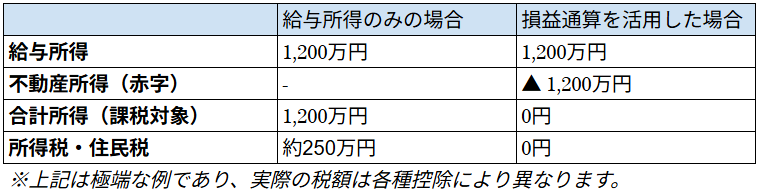

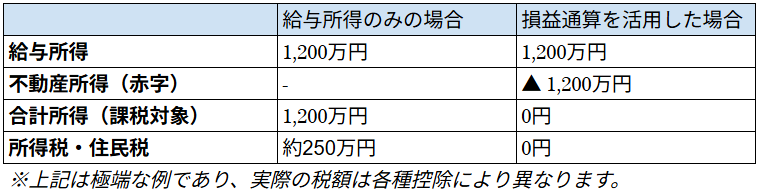

これが、兼業による最大の節税メリットと言えるでしょう。「損益通算」とは、複数の所得がある場合に、一方の所得で生じた赤字(損失)を、もう一方の黒字の所得から差し引くことができる制度です。

社長は、会社から役員報酬という形で「給与所得」を得ています。一方で、個人事業(特に不動産投資など)では、初年度に大きな赤字が発生することがあります。この個人事業の赤字を、会社の給与所得から差し引くことで、課税対象となる所得全体を大幅に圧縮し、結果として所得税や住民税の負担を軽減できるのです。

【図表】損益通算による課税所得の変化(イメージ)

「赤字を出すのは本末転倒では?」と思うかもしれませんが、ここでのポイントは「会計上の赤字」です。例えば不動産投資の場合、建物の「減価償却費」という、実際にはキャッシュアウトを伴わない経費が大きく計上されるため、家賃収入がありキャッシュフローはプラスでも、帳簿上は赤字になるケースが多いのです。この会計上の赤字を、給与所得とぶつけることで、手元の現金を減らすことなく、税金だけを減らすという効果が期待できます。

②給与所得控除と青色申告特別控除の「二重取り」

個人事業主として事業所得を申告する場合、事前に申請すれば「青色申告」という有利な申告方法を選択できます。そして、社長が個人事業主を兼業すると、税制上の2つの大きな控除を両方とも受けられる可能性があります。

- 給与所得控除:会社から受け取る役員報酬(給与所得)に対して適用される、みなし経費です。収入に応じて、最大で195万円が所得から控除されます。

- 青色申告特別控除:個人事業の所得(事業所得または不動産所得)に対して適用されます。複式簿記での記帳や電子申告(e-Tax)といった要件を満たすことで、所得から最大65万円が控除されます。

会社員としてのメリットと、個人事業主としてのメリットを、両方享受できるわけです。ただし、青色申告のメリットを受けるためには、その副業が単なるお小遣い稼ぎではなく、継続性や安定性などを持つ「事業」として、税務署に認められる必要があります。また、不動産投資で65万円の控除を受けるには、原則として「5棟10室」基準を満たす事業的規模であることも求められます。

③社会保険料の負担を抑えつつ、収入源を確保

社会保険料(健康保険・厚生年金)は、会社から受け取る役員報酬の金額(標準報酬月額)を基に計算されます。そして、その保険料は会社と個人が折半して負担します。

ここで重要なのは、社長が個人事業主としてどれだけ収入を得ていても、その個人事業の所得は、社会保険料の算定基礎には含まれないという点です。社会保険料の計算対象となるのは、あくまで「法人から受け取る役員報酬」のみです。

これを活用し、例えば、これまで会社から受け取っていた役員報酬の一部を減額し、その分を個人事業の収益で補う、という形を取ればどうなるでしょうか。社長個人の年収総額は変わらなくても、社会保険料の算定基礎となる役員報酬額が下がるため、会社と個人の双方で、社会保険料の負担を軽減することが可能になるのです。ただし、役員報酬を下げることは、将来受け取る厚生年金の額が減少することにも繋がるため、そのバランスを考慮することが重要です。

2.経営者が個人事業主を兼ねる際の注意点

多くのメリットがある一方で、この兼業スタイルには、必ず理解しておくべき注意点も存在します。

①事務処理の負担が増加する

当然ながら、法人としての経理・税務申告と、個人事業主としての確定申告の両方を行う必要が出てきます。帳簿の管理、請求書や領収書の整理、経費の計上など、事務的な負担は確実に増加します。両者の経費が混同しないよう、明確に区分して管理しなければ、税務調査で指摘を受ける原因にもなります。

②法人と個人の事業内容が同一である場合のリスク

これが最も注意すべき点です。法人で営んでいる事業と、個人事業として行う事業が、全く同じ、あるいは非常に類似している場合、税務署から「利益操作のための、不自然な所得の分散ではないか」と見なされるリスクがあります。

例えば、法人の売上の一部を、意図的に個人の売上として計上したり、法人から個人へ不当な金額で業務委託費を支払ったりすることで、個人の低い税率を適用させようとする行為は、租税回避行為として厳しく指摘されます。法人と個人事業は、明確に異なる事業内容であるか、あるいは取引を行うのであれば、第三者間で行うのと同じ、客観的に見て合理的な条件で行うことが絶対条件です。

3.経営者におすすめの個人事業とは?

では、社長が個人事業主として兼業する場合、どのような事業が適しているのでしょうか。本業が多忙であることを考えると、時間や場所に縛られず、かつ、これまでの経験や資産を活かせる事業が望ましいでしょう。

コンサルティングや顧問業

社長自身が本業で培ってきた専門知識、経営ノウハウ、業界での人脈などを活かし、他の企業に対してコンサルティングや顧問サービスを提供する事業です。初期投資がほとんどかからず、自身の経験がそのまま商品となるため、始めやすい事業と言えます。

不動産投資

節税メリットを最大限に活用するという観点では、不動産投資が最も相性の良い事業の一つです。前述の通り、減価償却費によって会計上の赤字を作りやすく、給与所得との損益通算効果を最大限に享受できます。

また、一度物件を購入すれば、管理会社に運営を委託することで、本業に支障をきたすことなく、安定した家賃収入という第二の収益の柱を築くことが可能です。経営者は、一般的な会社員に比べて資金力や金融機関からの信用力も高いため、より有利な条件で物件を取得できる可能性もあります。

まとめ

会社の社長が、法人とは別に個人事業主としても活動することは、単に収入源を増やすだけでなく、税務上、非常に多くのメリットをもたらします。「損益通算」による所得税・住民税の圧縮、「各種控除」の二重取り、そして「社会保険料」の最適化。これらを戦略的に組み合わせることで、会社と個人の両方に、より多くのキャッシュを残すことが可能になります。

特に、不動産投資との組み合わせは、会計上の赤字を作り出しやすく、損益通算の効果を最大限に引き出せるため、多くの経営者にとって有効な資産防衛策となり得ます。ただし、法人と個人の事業内容の区分や、取引の正当性など、税務調査で指摘を受けやすいポイントも存在します。

この「法人+個人」というハイブリッドな働き方のメリットを安全かつ最大限に享受するためには、税務に関する正しい知識と、専門家である税理士との連携が不可欠です。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。