会社の成長戦略を描く上で、金融機関からの融資は、多くの経営者にとって不可欠な選択肢です。しかし、いざ融資を申し込んでも、「なぜか審査が通らない」「銀行の反応が芳しくない」といった経験をお持ちの方も少なくないのではないでしょうか。

金融機関が融資の可否を判断する際、最も重視するのが、会社の財務状況を示す「決算書」、そして、最新の経営成績を反映した「試算表」です。

多くの経営者は、損益計算書の「売上」や「利益」といった数字に目が行きがちですが、実は、銀行員はそれ以上に「貸借対照表(B/S)」を厳しくチェックしています。

貸借対照表には、会社の財産状況や返済能力に関する情報が凝縮されており、その内容一つで、融資の可否が大きく左右されると言っても過言ではありません。

この記事では、まず融資審査における「試算表」の重要性を解説し、その上で、銀行が融資したくなるような、強い貸借対照表を作成するための5つの具体的なポイントについて、詳しくご紹介していきます。

The following two tabs change content below.

1.決算書だけでは不十分?融資審査における「試算表」の重要性

試算表とは何か?

試算表とは、決算書(貸借対照表・損益計算書)を作成する前段階で、日々の取引記録(仕訳)が正しく転記されているかを確認するために作成される集計表です。多くの企業では、経営状況をタイムリーに把握するため、これを月次で作成しています。

なぜ銀行は試算表を求めるのか?

決算書は、年に一度しか作成されません。そのため、決算日から数ヶ月が経過してしまうと、その情報は「過去のもの」となり、会社の「今」の状況を正確に反映しているとは言えなくなります。銀行が知りたいのは、「融資を申し込んでいる、まさに現時点での最新の経営状況」です。

そのため、決算書と合わせて、直近の月次試算表の提出を求めるのです。特に、創業して間もない企業や、業績が大きく変動している企業にとっては、試算表が非常に重要なアピール材料となります。

例えば、「前期決算は赤字だったが、今期に入ってからは3ヶ月連続で黒字化している」といった好調なトレンドを、試算表によって示すことができれば、融資審査においてポジティブな評価を得やすくなります。

試算表作成における基本姿勢

試算表は、決算確定前の社内資料であるため、ある程度の工夫の余地はありますが、融資を受けたいがために売上を水増しするなどの粉飾は、絶対に許されません。信用を失い、将来の取引に深刻な悪影響を及ぼします。

重要なのは、日頃から会計ソフトへの入力を怠らず、いつでも迅速に、正確な試算表を作成できる経理体制を整えておくことです。

銀行から求められた際に、すぐに直近の試算表を提出できる会社は、それだけで「経営管理がしっかりしている」という高い評価を得ることができます。

2.銀行はここを見ている!融資に強い貸借対照表(B/S)5つのポイント

銀行が融資審査で最も重視するのは、損益計算書(P/L)の利益額以上に、貸借対照表(B/S)から読み取れる「会社の安全性」と「返済能力」です。ここでは、銀行からの評価を高めるための、5つの具体的なポイントを解説します。

①「債務超過」は絶対に避ける

債務超過とは、会社の負債の総額が、資産の総額を上回っている状態を指します。貸借対照表で言えば、右側の「純資産の部」がマイナスになっている状態です。この状態は、会社が保有する全資産を売却しても、借金を返しきれないことを意味します。

金融機関から見れば、債務超過の会社は「倒産リスクが極めて高い」と判断され、新規融資を受けることは、ほぼ不可能になります。まずは、債務超過に陥らないような、健全な利益体質を築くことが大前提です。

②「自己資本比率」を高める(目安40%以上)

自己資本比率とは、会社の総資産のうち、返済不要な自己資本(純資産)が占める割合を示す指標で、会社の財務的な体力や安全性を測る上で、最も重要な指標の一つです。

自己資本比率(%)=純資産÷総資産×100

この比率が高いほど、借入への依存度が低く、経営が安定していると評価されます。業種によって目安は異なりますが、一般的に40%以上あれば、財務的に非常に優良であると見なされます。日々の利益を積み重ね、内部留保(利益剰余金)を厚くしていくことが、自己資本比率を高めるための王道です。

③勘定科目を「銀行評価が高い」位置へ移動させる

貸借対照表の勘定科目は、その性質に応じて、上から下へと並ぶ順番がある程度決まっています。この「位置」を意識することで、銀行からの評価を高めることが可能です。

- 資産の部:「上」へ(流動性を高める)資産の部は、上から順に「現金化しやすい(流動性が高い)」項目が並びます。

現金預金や売掛金といった「流動資産」と、土地や建物といった「固定資産」では、銀行は流動資産の割合を重視します。すぐに現金化できる資産が多いほど、短期的な支払い能力が高いと評価されるためです。したがって、不要な固定資産を売却して現預金を増やすなど、資産はできるだけ「上」の勘定科目に集めることが、評価向上に繋がります。

- 負債の部:「下」へ(短期的な返済負担を減らす)負債の部も同様に、上から順に「返済期限が早く来る(流動性が高い)」項目が並びます。

買掛金や短期借入金といった「流動負債」と、長期借入金といった「固定負債」では、銀行は固定負債の割合を重視します。短期的な返済負担が少ない方が、資金繰りが安定していると評価されるためです。したがって、短期借入金を長期借入金に借り換えるなど、負債はできるだけ「下」の勘定科目に移すことが、評価向上に繋がります。

④「役員借入金」を有効に活用する

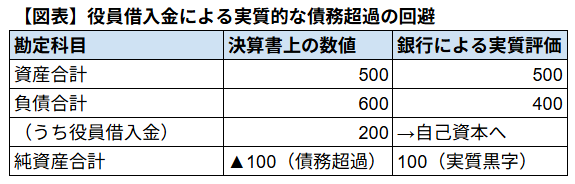

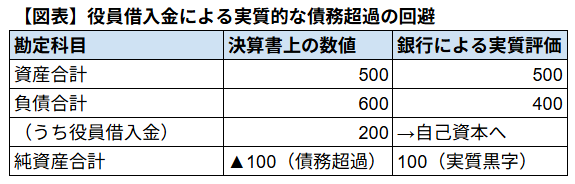

もし、会社が債務超過に陥りそうな場合、社長個人が会社にお金を貸し付ける「役員借入金」が、有効な対策となることがあります。

役員借入金は、会計上は会社の「負債」ですが、金融機関の審査においては、実質的に「自己資本(純資産)」とみなして評価されるのが一般的です。

このように、役員借入金を計上することで、決算書上は債務超過でも、実質的には債務超過ではない、と評価してもらえるのです。

ただし、税理士によっては、この役員借入金を「短期借入金」など、他の借入金と合算して表示しているケースがあります。銀行の担当者に見落とされないよう、勘定科目を明確に「役員借入金」として表示してもらうことが重要です。

⑤マイナス評価される勘定科目を整理・圧縮する

最後に、貸借対照表に計上されていると、銀行からの評価が著しく下がる可能性のある勘定科目を、できるだけ整理・圧縮しておくことが重要です。

- 役員貸付金:会社が役員にお金を貸している状態です。「会社の資金が私的に流用されている」と見なされ、最も評価が下がる項目の一つです。速やかに返済・解消すべきです。

- 仮払金:使途が不明な支出です。多額に計上されていると、利益操作や私的流用を疑われます。

- 長期間変動のない売掛金・在庫:売上が伸びていないのに、売掛金や在庫(棚卸資産)が年々増加している場合、回収不能な不良債権や、売れ残りの不良在庫を抱えていると見なされます。

これらは、粉飾決算を疑われる原因にもなります。定期的に内容を精査し、回収不能な売掛金は貸倒処理を、不良在庫は廃棄処分や評価損の計上を行うなど、適切な会計処理が必要です。

まとめ

銀行融資を成功させるためには、日々の売上や利益を追求するだけでなく、その経営成績の結果である「決算書」、特に「貸借対照表」を、銀行がどのような視点で見ているかを理解し、それに合わせた財務管理を行うことが不可欠です。

- 日常的な管理:いつでも最新の「試算表」を提出できるよう、日々の記帳を怠らない。

- 財務体質の強化:「債務超過」を避け、「自己資本比率」を高めることを常に意識する。

- 決算書の表現:資産は流動性の高いものへ、負債は返済期間の長いものへと、勘定科目の構成を意識する。

- マイナス項目の整理:「役員貸付金」や「仮払金」、「不良債権・不良在庫」といった、銀行からの評価を下げる項目は、決算前に整理・解消しておく。

これらのポイントを実践することで、会社の財務的な信用力は大きく向上し、いざという時の資金調達を、よりスムーズに、かつ有利に進めることが可能になります。自社の決算書を、ぜひ一度、銀行員の視点で見つめ直してみてはいかがでしょうか。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。