ある日突然、税務署から電話がかかってきて「税務調査に伺いたいのですが…」と言われたら、多くの経営者の方は冷静でいられないかもしれません。しかし、税務調査は、よほど悪質なケースを除き、突然訪問されることはほとんどありません。

原則として、調査官は事前に電話などで調査の日時や目的を通知してくれます。つまり、経営者には、調査当日までに準備を整えるための貴重な時間が与えられているのです。この準備期間をどう過ごすかが、税務調査の結果を大きく左右すると言っても過言ではありません。

この記事では、税務調査の事前通知とは何か、基本的な調査の流れを解説した上で、通知を受けたら真っ先に準備すべき5つの重要事項について、詳しく解説していきます。これを読めば、いざという時に慌てず、的確に対応できるようになるはずです。

The following two tabs change content below.

1.税務調査の事前通知とは?

事前通知の概要と法的根拠

税務調査が行われる場合、国税通則法に基づき、原則として納税者(および顧問税理士)に対して、あらかじめ以下の内容が通知されます。

- 調査開始日時

- 調査を行う場所

- 調査の目的

- 調査対象となる税目(例:法人税、消費税など)

- 調査対象となる期間(例:直近3年分など)

- 調査対象となる帳簿書類

この通知は、一般的に調査希望日の2~3週間前に電話で行われることが多いです。この事前通知は、納税者の権利として法律で定められています。ただし、これは「任意調査」でありながら、調査を受ける側には調査協力を拒否できない「受忍義務」があります。正当な理由なく調査を拒否したり、妨害したりすると、罰則が科される可能性があるため、実質的には強制調査と変わりありません。

事前通知がない「無予告調査」のケース

例外として、事前通知なしに調査官が突然訪れる「無予告調査」が行われることもあります。これも法律で認められており、主に、飲食店や小売店、美容室といった、日々現金商売を行っている業種が対象となります。これは、事前に通知すると、売上をごまかすなどの証拠隠滅が行われる恐れがあるためです。

無予告調査の場合でも、顧問税理士の都合がつかない、あるいは税理士を探す時間が必要といった正当な理由があれば、日程の変更を交渉することは可能です。突然の訪問に慌てず、まずは顧問税理士に連絡を取りましょう。

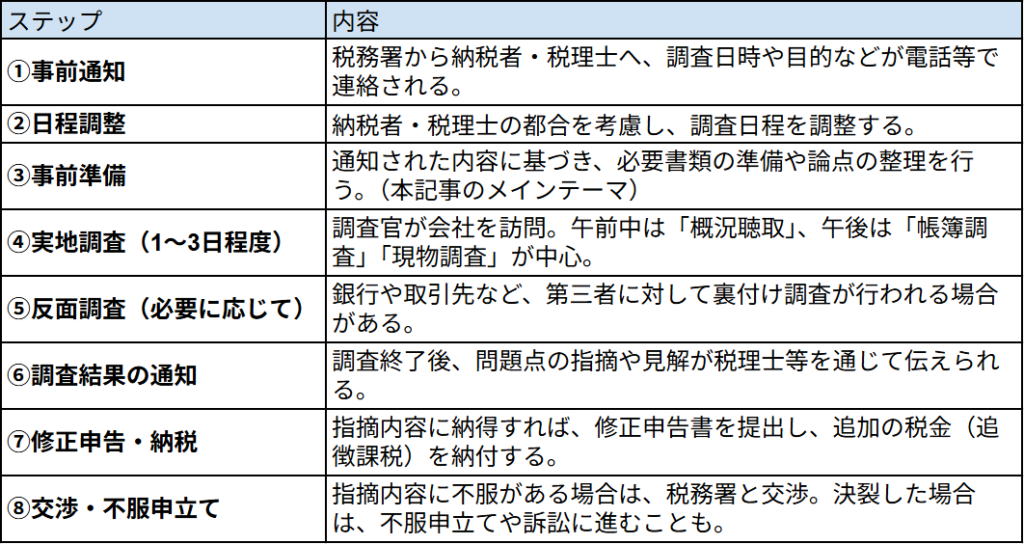

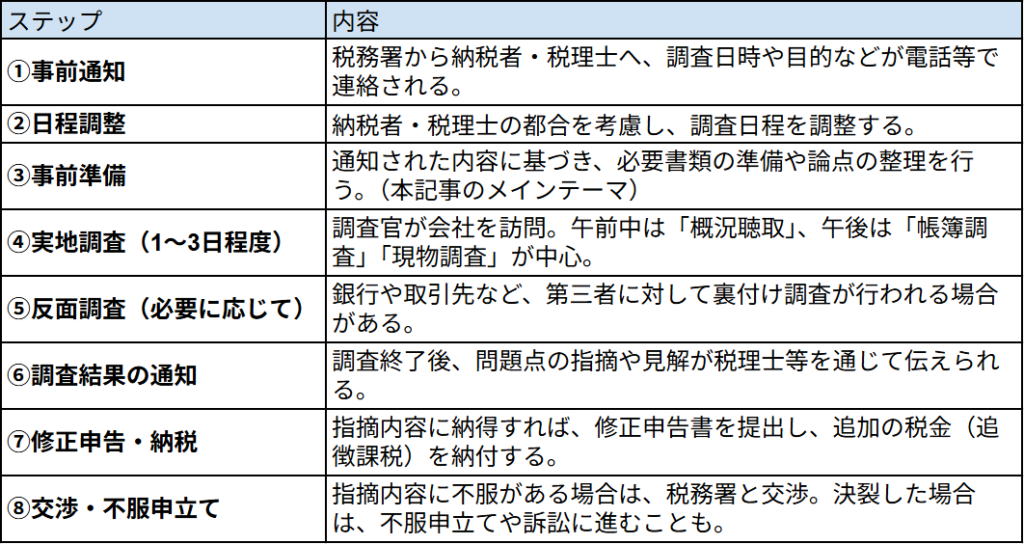

2.税務調査の基本的な流れ

事前通知から調査後の手続きまで、税務調査は概ね以下の流れで進みます。

【図表】税務調査の基本的なフロー

3.税務調査の連絡が来たら真っ先に準備すべき5つのこと

事前通知を受けたら、調査当日まで時間は限られています。以下の5つの準備を、落ち着いて、かつ迅速に進めることが重要です。

①申告に関する書類やデータを準備する

まず、事前通知で指定された対象期間(通常は直近3年分)の、申告に関するあらゆる書類を準備します。単に決算書や申告書だけでなく、その根拠となる資料をすべて揃える必要があります。

- 会計帳簿:総勘定元帳、仕訳帳、現金出納帳、売掛帳、買掛帳など。

- 証憑書類:請求書、領収書、契約書、見積書、納品書、小切手の控えなど。

- 人事関連:役員会議事録、株主総会議事録、出勤簿、タイムカード、給与台帳など。

これらの書類が整理されていないと、調査官の心証を損なうだけでなく、必要な時に必要な書類が見つからず、不利な判断をされる原因にもなります。顧問税理士と連携し、どの書類が必要かを確認しながら、抜け漏れなく準備しましょう。

②社内の物理的な環境を点検する

税務調査は、会議室で行われる帳簿の確認だけではありません。調査官は、事務所内はもちろん、店舗、工場、倉庫なども確認します。そこで、事業とは無関係なものが置かれていないか、事前に社内を点検することが重要です。

- 私物の整理:社長の個人的な趣味の道具や、家族の私物などが事業スペースに置いてあると、経費の私的流用を疑われるきっかけになります。

- 現金の確認:金庫やレジの現金残高が、帳簿上の現金残高と一致しているかを確認します。大きな差異があると、売上除外などを疑われます。

- 在庫の確認:在庫を抱える事業の場合、帳簿上の在庫数と、実際の在庫数が一致しているか(実地棚卸)を確認しておくことが望ましいです。

税務調査は、会社の隅々まで見られる可能性がある、という意識を持つことが大切です。

③取引や業務のフローを再確認する

実地調査の午前中に行われる「概況聴取」では、社長に対して、事業内容や日々の業務の流れ、取引の仕組みなどについて、世間話のような形でヒアリングが行われます。このヒアリングでの回答内容と、午後の帳簿調査で確認される内容に矛盾があると、調査官は不信感を抱き、より深い調査に進むことになります。

例えば、「うちは値引きは一切しません」と回答したのに、帳簿に売上値引の勘定科目があれば、「これは何ですか?」と厳しく追及されるでしょう。イレギュラーな取引や、特殊な業務フローがある場合は、なぜそのような処理をしているのか、その理由や背景を、誰が聞いても納得できるように説明できるよう、あらかじめ整理しておく必要があります。

④顧問税理士への即時連絡と打ち合わせ

税務調査の事前通知を受けたら、何よりもまず、すぐに顧問税理士に連絡してください。税理士は税務調査対応のプロフェッショナルです。調査の事前通知があった旨を伝え、調査当日だけでなく、準備段階から全面的にサポートを依頼しましょう。

税理士に依頼することで、以下のようなメリットがあります。

- 日程調整の交渉:税理士のスケジュールに合わせて、調査日程を調整してもらうことが可能です。

- 必要書類の的確な指示:膨大な書類の中から、調査で特に重要となる書類を的確に指示してくれます。

- 論点の事前整理:過去の申告内容から、税務調査で指摘される可能性のある論点を事前に洗い出し、反論や説明の準備をすることができます。

- 当日の代理対応:調査当日の調査官とのやり取りの多くを、社長に代わって行ってくれます。

⑤調査当日の対応者を決定し、シミュレーションする

調査当日に、誰が調査官の質問に答えるのかを、あらかじめ決めておくことも重要です。基本的には、顧問税理士に主担当として対応してもらうのが最善です。

しかし、事業の具体的な内容や個別の取引経緯については、社長や経理担当者でなければ答えられない場面も必ず出てきます。その際に、誰が、どの範囲について回答するのかを、税理士と事前に打ち合わせておきましょう。

特に注意したいのが、概況聴取での社長へのヒアリングです。調査官は、フレンドリーな雰囲気で、趣味の話(特にゴルフなど)やプライベートな話題を振ってくることがよくあります。ここで気を許して、必要以上の情報を話してしまうと、それがきっかけで調査範囲が拡大し、思わぬ指摘を受けることになりかねません。

「聞かれたことに対して、嘘なく、簡潔に、必要最低限で答える」この基本姿勢を、税理士と共にシミュレーションし、当日に臨むことが、調査をスムーズに、かつ有利に進めるための鍵となります。

まとめ

税務調査の連絡は、どんな経営者にとっても気持ちの良いものではありません。しかし、それは事業を行っている以上、誰もが経験する可能性のある、いわば「会社の健康診断」のようなものです。重要なのは、通知が来た際に慌てず、パニックにならず、与えられた準備期間を最大限に有効活用することです。

今回ご紹介した5つの準備(①書類準備、②社内点検、③業務フロー再確認、④税理士への相談、⑤対応者決定)を、顧問税理士と二人三脚で着実に進めることで、税務調査に対する不安は大幅に軽減され、不当な指摘や追徴課税のリスクを最小限に抑えることができます。事前準備こそが、最大の防御策なのです。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。