ふるさと納税は多くの人が活用している、非常に人気の高い納税制度です。

ですが、その一方で注意点を知らずに損をしているケースも少なくありません。

今回はふるさと納税で注意すべき点を紹介します。特に他の控除と併せて検討している方には必見の内容ですので、ぜひ最後までご覧ください。

The following two tabs change content below.

1. ふるさと納税の仕組み

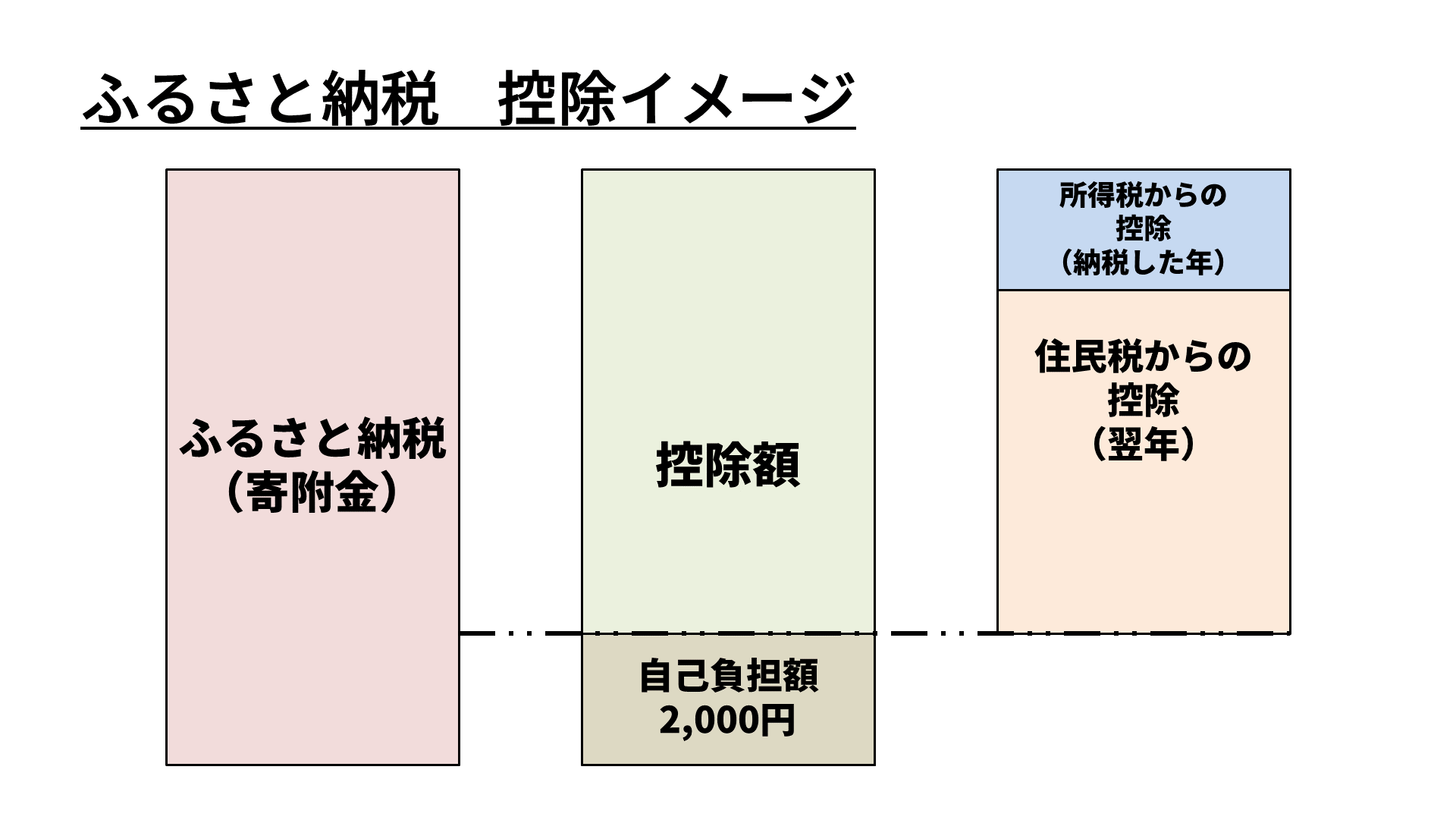

ふるさと納税は、自分が選んだ好きな自治体に寄付をして、お礼の品を受け取ることができるという制度です。

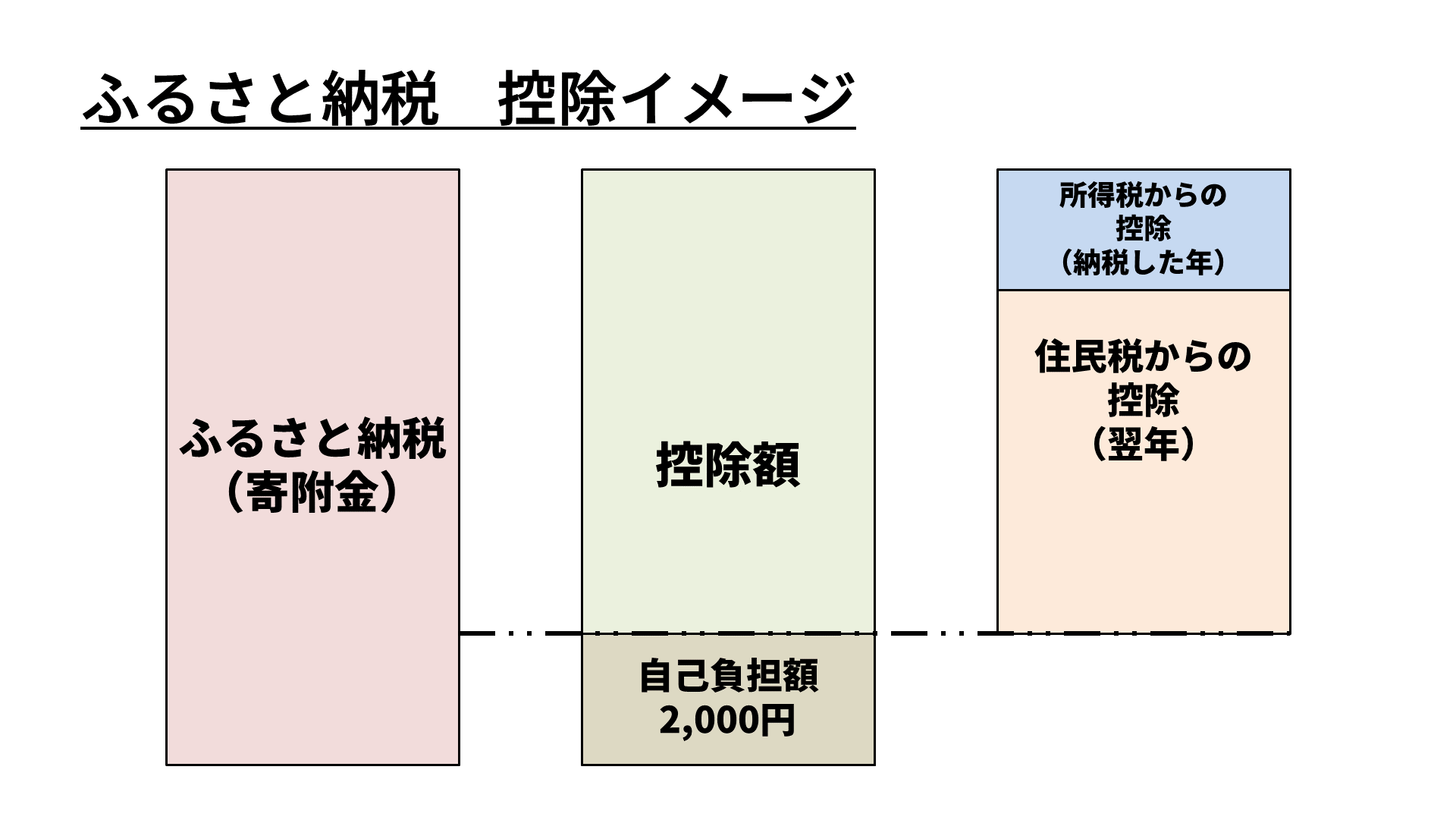

そして、寄付額に応じて税金の控除を受けることができます。これは「寄付金控除」の一つで、控除上限額の範囲内であれば、自己負担額2,000円を除いた全額が控除の対象となって、住民税・所得税から控除されます。

例えば「4万円」を寄附した場合で説明します。

4万円を自治体に寄付すると、その3割相当、つまり最大1万2千円相当の返礼品を受け取ることができます。

4万円を自治体に寄付すると、その3割相当、つまり最大1万2千円相当の返礼品を受け取ることができます。

そして翌年以降、4万円から2,000円を差し引いた38,000円が、本来納めるべき税金から控除または還付されます。

そのため、実質2,000円の負担で1万2千円相当の返礼品を受け取ることになります。つまり、控除限度額の範囲であれば、どれだけ寄付しても2,000円の負担で済む、ということです。

実質的に住民税や所得税の前払いなので、厳密には節税ではありませんが、少しの負担で豪華な返礼品がもらえるというのは、非常に大きなメリットです。

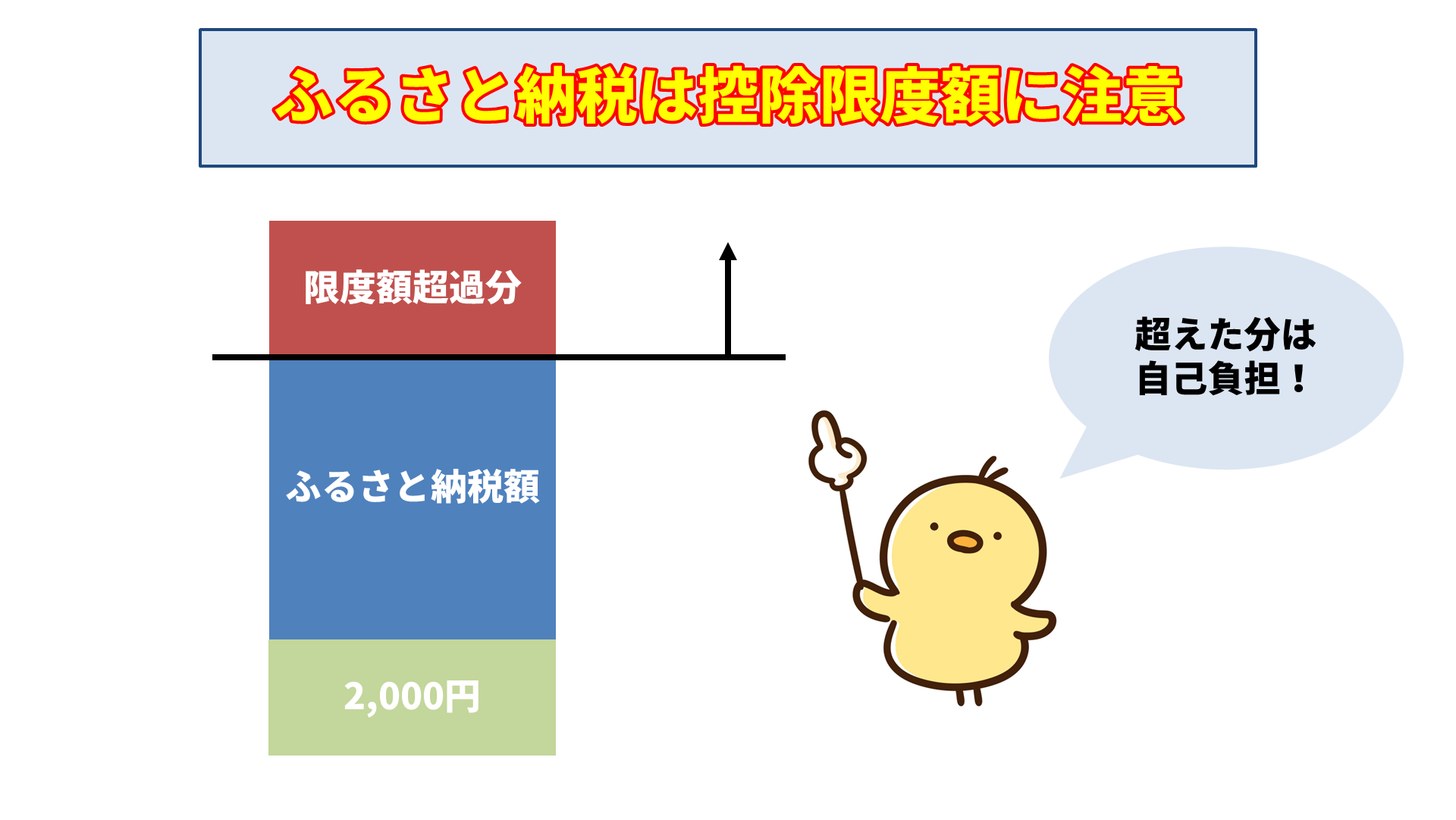

1.1. 控除限度額を超えると自己負担

魅力的な制度であるふるさと納税ですが、気をつけるべき点が二つあります。

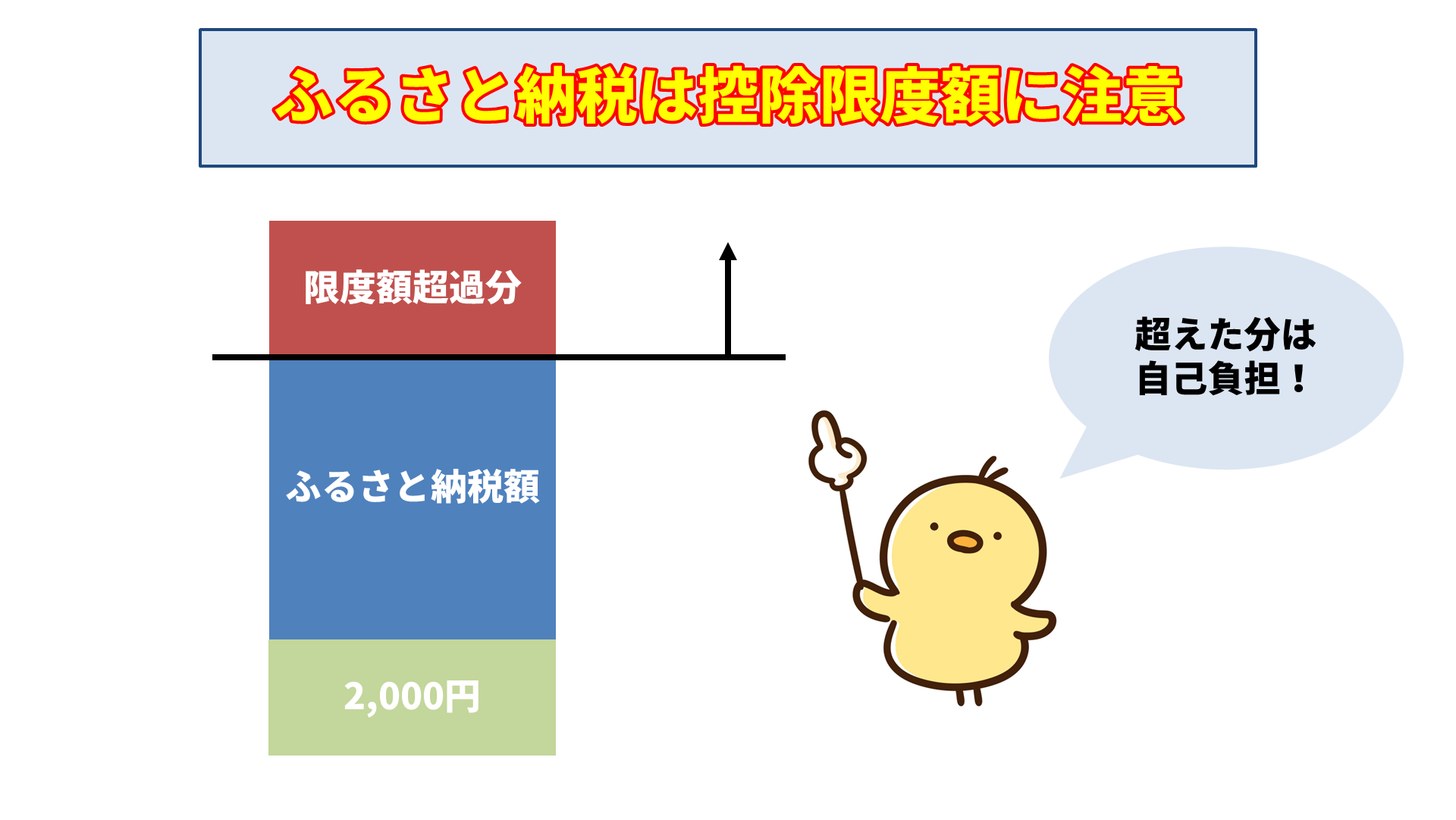

一つ目は、控除限度額を超えると自己負担になる、ということです。

ふるさと納税で控除限度額を超えた寄付をした場合、超過分は翌年の住民税や所得税から控除されません。そのため、自分が寄付できる控除限度額を把握しておくことが非常に大切です。

控除限度額は年収のほか、扶養家族、医療費控除などによって変動します。控除限度額の目安は以下表の通りです。

※総務省サイトを元に製作

例えば、夫婦共働きで高校生のお子さんが1名の場合、ふるさと納税の控除限度額は、

ふるさと納税を行う本人の給与収入が、

500万円の人は、49,000円まで

1,000万円の人は、166,000円まで

となります。

つまり、年収が高ければ高いほど、寄付できる金額が多くなります。

ただし、これはあくまで概算です。医療費控除や住宅ローン控除などを併用している場合は、想定より減額されるケースもあるので、ご注意ください。

1.2. 控除を受けるために申請が必要

二つ目は、控除を受けるには申請が必要ということです。

ふるさと納税した後は、必ずワンストップ特例制度の申請か、確定申告をする必要があります。

=====ワンストップ特例=====

会社員に代表される、確定申告をする必要のない給与所得者等が利用できる制度で、寄附した自治体から送られてくる申請書に、必要事項を記入して期限までに返送するだけなので、簡単に手続きが可能。確定申告なしで寄付金の控除を受けられる。ただし、1年間の寄付先が5自治体以内であることが条件という特徴がある。

2. 他の控除と併用する場合

ここからは、ふるさと納税以外の控除と併用する場合について解説します。

2.1. 医療費控除と併用

医療費控除はふるさと納税と併用することが出来ます。

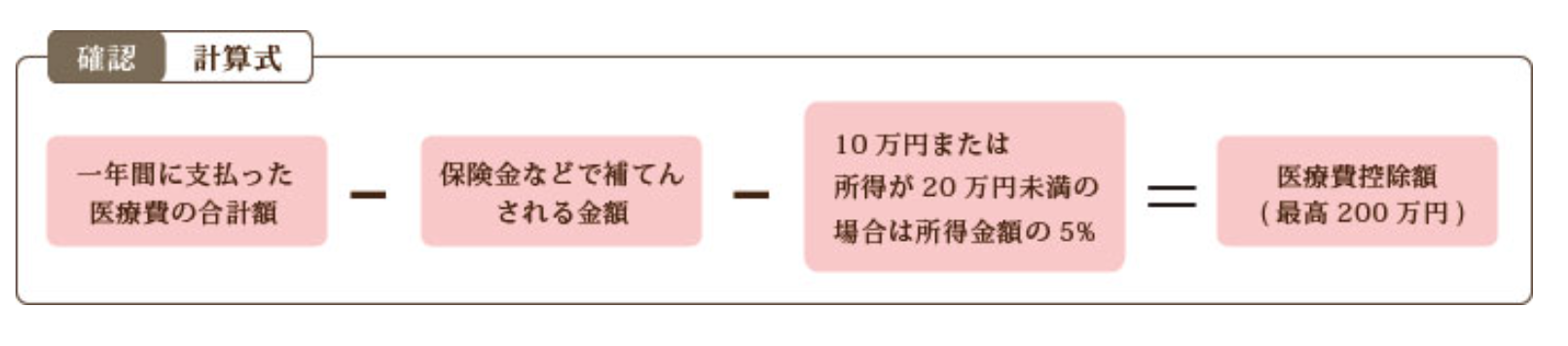

医療費控除とは、原則として自分や家族の医療費を一年間に10万円を超えて支払った場合、課税対象となる所得から一定の所得控除が受けられる、という制度です。

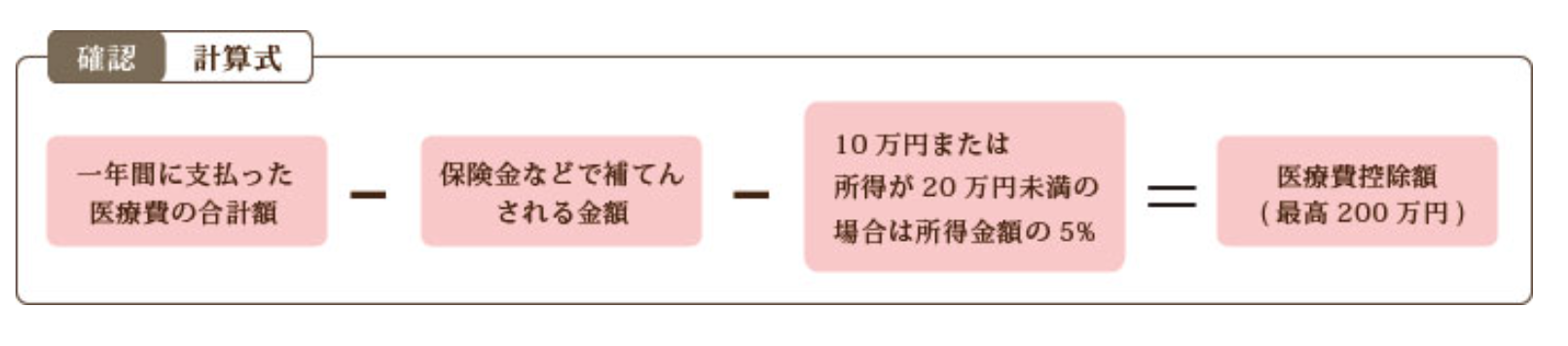

「1年間に支払った医療費」-「保険金などの各種補てん金」-10万円で計算した額が控除額となり、上限200万円までの控除枠があります。

「1年間に支払った医療費」-「保険金などの各種補てん金」-10万円で計算した額が控除額となり、上限200万円までの控除枠があります。

併用注意①ふるさと納税の控除限度額が減る

併用することで、ふるさと納税の控除限度額が、医療費控除の数%程度減額されます。

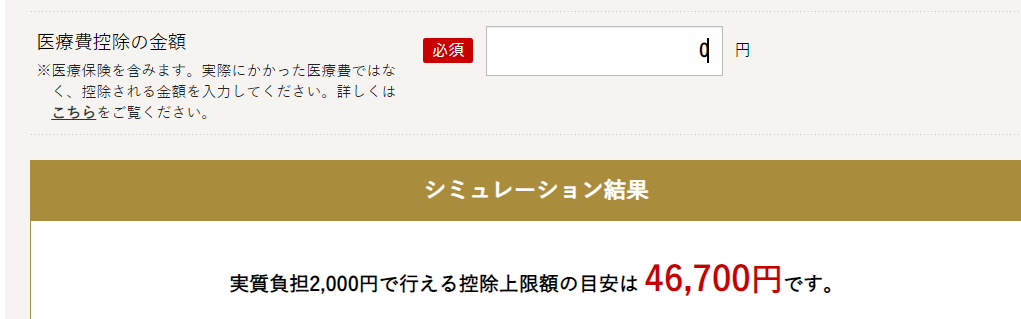

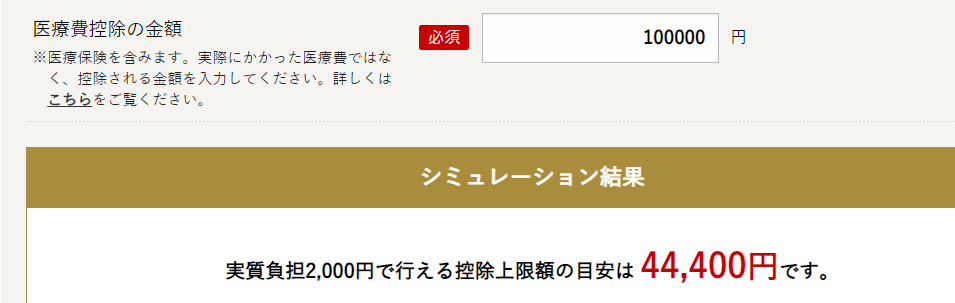

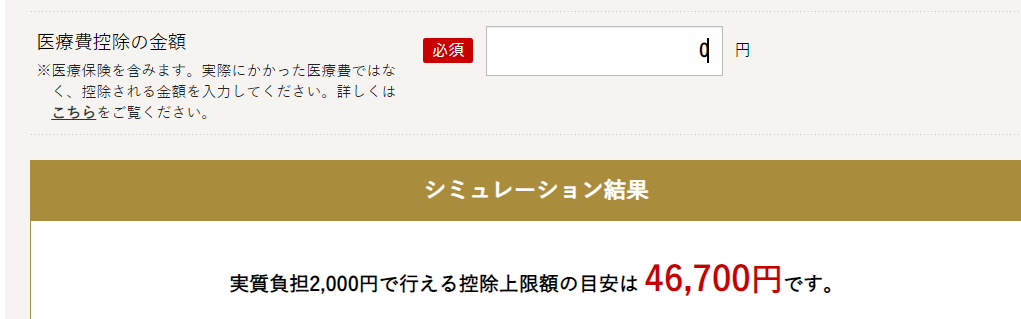

こちらは「給与収入500万円、配偶者有り、扶養家族1名」でシミュレーションした結果です。医療費控除0円の時は、控除限度額は46,700円です。

(ふるなび)

(ふるなび)

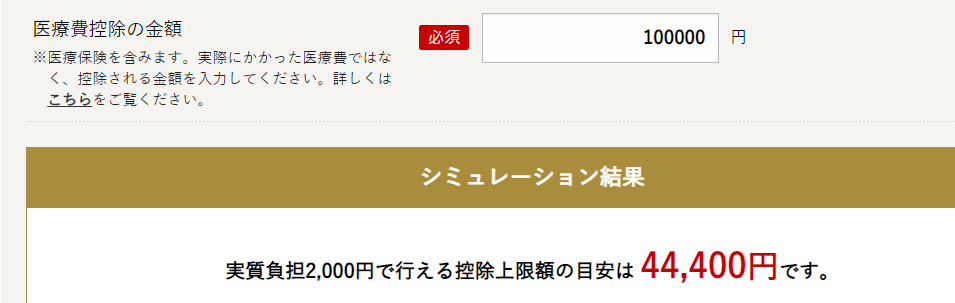

同じ条件で医療費控除10万円の場合、控除限度額は44,400円です。

(ふるなび)

(ふるなび)

この場合、2,000円ほど下がります。大幅に下がるわけではありませんが、頭に入れておくと良いでしょう。

併用注意②ワンストップ特例制度が使えない

医療費控除を受ける場合、ワンストップ特例制度は使えません。

医療費控除を受けるためには、必ず確定申告をする必要があります。元々ワンストップ特例制度もしくは確定申告かのどちらかを選ばなくてはならないため、確定申告を選択した場合、自動的にもう一方のワンストップ特例は使えなくなります。

確定申告と聞くと、非常に手間がかかって面倒なイメージがありますが、2021年分から、ふるさと納税は簡単な手続きで申告できるようになりました。

これまで納税先の各自治体から届く「寄附金受領書」の添付が必要でしたが、代わりに事業者が発行する「寄附金控除に関する証明書」の添付だけで済むようになりました。

この証明書に寄付額の合計額が書かれているので、それを申告書に転記すれば完了です。

2.2. その他の控除と併用する際の手続きと注意点

①iDeCo(個人型確定拠出年金)と併用

iDecoは私的年金を自分で積み立てていく制度です。掛金全額が所得控除の対象となるなど、節税効果が注目されています。

また、iDeCoの控除は確定申告ではなく年末調整で申請できるため、ワンストップ特例制度が利用可能です。

ただし、iDeCoと併用する際は、医療費控除と同様、ふるさと納税の控除限度額が下がることにご留意ください。

②住宅ローン控除と併用

住宅ローン控除とふるさと納税を併用する際の手続きは、住宅ローン控除の利用が一年目か二年目以降かによって異なります。

住宅ローン控除一年目…確定申告が必要

住宅ローン控除二年目以降…ワンストップ特例制度を利用可能

ワンストップ特例を利用する場合は、ふるさと納税の寄付金は住民税から控除されます。

一方、住宅ローン控除は所得税から行われるので、互いに干渉せず、ふるさと納税の控除限度額に変動はありません。

しかし、確定申告が必要な場合は減額の可能性があります。

確定申告した場合、ふるさと納税の寄付金は所得税と住民税の両方から控除されます。

ふるさと納税が住宅ローン減税より先に計算されるので、これにより住宅ローン減税の控除額にロスがでてしまう可能性があります。

3. ふるさと納税が正しく行われたかチェックするには?

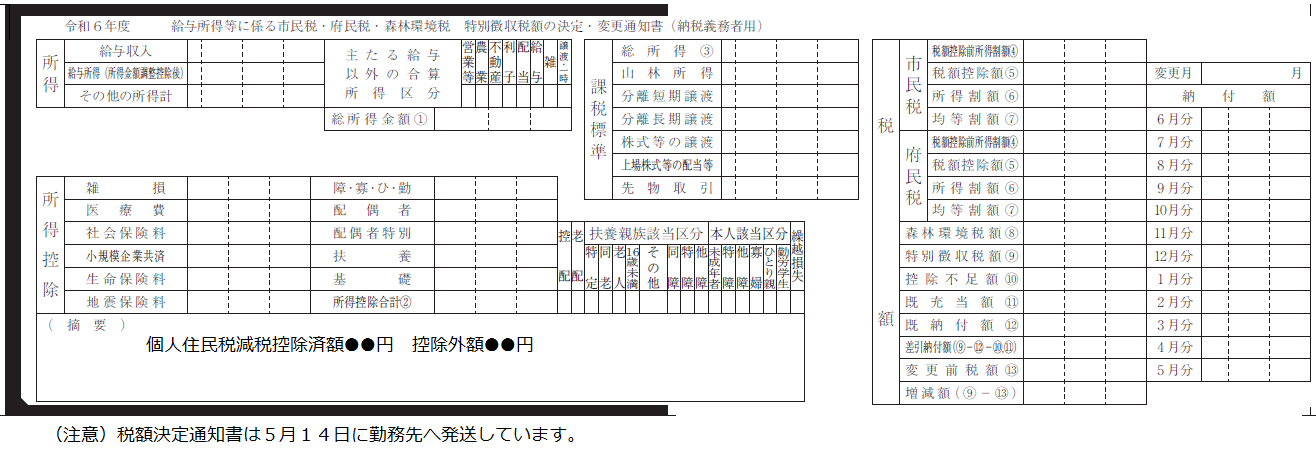

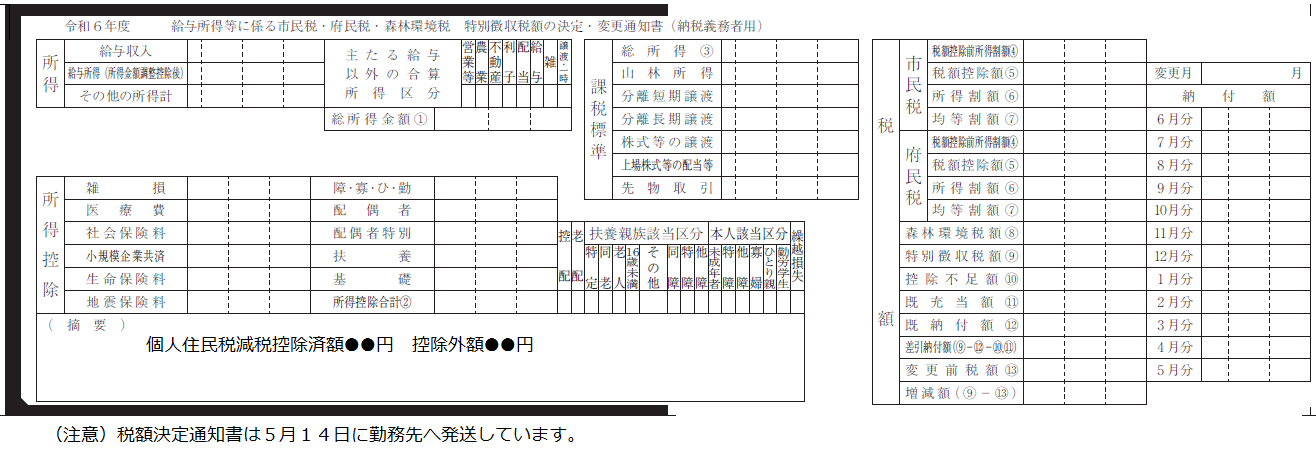

ふるさと納税による控除額は「住民税決定通知書」から確認できます。

====住民税決定通知書====

正式名称は、給与所得等に係る市民税・県民税 特別徴収税額の決定・変更通知書(納税義務者用)。住民税の金額などが確認できる。

(豊中市)

(豊中市)

会社員の場合、5~6月頃に勤務先で配布されます。自営業の方は、6月に自治体から郵送で届きます。

この住民税決定通知書を見れば、前年のふるさと納税の控除が上手く行われたか、きちんと自己負担2000円に収まったかを確認することができます。

もし記載にミスや不可解な点がある場合は、各自治体にお問い合わせください。

ちなみに、申請をワンストップ特例制度でした場合と、確定申告した場合でチェックするポイントが少し異なるので、以下でそれぞれ説明します。

3.1. ワンストップ特例制度を利用した場合

ワンストップ特例制度を利用した場合、控除額の全額が住民税から控除されるため、「住民税決定通知書」だけで、控除が確実に行われたか確認できます。

まず、住民税決定通知書の「税額控除額」もしくは左下の「摘要」欄を確認します。

摘要欄に記載されている「寄付金税額控除●円」が「寄附金額-2,000円」となっていることが確認できれば、控除がしっかりと行われていて、自己負担2,000円で済んだことがわかります。

3.2.確定申告をした場合

確定申告をした場合は、住民税と所得税のそれぞれから控除されます。ですので、住民税決定通知書と確定申告書、両方の確認が必要です。

所得税からの控除額は、以下の式で求めます。

・所得税からの控除額 = (ふるさと納税額-2,000円) ×所得税の税率×1.021(復興特別所得税)

仮に所得税率33%の方が15万円寄付した場合、約5万円の還付となります。

「所得税からの控除額」と「住民税からの控除額」の合計が、寄付金額から2,000円を差し引いた金額と一致すれば、控除が正しく受けられていたことになります。

まとめ

ふるさと納税は魅力的な制度ですが、複数の注意点があります。

今回説明した注意点を踏まえて、お得に活用してください。

You Tube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらも合わせてご覧ください。