みなさんも一度は、「宝くじで高額当選したら、莫大な税金が課せられるのではないか?」という心配をしたことがあると思います。

しかし、同じ金額を宝くじで得るのと給与としてもらうのとでは、税制上大きな違いがあります。

宝くじを買うのが趣味の方、高額当選を狙っている方はぜひ最後までご覧ください。

The following two tabs change content below.

1. 宝くじの当選金に税金はかかるのか?

宝くじの当選金は「当せん金付証票法」という法律によって、非課税所得と定められています。これはBIGやtotoのようなくじも同様です。

そのため、10億円当選しても税金はかからず、確定申告の必要もありません。所得に含まれないので、翌年の住民税等が増加することもありません。

=====ポイント=====

宝くじの当選金は非課税所得

BIGやtotoも同様

==================

宝くじは厳密には「無税」ではありません。購入時に一律で税を徴収されているので、さらに当選金からも徴収すると、「二重課税」となってしまうため、宝くじの当選金には税金がかからないのです。

一方、給与として課税所得10億円を受け取った場合、どうなるでしょうか?

その場合、税額から差し引かれる「控除額」は479万6000円です。

(国税庁より引用)

(国税庁より引用)

つまり、

1,000,000,000円×45%-4,796,000円=445,204,000円

となり、約4億4千万円の税金が課せられることになります。

これに住民税が10%加算され、合計で約55%の税金がかかるので、非常に多額の所得が差し引かれることになります。

2. 多額の税金を支払うことにならないために知っておくべきこと

当選金の受け取りに関しては非課税なのですが、親兄弟や親族に当選金の一部を渡すと、「贈与税」が発生することになります。

(国税庁より引用)

仮に一般贈与として1億円を渡したとすると、「(100,000,000円-基礎控除額1,100,000円)×55%-控除額4,000,000円=50,395,000円」となり、贈与した半分以上を税金として納めなくてはなりません。

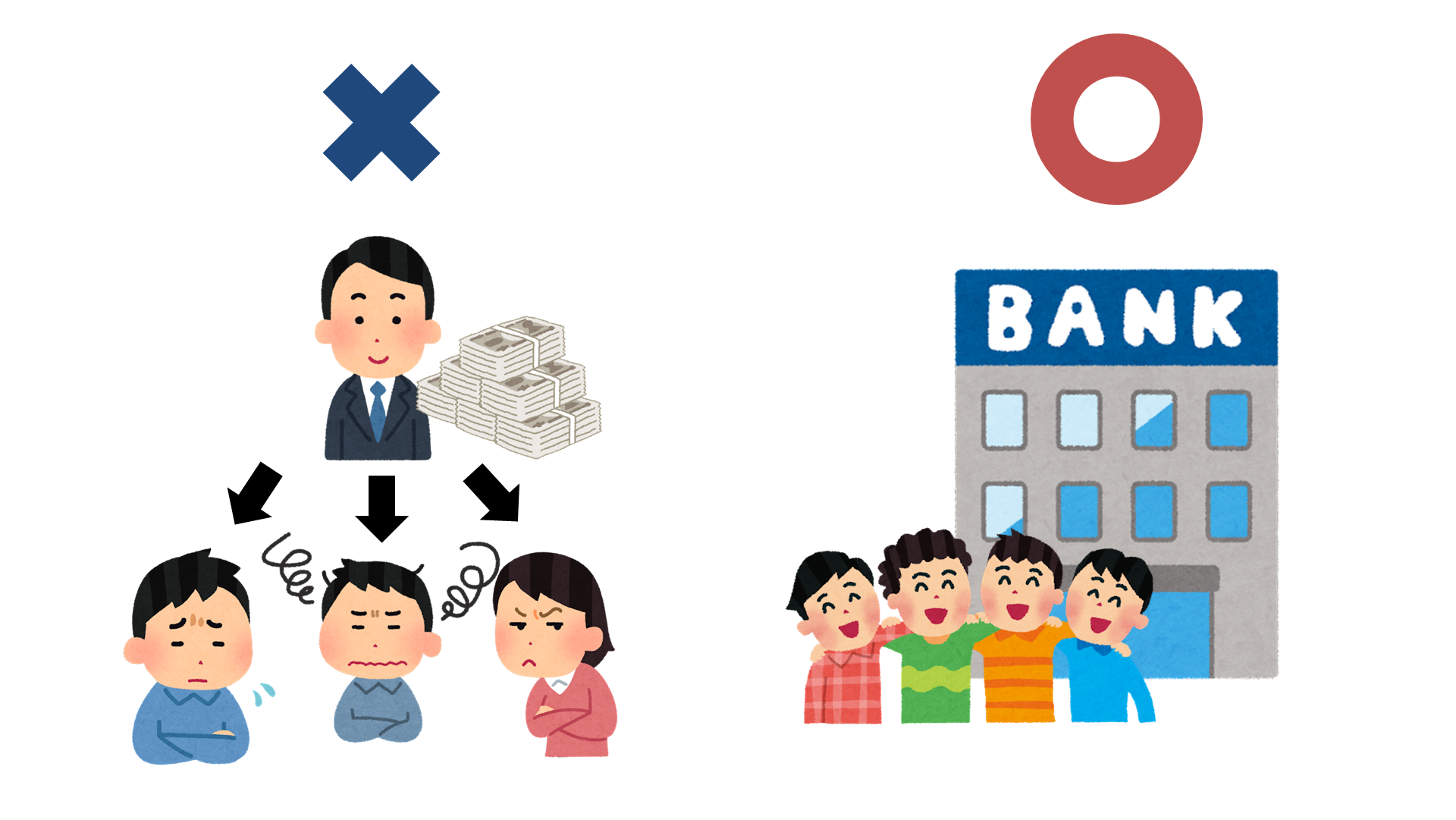

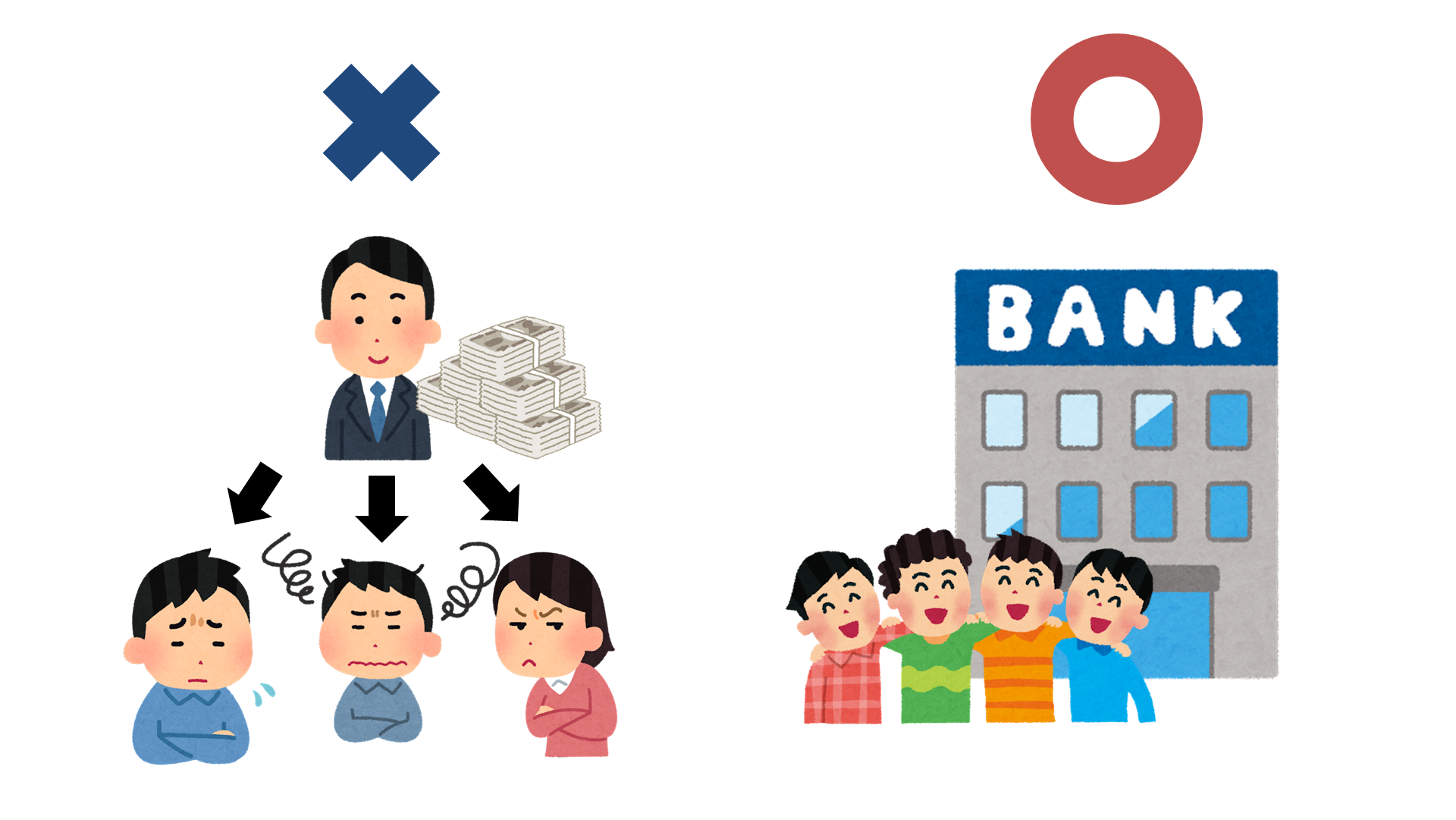

もう一つ注意すべきなのが、兄弟や友人と共同で購入した場合です。

いったん代表者が全額を受け取って共同購入者に分配すると、贈与とみなされる可能性が高くなってしまいます。

そのような事態を回避するために、当選金の受け取りの際には、購入者全員で銀行に行ってください。

そのような事態を回避するために、当選金の受け取りの際には、購入者全員で銀行に行ってください。

そして、「宝くじ当せん証明書」を発行してもらい、1人ひとりが自分の当選額を記載したものを受け取ります。当選金もそれぞれの口座に入金してもらいます。そうすることで、税金の心配をすることなく、全額を受け取ることができます。共同購入自体も合法なので問題はありません。

ただし、当選金を使い切らずに亡くなった場合、被相続人の財産とみなされ、課税対象になります。ご注意ください。

3. 競馬の利益に税金はかかるのか?

「馬券」には購入時に課税がされないので、当選金は非課税ではありません。

こういったギャンブルによる年間の利益が50万円を超える場合には、「一時所得」として確定申告が必要になります。

=====一時所得の計算式=====

総収入金額 ー 経費 ー 特別控除額(最高50万円) = 一時所得の金額

==================

また、一時所得だと必要経費にできるのは「当たり馬券の購入費」だけです。はずれ馬券は経費にできません。

仮に払戻金が「雑所得」として認められれば、はずれ馬券の購入費も経費として計上可能ですが、こちらはかなりハードルが高いと考えてください。

高額の払戻金があった場合、自動的に税務署に情報が共有されます。申告漏れが発覚すると税金がさらに上乗せされる可能性があるので、年間(その年の1月1日から12月31日まで)で、一時所得の控除額を超える儲けが出た場合は、正直に確定申告をしてください。

まとめ

高額の宝くじに当選した場合、基本的に非課税で受け取ることができますが、受け取り方によって多額の贈与税が発生する可能性があります。

また、競馬の収益などは一時所得となるので、適切に納税してください。

YouTube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらも合わせてご覧ください。