「経費で落としたいのに、うっかり領収書をもらい忘れてしまった…」「会食で割り勘にしたため、自分の分の領収書がない…」「大切に保管していたはずのレシートが見つからない…」

事業を経営していると、このような「領収書がない支出」に直面する場面は、誰しもが一度は経験するのではないでしょうか。経費を証明する最も基本的な書類が領収書であるため、「領収書がない=経費にできない」と諦めてしまい、本来支払う必要のない税金を納めている経営者は少なくありません。

しかし、結論から言うと、領収書やレシートが手元になくても、経費として計上することを諦める必要はありません。税法上、経費として認められるために本当に重要なのは、「その支出が事業のために行われたという事実」を、客観的に証明できるかどうかです。領収書はそのための最も有力な証拠の一つですが、唯一絶対のものではありません。

この記事では、まず経費の基本的な考え方をおさらいした上で、領収書を紛失・もらい忘れた際の具体的な対処法、そして、そもそも領収書が発行されない支出を経費にするための方法、最後に、経費精算において絶対にやってはいけないNG行為について、詳しく解説していきます。

The following two tabs change content below.

1.経費とは何か?なぜ領収書が重要なのか

経費の基本的な考え方

経費とは、事業活動を通じて収益(売上)を上げるために、直接的または間接的に必要となった費用のことです。売上からこれらの経費を差し引いたものが「所得(利益)」となり、この所得に対して法人税や所得税が課税されます。したがって、経費を漏れなく、かつ正確に計上することが、課税所得を圧縮し、手元に残るキャッシュを最大化するための基本となります。

領収書の役割

領収書は、この「事業のために費用を支払った」という事実を、第三者(特に税務署)に対して証明するための、最も客観的で強力な証拠書類(証憑)です。たとえ正当な経費であっても、その支払いを証明するものが何もなければ、税務調査で「使途不明金」と見なされ、経費として否認されてしまう可能性があります。経費が10万円否認されれば、法人税率が30%であれば、3万円の追加納税が発生します。だからこそ、日々の取引で領収書を確実に受け取り、保管することが、経費管理の大原則となるのです。

2.領収書を紛失・もらい忘れた場合の4つの対処法

原則は領収書の保管ですが、人間誰しもうっかりはあります。もし領収書が手元にないことに気づいても、慌てずに以下の対処法を試みてください。

①支払先に再発行を依頼する

最も確実な方法です。商品を購入した店舗やサービスを受けた取引先に連絡を取り、領収書の再発行が可能か問い合わせてみましょう。ただし、お店側には再発行に応じる法的な義務はないため、断られるケースもあります。また、再発行された領収書には「再発行」と明記されることが一般的です。

②レシートで代用する

多くの方が誤解していますが、税務上、「レシート」は「領収書」と同等の、非常に信頼性の高い証憑として扱われます。むしろ、取引内容が詳細に記載されている点で、領収書よりも証拠能力が高いと評価されることさえあります。

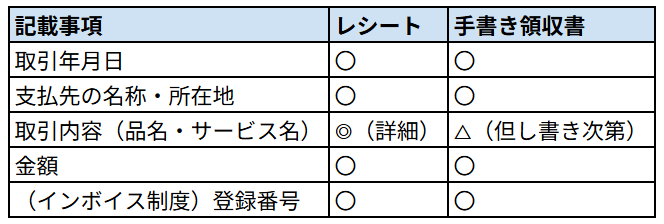

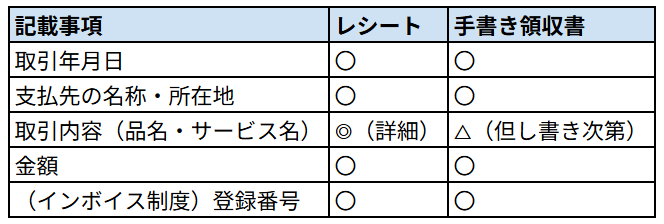

【図表】証憑として認められるために必要な記載事項

レシートには、購入した品目や単価が機械的に印字されており、改ざんの余地が少ないため、税務署からの信頼性が高いのです。宛名がなくても、レシートがあれば経費として十分に認められます。ただし、感熱紙のレシートは印字が消えやすいため、コピーを取るかスキャンするなど、長期保存(原則7年間)のための工夫が必要です。

③クレジットカードの利用明細や銀行の通帳記録を活用する

クレジットカードで支払った場合は、カード会社が発行する利用明細が、支払いの事実を証明する有効な証拠となります。銀行振込の場合も同様に、通帳の取引記録が証拠となります。これらの記録は、支払者側で改ざんすることができないため、客観性の高い証拠として認められます。ただし、取引内容の詳細までは記載されていないため、何を購入したのかを別途メモしておくことが望ましいです。

④出金伝票を作成する

上記①~③のいずれの方法も取れない場合の最終手段が、「出金伝票」を自分で作成することです。出金伝票は、現金を支払った取引を記録するための社内帳票です。以下の項目を正確に記載することで、領収書の代わりとすることができます。

- 支払年月日

- 支払先の名称・所在地

- 支払った金額

- 支払いの目的・内容(勘定科目)

ただし、出金伝票は自分で作成できるため、客観的な証拠能力は領収書やレシートに劣ります。そのため、その支払いが本当に事業のために行われたことを裏付ける、他の資料(例えば、会議の議事録、業務日報、商品の写真など)を一緒に保管しておくことが、税務調査で指摘を受けないための重要なポイントです。

3.そもそも領収書がない経費を計上する方法

中には、そもそも領収書が発行されない、あるいは発行を求めるのが慣習上難しい取引もあります。これらの場合も、適切な記録を残すことで、問題なく経費として計上できます。

①取引先との会食で割り勘した場合

割り勘で支払い、代表者がまとめて領収書を受け取ったため、自分の分の領収書がない、というケースは頻繁に起こります。この場合も、前述の「出金伝票」が有効です。「〇月〇日、株式会社△△の□□様と会食、割り勘分として現金5,000円支払い」といったように、具体的な内容を記録しておきましょう。一緒に会食した相手の名刺のコピーなどを添付しておくと、より信憑性が高まります。

②公共交通機関の利用

電車やバスの運賃など、少額の交通費については、都度領収書をもらうのは現実的ではありません。この場合は、「交通費精算書」を作成し、利用日、利用区間、交通機関、運賃、目的などを記録することで、経費として認められます。Suicaなどの交通系ICカードを利用している場合は、駅の券売機で利用履歴を印字したり、モバイルアプリから明細データを取得したりして、それを精算書に添付するのが確実です。ただし、ICカードへのチャージ(入金)時点では、まだ経費にはなりません。チャージは、現金を電子マネーに交換しただけであり、実際に交通機関を利用した時点で経費が発生します。

③ご祝儀やお香典などの慶弔費

取引先の冠婚葬祭などで支払うご祝儀やお香典は、領収書を求めるのが非常識とされています。この場合も、「出金伝票」に支払いの詳細を記録します。さらに、結婚式の招待状や、葬儀の会葬礼状などを一緒に保管し、そこに金額をメモしておくことで、支払いの事実を客観的に証明する、極めて有力な証拠となります。

④口座振替の家賃など

事務所の家賃や月額のリース料など、口座振替で支払っているため領収書が発行されない費用については、「銀行の通帳記録」と「賃貸借契約書やリース契約書」をセットで保管しておくことで、十分な証拠となります。契約書で、毎月の支払額や振替日が明確に定められているためです。

4.領収書・レシートの取り扱いで絶対やってはいけないこと

最後に、経費精算において、悪意の有無にかかわらず、絶対にやってはいけないNG行為について解説します。これらは、脱税行為と見なされ、重いペナルティが課される可能性もあります。

(1)領収書のコピーを経費の原本とすること

領収書の原本を紛失した場合でも、そのコピーを証憑として提出することは、原則として認められません。コピーは、金額や日付などを改ざんした上で作成される可能性があるため、原本性が担保されないからです。税務調査でコピーしか提示できない場合、その経費は否認される可能性が非常に高いです。

(2)領収書の金額を自分で書き加えること

お店によっては、親切心からか「金額は後でご自分でどうぞ」と、金額欄が空欄の領収書を渡されることがあります。しかし、これに自分で金額を書き加える行為は、私文書偽造にあたる可能性があります。実際に支払った金額以上の額を記載すれば、それは明確な脱税行為です。必ず、支払ったその場で、お店の人に正しい金額を記入してもらいましょう。

まとめ

事業活動における経費の計上は、領収書やレシートといった証憑に基づいて行うのが大原則です。しかし、万が一、それらの書類が手元にない場合でも、諦める必要はありません。

- 再発行を依頼する

- クレジットカードの明細など、他の客観的な記録で代替する

- 出金伝票や精算書を作成し、支払いの事実と事業関連性を記録する

これらの対処法を正しく理解し、実践することで、計上できるはずの経費を見過ごすことなく、税負担を適正化することが可能です。

重要なのは、常に「この支出は、事業のために必要だった」という事実を、第三者である税務署に対して、客観的な証拠をもって説明できる状態にしておくことです。日々の適切な記録と管理こそが、会社の資産を守るための最も確実な方法と言えるでしょう。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。