もしも土地を相続することになったら、絶対に知っておきたいルールが「小規模宅地等の特例」です。ただし、制度をうまく利用できないケースもあります。

この記事では、適用条件等について具体例をまじえて解説していきます。

The following two tabs change content below.

1.小規模宅地等の特例とは?

小規模宅地等の特例とは、「被相続人と一緒に住んでいた土地を相続したのであれば、330平方メートルまではその価格を80%減額する」というものです。

土地の評価額を大きく下げることで大幅な節税が期待できるため、土地を相続した際には絶対に使うべき特例といえます。

実際にどのような効果があるのか、具体例を簡略化しつつご紹介します。

2.特例の驚くべき効果

例えば1億円の土地を相続したとします。

小規模宅地等の特例を使わない場合には、相続税は土地の1億円から基礎控除で3,600万円控除し、残りの6,400万円に課税されます。この場合の相続税は、およそ1,220万円です。

一方、小規模宅地等の特例を使うと、この1億円の土地の評価が80%減額されます。すなわち80%減額された2,000万円に課税されますが、基礎控除で3,600万円まで控除されるため、相続税は0です。

小規模宅地等の特例を使わないと1,220万円かかっていた税金が、なんとゼロになるというわけです。

この特例はあくまで土地のみに該当するもので、建物については、持家の場合は控除はありません。ただし、貸家であれば控除がありますので、併用すればさらに相続税の支払いを抑えることができます。

3.特例が使える条件

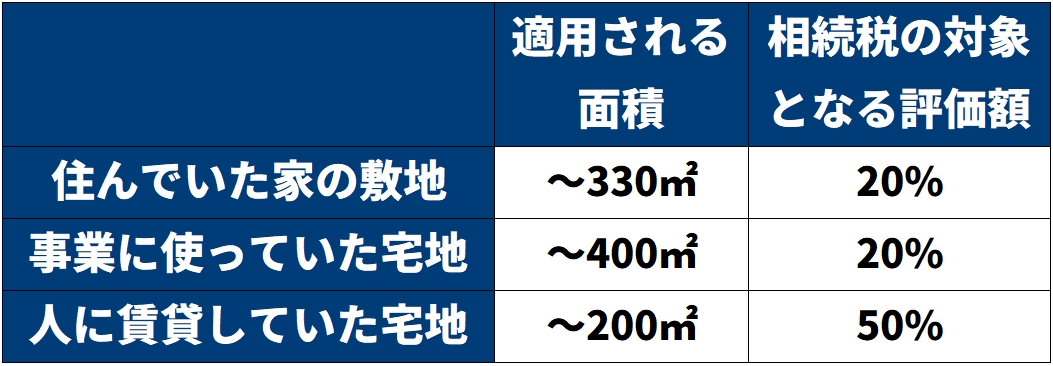

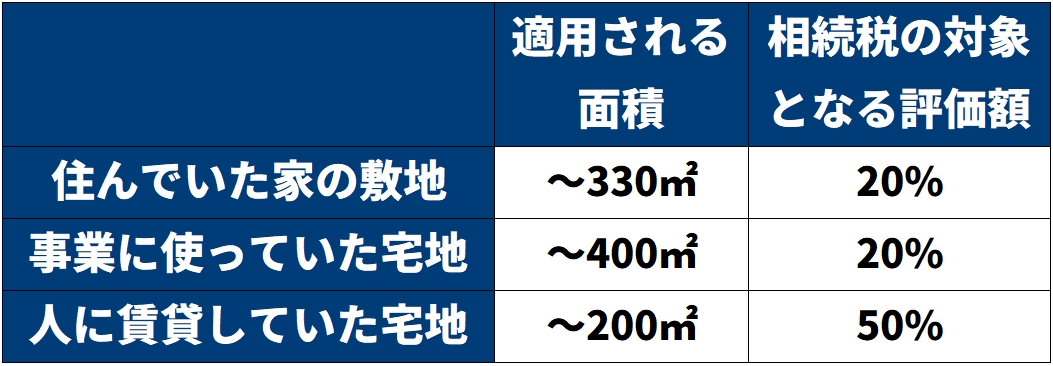

小規模宅地等の特例を使えば、所有する以下の3タイプの宅地について、土地の評価を下げることができます。

1.住んでいた家の敷地(特定居住用宅地)

2.事業に使っていた宅地(特定事業用宅地)

3.人に賃貸していた宅地(貸付事業用宅地)

以下の表は、「小規模」の具体的な大きさとその評価額の割合を示しています。

3-1.住んでいた家の敷地(特定居住用宅地)

住んでいた家の敷地(特定居住用宅地)とは、被相続人の自宅がある土地に適用されます。

80%減額されるため、評価額は20%になります。適用される限度面積は330平方メートル(約100坪)までです。

例えば400平方メートルの自宅を相続した場合、そのうちの330平方メートルについては評価が80%減額されます。残りの70平方メートルは、通常の土地評価を行います。

この場合、特例を使うための条件は、誰が相続により宅地を取得するかで変わってきます。

・被相続人の配偶者が取得 → 無条件で特例の適用を受けることができます。相続後に売却しても問題ありません。

・被相続人と同居していた親族/生計を一にする親族が取得 → 保有継続要件と居住継続要件があります。

・被相続人に配偶者も同居人も存在せず、3年間借家住まいの相続人が取得(*家なき子特例) → 保有継続要件、相続開始時に居住している家屋を過去に所有していたことがないこと等条件があります。

3-2.事業に使っていた宅地(特定事業用宅地)

事業に使っていた宅地(特定事業用宅地)とは、被相続人の個人名義の土地かつ、個人名義の建物で事業をしていた場合に適応されます。商店街にある肉屋や駄菓子屋などの個人商店をイメージするとわかりやすいのではないでしょうか。

この場合、80%減額されて土地の評価額は20%になります。適用される限度面積は400平方メートル(120坪)までです。

この場合、特例を使うための条件として、

1,相続開始前からその土地で事業を営んでいること

2,相続税の申告終了(申告期限は死亡を知った日の翌日から10か月以内)まで事業用の土地として使用すること

が必要です。

3-3.人に賃貸していた宅地(貸付事業用宅地)

人に賃貸していた宅地(貸付事業用宅地)とは、被相続人が貸していた土地に適用されます。

アパートや賃貸などはもちろん、駐車場や駐輪場も含まれます。この場合は50%減額され、評価額は50%になります。適用される限度面積は200平方メートル(約60坪)までです。

この場合、特例を使うための条件として

1,相続開始前から土地の貸付を行っていること

2,相続税の申告終了まで貸付を行っていること

が必要です。

4.小規模宅地等の特例に関する失敗例

この特例にまつわる、実際にあった失敗例をご紹介します。

土地は親が所有していて、アパートの建物を子供が所有しており、貸付事業用宅地として小規模宅地特例の減額をしているケースです。

土地所有者が親の場合、地代のやり取りをしないことがあります(使用貸借)。この場合、親は無償で子供に土地を貸しているため、貸付事業をしているとは言えません。そのため小規模宅地特例を使えないことがあるのです。

特に、アパートの建物の所有者が生計別親族で、その生計別親族が土地を引き継ぐ場合には特例を適用できません。なぜなら、小規模宅地特例の趣旨は、配偶者や同居親族の税金負担を軽減することであるためです。

一方、「生計を一つにしている子」がアパートの所有者で、その土地を引き継いだ場合には特例を適用できます。

また、そもそもこの特例を適用する際には、相続税申告が必要という点に注意してください。

「自分は特例により相続税が発生しない」と思いこんだまま申告をしない、もしくは特例の適用を忘れるというケースが発生することがあります。たとえ小規模宅地等の特例が適用され相続税が0円になる場合でも申告が必要なので、覚えておきましょう。

5.まとめ

「被相続人と一緒に住んでいた土地を相続したのであれば、330平方メートルまではその価格を80%減額する」というルールを、小規模宅地等の特例といいます。配偶者や同居親族の税金負担を軽減する目的で定められています。

これにより土地の評価額を大きく下げることで、大幅な節税が期待できるため、土地を相続した際には絶対に使うべき特例といえます。

建物の所有者が生計別親族で、その生計別親族が土地を引き継ぐ場合には特例を適用できないため、注意が必要です。

また、この特例を適用する際には、相続税が0円の場合でも相続税申告が必要になります。