役員に対する賞与は、原則、損金に計上することはできません。そのためか、「社長はボーナスを貰えない」と思っている方も少なくありません。

しかし実は、社長へのボーナスを経費にすることは可能です。

今回は「事前確定届出給与」について解説します。

The following two tabs change content below.

1.役員への報酬とは

役員への報酬とは、役員に与えられる経済的利益のことです。これには、金銭で支払われる報酬だけでなく、「金銭で支払われるのと同等の経済的利益をもたらすもの」も含まれます。たとえば、資産の贈与などです。

そして、役員に支払う報酬には「役員報酬」と「役員賞与」があります。言葉は似ていますが、

・役員報酬:毎月一定額支給する報酬。いわゆる給料

・役員賞与:不定期に支給する報酬。いわゆるボーナス

という違いがあります。

役員に対する報酬と、従業員に対する給与では、損金算入の取扱いに大きな違いがあります。

従業員に支払う給与・賞与は、不相当に高額でない限り、全額損金に算入できます。一方、役員への報酬はルールを守らないと損金に計上できません。

2.役員への報酬を損金算入するルール

役員への報酬を損金算入、つまり会社の経費にするには、条件が3つあります。

・定期同額給与

・事前確定届出給与

・利益連動給与

以上の3つです。

この3つの条件に当てはまらない支給は、会社の損金にはなりません。そして、損金として認められなかった部分には、法人税が課税されることになります。

ただし、3つ目の「利益連動給与」に関しては上場企業に限られる制度なので、今回は割愛して、上の2つについてご説明します。

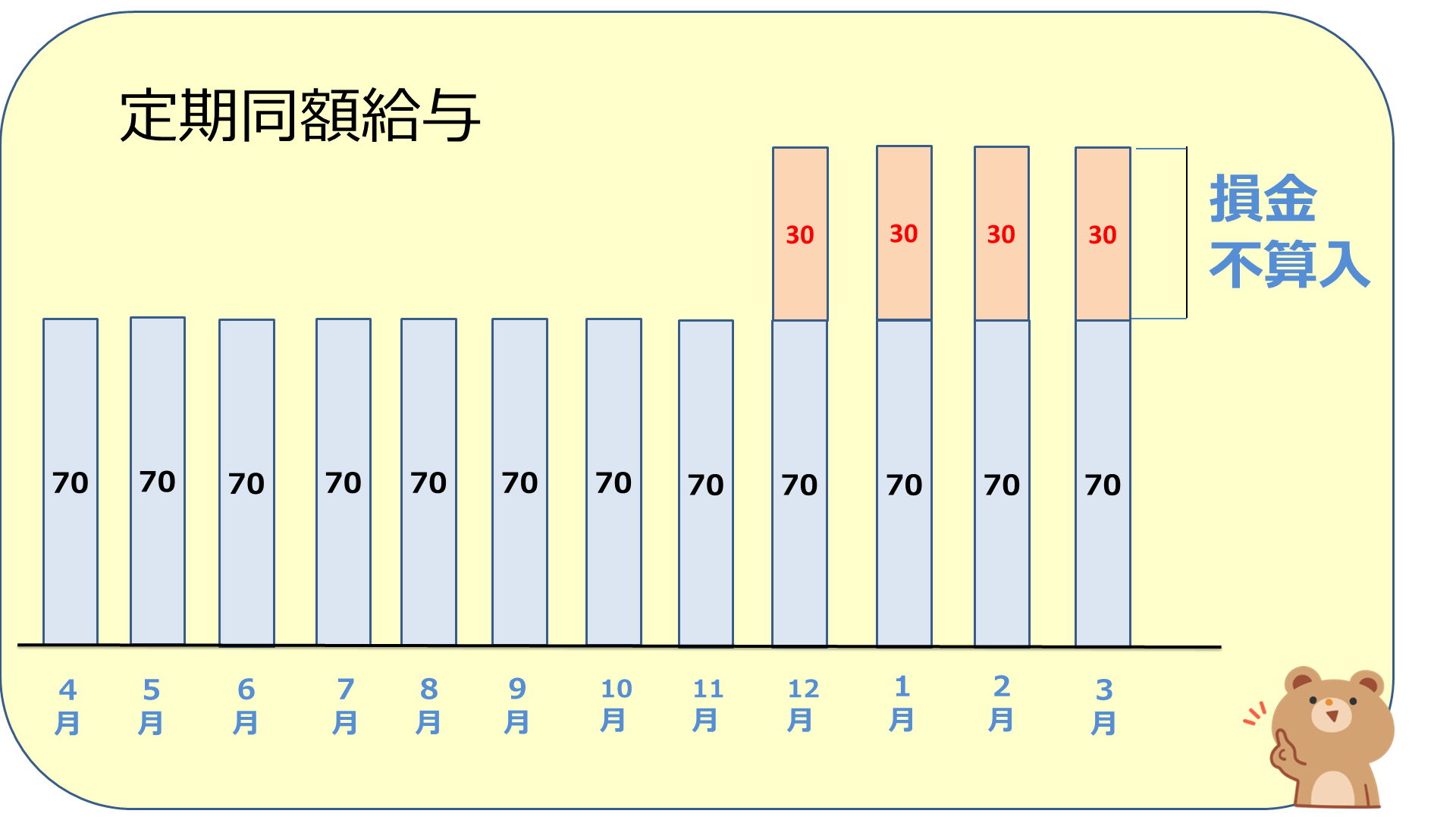

①定期同額給与

定期同額給与とは、議事録で決めた金額を、事業年度内の毎月、一か月以下の一定期間ごとに同額の報酬を支給する給与のことです。もっとシンプルに言うと、毎月同じ額の役員報酬を支給することです。

この報酬額は一年ごとに変更できます。ただし変更可能な時期は決まっていて、新しい事業年度が始まってから3か月以内に改定する必要があります。

また、職制上の地位や業績の悪化などの特定の条件を満たす場合も変更が可能ですが、原則としては毎月の支給額は一定でなければなりません。

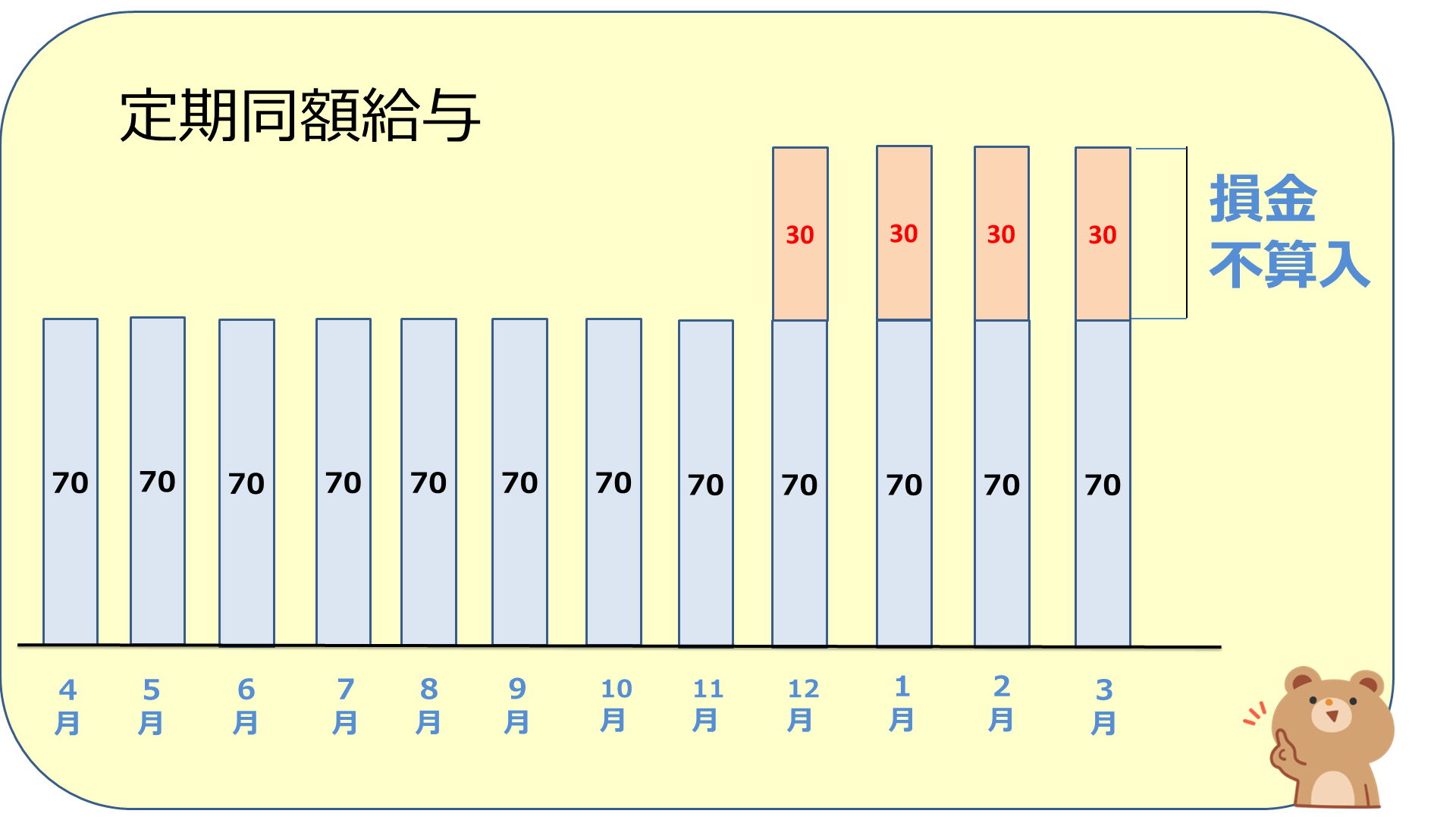

こちらの図は、期首の4月から毎月70万円を支給していて、年度後半の業績が好調だったため12月から30万円上げて100万円を支給した場合のものです。

この場合、定期同額から外れた部分、つまり12月から3月までの4ヶ月×30万円=120万円は損金になりません。

ですから毎年利益額を予測して、役員報酬額を計画的に設定する必要があります。

②事前確定届出給与

役員に対する賞与、つまりボーナスとして使用されているのが、この「事前確定届出給与」になります。

法人税法上、役員への賞与は原則として損金算入ができません。しかし例外として、役員への賞与を「いつ、いくら支給するか」について、あらかじめ税務署に届け出ることによって、役員賞与を損金に計上することが認められます。

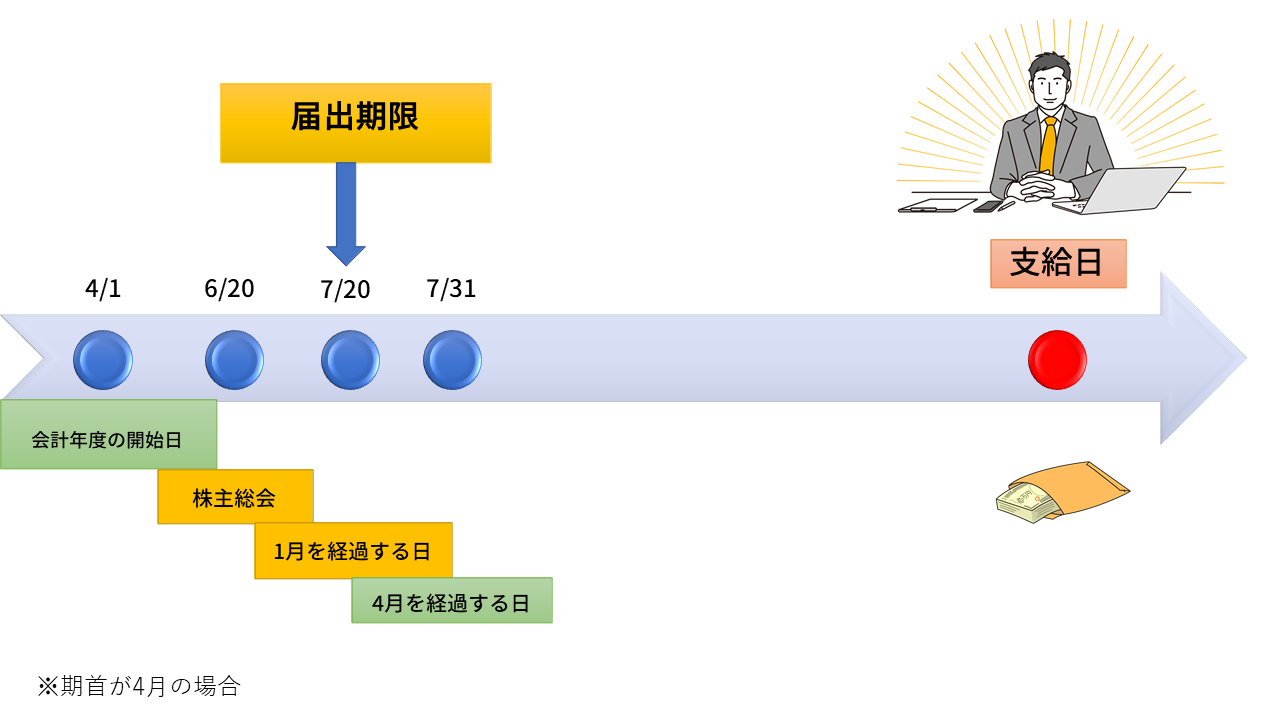

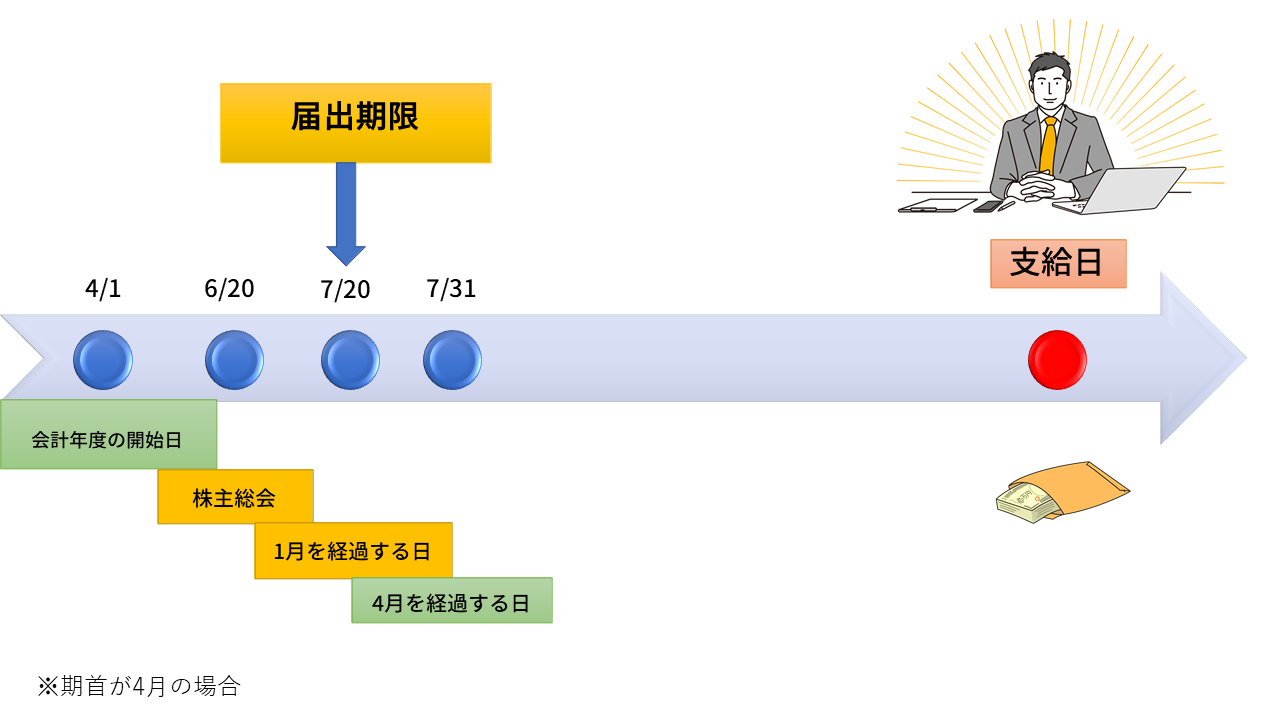

提出期限は

①株主総会の決議日より1カ月以内

②会計期間開始日より4カ月を経過する日

いずれか早い日になります。

たとえば期首が4月で、株主総会を6月20日に行う場合は、7月20日までに提出する必要があります。

支給時期や金額に関する変更は非常に制限が厳しく、届出した通りに支給しなければなりません。支給金額や支給日が少しでもずれると、全額が損金不算入となります。

そのため、届出の際には慎重に計画し、提出した内容に沿って支給することが重要です。また、届出の日付や支給金額を確認し、誤りがないように注意することが必要です。

3.支給しない場合は?

このように若干使いにくい制度になっている「事前確定届出給与」ですが、届出をしておいて結局全く支給しなかったとしても、特にペナルティ等はありません。

そのため、売上が読みにくい場合には決算対策のオプションとして活用することも可能です。

支給時期を決算月に指定して届出を出し、利益が出た場合は届出通りに支給し、利益が出ない場合は支給しないようにする、という方法です。

ただし、受け取らなかったとしても役員が課税されてしまう可能性があるため、役員が法人に事前確定届出給与の「辞退届」を提出し、株主総会で不支給を決議して議事録を作っておく必要がある点はご注意ください。

4.その他注意点

役員賞与には以下のような注意点があります。

4-1. 不当に高額でないこと

役員報酬は、職務内容や会社の収益、従業員に対する給与の支給状況、類似した会社の役員報酬を考慮する必要があります。

もし適切だと認められる範囲を超える場合、超過分は損金にできません。

4-2. みなし役員に注意

法人税法では、会社法で定める役員に加え、実質的に経営に従事している者も役員に含めます。

この「実質的に経営に従事している者」を「みなし役員」と言います。

例えば、登記上の役員でないからといって社長の奥さんに賞与を支払って経費にしていると、税務調査が入ったときに、奥さんが経営に従事している「みなし役員」と判定されることがあります。

まとめ

「事前確定届出給与」を活用することで、役員賞与を損金に計上することが認められます。届出通りに支給しないと全額が損金不算入になる等の注意点がありますが、売上が読みにくい場合の決算対策として活用することも可能です。

You Tube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらも合わせてご覧ください。