中小企業の経営者にとって、ビジネスとプライベートの線引きはなかなか難しいものです。

とは言え、かかった費用に関しては、明確に「経費になるもの」と「ならないもの」を仕訳する必要があります。

そこで今回は、社長のプライベートな費用はどこまで経費にできるのか、について解説します。

The following two tabs change content below.

1.社長はどこまで経費にできる?

➀社長の身の回りの費用

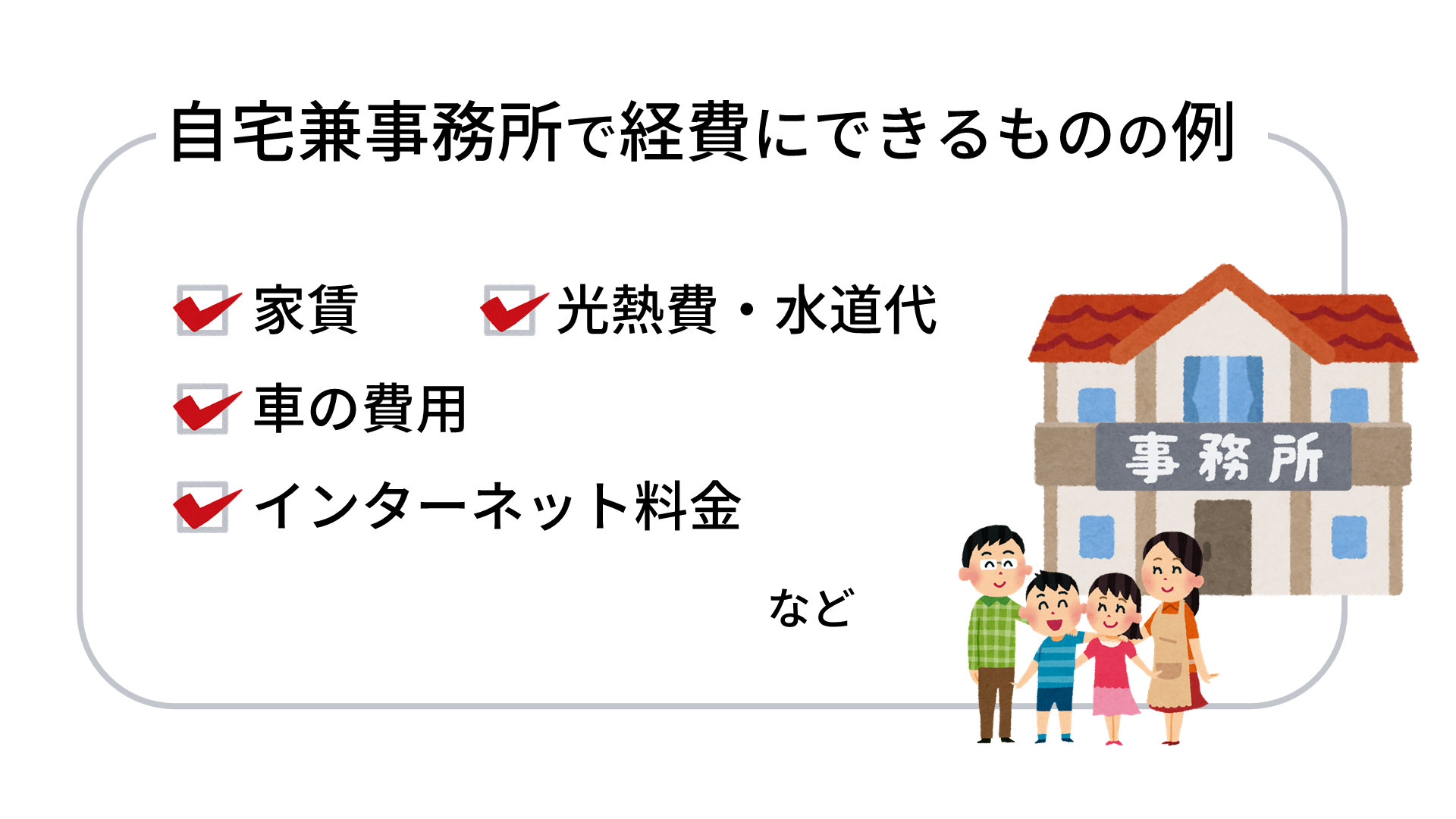

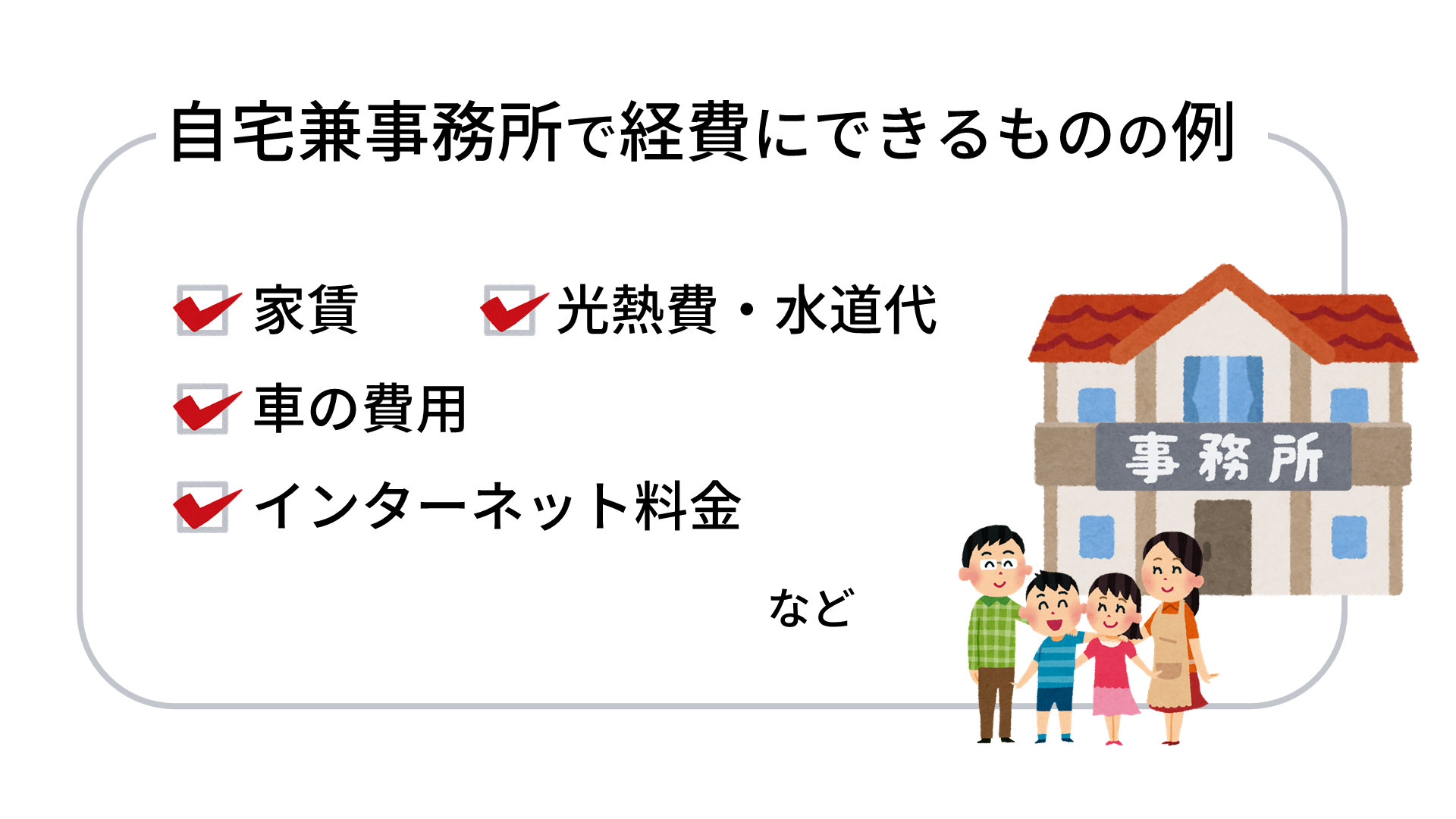

自宅を事務所として利用している場合、家賃や光熱費などの一部を経費として扱うことができます。

家賃は「自宅内で事業に使用しているスペースの面積」や、「自宅で仕事した平均時間」などから経費分の金額を計算することが可能です。

この場合、応接間を設けるなど、生活用のスペースと事業用のスペースを明確に区分けして、税務署への説明がきちんとできるようにしておく必要があります。

水道光熱費も、「事業に使用した時間」や「仕事場の床面積」などで計算して経費にできます。

車の費用

自動車は社用車として法人名義で購入することで、減価償却を通して会社の経費に計上することができます。

ただし、社長がプライベートでも社用車を使っている場合、私的に使っている部分も含めて計上していると、税務調査の際に賞与認定されてしまう可能性があります。

ですので、社長がプライベートで使った場合は使用料を払うように定めておくなどの対応が必要です。

またガソリン代も、仕事に使う割合分は経費に計上できます。走行距離や使用時間など記録をつけておき、客観的な数字を根拠に計算すると説得力が生まれます。

自宅兼事務所のインターネット代・機器代

自宅兼事務所のインターネット代については、ビジネス専用の回線を引いてもらうのが一番分かりやすいですが、難しければ使用した日数や時間で計算します。

応接間スペースにテレビを設置するのであれば、TV購入費用やNHKの受信料も経費として認められる可能性が高くなります。

Netflixやアマゾンプライムなど、サブスクリプション形式の動画サービスも、飲食店に備え付けのテレビで流してお客さんに視聴してもらう目的などであれば経費になると考えられます。

またスマートフォンの利用料金なども、仕事で使っている分は経費にできます。

②取引先の接待にかかる費用

接待交際費には、取引先等に対する接待費用や贈答品の代金などが含まれます。中小企業の場合年間800万円まで全額経費にすることが可能です。

ゴルフ代

プレーにかかる費用は、その費用が法人の業務上必要なものであると認められる場合には交際費になり、それ以外の場合にはその役員または使用人に対する給与、という扱いになります。

ゴルフクラブセットなどの道具代は、専ら業務でのみ使う場合は経費になる可能性があります。ゴルフバッグを経費にしたいのであれば、会社で保管し、接待の際に社員が誰でも利用できるように規程を整備する必要があります。

また、接待の行き帰りの交通費や車のガソリン代は経費になります。取引先の分を払ったら接待交際費、自分や社員の分なら旅費交通費です。

接待交際費は非常に曖昧で切り分けが難しいのですが、基本的には事業を目的としているかどうかという点が論点になります。ゴルフでも飲み会でも、親睦を深めることで仕事に繋がっているなら経費になります。

キャバクラ代

取引先と行くのであれば、キャバクラ代は問題なく経費にできます。

その際はきちんと領収書をもらって、「誰と行ったか」「何人で行ったか」などを書き残すことが必要です。

キャバクラは高額になりやすいので、税務調査の際に指摘されやすいのは確かですが、プライベートでなく『仕事上必要だった』ことがきちんと説明できれば問題ありません。

当然ですが、ウソの情報を領収書に書いて経費にしてはいけません。

発覚した場合は最悪脱税と判断され、重加算税による重いペナルティを課される可能性があります。

お中元・お歳暮・商品券

お中元やお歳暮、商品券は、1万円ぐらいまでが無難です。

ある程度深い付き合いの取引先でも、数万円の商品券を贈ると税務調査で疑われる可能性があります。

また、取引先に送るためだとしても、常識を超えた範囲で大量の商品券を1度に購入するのもおすすめできません。たとえば会社のお金で商品券を購入し、それを換金すれば脱税になりますし税務調査で指摘されやすいからです。

③その他の費用

家族旅行や帰省の費用

基本的には、家族旅行は事業に関係ないと判断されますので、経費になりません。

ですが、例えば、不動産投資の下見に行ったときなどは、経費になります。また、作家が次の作品の取材のために行ったときもOKです。きちんと事業に関係があると説明がつき、写真などで証拠を残しておくとより良いでしょう。

また、事業に関係した旅行であれば、一緒に行った家族の分も条件付きで経費できる場合があります。

たとえば、奥様が語学が堪能な方で、通訳代わりに海外についてきてもらったとか、何らかの説明が付けられるようであれば経費にできる可能性もあります。ですが、その際もお子さんの分は自己負担になります。

学費

社員が業務上必要な資格を取るために専門学校や大学院に通う場合の学費なら、研修費や福利厚生費などで経費で落とせます。

経費になるのは、「経理担当の社員のスキルアップのため会計の専門学校に通わせる」といった、業務への関連が明らかな場合です。

医者が息子に後を継がせようと大学の医学部に入学させた場合、などは現状会社に属していませんし、実際に後を継ぐかは確定していないので、経費にはできません。

まとめ

中小企業の経営者にとって、ビジネスとプライベートの線引きは難しいものですが、範囲を正しく認識することで、今まで社長個人のお金で払っていた費用を、会社の経費にできるようになるかもしれません。

You Tube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらも合わせてご覧ください。