法人設立前後は多忙を極めますが、その中でも忘れてはいけないのが節税対策です。

創業時から適切に節税をするとしないとでは、キャッシュフローに大きな差が生じてしまいます。

起業直後でなければ活用できない節税手段も存在するため、これを逃さないことが重要です。

今回の記事では、設立一期目から行うべき節税対策について詳しく解説します。法人設立を考えている方は、良いスタートダッシュを切る為にも、ぜひ最後までご覧ください。

The following two tabs change content below.

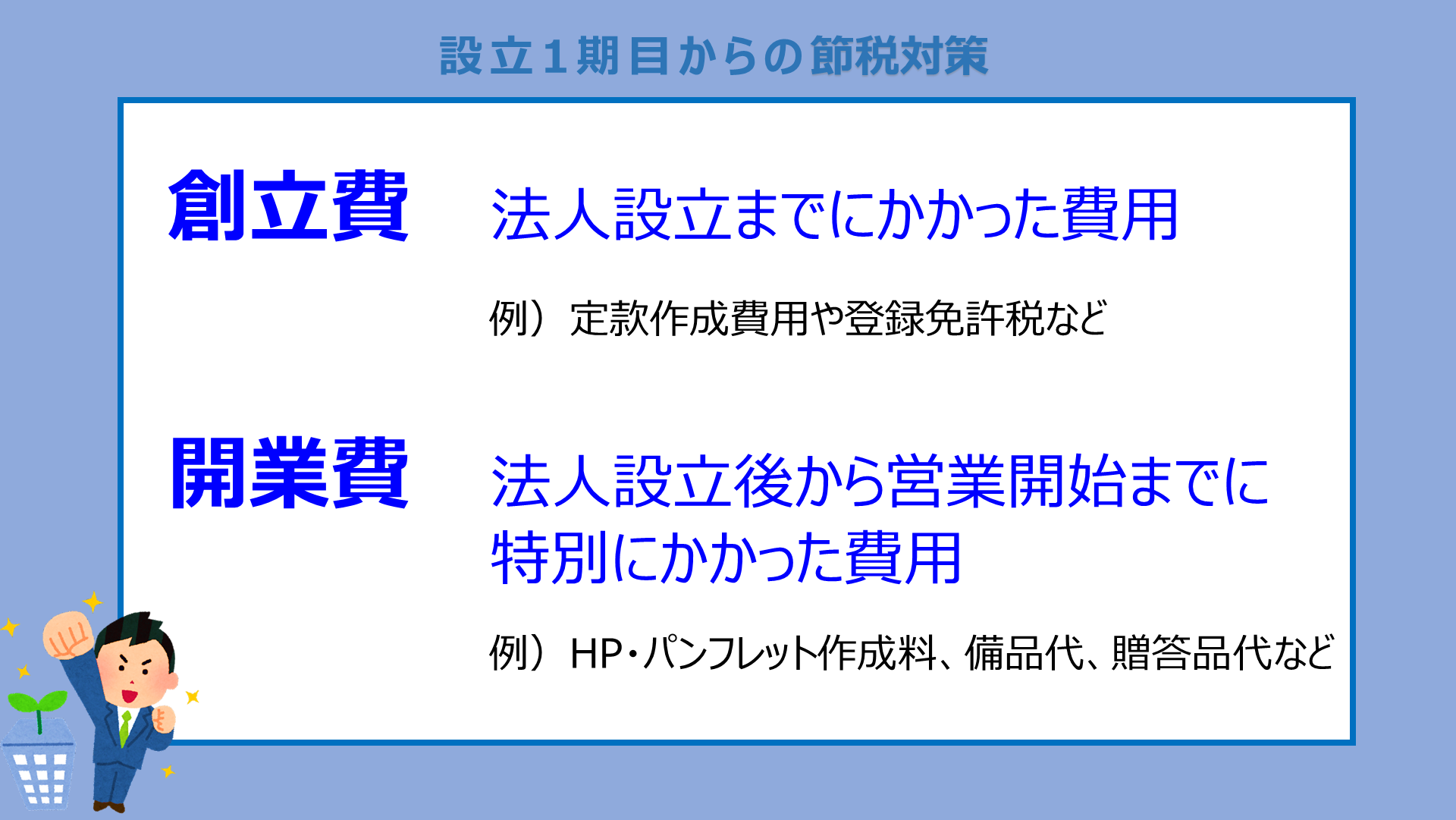

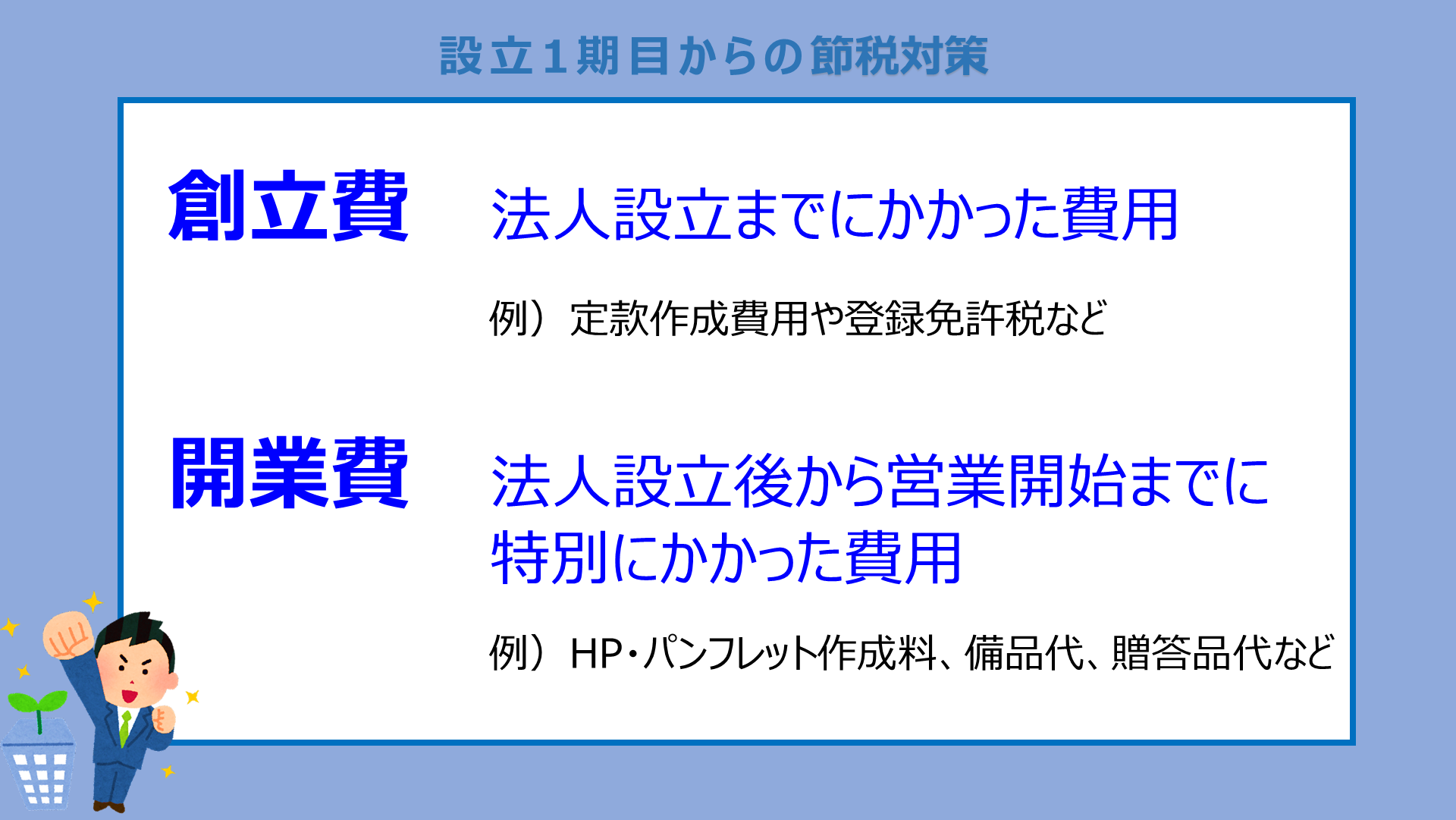

1.創立費・開業費

創業時にやるべき節税対策として、創立費・開業費は必ず押さえるべきポイントです。

どちらも法人設立時に発生する費用ですが、

- 創立費:法人設立までにかかった費用

- 開業費:法人設立後から営業開始までに特別にかかった費用

という分類になります。

具体的には、定款作成費用や登録免許税などは創立費、宣伝のためのHPやパンフレット作成料、オフィスの備品代、挨拶回りの贈答品代などは開業費にあたります。

これらは「繰延資産」として、税務上、好きな金額・タイミングで費用化できます。これを任意償却といいます。つまり、償却額が0円でも全額でも税制上問題ありません。

その為、赤字の時は償却せず、事業が黒字化した時に経費化すれば、効果的な税金対策を行うことができます。開業費が多いような業種であれば、それだけでかなりの黒字を相殺することができます。

設立・開業にかかった費用の領収書は、漏れなく保管してください。

2.役員報酬の設定

役員報酬はルール通りに支給していれば、まとまった金額が会社の損金となります。適切な役員報酬を設定することは会社と個人での手残りを増やすことにつながります。

しかし、役員報酬を高く設定しすぎると、会社の資金を圧迫してしまいます。また、役員報酬を上げ過ぎると、それにつれて個人の税金・社会保険料も高額になります。

反対に役員報酬が低すぎると、会社に利益が残り過ぎて、法人税の負担が重くなってしまいます。

その為、個人と会社の状態に応じた金額を設定することが大切です。

役員報酬の金額について、基本方針としては、

- 融資を受けたいなど業績を良くしたい場合→役員報酬を少なくし会社にお金を残す

- 個人で住宅ローンを多く組みたい→役員報酬を多くし個人にお金を残す

と考えるのが目安です。

顧問税理士ともよく相談したうえで決定してください。

なお、役員報酬は、期首から3カ月以内に決める必要があり、その後1年間は、原則としては変更できません。これを定期同額給与といいます。

会社を新規設立した時も3か月以内に役員報酬を決めて、その年度は一律の額を支給する必要があります。

最初の1、2か月目は0円にしておいて、ある程度、売上や経費などの目途が立ってきた段階で、3か月目から役員報酬を支払う、という形でも問題はありません。

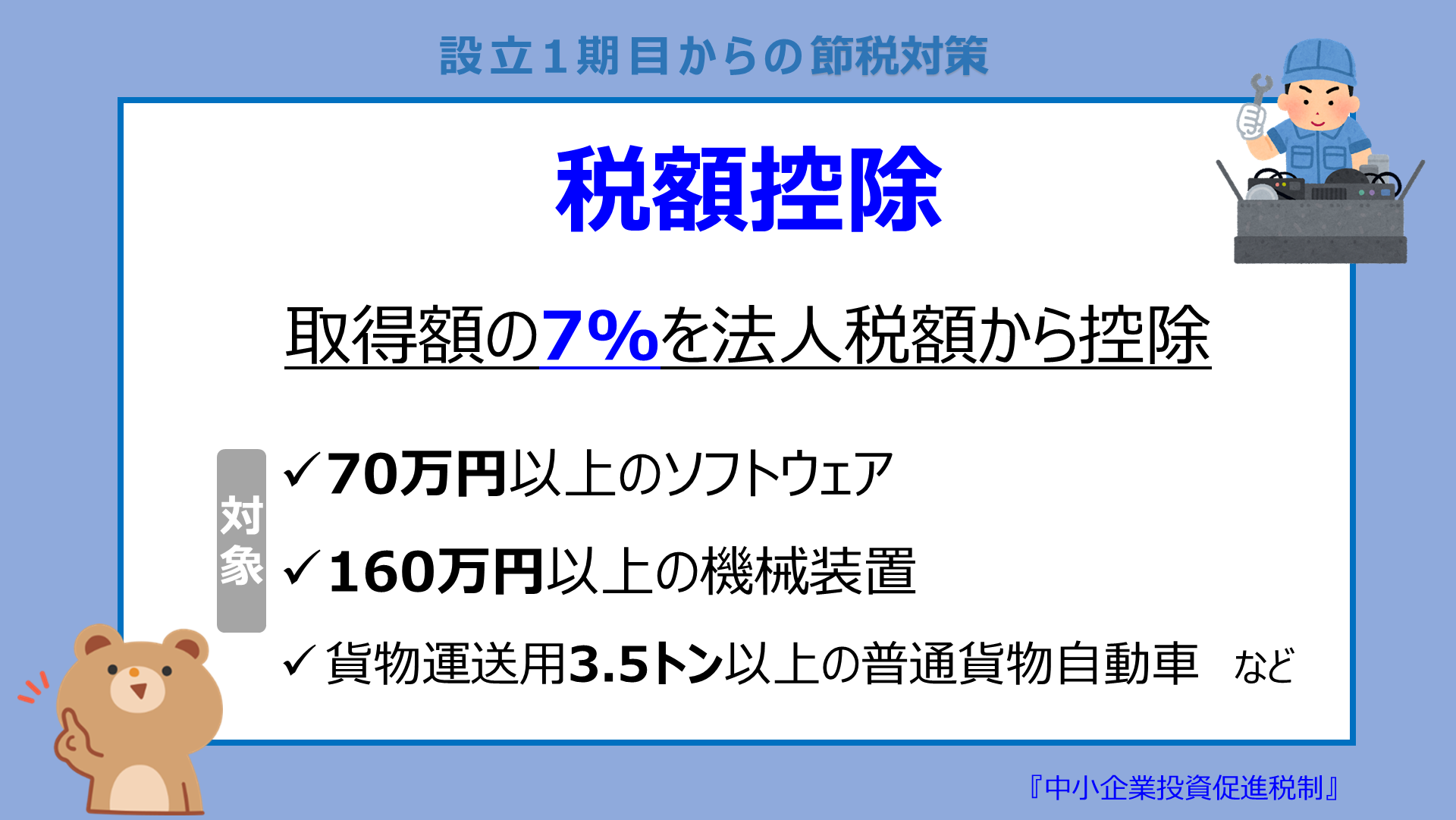

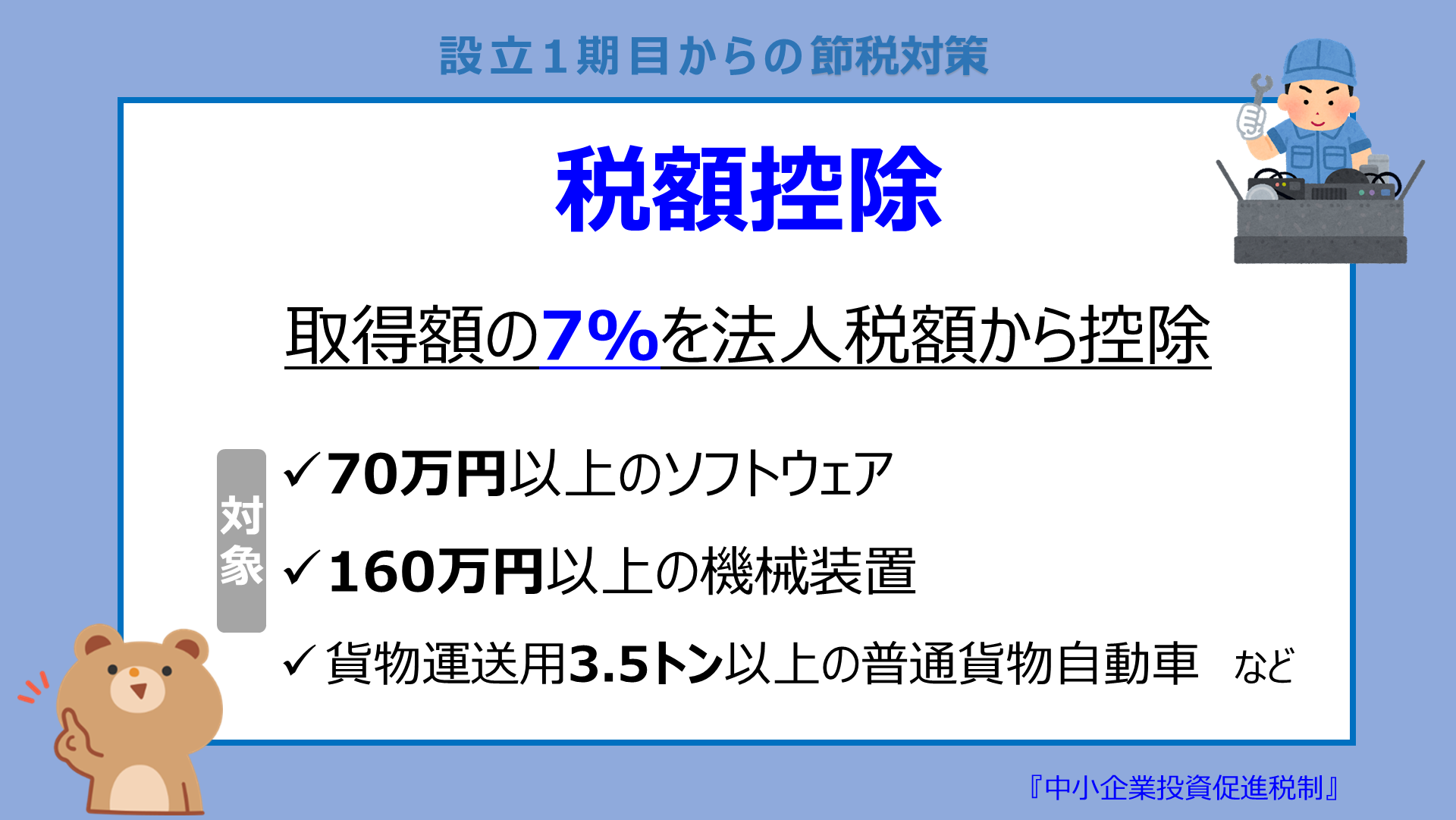

3.設備投資した場合

『中小企業投資促進税制』に基づいて、法人税の控除を受けることができます。

新品の機械や装置などを購入した場合、青色申告をしている中小企業は、取得額の7%を法人税額から控除できます。

対象になるのは、

- 70万円以上のソフトウェア

- 160万円以上の機械装置

- 貨物運送用3.5トン以上の普通貨物自動車

などです。

会社設立時に、大きな設備投資を行う製造業などには有利な制度です。

4.利益が出そうな場合

初年度からある程度の利益が見込まれそうな場合の節税を、3つご紹介します。

①出張手当

1つ目は出張手当です。

「出張旅費規定」を作成し、出張手当制度を整えると、経費精算の手間が省ける上、節税につながります。会社・従業員の双方にメリットが大きい方法です。

法人が「出張旅費規程」に基づいて決まった額を「出張手当」として支給した場合、業務上必要な経費なので、全額が損金に算入されます。

出張手当は消費税の課税仕入に当たるため、課税売上から控除されます。その結果、消費税の節税にもなります。

そして、受け取る役員や従業員の側でも、出張手当は給与所得として扱われないため、所得税・住民税がかかりません。

つまり、旅費が手当を下回れば、実質的な手取りが増えることになります。

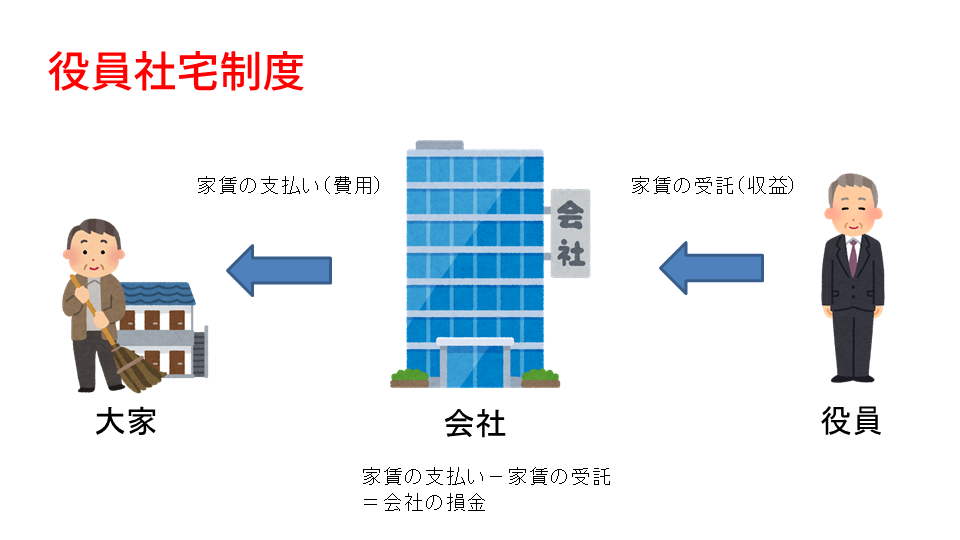

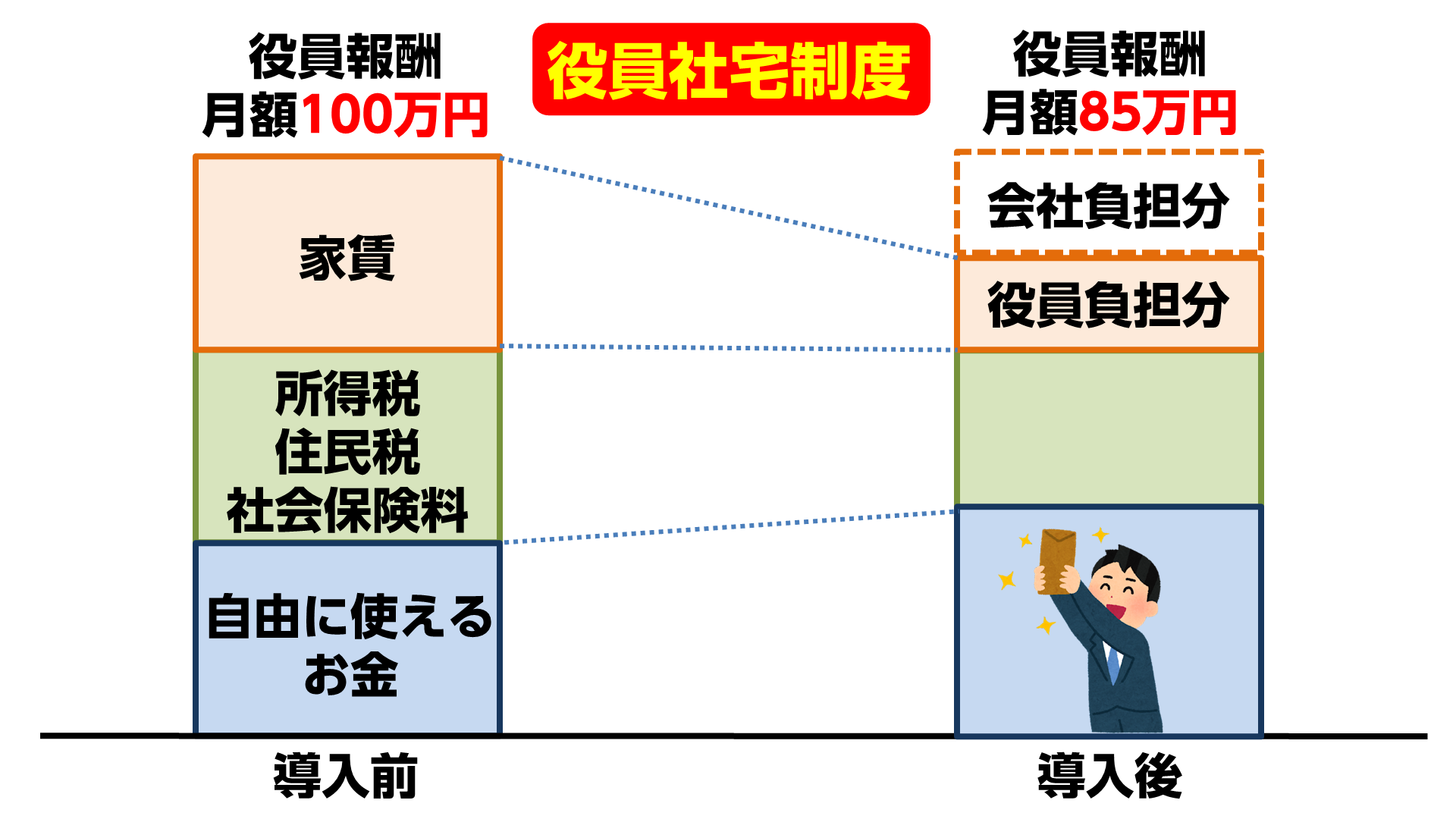

②役員社宅制度

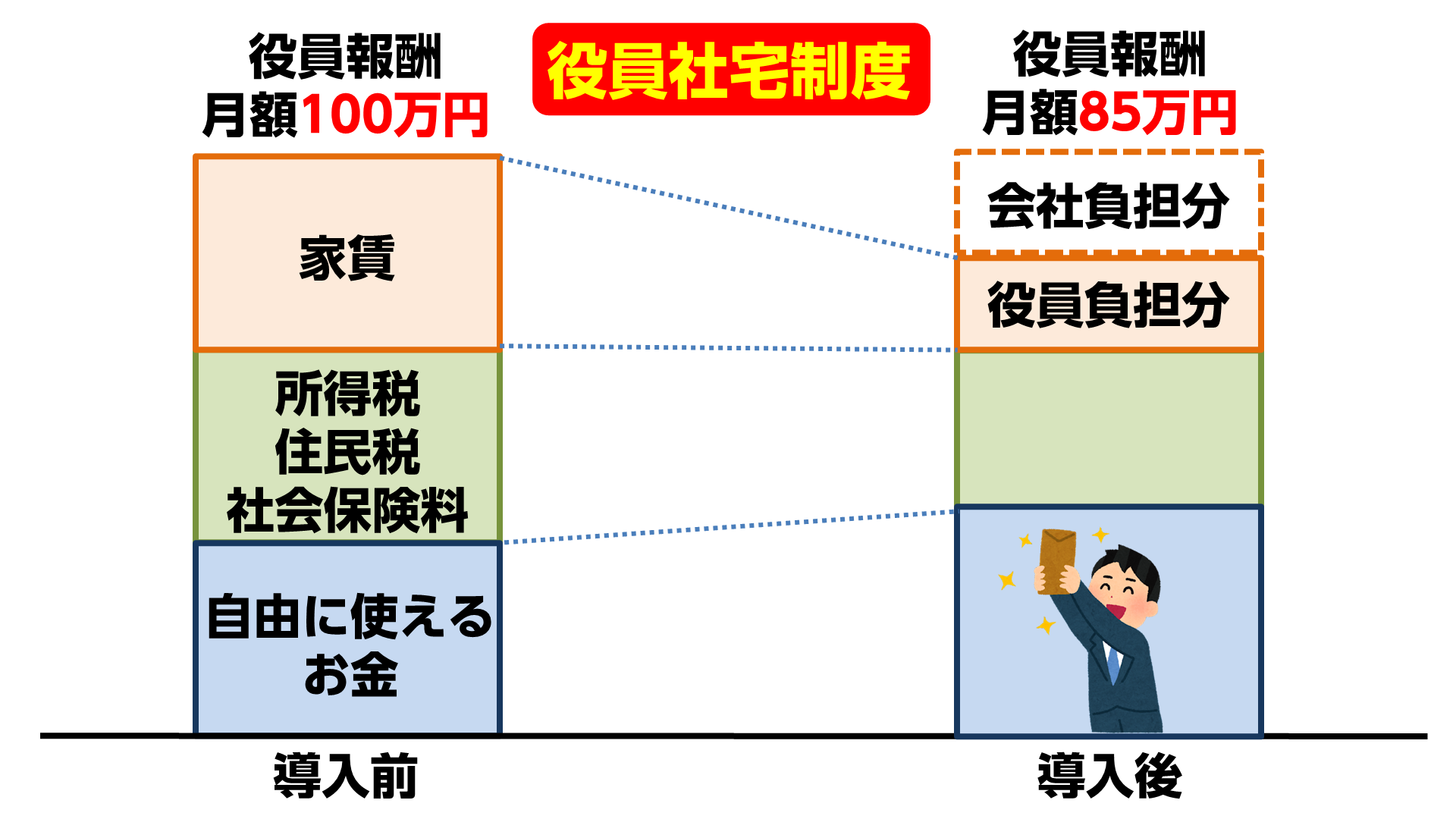

役員社宅制度を利用すると、法人と個人のどちらにも大きなメリットがあります。

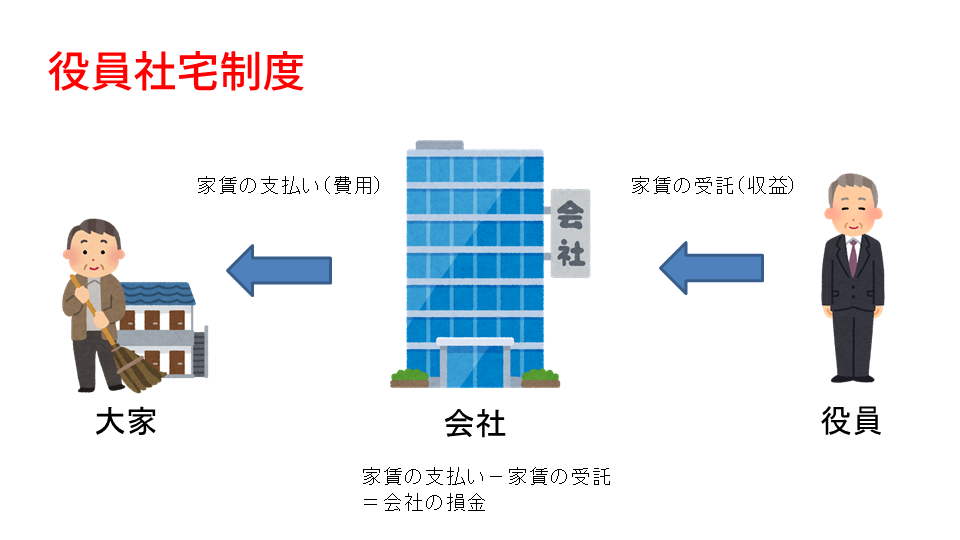

役員社宅の仕組みとしては、まず、マンションを会社名義で借りて、会社が大家に家賃を支払います。そして、その物件を役員に貸して、役員からは会社が設定した家賃を受け取ります。

この時、会社が支払う家賃と、役員から受け取る家賃相当額との差額が会社の損金になり、その分、法人税の節税になります。これが、法人側のメリットです。

一方個人としては、会社が負担する家賃分を役員報酬から減らすことで、役員の実質的な給与はそのままで、所得税・住民税・社会保険料の負担を減らすことができます。

つまり、実質的な手取り(可処分所得)を増やすことが可能になります。

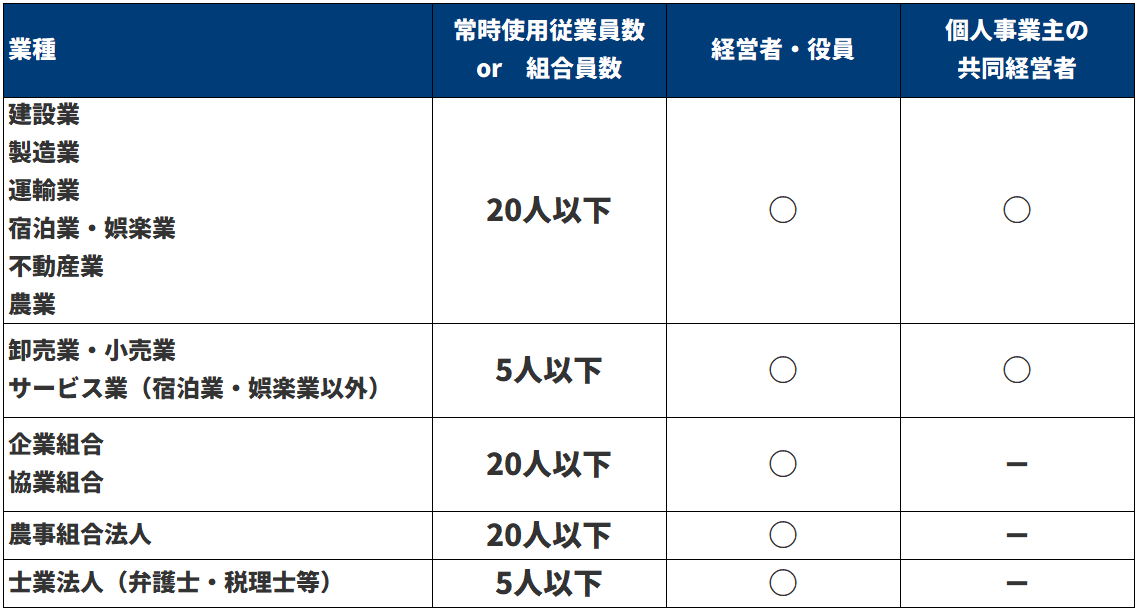

③小規模企業共済

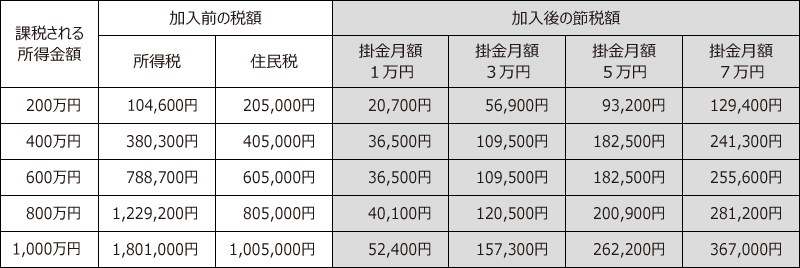

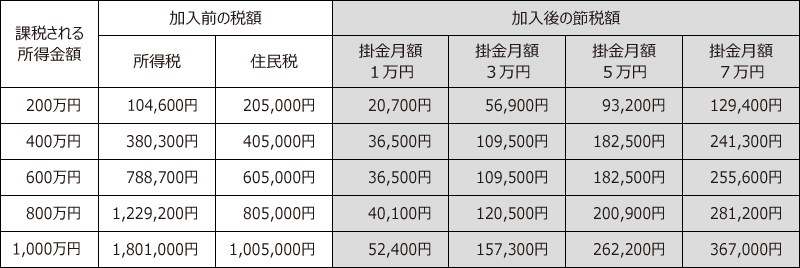

小規模企業共済は経営者のための退職金制度です。節税しつつ退職金を積み立てることができます。

掛金は月額1,000円から7万円までの範囲で増減可能かつ、全額が所得控除になります。解約時には最大で納付額の120%相当額が戻ってきます。

(中小機構)

年間課税所得が1,000万円の場合、月7万円積み立てれば年間36万7千円の節税になります。

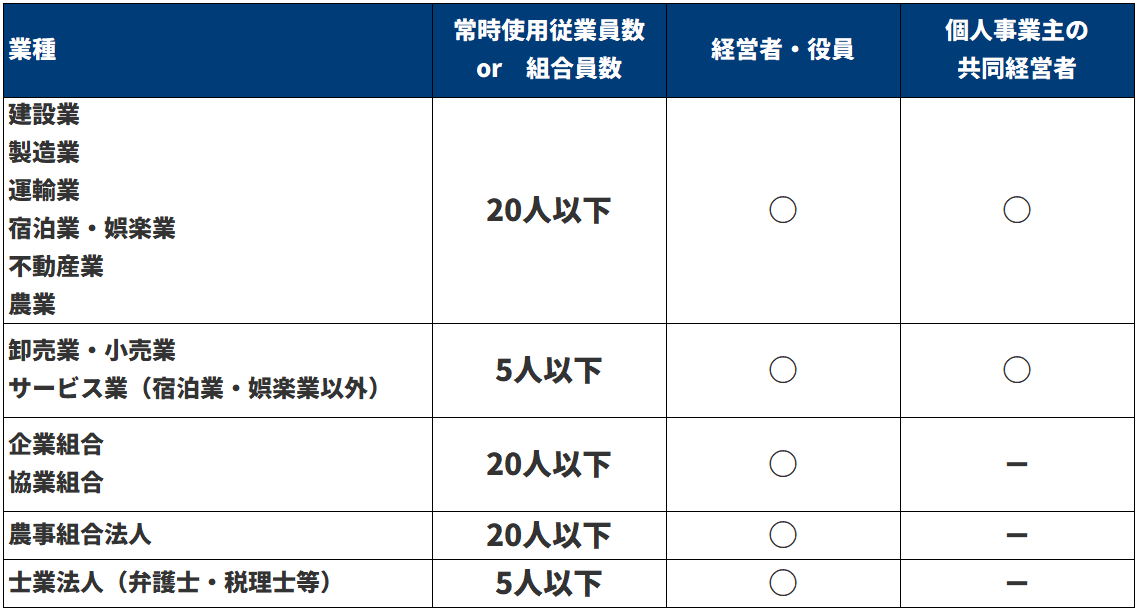

注意点としては、業種ごとに「小規模」と判断される基準が異なることです。例えば建設業では基準が20人以下ですが、士業では5人以下です。この条件より従業員が増えてしまうと加入できません。

その他、

- 加入期間が20年未満の場合は元本割れしてしまう

- 減額した分は運用されない

などの注意点もあるので、余裕ある金額から積み立てていくことをお勧めします。

5.決算直前の節税策

業績が順調で、多額の法人税が予想される決算前でも間に合う対策を、二つご紹介します。

①決算賞与

決算賞与とは企業が決算期に支給する臨時ボーナスのことです。決算賞与を従業員に支給すると、その全額を損金として算入できます。

もし支払いが決算期に間に合わなくても、

- 決算日までに支給額を全員に通知する

- 決算日から1ヶ月以内に支給する

- 今期中に経理処理をする

という要件を満たしていれば、支払い自体は翌年度であったとしても、今期の損金として計上できます。

②少額減価償却資産の特例

少額減価償却資産の特例を活用して、損金を増やすことも可能です。

=====小額減価償却資産の特例=====

資本金・出資金の額が1億円以下で青色申告をしている中小企業は

1つあたり取得価額30万円未満の減価償却資入金額の全額を、その年の損金に算入できる

通常は1年間に取得価額合計300万円まで費用処理できますが、新規設立の場合、年間限度額は月数で按分になります。

たとえば、設立から決算まで8ヵ月間の場合、300万円の12分の8(3分の2)になるので、200万円が限度額となります。

6.赤字決算だったら?

赤字だった場合、「繰越欠損金」として、その赤字を翌年度以降に最大10年間繰り越して、所得から控除することができます。

例えば以下の営業実績だったとします。

一期目:▲200万円 赤字

二期目: 100万円 黒字

「欠損金の繰越控除」が適用になれば、一期目の赤字200万円を、二期目に繰り越すことができます。

その為、二期目は100万円の利益と一期目の繰越欠損金を相殺できるので、法人税を支払う必要はありません。この場合。相殺してもまだ赤字分が上回っているので、余剰分を更に翌年以降の利益から差し引くこともできます。

適用の要件は、以下の3つです。

- 青色申告で確定申告をしていること

- その後の事業年度も確定申告をしていること

- 帳簿書類を保存していること

まとめ

創業時から一期目の決算までで出来る節税対策を紹介しました。

創業したばかり、または創業を考えている方は、ぜひ今回の記事を参考にしてください。

You Tube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらも合わせてご覧ください。