毎年5月から6月にかけて、お住まいの市区町村から「住民税決定通知書」が届きます。その通知書、中身を詳しく確認せず、記載された金額を言われるがままに支払ってはいないでしょうか?

実は、この通知書には自治体による計算ミスが含まれている可能性があり、特に「ふるさと納税」の控除が正しく反映されていないケースが後を絶ちません。

「去年より住民税が高い気がする…」と感じたなら、それは単なる気のせいではないかもしれません。気づかずに損をしてしまうことがないよう、ご自身の目で通知書をチェックすることが極めて重要です。

本記事では、住民税決定通知書の基本的な見方から、ふるさと納税の控除が正しく計算されているかを確認する具体的な手順、そして2024年度から始まった「森林環境税」についても詳しく解説します。

The following two tabs change content below.

まずは基本から!住民税決定通知書の読み解き方

住民税のチェックを行う前に、まずは通知書に記載されている各項目が何を意味するのかを理解しましょう。書式は自治体によって若干異なりますが、記載されている内容は概ね同じです。

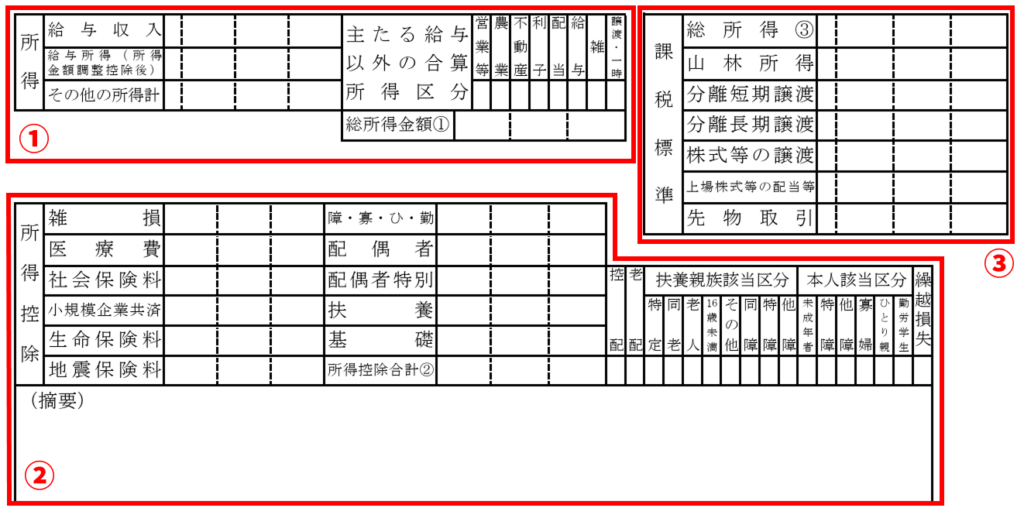

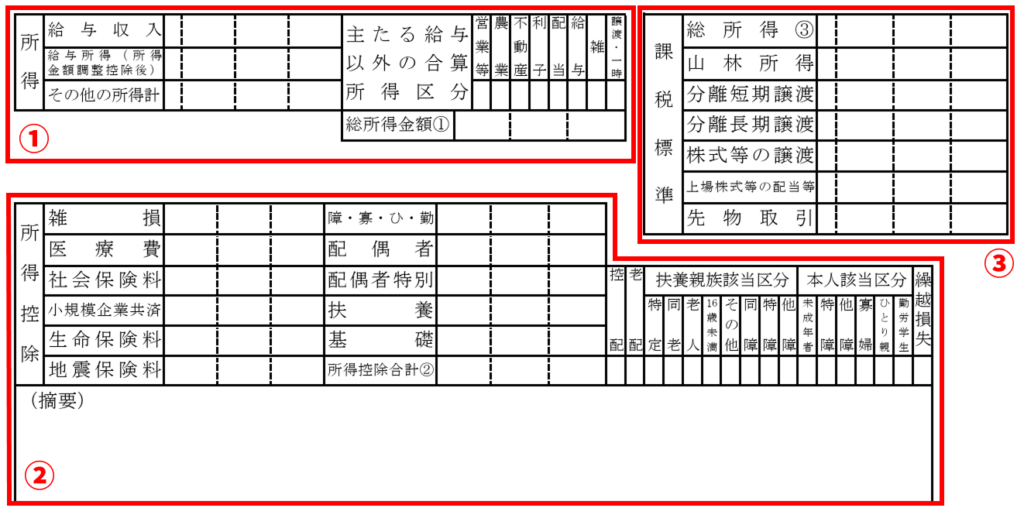

- ①給与収入・給与所得:会社員の場合、年収(給与収入)から給与所得控除を差し引いたものが「給与所得」となります。個人事業主の場合は、売上から経費を引いた「事業所得」などが「合計所得金額」として記載されます。

- ②所得控除の額の合計額:基礎控除や配偶者控除、社会保険料控除、生命保険料控除など、個人の事情に応じて所得から差し引かれる控除の合計額です。

- ③総所得(課税標準額):所得(①)から所得控除(②)を差し引いた金額で、これが実際に住民税率を掛ける基礎となる「課税所得」です。

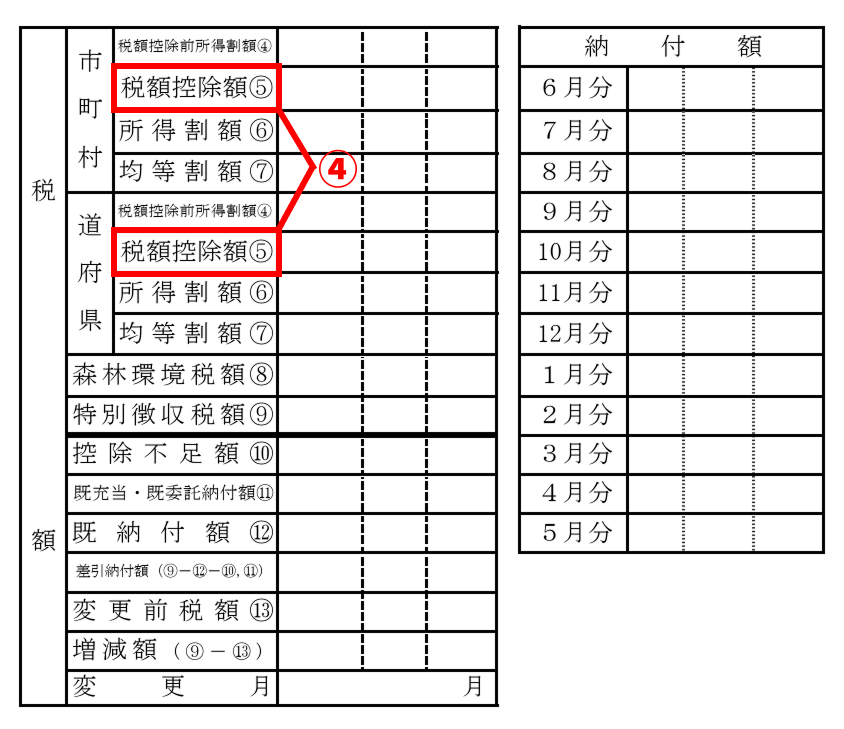

- ④税額控除額:算出された税額から直接差し引くことができる控除です。ふるさと納税の控除額は、この欄に記載されます。

大まかな流れとして、「収入」から「所得控除」を引いて「課税所得」を算出し、それに税率を掛けて「税額」を計算、最後に「税額控除」を引いて、最終的な納税額が決まる、と覚えておきましょう。

住民税が「増えた」と感じる理由と危険な落とし穴

「昨年と比べて、今年の住民税額が高い」と感じた場合、その理由はいくつか考えられます。

正当な理由と、2024年度特有の事情

まず考えられるのは、所得や控除額そのものの変動です。

- 給与や事業の売上が増え、単純に所得が増加した

- 子供が独立し、扶養控除が適用されなくなった

- 住宅ローン控除の適用期間が終わった

これらは、税額が増える正当な理由です。

また、2024年度(令和6年度)については、「定額減税」という特殊な要因があります。これは、物価高対策として、納税者1人あたり住民税から1万円(所得税からは3万円)が特別に控除される制度です。

つまり、他の条件が同じであれば、2024年度の住民税は昨年より1万円安くなるはずです。それにもかかわらず税額が増えている場合、所得増などの要因がそれを上回っているか、あるいは次にお話しする「計算ミス」の可能性を疑う必要があります。

見過ごせない「計算ミス」の可能性

そして、最も注意すべきが、自治体側の計算ミスです。特に、ふるさと納税の控除額の計算や、データ連携の過程で誤りが生じ、控除が正しく適用されていないケースが散見されます。

税金は行政が自動で計算してくれるもの、という思い込みは危険です。最終的に自分の資産を守れるのは自分だけ。必ず自己チェックを行う習慣をつけましょう。

【最重要】ふるさと納税は正しく控除されているか?具体的なチェック手順

ふるさと納税の控除が正しく反映されているかを確認する手順は、「ワンストップ特例」を利用したか、「確定申告」をしたかで異なります。

(1)ワンストップ特例を利用した方の確認方法

寄付先が5自治体以内で、確定申告が不要な会社員などが利用できるのが「ワンストップ特例制度」です。この制度を利用した場合、控除はすべて「住民税」から行われます。

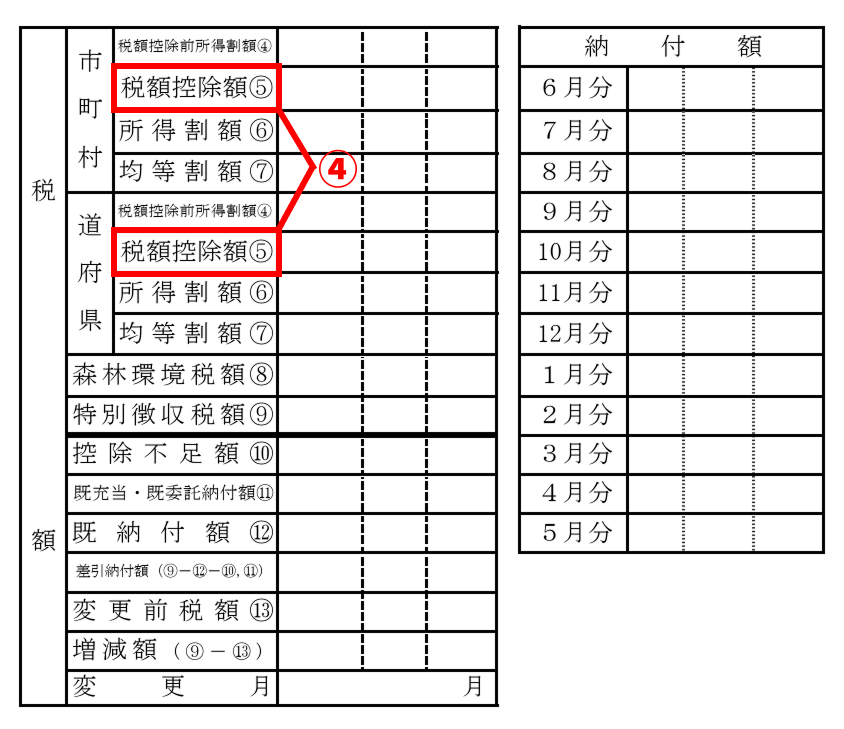

チェック方法は非常にシンプルです。住民税決定通知書の「④税額控除額」の欄を確認してください。

(図表:ワンストップ特例の計算式)(市民税の税額控除額+道府県民税の税額控除額)+2,000円=実際に寄付した合計金額

この計算式が成り立っていれば、ふるさと納税は正しく処理されています。もし金額が合わない場合は、寄付額がご自身の控除限度額を超えているか、自治体の処理ミスの可能性があります。

(2)確定申告をした方の確認方法(やや複雑)

個人事業主の方や、医療費控除などで確定申告をした方は、控除が「所得税」と「住民税」の両方から行われるため、確認作業が少し複雑になります。

お手元に「確定申告書の控え」と「住民税決定通知書」をご用意ください。

ステップ①:確定申告書で寄付金額と課税所得を確認する

まず、確定申告書の第一表「寄附金控除」の欄に記載されている金額を確認します。これは「寄付総額-2,000円」の金額です。また、同表の「課税される所得金額」も確認しておきましょう。

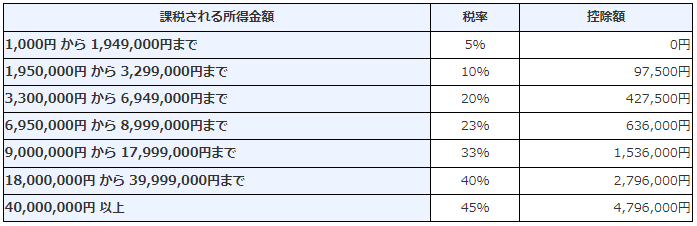

ステップ②:所得税の税率を確認する

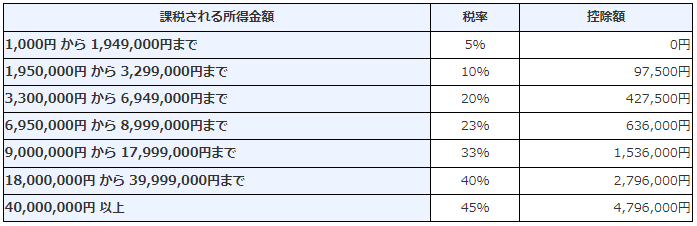

次に、ステップ①で確認した「課税される所得金額」を基に、ご自身の所得税率を確認します。

(出典:国税庁)

ステップ③:所得税から還付された金額を計算する

所得税から還付(控除)された金額は、以下の式で計算できます。

所得税からの還付額=(寄付総額-2,000円)×所得税率(+復興特別所得税率2.1%)

ステップ④:住民税から控除されるべき金額を計算する

所得税からの還付額が分かれば、住民税から控除されるべき金額も計算できます。

住民税からの控除額=(寄付総額-2,000円)-所得税からの還付額

ステップ⑤:住民税決定通知書の金額と照合する

最後に、ステップ④で計算した金額と、住民税決定通知書の「④税額控除額」の合計額が一致するかどうかを確認します。

この計算は複雑ですが、数万円単位の控除漏れが見つかる可能性もあります。ぜひ一度、時間を取って確認してみることをお勧めします。

2024年度から始まった「森林環境税」とは何か?

今年の住民税決定通知書を見て、「森林環境税1,000円」という見慣れない項目に気づいた方も多いでしょう。

これは、2024年度(令和6年度)から新たに徴収が始まった国税です。その名の通り、国内の森林整備やその促進のための財源を確保することを目的としており、住民税と合わせて、国内に住所を有する個人から年間1,000円が徴収されます。

「また新しい税金が増えたのか」と感じるかもしれませんが、実はこれにはカラクリがあります。2023年度まで、私たちは東日本大震災からの復興財源として「復興特別住民税」を年間1,000円負担していました。この復興特別住民税が2023年度で終了し、入れ替わる形で2024年度から森林環境税が始まったのです。

そのため、住民税の均等割部分の合計負担額としては、実質的に昨年までと変わりはありません。

もし誤りを見つけたらどうすればいいか?

セルフチェックの結果、ふるさと納税の控除漏れなど、明らかに計算に誤りがあると思われる場合は、すぐにお住まいの市区町村の役所の課税課(住民税担当課)に電話で問い合わせましょう。

その際は、手元に住民税決定通知書と、確定申告書や寄付の受領証など、根拠となる資料を準備しておくと、話がスムーズに進みます。誤りが認められれば、後日、税額が更正(修正)された新しい通知書が送られてきます。

まとめ

住民税は、私たちの所得に応じて課される、決して軽くない負担です。その計算を国や自治体に任せきりにするのではなく、送られてきた通知書にしっかりと目を通し、「自分の税金は、自分でチェックする」という意識を持つことが、これからの時代には不可欠です。

特に、ふるさと納税をされている方は、その恩恵を最大限に享受するためにも、年に一度のこの確認作業を習慣にすることをお勧めします。その一手間が、数万円単位の無駄な支出を防ぎ、あなたの資産を確実に守ることに繋がるのです。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しいメリットについて知りたい場合に、参考にしてください。