「もし、自分に万が一のことがあったら、この会社はどうなるのだろうか?」従業員を雇わず、たった一人で会社を切り盛りしている「一人社長」であれば、誰しもが一度はこのような不安を抱いたことがあるかもしれません。

会社の財産は誰のものになるのか。銀行口座はどうなるのか。残された家族は、どのような手続きに追われることになるのか。個人事業主の場合と、法人(一人社長)の場合とでは、その扱いは全く異なります。

この違いを正しく理解し、生前のうちから適切な対策を講じておかなければ、ご自身の死後、大切なご家族に、想像以上の負担と混乱を残してしまう可能性があります。

この記事では、一人社長(法人)と個人事業主、それぞれの立場で経営者が亡くなった場合に、会社や事業がどうなるのか、その法的な手続きと税務上の注意点を解説します。その上で、残された家族を守るために、今すぐ準備しておくべき最も重要な生前対策について、詳しくご紹介していきます。

The following two tabs change content below.

1.一人社長(法人)が亡くなった場合

まず、一人社長が亡くなった場合、その会社はどうなるのでしょうか。多くの人が誤解していますが、社長が亡くなっても、会社(法人)が自動的になくなるわけではありません。

会社は「存続」するが「機能停止」に陥る

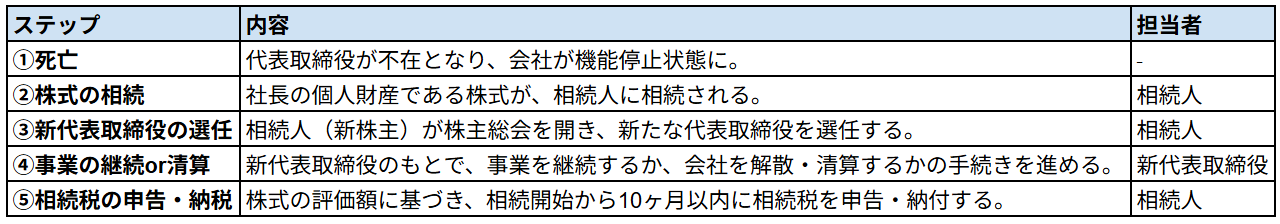

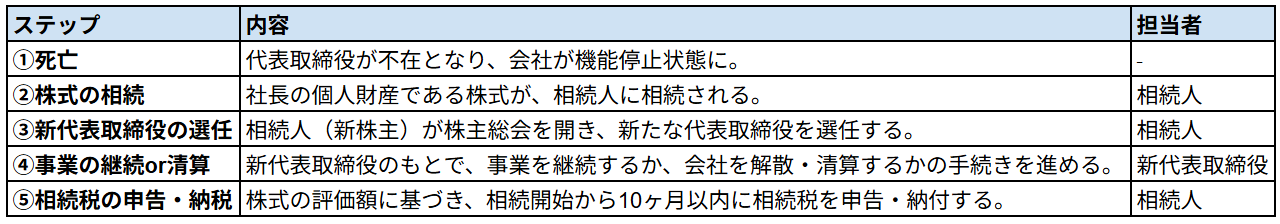

法律上、会社という「法人格」と、社長という「自然人」は、全く別の存在です。したがって、代表取締役である社長が亡くなっても、会社そのものは存続します。しかし、会社の意思決定を行い、銀行取引などの実務を執行する代表者が不在となるため、会社は事実上の「機能停止」状態に陥ります。この機能停止状態を解消し、会社を再び動かすか、あるいは清算(解散)するかの手続きを進めるのが、残された関係者の役割となります。

会社の株式は「相続財産」となる

では、会社の所有権、すなわち「株式」は、誰のものになるのでしょうか。一人社長の場合、その会社の株式の100%を、社長個人が所有しているのが一般的です。この株式は、社長個人の「相続財産」となります。

社長に配偶者や子といった相続人がいれば、その株式は、遺言がなければ法定相続分に従って、相続人へと引き継がれます。例えば、相続人が配偶者と子2人であれば、配偶者が2分の1、子がそれぞれ4分の1の株式を相続することになります。この株式の評価額が高ければ、当然、相続税の課税対象となります。

相続人が行うべき手続き

株式を相続した相続人(新株主)は、まず株主総会を開き、新たな代表取締役を選任しなければなりません。新しい代表者が決まらなければ、会社は機能停止したままです。相続人が自ら代表取締役に就任して事業を引き継ぐか、あるいは、事業を継続する意思がない場合は、会社を清算(解散)するための代表者(清算人)を選任し、会社の財産を整理していくことになります。

【図表】一人社長が亡くなった後の流れ

法人口座は凍結されるのか?

個人の場合、死亡の事実を金融機関が把握した時点で、その個人の銀行口座は直ちに凍結されます。一方、法人の場合は、社長が亡くなっても、法人格は存続しているため、法人口座が直ちに凍結されることはありません。

しかし、新しい代表取締役が選任され、法務局での役員変更登記を経て、銀行で代表者変更の手続きが完了するまでは、誰もその口座からお金を引き出したり、振り込んだりすることはできません。実質的には、口座が動かせない状態が続くことになります。

2.個人事業主が亡くなった場合

次に、個人事業主が亡くなった場合を見ていきましょう。こちらは、法人とは異なり、よりシンプルです。

事業は「終了」し、資産・負債はそのまま相続

個人事業主の場合、その事業は、事業主個人の人格と一体です。したがって、事業主が亡くなった時点で、その事業は自動的に終了します。

事業のために使用していた資産(店舗、機械、在庫、売掛金など)や、事業上の負債(借入金、買掛金、リース債務など)は、すべて個人の財産・借金として、他のプライベートな資産・負債と合算され、そのまま相続人に引き継がれます。事業を継続したい相続人がいれば、その資産と負債を引き継ぎ、新たに個人事業主として開業するか、法人を設立することになります。

相続人が行うべき税務手続き:「準確定申告」

個人事業主が年の途中で亡くなった場合、相続人は、通常の相続税の申告とは別に、もう一つ重要な税務手続きを行う必要があります。それが「準確定申告」です。

準確定申告とは、亡くなった方の、その年の1月1日から死亡日までの所得を計算し、相続開始を知った日の翌日から4ヶ月以内に、所得税の申告・納税を、相続人が代わって行う手続きです。この手続きを怠ると、無申告加算税などのペナルティが課されるため、注意が必要です。

3.家族に負担を残さないための、最も重要な生前対策

法人であれ、個人事業主であれ、経営者が突然亡くなった場合、残された家族は、深い悲しみの中で、複雑で煩雑な手続きに追われることになります。このような負担を少しでも軽減し、ご自身の築き上げてきた事業と財産を、円満に次世代へ繋ぐために、生前のうちから準備しておくべき最も重要な対策が「遺言書」の作成です。

なぜ遺言書が必要なのか?

- 事業承継の意思を明確にする:一人社長の場合、遺言書で「会社の株式は、事業を継ぐ意思のある長男にすべて相続させる」といったように、後継者を明確に指定しておくことで、株式が他の相続人に分散し、経営権が不安定になる事態を防ぐことができます。事業に全く関心のない家族が、突然、会社の株主となり、経営に口出ししてくる、といった混乱を避けるためにも、遺言書は不可欠です。

- 相続トラブル(争族)の防止:遺言書がない場合、遺産の分割は、相続人全員の話し合い(遺産分割協議)で決めることになります。この話し合いがまとまらなければ、相続手続きは停滞し、家族間に深刻な亀裂を生む「争族」へと発展しかねません。遺言書は、あなたの最後の意思として、円満な遺産分割を導くための、最も強力な道しるべとなります。

- 手続きの迅速化:遺言書で、誰がどの財産を相続するかが明確になっていれば、その後の銀行口座の名義変更や、不動産の相続登記といった手続きが、格段にスムーズに進みます。

遺言書は「公正証書遺言」で

遺言書には、自筆で作成するものなど、いくつかの形式がありますが、最も確実で、後のトラブルを防ぐ効果が高いのが、公証役場で公証人に作成してもらう「公正証書遺言」です。法律の専門家である公証人が関与するため、形式の不備で無効になるリスクがなく、また、原本が公証役場に保管されるため、紛失や改ざんの心配もありません。

まとめ

一人社長や個人事業主にとって、「自分に万が一のことがあった後」を考えることは、時に目を背けたくなるテーマかもしれません。しかし、その備えを怠ることは、残される家族に対する、大きな責任を放棄することにも繋がりかねません。

- 一人社長(法人)の場合:社長の死後も会社は存続するが、機能停止に陥る。会社の所有権である「株式」は相続財産となり、相続人が新たな代表者を選任する必要がある。

- 個人事業主の場合:事業主の死亡と共に、事業は終了する。事業用の資産・負債は、すべて個人の相続財産として引き継がれ、相続人は4ヶ月以内に「準確定申告」を行う義務がある。

そして、どちらのケースにおいても、残された家族を混乱から守り、ご自身の意思を確実に実現するための、最も強力で、かつ、誰にでもできる対策が「遺言書の作成」です。事業が順調で、お元気なうちにこそ、ご自身の事業承継と相続について、一度じっくりと考え、専門家のアドバイスも受けながら、具体的な準備を進めておくことを、強くお勧めします。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。