法人税や所得税の節税については、多くの経営者が熱心に取り組んでいます。しかし、日々の取引で必ず発生し、決算期には多額の納税が必要となる「消費税」について、戦略的な節税を意識している方は、意外と少ないのではないでしょうか。

消費税は、赤字であっても納税義務が発生する場合があるなど、会社のキャッシュフローに直接的なインパクトを与える、非常に重要な税金です。特に、インボイス制度の導入により、その仕組みはより複雑化しています。しかし、消費税の計算ルールを正しく理解し、適切な対策を講じることで、その納税額を合法的に、かつ大幅に削減することが可能です。

この記事では、インボイス制度導入後の現在において、法人が実践できる9つの具体的な消費税節税テクニックを、その仕組みと注意点と共に詳しく解説していきます。さらに、キャッシュフローを改善するための「中間納付額を減らす方法」についても触れていきます。

The following two tabs change content below.

1.消費税節税の基本戦略:2つの課税方式を理解する

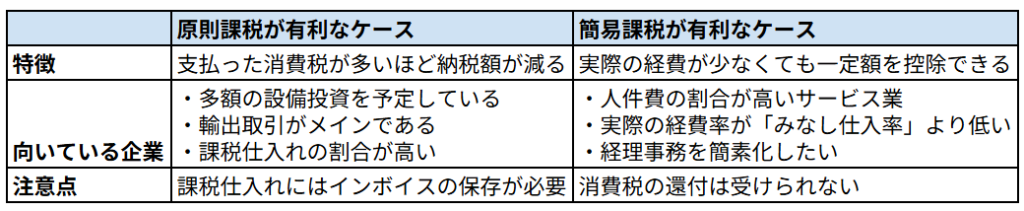

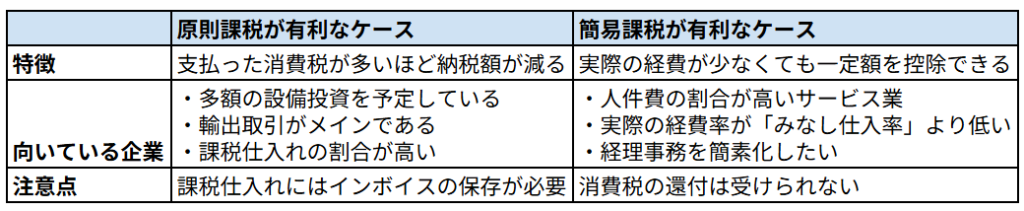

消費税の節税を考える上での大前提は、自社が選択している、あるいは選択できる納税額の計算方式(課税方式)を理解することです。計算方式には「原則課税」と「簡易課税」の2種類があり、どちらが有利になるかは、会社の業種や経費構造によって大きく異なります。

①原則課税(本則課税)

これは、消費税計算の基本となる方式です。計算式は「受け取った消費税額-支払った消費税額」となり、実際に支払った消費税額が多ければ多いほど、納税額は少なくなります。多額の設備投資を行った年や、輸出取引が多い事業者(輸出売上は消費税が免税されるため、支払った消費税の還付が見込める)などは、この原則課税が有利になります。

②簡易課税

これは、2期前の課税売上高が5,000万円以下の事業者が選択できる、簡便的な計算方式です。計算式は「受け取った消費税額-(受け取った消費税額×みなし仕入率)」となります。「みなし仕入率」は、事業の種類によって40%~90%の6段階に定められており、実際の経費が少なくても、一定割合を支払った消費税とみなしてくれるのが特徴です。人件費の割合が高いサービス業など、実際の課税仕入れが少ない事業者は、簡易課税を選択した方が有利になるケースが多いです。

【図表】課税方式の選択ポイント

課税方式は、一度選択すると原則として2年間は変更できません。2年間の事業計画を見据えた上で、シミュレーションを行い、有利な方を選択することが、節税の第一歩となります。

2.支払う消費税を増やし、納税額を圧縮するテクニック

原則課税を選択している場合、納税額を減らすための基本的な考え方は、「いかに課税仕入れ(支払う消費税)を増やすか」ということです。

③給与を「外注費」に切り替える

人件費の支払い方を「給与」から「外注費」へ切り替えることは、有効な手段の一つです。従業員に支払う「給与」は、消費税の課税対象外です。一方、外部の個人事業主や法人に業務を委託して支払う「外注費」は、消費税の課税対象(課税仕入れ)となります。例えば、社内で行っていた経理業務やデザイン業務を外部の専門家に委託することで、その支払いは「給与」から「外注費」となり、消費税の課税仕入れとして計上できるようになります。

④設備投資や社用車購入を活用する

決算前に利益が多く出そうな状況であれば、来期に予定していた設備投資や、社用車の購入などを前倒しで行うことも有効です。高額な設備や車両を購入すれば、その際に支払う消費税額も大きくなるため、その期の消費税納税額を大幅に圧縮できます。もし、その期の売上が少なく、設備投資額が非常に大きい場合は、消費税の還付を受けられる可能性もあります。

⑤出張手当(日当)を課税仕入れとして計上する

出張が多い会社であれば、「出張旅費規程」を整備し、日当(出張手当)を支給することで、消費税の節税が可能です。国内出張の場合、規程に基づいて支給される日当は、消費税の「課税仕入れ」として扱われます。規程がない場合、日当は「給与」と見なされ、課税仕入れにはできません。規程を一枚作成するだけで、法人税と消費税の両方を節税できる、非常に効果的な手法です。

3.その他の有効な節税テクニック

⑥売上を事業区分ごとに分けて計算する(簡易課税向け)

簡易課税を選択しており、かつ、複数の異なる事業を営んでいる場合に有効なテクニックです。簡易課税では、事業の種類によって「みなし仕入率」が異なります。例えば、小売業(第2種:80%)と卸売業(第1種:90%)の両方を行っている場合、売上を事業区分ごとにきちんと分けて経理することで、卸売部分については、より有利な90%のみなし仕入率を適用でき、消費税の納税額を抑えることができます。

⑦収入印紙を金券ショップで購入する

契約書などに貼付する収入印紙は、郵便局や法務局で購入すると非課税取引となります。しかし、金券ショップで購入した場合は、課税仕入れとして扱われます。これは、国税庁の法令解釈通達でも認められている、合法的な節税方法です。高額な契約が多く、収入印紙の使用量が多い企業にとっては、見逃せないポイントです。

⑧インボイス制度の「2割特例」を活用する

インボイス制度の開始を機に、免税事業者から課税事業者になった個人事業主や法人は、「2割特例」という非常に有利な制度を活用できます。これは、受け取った消費税額の8割を、そのまま支払った消費税額とみなし、残りの2割だけを納付すればよい、という特例です。業種にかかわらず、みなし仕入率が80%になる、極めて強力な簡易課税制度と考えることができます。この特例は、2026年9月30日を含む課税期間まで適用可能です。

⑨法人化して消費税の免除期間を活用する

個人事業主として課税売上高が1,000万円を超え、課税事業者になっている場合、法人化することで、最大2年間、再び消費税の免税事業者に戻れる可能性があります。法人と個人は別人格として扱われるため、新設法人は、原則として設立から2年間は、基準期間(2期前)の売上が存在せず、免税事業者となるためです。ただし、資本金が1,000万円以上の場合や、特定期間の売上・給与が1,000万円を超えた場合は、早期に課税事業者となるため注意が必要です。

4.キャッシュフローを改善する「中間納付」の工夫

最後に、節税とは少し異なりますが、資金繰りを楽にするためのテクニックをご紹介します。前年の消費税額が48万円を超えた事業者は、年に数回、消費税の中間納付を行う義務があります。この中間納付額は、原則として、前年の納税額を基に計算されます。

しかし、当期の業績が前年よりも悪化している場合、「仮決算」を行うことで、中間申告期間の業績を基に中間納付額を再計算し、納付額を減らすことが可能です。最終的に年間に支払う税額は変わりませんが、当面のキャッシュアウトを抑え、資金繰りを改善する効果が期待できます。

まとめ

消費税は、法人税や所得税と並ぶ、企業の大きな税負担です。しかし、その計算の仕組みは複雑で、多くの経営者が、その節税の可能性に気づいていないのが実情です。

- 課税方式の選択:自社のビジネスモデルに合わせて、「原則課税」と「簡易課税」のどちらが有利かを、定期的に見直す。

- 経費構造の見直し:給与を外注費に切り替えたり、出張手当を導入したりすることで、課税仕入れを戦略的に増やす。

- 各種特例の活用:インボイス制度の「2割特例」や、法人化による「免税事業者」のメリットを最大限に活用する。

これらの対策を一つひとつ検討し、実行していくことで、消費税の納税額は確実に変わってきます。インボイス制度の導入で、消費税への関心が高まっている今こそ、自社の消費税対策を、根本から見直してみてはいかがでしょうか。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。