事業の成長や生産性の向上に、積極的な設備投資は不可欠です。しかし、高額な機械やシステムの導入には、多額の初期費用が必要となり、多くの経営者がその決断に躊躇するのが実情ではないでしょうか。通常の会計ルールでは、設備投資の費用は、耐用年数に応じて数年間にわたり分割して経費計上(減価償却)するため、投資を行った年に、税負担が劇的に軽くなるわけではありません。

しかし、中小企業には、この常識を覆す、国が用意した強力な「特権」とも言える税制優遇制度が存在します。それが、「中小企業経営強化税制」と「中小企業投資促進税制」です。これらの制度を正しく理解し、活用することで、設備投資にかかる費用を一気に経費化(即時償却)したり、納めるべき法人税額から直接差し引いたり(税額控除)することが可能になります。

この記事では、中小企業の経営者が知っておくべき、この2つの強力な設備投資減税制度について、それぞれの仕組みと適用要件、そして、自社の状況に応じて「即時償却」と「税額控除」のどちらを選択すべきか、その判断基準を詳しく解説していきます。

The following two tabs change content below.

1.中小企業経営強化税制:即時償却も可能な強力な優遇措置

まずご紹介するのは、2つの制度の中でも、より強力な節税効果が期待できる「中小企業経営強化税制」です。

制度の概要と2つの選択肢

この制度は、中小企業が、自社の生産性などを高めるための特定の設備を新たに取得した場合に、以下のいずれか有利な方の税制優遇を選択適用できる、というものです。

- ①即時償却:取得した設備の取得価額の全額(100%)を、その設備を事業の用に供した事業年度に、一括で損金(経費)として計上できます。

- ②税額控除:取得した設備の取得価額の10%(資本金3,000万円超1億円以下の法人は7%)を、その事業年度の法人税額から直接差し引くことができます。

例えば、3,000万円の機械を導入し、即時償却を選択した場合、その年に3,000万円の損金が生まれます。法人税等の実効税率が30%であれば、約900万円もの税負担を軽減(将来への繰延べ)できる計算になり、その効果は絶大です。

適用を受けるための主な要件

この強力な優遇措置を受けるためには、いくつかの要件を満たす必要があります。

- 対象者:青色申告を行う中小企業者等(資本金1億円以下の法人、常時使用する従業員数が1,000人以下の個人事業主など)。

- 手続き:事前に、自社の生産性を向上させるための具体的な計画「経営力向上計画」を策定し、国の認定を受ける必要があります。

- 対象設備:計画に基づき、一定の価額以上(例:機械装置なら1台160万円以上)の、新品の特定設備(生産性向上設備(A類型)など)を取得する必要があります。

- 適用期限:現行制度の適用期限は、2027年(令和9年)3月31日までとなっています。

手続きに手間はかかりますが、それを補って余りあるメリットがある制度です。

2.中小企業投資促進税制:より手軽に利用できる優遇措置

次にご紹介するのは、中小企業経営強化税制よりは優遇の度合いが小さいものの、より手軽に利用できる「中小企業投資促進税制」です。

制度の概要と2つの選択肢

この制度は、中小企業が新品の機械装置などを取得した場合に、以下のいずれかの税制優遇を選択適用できるものです。

- ①特別償却30%:通常の減価償却費に加えて、取得価額の30%を、初年度に上乗せして損金計上できます。

- ②税額控除7%:取得価額の7%を、法人税額から直接差し引くことができます。(※税額控除を選択できるのは、資本金3,000万円以下の法人または個人事業主に限られます。)

2つの制度の比較と使い分け

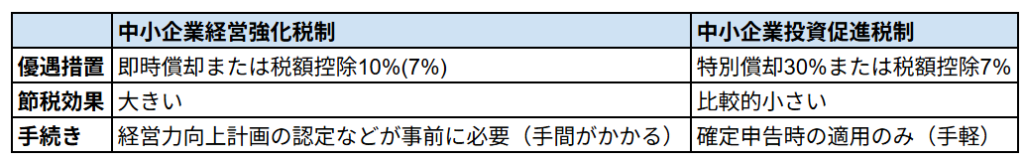

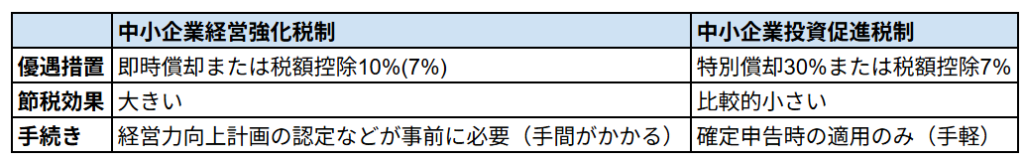

中小企業経営強化税制と、中小企業投資促進税制の最大の違いは、その「優遇の大きさ」と「手続きの手間」にあります。

【図表】中小企業経営強化税制と投資促進税制の比較

節税効果を最大限に追求するのであれば、経営力向上計画の認定を取得し、「中小企業経営強化税制」の適用を目指すべきです。しかし、計画認定の申請には、1ヶ月程度の時間が必要となるため、決算間際など、時間的な余裕がない場合には、より手続きが簡便な「中小企業投資促進税制」を活用する、という使い分けが考えられます。

3.「即時償却」と「税額控除」はどちらを選ぶべきか?

では、中小企業経営強化税制の適用を受けられるとして、「即時償却」と「税額控除」、どちらを選択するのが、より有利なのでしょうか。これは、会社の利益状況や、経営者が何を重視するかによって、その答えが変わってきます。

シミュレーションで比較する

500万円の設備(耐用年数5年、定額法で毎年100万円償却)を導入し、減価償却前の利益が毎年1,000万円、法人税率を30%と仮定して、5年間のトータルでの法人税負担を比較してみましょう。

- (A)優遇なし(通常の減価償却)の場合:

- 毎年の法人税額:(1,000万円-100万円)×30%=270万円

- 5年間の法人税合計:270万円×5年=1,350万円

- (B)即時償却を選択した場合:

- 1年目の法人税額:(1,000万円-500万円)×30%=150万円

- 2~5年目の法人税額:1,000万円×30%=300万円

- 5年間の法人税合計:150万円+(300万円×4年)=1,350万円

- (C)税額控除(10%)を選択した場合:

- 1年目の法人税額:(通常の法人税額270万円)-(税額控除50万円)=220万円

- 2~5年目の法人税額:270万円

- 5年間の法人税合計:220万円+(270万円×4年)=1,300万円

判断のポイント

このシミュレーションから、以下のことがわかります。

- 即時償却は「課税の繰り延べ」:即時償却は、初年度の税負担を劇的に軽くしますが、2年目以降の負担はその分重くなります。5年間のトータルで見れば、支払う法人税の総額は、通常の減価償却と変わりません。これは、税金の支払いを先送りする「課税の繰り延べ」の効果です。

- 税額控除は「本当の節税」:一方、税額控除は、納めるべき税額そのものを直接減らす効果があります。シミュレーションでも、5年間の法人税合計が50万円少なくなっており、これは純粋な「節税」となります。

どちらを選ぶべきか?

- 即時償却が有利なケース:

- 突発的に大きな利益が出た年度:初年度に大きな損金を作り、その期の税負担を大幅に圧縮したい場合に最適です。

- 資金繰りを改善したい場合:初年度の納税額が減ることで、手元のキャッシュフローが潤沢になります。その資金を、さらなる投資に回すことも可能です。

- 将来の業績に不安がある場合:将来、利益が出るか不透明な状況では、確実に利益が出ている当期の税金を減らす方が、賢明な判断と言えます。

- 税額控除が有利なケース:

- 今後も安定して利益が見込まれる場合:長期的な視点で、支払う税金の総額を最も少なくしたいのであれば、税額控除が有利です。

- ただし、「控除限度額」に注意:税額控除には、「その事業年度の法人税額の20%」という上限が設けられています。もし、計算した控除額がこの上限を超えた場合、控除しきれなかった分は、翌年に1年間だけ繰り越せますが、それでも使いきれなければ、その分は消滅してしまいます。利益が少ない年度に、非常に高額な設備投資を行う場合は、税額控除のメリットをフルに享受できない可能性もあるため、注意が必要です。

まとめ

中小企業に認められた「中小企業経営強化税制」と「中小企業投資促進税制」は、設備投資に伴う資金負担と税負担を、同時に軽減してくれる、極めて強力な支援制度です。特に、経営力向上計画の認定を前提とする「中小企業経営強化税制」は、その優遇の度合いが非常に大きく、活用しない手はありません。

そして、「即時償却」と「税額控除」のどちらを選択するかは、自社の経営状況と、何を優先するかによって決まります。

- 当面のキャッシュフロー改善と、大きな利益の圧縮を優先するなら→即時償却

- 長期的な視点で、支払う税金の総額を減らしたいなら→税額控除

これらの制度は、期限が定められています。設備投資を計画する際には、常にこれらの税制優遇の活用を視野に入れ、最適な選択をするために、ぜひ顧問税理士などの専門家と相談してみてください。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。