個人の資産運用として、FX(外国為替証拠金取引)は非常にポピュラーな選択肢となりました。しかし、その利益にかかる税金の仕組みは、株式投資などとは異なり、特に利用するFX会社が国内か海外かによって、全く異なるルールが適用されることをご存知でしょうか。

この税制の違いを理解しないまま取引を続けると、本来であれば不要だったはずの重い税負担に直面したり、活用できるはずの節税策を見過ごしてしまったりする可能性があります。「FXの利益は、いくらから申告が必要なのか?」「取引手数料以外に、経費として認められるものはないのか?」「海外FXの税金が高すぎると聞いたが、何か対策はあるのか?」

この記事では、これらの疑問に答えるべく、まず国内FXと海外FXの決定的な税制の違いを解説します。その上で、FX取引で経費として認められる具体的な費用項目、そして、特に税負担が重くなりがちな海外FXトレーダーが検討すべき、法人化を含めた戦略的な節税方法について、最新の情報を交えながら詳しくご紹介していきます。

The following two tabs change content below.

1.国内FXvs海外FX:決定的に違う2つの税金制度

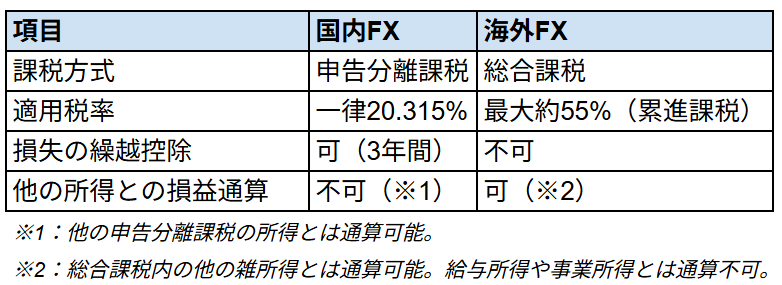

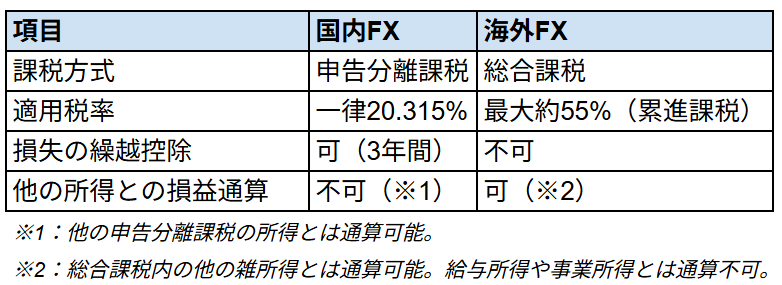

FXで得た利益は、個人の場合、原則として「雑所得」に分類されます。しかし、その課税方式が、国内FXか海外FXかによって、天と地ほども異なります。

国内FX:税率が一律の「申告分離課税」

日本の金融商品取引法の登録を受けた、国内のFX会社を利用して得た利益は、「先物取引に係る雑所得等」として、「申告分離課税」の対象となります。

- 特徴:給与所得や事業所得など、他の所得とは完全に切り離して、FXの利益だけで独立して税額を計算します。

- 税率:利益の額にかかわらず、所得税15%、住民税5%、復興特別所得税315%を合わせた、一律20.315%の税率が適用されます。

- メリット:いくら利益が大きくなっても税率が変わらないため、税金の計算がしやすく、高額な利益が出た場合でも税負担が比較的軽くなります。また、年間の取引で損失が出た場合は、その損失を翌年以降3年間にわたって繰り越し、将来の利益と相殺できる「繰越控除」の制度も利用できます。

海外FX:所得が多いほど不利な「総合課税」

日本の金融庁に登録されていない、海外に拠点を置くFX会社を利用して得た利益は、同じ「雑所得」でも、「総合課税」の対象となります。

- 特徴:給与所得や事業所得など、他の所得とすべて合算した「総所得金額」に対して、所得税が課税されます。

- 税率:所得税は、所得が多くなるほど税率が高くなる「超過累進課税」が適用され、住民税(約10%)と合わせると、税率は最大で約55%にも達します。

- デメリット:本業で高い給与所得がある方が、海外FXで利益を出すと、その利益に対して非常に高い税率が適用されてしまいます。また、国内FXのような損失の繰越控除制度は利用できません。

【図表】国内FXと海外FXの税制比較

2.FXで経費にできるもの、できないもの【具体例で徹底解説】

FXの課税所得は、「年間の総利益-必要経費」で計算されます。この「必要経費」を漏れなく計上することが、節税の基本にして王道です。

経費として認められる可能性が高い費用

FX取引という事業活動を行うために、直接的かつ合理的に必要であったと説明できる支出は、経費として認められる可能性があります。

- (1)取引に直接関わる費用:

- 売買手数料:各取引で発生する手数料やスプレッドの一部。

- 入出金手数料:FX口座への入金や、利益を出金する際の銀行振込手数料。

- (2)情報収集・学習費用:

- 書籍・新聞・有料メルマガ代:FXや経済動向に関する専門書、新聞、有料の投資情報サービスの購読料。

- セミナー・勉強会参加費:取引手法を学ぶためのセミナーや、情報交換のための勉強会の参加費用、およびそこまでの交通費。

- (3)通信・事務用品費:

- PC・スマートフォン・モニター購入費:取引専用として使用している場合、その購入費用(10万円以上の場合は減価償却資産として数年に分けて経費化)。プライベートと兼用している場合は、使用時間などで合理的に按分(家事按分)した金額が経費となります。

- プロバイダー料金・スマホ通信料:こちらも家事按分により、事業使用分を経費にできます。

- 文房具など:取引記録をつけるためのノートや筆記用具など。

- (4)システム関連費用:

- 自動売買ツール(EA)の購入・利用料:システムトレードを行うためのEAの購入費用や、月額利用料。

- VPS(仮想専用サーバー)のレンタル料:EAを24時間稼働させるためのVPSの利用料。

経費として認められない可能性が高い費用

一方で、事業との直接的な関連性が薄い支出は、経費として認められません。

- 個人的な飲食費や交際費:トレーダー仲間との懇親会費用などは、原則として経費にはなりません。

- 精神修養のための費用:「トレードの願掛けで神社に行った」際のお賽銭や、「メンタルを鍛えるため」のジムの会費などは、事業関連性が低いと判断されます。

3.海外FXトレーダーのための戦略的節税術

税率が高くなりがちな海外FXトレーダーは、より戦略的な節税策を検討する必要があります。

①他の雑所得との損益通算

海外FXの利益(総合課税の雑所得)は、同じく総合課税の雑所得に分類される他の所得の損失と、内部で損益通算することが可能です。例えば、暗号資産(仮想通貨)取引や、個人の副業(事業所得と認められないもの)などで損失が出た場合に、海外FXの利益と相殺し、課税所得を圧縮することができます。

②法人化の検討

海外FXでの利益が恒常的に高額(例えば、年間1,000万円以上)になる場合、法人を設立し、法人としてFX取引を行うことで、トータルの税負担を軽減できる可能性があります。

法人化のメリット

- 税率の上限:個人の所得税・住民税(最大約55%)よりも、法人税の実効税率(約25%~34%)の方が低くなるため、高い利益水準では法人の方が有利になります。

- 損益通算・繰越控除の範囲拡大:法人化すれば、所得区分の垣根がなくなり、FXの損失を、他の事業(本業)の利益と損益通算できます。また、年間の損失(欠損金)を、最大10年間にわたって繰り越し、将来の利益と相殺することも可能です。

- 経費範囲の拡大:役員報酬や役員社宅、生命保険料など、法人ならではの多様な経費計上が可能になります。

法人化の最大のデメリット:「期末時価評価課税」

ただし、法人化には大きなデメリットも存在します。それは、期末(決算日)時点で保有しているポジションの「含み益」に対しても、法人税が課税されるという、個人にはないルールです。まだ利益が確定していない含み益に対して課税されるリスクがあるため、ポジションを翌期に持ち越さないなどの、慎重な取引管理が求められます。

4.確定申告の注意点と無申告のリスク

確定申告が必要な基準

FXで利益が出た場合、給与所得者であれば、FXを含む給与以外の所得が年間20万円を超えたら、確定申告が必要です。個人事業主や専業主婦(主夫)の方などは、FXを含む合計所得が48万円(基礎控除額)を超えたら、確定申告が必要です。

無申告のペナルティ

「申告しなくてもバレないだろう」という安易な考えは、極めて危険です。国内FX業者は、法律に基づき、顧客の年間取引報告書(支払調書)を税務署に提出する義務があります。海外FX業者であっても、国際的な租税情報交換協定などにより、税務署は個人の取引情報を把握することが可能です。

もし無申告が発覚した場合、本来の納税額に加え、「無申告加算税」や、悪質な場合は「重加算税(最大40%)」、そして「延滞税」といった、重いペナルティが課されることになります。

まとめ

FX取引で得た利益は、課税対象となる所得であり、適切な確定申告と納税が不可欠です。特に、税制の仕組みを正しく理解しておくことが、予期せぬ税負担を避けるための第一歩となります。

- 国内FXは「申告分離課税」で税率一律約20%と有利。

- 海外FXは「総合課税」で税率最大約55%と、高所得者ほど不利。

- 節税の基本は、取引に直接必要な「経費」を漏れなく計上すること。

- 海外FXで大きな利益が出ている場合は、リスクを理解した上で「法人化」も選択肢。

これらの知識は、FX取引で得た貴重な利益を守り、ご自身の資産を最大化するための、強力な武器となるはずです。ご自身の取引状況に合わせて最適な申告・節税方法を選択し、安心して資産運用を続けていきましょう。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。